Texto originalmente publicado na newsletter do Stock Pickers, enviada aos leitores no sábado, 1º de agosto. Para receber também, clique aqui.

Dois value investors entram em um bar…

Eles se cumprimentam e começam a conversar. Um deles, que chamaremos de A. conta que acaba de comprar ações da Tesla e pergunta ao colega, W., se ele investiria na montadora de carros elétricos.

“Claro que não, veja o P/L dela!”, responde W.

Você, Leitor, já deve ter ouvido falar esses termos algumas vezes no Stock Pickers, mas seguem suas definições consagradas mesmo assim:

- Value investor é o investidor que busca companhias sólidas, mas que estejam com um preço baixo no mercado, ou subvalorizadas.

- P/L, ou a razão entre preço das ações e lucro da empresa, é o principal indicador usado por eles para determinar se uma empresa está super ou subvalorizada.

No caso da Tesla, a relação entre preço e lucro é de 901 vezes. O que é ALTÍSSIMO.

A essa altura, portanto, você já pode estar se perguntando: como esse cara que compra ação da Tesla com esse preço pode se considerar value investor? Ainda mais se você ouviu as considerações do Marcelo Lopez no podcast sobre a empresa…

Antes que você comece a tirar conclusões, deixe-me revelar os verdadeiros nomes por trás das iniciais: W é de Warren Buffett e A é de Aswath Damodaran.

É claro que eles não entraram juntos em um bar (pelo menos eu não testemunhei este fato e eles não me contaram ter feito isso), mas o diálogo poderia ter acontecido e o conteúdo poderia ter sido esse.

Value Investing pós-covid

Warren Buffet é o maior value investor do mundo e já disse publicamente que não investiria na Tesla (só checar aqui).

Aswath Damodaran é professor da New York University, Ph.D em finanças e escritor. Mas o título que melhor resume seu currículo é informal: papa do valuation.

Damodaran foi um dos palestrantes da Expert 2020. E na sua exposição, decretou: o value investing tradicional ficou para trás, e seus dogmas não foram capazes de salvar investidores desta crise.

Na verdade ele foi até mais duro que isso:

“Acredito que o value investing ficou ritualístico (adorar Buffett e Munger em um altar, falar, mas não agir como Ben Graham) e quadrado (apontar o dedo ou coisas piores para quem investe em empresas de tecnologia e crescimento)”

Essas foram as palavras de um dos slides apresentados por ele. Enquanto essa frase era exibida, ele dizia: “Se essa crise era a que deveria estar nos levando de volta para o velho value investing… não foi dessa vez. O value investing não funcionou nessa crise”.

Quer receber a Newsletter do Stock Pickers? Preencha o campo abaixo com seu nome e seu melhor email

A conclusão de Damodaran vem de alguns dados que ele compilou: enquanto as empresas de P/L mais alto perderam 3,42% em valor de mercado, as de P/L mais baixo ficaram 15,52% MENOS valiosas entre 14 de fevereiro e 1º de junho. Os números são globais.

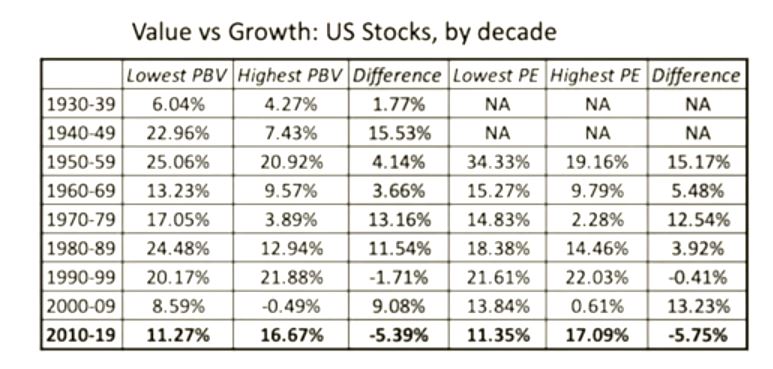

Em um prazo mais longo, os números também mostram uma mudança na efetividade do value investing: pela primeira vez desde 1930 as empresas mais baratas tiveram performance pior que as mais caras. Veja a última linha da tabela:

“A esperança está em redescobrir a palavra valor. Eu me vejo como value investor, mas a minha definição de value investing é comprar uma ação que esteja sendo negociada abaixo do seu valor. Por isso eu comprei Tesla em junho de 2019”, disse.

Percebeu que ele usou a palavra VALOR, e não preço?.

A apresentação de Damodaran ainda está disponível aqui, mas não sabemos até quando. E veja até o fim, quando nosso colega Guilherme Giserman aponta para o bode na sala, perguntando: mas e o comportamento do Elon Musk? Claro que o papa do valuation não fugiria de uma pergunta como essa.

Muita gente do Condado que assistiu a apresentação reavaliou conceitos e repensou dogmas. Uma das frases que eu ouvi em uma das milhares de reuniões no Zoom desde então foi “até o Damodaran falando bem da Tesla? 2020 está doido mesmo”.

Não conseguimos dar tchau para a Oi

Recebemos mais uma vez, em edição extraordinária das nossas lives, Gustavo Fabricio, da RPS, e Bernard Holcman, da Ibiuna, para falar mais uma vez da Oi.

Sei que fizemos uma live que julgávamos definitiva, mas como o noticiário não dá trégua e a ação foi de R$ 1,19 para R$ 1,82 neste mês, precisamos trazê-los de volta para responder a seguinte pergunta: o que fazer agora com OIBR3? Clique aqui para assistir.

MBA de Ações

Estão abertas por mais alguns dias as inscrições para o MBA de Ações e Stock Picking, do qual o Thiago Salomão é o coordenador acadêmico.

E o nível dos professores é altíssimo… Talvez “estratosférico” fosse pouco melhor para para definir, mas ainda assim acho pouco.

Clique na imagem abaixo, veja com seus próprios olhos e tire suas conclusões sobre esse corpo docente:

Achou que não ia ter merchan?

Achou errado.

Esta é a camiseta dos fundadores, a favorita dos ouvintes do Stock Pickers! E ela NÃO ESTÁ MAIS À VENDA. Com dissemos, era por tempo limitado.

Mas você ainda pode clicar nela e comprar algum dos outros modelos. Clique e garanta a sua!

You must be logged in to post a comment.