Publicidade

Ganhar mais dinheiro em 2022 era a expectativa de metade da população brasileira, segundo um levantamento realizado pela Hibou, empresa de monitoramento de mercado e consumo. Mas o cenário macroeconômico não ajudou.

O freio na economia puxado pela alta da inflação e da taxa de juros, que atingiram duplos dígitos, também teve um impacto na média de reajuste salarial, que ficou negativa em -0,58% de acordo com dados do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese). Para quem é assalariado, portanto, este não parece ser o melhor momento para pedir um aumento. Por outro lado, quem busca mais dinheiro por meio de bicos, precisaria incrementar também o número de horas de trabalho.

Existe, contudo, uma forma de fazer o dinheiro trabalhar sozinho e se multiplicar – e não é magia, é renda passiva. Nesta reportagem, o InfoMoney consultou especialistas em busca de investimentos que permitem aos investidores conseguir rendimentos recorrentes.

Continua depois da publicidade

Os profissionais consultados pelo InfoMoney citaram os títulos do Tesouro IPCA+, com juros semestrais, conhecidos como NTN-B, e as debêntures incentivadas como boas alternativas de renda fixa para gerar renda passiva. Na renda variável, foram apontadas alternativas como fundos imobiliários de papel e tijolo, ações que pagam dividendos e Fundos Incentivados de Investimento em Infraestrutura (FI-Infra).

Confira:

• Como ganhar um salário mínimo com investimentos

• Renda passiva na renda fixa

• Tesouro Direto com juros semestrais

• Debêntures Incentivadas

• Renda passiva na renda variável

• FI-Infra

• Ações que pagam dividendos

• Fundos Imobiliários

Continua depois da publicidade

Veja também:

Cidadão do mundo: médico investe por 8 anos para viver de renda em 25 países; siga dicas

Como ganhar um salário mínimo com investimentos?

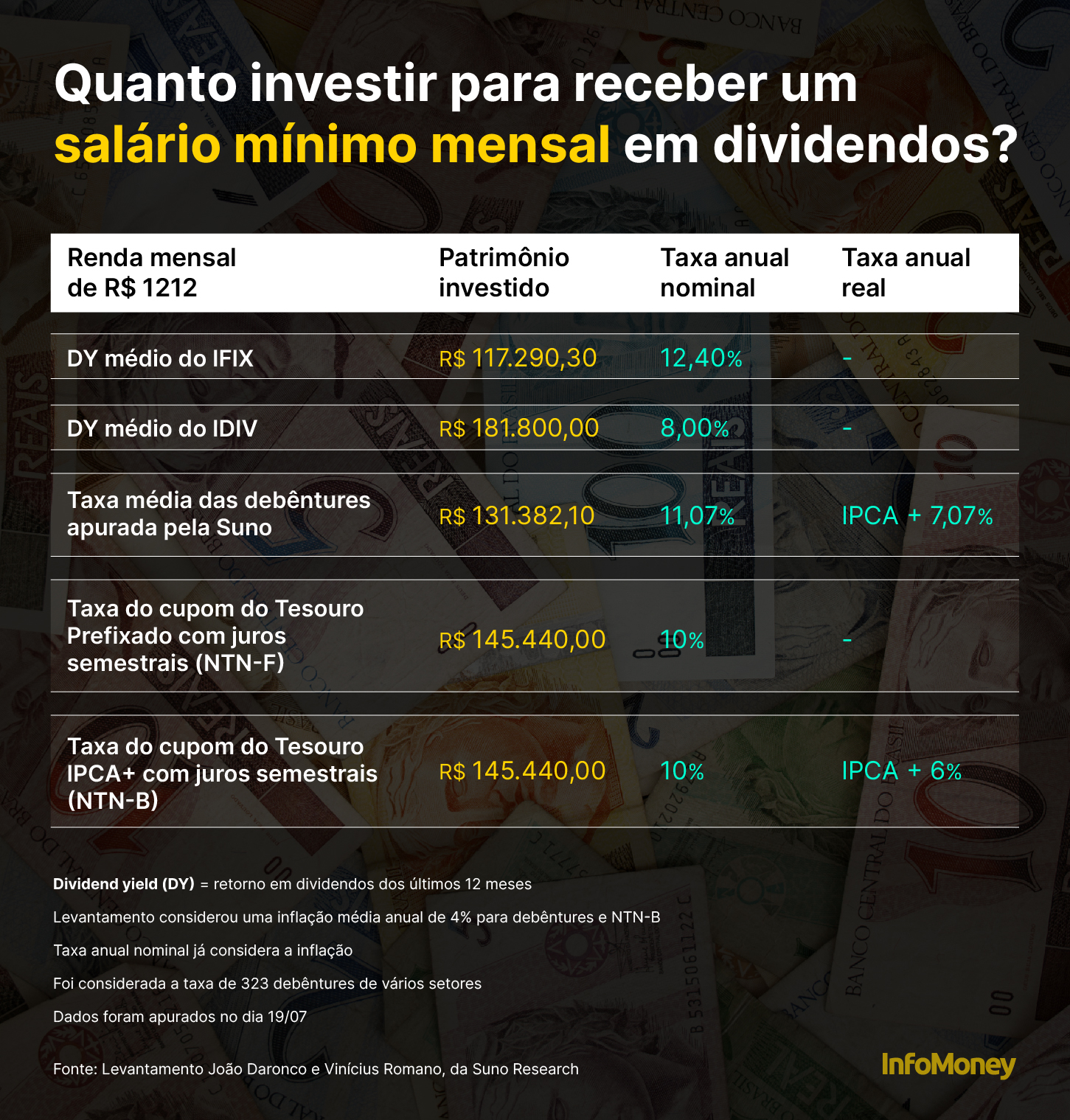

Uma simulação feita por João Daronco e Vinícius Romano, da casa de análise Suno Research, com exclusividade para o InfoMoney revela que para ganhar o primeiro salário mínimo mensal – atualmente no patamar de R$ 1.212 – seria preciso acumular um patrimônio superior a R$ 100.000 investidos. Os valores mudam a depender do tipo de investimento escolhido e da rentabilidade oferecida pelas aplicações.

Continua depois da publicidade

Na renda variável, o levantamento utilizou o Índice de Fundos de Investimentos Imobiliários (IFIX) e o Índice Dividendos (IDIV) como parâmetro. Considerando o dividend yield (retorno em dividendos) médio dos últimos 12 meses, até o dia 19 de julho de 2022, um investidor de fundos imobiliários (FIIs), precisaria aplicar R$ 117.290 em ativos com um dividend yield de, no mínimo,12,4% para obter a renda mensal de R$ 1.212.

Já no caso das ações, seria preciso escolher papéis que tenham um dividend yield de pelo menos 8% e aplicar R$ 181.800 para ter o mesmo retorno.

Na renda fixa também existe a possibilidade de ganhar rendimentos. No caso das debêntures, a Suno apurou uma taxa média de 323 debêntures atreladas ao IPCA (inflação) de vários setores, obtendo uma taxa média anual de 7,07% ao ano (3,47% ao semestre). Para transformar essa taxa em nominal, ou seja considerando a inflação, a Suno incluiu uma inflação média anual de 4%, tendo como resultado uma taxa nominal de 10%.

Continua depois da publicidade

Neste cenário, um investidor precisaria investir R$ 131.382 aplicados em debêntures que ofereçam IPCA + 7,07% para garantir uma renda mensal de um salário mínimo.

Nos títulos do Tesouro IPCA+, que pagam juros semestrais, a lógica é semelhante. Vinícius Romano, especialista de renda fixa da Suno Research, explica que as taxas dos cupons semestrais já são definidas pelo Tesouro Nacional na emissão do título. Nos papéis do Tesouro IPCA+ (NTN-B) o cupom paga 6% real ao ano ou cerca de 2,95% ao semestre. Por se tratar de juro real, o especialista também acrescentou uma taxa média anual de inflação de 4%, o que deu lugar a uma taxa nominal de 10% no ano.

Seguindo esta lógica, um investidor precisaria investir R$ 145.440 em um título do Tesouro IPCA+, com juros semestrais, que ofereça uma taxa de no mínimo IPCA + 6% para receber uma renda mensal de R$ 1.212.

Continua depois da publicidade

No Tesouro Prefixado, com juros semestrais, o valor aplicado é igual. Neste caso, o cupom semestral nominal já é de 4,88% ou 10% ao ano. Veja na imagem:

Por se tratar de uma simulação, o investidor precisa levar em conta algumas questões. A primeira é que retorno passado não é garantia de retorno futuro, os rendimentos podem mudar de acordo com questões macroeconômicas ou inerentes a cada ativo.

O segundo esclarecimento é que embora R$ 100.000 seja um valor elevado, o investidor não precisa ter todo esse valor na mão para começar a investir. A geração de renda passiva pode começar no estabelecimento da meta para alcançar esse montante. Esta fase é conhecida como acumulação.

Neste período, Luciana Ikedo, assessora de investimentos e sócia no escritório RV4 Investimentos, aconselha a não gastar os dividendos e rendimentos pagos pelos investimentos, e sim reinvesti-los para acelerar o processo de acumulação. Uma vez conquistado o patrimônio desejado, por exemplo os R$ 100.000, o investidor tem a opção de entrar na fase de gozo, onde pode gastar ou usufruir dos seus rendimentos, ou pode ainda continuar investindo estes para ter uma renda mensal maior.

A diversificação também é vital para o investidor, que não deve concentrar seu dinheiro em poucos ativos ou em uma única classe, para não expor seu patrimônio de forma excessiva aos fatores de risco destes investimentos. A dica é de Patricia Palomo, head de Investimentos da Unicred do Brasil.

Segundo Palomo, para constituir uma carteira de renda passiva a escolha do investimento deve estar condicionada ao perfil de tolerância de risco do investidor e o tempo que pretende deixar o recurso aplicado. “Quanto mais conservador for o investidor, maior a parcela que deve ser alocada em ativos de renda fixa e menor deve ser o prazo médio dos ativos”, destaca. “Se a tolerância a risco do investidor for maior, produtos como fundos imobiliários, ações que pagam dividendos, entre outros, podem passar a compor a carteira”, completa.

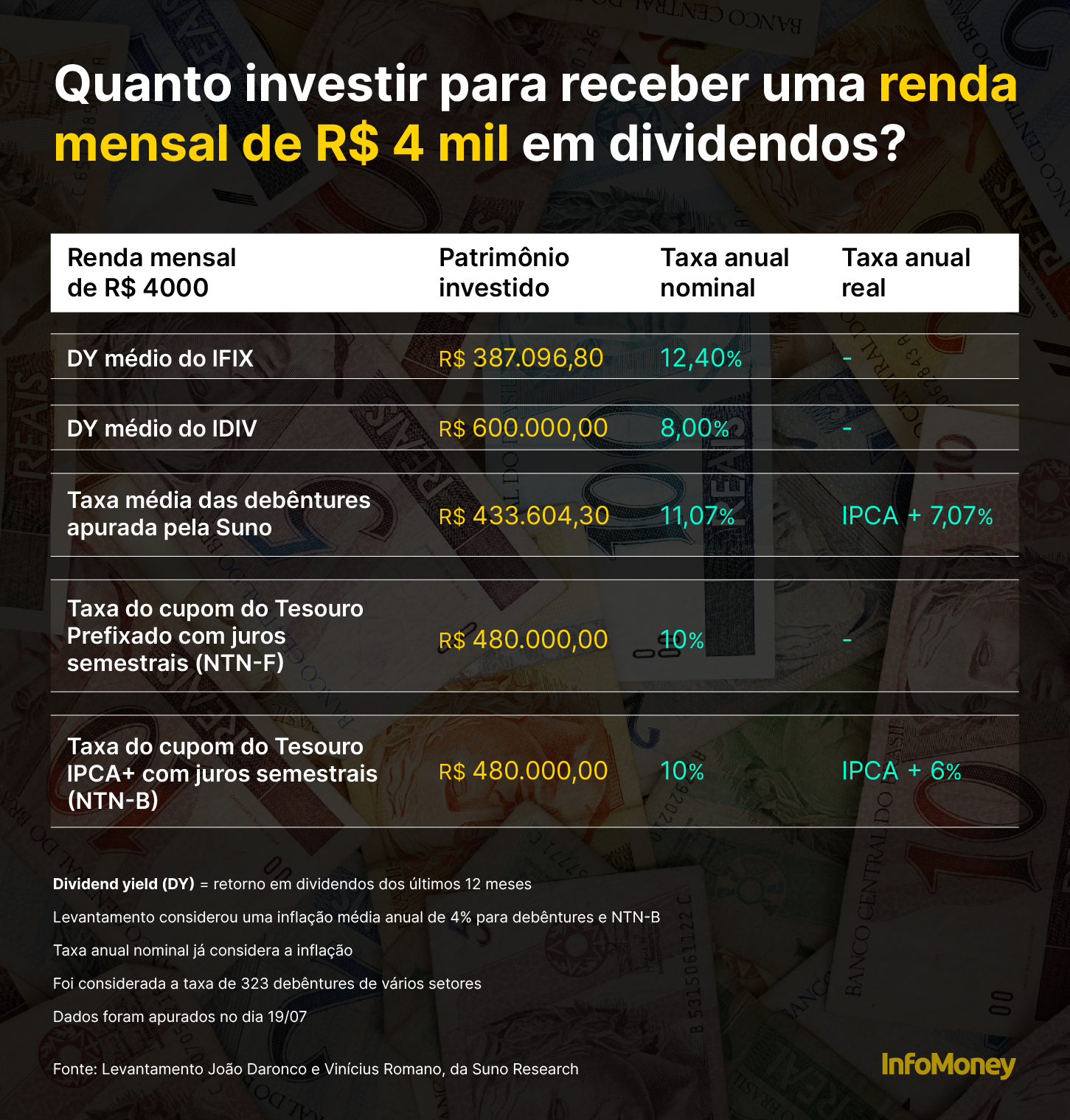

Embora o primeiro degrau seja ganhar pelo menos um salário mínimo com renda passiva, o cenário macroeconômico atual exige uma renda mensal maior para a aposentadoria e até mesmo para ter uma vida confortável. De acordo com o Dieese, o salário mínimo do brasileiro deveria ser R$ 6.754,33 em abril de 2022. Para chegar mais perto deste valor, o InfoMoney simulou também os valores que precisariam ser aplicados para o investidor garantir uma renda mensal de R$ 4.000 – pouco mais da metade do teto do INSS (de R$ 7.087,22 em 2022). Veja na imagem:

Renda passiva na renda fixa

Na categoria renda fixa existem diversas opções de investimento, mas os especialistas consultados pela reportagem destacam a sua preferência pelos ativos indexados à inflação (IPCA), porque além de garantir rendimentos recorrentes, mantém o poder de compra dos investidores frente às variações da inflação no longo prazo.

Na renda fixa, apenas títulos do Tesouro Direto, que pagam juros semestrais, e debêntures incentivadas são apontados como opções para geração de renda passiva.

Tesouro Direto com juros semestrais

O Tesouro Direto é o título da renda fixa com o menor risco de crédito, dado que o investidor vai emprestar dinheiro para o governo em troca de uma remuneração de juros e as chances de calote são quase nulas. Dentro desta categoria existem dois tipos de títulos que pagam rendimentos periódicos: o Tesouro Prefixado com juros semestrais e o Tesouro IPCA+ com juros semestrais.

Atualmente, no site do Tesouro Direto é possível encontrar quatro títulos disponíveis para compra neste formato, com vencimentos diversos em 2032, 2033, 2040 e 2055.

Vinícius Romano, da Suno Research, cita que as taxas do cupom semestral são fixas e definidas no momento da emissão do título. Nos papéis do Tesouro IPCA+ (NTN-B) o cupom paga 6% real ao ano ou 2,95% ao semestre. E para o Tesouro Prefixado (NTN-F), a taxa anual do cupom é de 10%, ou cerca de 4,88% no semestre.

Contudo, embora a taxa seja fixa, a rentabilidade semestral pode variar para cima ou para baixo, dependendo da taxa do título no momento da compra. “A taxa de mercado vai influenciar no preço do título, impactando o quanto você paga hoje por ele e seu retorno final”, destaca Romano.

Luciana Ikedo, da RV4 Investimentos, explica que embora todos os títulos acima citados paguem juros semestrais, o investidor consegue criar uma estratégia intercalando o vencimento dos cupons caso deseje ver um dinheiro pingando na conta pelo menos trimestralmente.

Isso porque títulos do Tesouro IPCA+ com juros semestrais com vencimento em anos pares, como 2032 e 2040, recebem o pagamento nos dias 15 de fevereiro e 15 de agosto. Já no caso dos títulos do Tesouro IPCA+ com juros semestrais e vencimento em ano ímpar, por exemplo 2055, recebem o pagamento do cupom sempre nos dias 15 de maio e 15 de novembro.

Desta forma, mesmo o juro sendo pago semestralmente pelos títulos, o investidor conseguiria intercalar vencimentos para receber cupom em fevereiro, maio, agosto e novembro.

Já no Tesouro Prefixado com juros semestrais, o cupom é pago sempre no dia 1º de janeiro e 1º de julho.

Como acontece com investimentos de renda fixa, o rendimento semestral pago pelos títulos também sofre tributação do imposto de renda, seguindo a tabela regressiva que pode cobrar alíquota de 15% até 22,50%. Nesta caso, Ikedo explica que o imposto do cupom é descontado automaticamente na fonte e já cai líquido na conta do investidor, variando de acordo com o vencimento do título.

Com o pagamento de cupons semestrais, o rendimento final do título, na sua data de vencimento, terá a taxa de mercado/preço unitário do título já descontada dos pagamentos dos cupons. No caso do Tesouro IPCA+, por exemplo, a taxa prefixada oferecida na forma de cupom é paga, enquanto o valor investido continua sendo atualizado pela inflação, reforça Luciana.

Para escolher o vencimento dos títulos, Romano faz uma sugestão: quem busca se aposentar recebendo cupom dos títulos públicos, o mais aconselhado é optar por vencimentos mais longos, desde que o papel seja carregado até o vencimento. Já para quem prefere ter uma renda recorrente, é aconselhável buscar títulos com vencimentos médios, de 3 a 5 anos.

Debêntures Incentivadas

Outra categoria de investimentos que paga rendimentos dentro da renda fixa é debênture, os títulos de dívida corporativa. Ao investir em uma debênture, o investidor empresta dinheiro para empresas em troca de uma remuneração. Nesta categoria, existe ainda outro subsegmento: as debêntures incentivadas – que financiam empresas do setor de infraestrutura, e, por isso, são incentivadas pelo governo, com a isenção de imposto de renda.

Como são emitidos por empresas importantes para o desenvolvimento do país, os especialistas destacam as debêntures incentivadas como uma alternativa interessante para a geração de renda passiva, principalmente aquelas que oferecem uma remuneração indexada ao IPCA mais uma taxa fixa de juros.

Não existe, contudo, uma obrigatoriedade e nem frequência estabelecida para pagamento de juros ao investidor de debêntures, embora a tendência de boa parte delas seja pagar rendimentos semestrais, ou, eventualmente, até mensais ou anuais.

Nesse tipo de título, a possibilidade de receber rendimentos e a sua periodicidade são estabelecidos no momento de emissão do papel. Uma vez determinado, isso vira regra para aquele ativo e não pode ser descumprida sem a convocação de uma assembleia dos debenturistas.

Além do rendimento pago pelas debêntures, Luciana Ikedo explica ainda que alguns ativos optam por amortizar parte do dinheiro emprestado pelo investidor antes do vencimento, desta forma, ele começará a receber parte do dinheiro aplicado antes mesmo de o título vencer.

Veja também:

Dividendos ou juros? Taxas de debêntures incentivadas superam proventos no curto prazo, diz estudo

Entre as debêntures incentivadas mais interessantes, Romano, da Suno, destaca o setor elétrico que é perene e oferece boas oportunidades. Ele aconselha também a escolha de ativos com rating AAA, uma classificação de risco que indica que o emissor é bem avaliado.

“Claro que quanto maior o risco, maior será o retorno pago pela debênture”, aponta Luciana Ikedo. Neste caso, o investidor precisará fazer uma escolha sobre o risco mais adequado para a sua estratégia. Lembrando que, além do risco de mercado, debêntures incentivadas também têm risco de crédito, ou seja, a inadimplência dos emissores.

Renda passiva na renda variável

FI-Infra

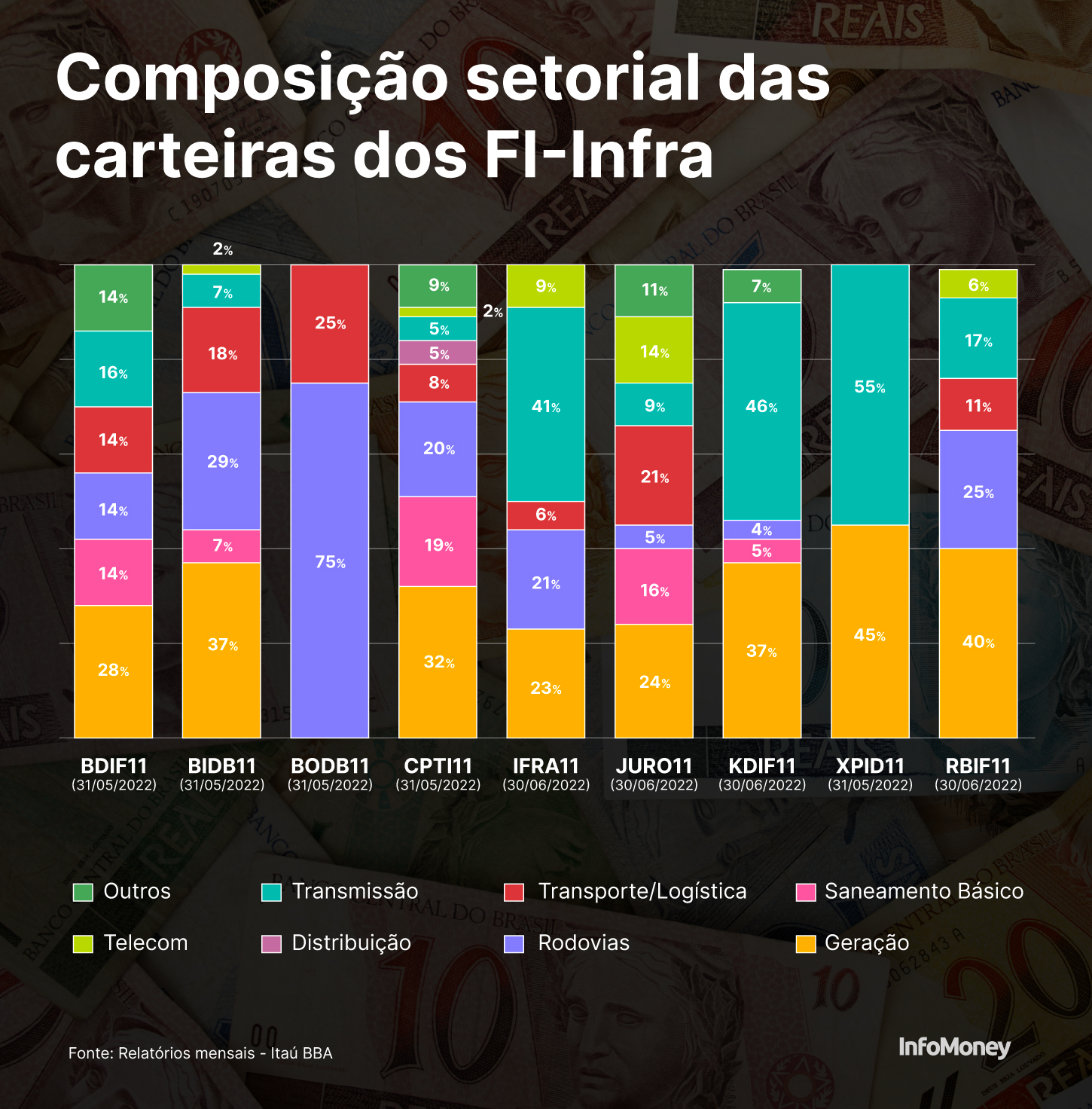

Dentro da categoria renda variável, também existem ativos que investem em debêntures incentivadas. São os FI-Infra, ou Fundos Incentivados de Investimento em Infraestrutura, que permitem ao investidor ter acesso a uma cesta de debêntures incentivadas, por meio da aquisição de cotas na Bolsa.

Os FI-Infra pagam rendimentos mensais, que superam R$ 1 e são isentos de imposto de renda. Porém, não existe uma obrigatoriedade na indústria para pagamentos destes rendimentos.

Leia mais:

FI-Infra combina renda mensal acima da inflação e isenção de Imposto de Renda; como funcionam?

Segundo os especialistas, escolher entre investir diretamente em debêntures incentivadas ou FI-Infra vai depender da frequência com que o investidor precisa receber a renda. Quem está na fase de acumulação e não tem uma urgência mensal, pode optar pelas debêntures que pagam juros semestrais, já quem precisa de uma renda mensal para usufruir, talvez encontre melhores opções dentro dos FI-Infra.

Nesse tipo de fundo, uma das grandes vantagens é a diversificação, afinal montar uma carteira com diversas debêntures pode ter um custo elevado, enquanto nos FI-Infra a diversificação ocorre com valores de em média R$ 100. Confira na imagem, como alguns FI-Infra investem:

Além dos FI-Infra, na renda variável existem outras duas alternativas apontadas pelos especialistas para quem busca renda passiva, são as ações de empresas que pagam dividendos e os fundos imobiliários.

Ações que pagam dividendos

Na bolsa de valores, a maioria das empresas opta pelo pagamento de um dividendo mínimo obrigatório de 25% do seu lucro líquido, contudo, pela Lei das S/A (sociedades anônimas), se estabelecido no seu estatuto social, algumas companhias podem optar por pagar menos, a partir de 1% do seu lucro líquido.

Isso é conhecido como payout – parcela do lucro líquido de uma empresa destinada ao pagamento de proventos. Desta forma, o investidor que aplica seu dinheiro em empresas listadas na bolsa, tem direito a receber uma parcela dos lucros na forma de dividendos – que são isentos de imposto de renda – ou de juros sobre capital próprio – que cobram 15% de imposto de renda sobre o valor pago, já retido na fonte.

Entre as empresas que pagam dividendos, os especialistas recomendam, para uma estratégia de renda passiva, escolher aquelas que pertencem a setores resilientes. São geralmente empresas mais consolidadas, com anos de mercado, e que muitas vezes não apresentam um forte potencial de crescimento.

No Ações Garantem o Futuro, instituição que segue a estratégia do Luiz Barsi Filho – um dos maiores investidores individuais da Bolsa brasileira, que conseguiu garantir uma renda de R$ 1 milhão diário com dividendos – os setores mais recomendados para uma estratégia de renda passiva seguem o acrônimo BEST: Bancos, Energia, Saneamento, Seguros e Telecom, explica Fabio Baroni, sócio-fundador do Ações Garantem o Futuro (AGF).

Veja também:

Luiz Barsi: “Recebi mais de R$ 170 milhões em dividendos de uma só empresa em 2021”

Estes são setores vitais para a economia, que não sofrem tanto com os impactos da crise e têm previsibilidade de resultados e fortes barreiras de entrada. Como consequência, as empresas conseguem pagar dividendos maiores e com recorrência. Baroni explica que embora não existe uma métrica para determinar qual é o payout mínimo ideal para uma empresa que paga bons dividendos, companhias destes setores como Banco do Brasil (BBAS3) pagam 40% de payout, superior aos 25% que é tendência no mercado. Outras como a elétrica Taesa (TAEE11) pagam cerca de 90% dos lucros em dividendos aos acionistas.

Veja também:

Na hora de escolher uma empresa para receber dividendos, João Daronco, analista da Suno Research, destaca que é necessário observar algumas características: fluxo de caixa previsível, receitas recorrentes, perenidade no modelo de negócios, payout interessante e um crescimento do dividend yield ao longo dos anos.

Desta forma, o dividend yield – indicador que mostra quanto uma ação pagou em proventos (dividendos ou juros sobre capital próprio) nos últimos 12 meses, em relação às suas cotações atuais também deve ser levado em conta. No Ações Garantem o Futuro, a métrica estabelece que podem ser consideradas boas pagadoras de dividendos aquelas ações que entreguem 6% ou mais em dividend yield no período de um ano.

Entre as empresas pagadoras de proventos, o investidor precisa considerar que a frequência de distribuição dos dividendos não é fixa. Algumas empresas apresentam uma previsibilidade maior ou fixam nas suas políticas de distribuição o formato dos pagamentos- que pode ser anual, semestral, trimestral ou até mensal – já outras costumam ser imprevisíveis.

Contudo, para auxiliar o investidor para entender quais pagam dividendos de forma recorrente, o InfoMoney fez um levantamento com 11 companhias para compor uma carteira mensal.

Veja aqui:

Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

Mensalmente também é publicada uma Agenda de Dividendos, com a lista de todas as empresas que pagam proventos naquele mês, e um calendário de data com (data de corte) que auxilia na organização, identificando até qual data será necessário comprar uma ação para ter direito a determinado dividendo anunciado.

Investir em ações que pagam dividendos também tem seus riscos. O investidor precisa entender que está se tornando um sócio minoritário de uma empresa, desta forma estará exposto às oscilações do valor das ações na bolsa e a fatores inerentes da empresa que podem pressionar os lucros e diminuir a distribuição de dividendos em certos períodos.

Confira:

Data Com: confira as datas de corte para investir em empresas ainda em julho e ganhar com dividendos

Fundos Imobiliários

Ainda na renda variável, os fundos imobiliários (FII) são outra alternativa para quem busca dividendos mensais. João Vítor Freitas, analista da Toro Investimentos, explica que os fundos imobiliários são obrigados por regulação a distribuir 95% do seu resultado no semestre, mas a prática comum é o pagamento mensal. Estes dividendos são isentos de imposto de renda, mas o ganho de capital, no caso de venda com lucro, é tributado em 20%.

Quando se trata de uma carteira de renda passiva, Freitas destaca uma preferência pelos fundos de tijolo – que investem em imóveis físicos. O motivo é que as receitas dos FIIs de tijolo estão atreladas aos contratos de aluguéis em imóveis reais, que são ajustados pela inflação. “Com isso, consideramos o yield (retorno em dividendos) dos FIIs de tijolo como um ‘yield real’, pois a tendência é que os contratos de aluguel sejam reajustados e os imóveis valorizem no longo prazo”, afirma Freitas.

Também existe a opção de investir em FIIs de papel, ou de recebíveis, para gerar renda mensal. Os mais comuns, segundo o analista, são os FII de CRI (Certificados de Recebíveis Imobiliários), que seguem indexadores como IPCA, CDI, e IGP-M e oferecem uma taxa fixa de juros. “Mensalmente os FIIs de CRI distribuem tanto a remuneração de juros (que seria o equivalente ao aluguel nos FIIs de tijolo) além da correção monetária (pelo IPCA ou IGP-M)”, destaca o analista.

Veja também:

De toda forma, FIIs de papel, com destaque para os que investem em CRI, oferecem dividendos elevados em tempos como o atual, com a Selic e inflação em alta, porque distribuem juros mais a correção pela inflação. O contrário também é verdadeiro: quando a Selic recuar, os FIIs de tijolo serão beneficiados. O analista destaca, por este motivo, que é importante o investidor analisar as expectativas de mercado, e se antecipar a esse movimento de mudanças, para fazer alguns rebalanceamentos na carteira, sem deixar de lado a diversificação.

Ele cita que o segmento de lajes corporativas, por exemplo, está bem descontado na bolsa, pelos juros em alta, e quem conseguir acumular cotas nos preços atuais, poderia se beneficiar com um retorno em dividendos bom no futuro. “Também vejo com bons olhos os segmentos de logística, varejo “big-box” e supermercados para o longo prazo”, diz.

You must be logged in to post a comment.