Publicidade

O IFIX – índice dos fundos imobiliários mais negociados na Bolsa – fechou a sessão desta quarta-feira (23) com alta de 0,15%, aos 2.734 pontos. Ontem, o índice fechou em alta de 0,38%. O fundo VBI Prime Properties (PVBI11) liderou a lista das maiores altas da sessão, com elevação de 2,87%. Confira os demais destaques do dia ao longo do Central de FIIs.

Maior pagador de dividendos em fevereiro, o fundo imobiliário Valora Hedge Fund (VGHF11) tem aproveitado o período de baixa no mercado para aumentar posição em ativos com potencial de ganho de capital. Entre as apostas, estão cotas de outros FIIs e ações de empresas dos setores imobiliário e de shopping.

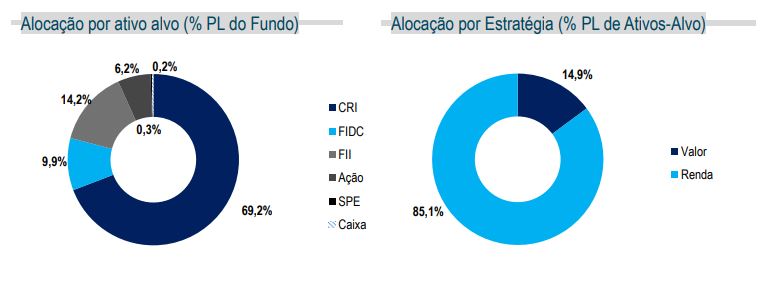

Considerado um fundo multiestratégia, o Valora Hedge Fund mantém atualmente duas carteiras: a de Renda, cujo objetivo é prover rendimentos mensais, e a de Valor, com foco em ganho de capital no médio e longo prazo.

Diante da desvalorização recente nas cotações de alguns segmentos, os gestores do fundo reforçaram o processo de aumento da participação da carteira Valor, que passou de 12,8%, em janeiro, para 14,9% do atual portfólio do Valora Hedge Fund.

“A gestão entende que essa volatilidade é natural dentro da carteira de renda variável (FII e ações) e enxerga o momento como propício para novas aquisições”, aponta relatório gerencial divulgado nesta terça-feira (22).

Dentro da carteira de Valor, o fundo fez investimentos de R$ 5,9 milhões em fevereiro. As aquisições em ações representaram R$ 4 milhões, sendo basicamente ações de empresas do setor de shopping e de properties (que investem em imóveis). Os outros R$ 1,9 milhão foram direcionados para compra de cotas de FIIs.

Continua depois da publicidade

Em 12 meses, o IMOB – índice de ações do setor imobiliário da B3 – tem queda de 22%. Já o Ifix registra baixa de 3% no período.

O Valora Hedge Fund encerrou o mês passado com 99,8% do patrimônio líquido – de R$ 309 milhões – alocados em 64 diferentes ativos, a maior parte (69,2%) em certificados de recebíveis imobiliários (CRI).

Portfólio do Valora Hedge Fund

Continua depois da publicidade

Em fevereiro, o Valora Hedge Fund chegou a 49.383 cotistas e tem liquidez média diária de R$ 2,5 milhões, aponta relatório gerencial do fundo.

Maiores altas desta quarta-feira (23):

| Ticker | Nome | Setor | Variação (%) |

| PVBI11 | VBI Prime Properties | Lajes Corporativas | 2,87 |

| BLMG11 | Bluemacaw Logística | Logística | 2,27 |

| VCJR11 | Vectis Juros Real | Títulos e Val. Mob. | 2,26 |

| VINO11 | Vinci Offices | Lajes Corporativas | 2,16 |

| IRDM11 | Iridium Recebiveis Imobiliarios | Títulos e Val. Mob. | 1,63 |

Maiores baixas desta quarta-feira (23):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| VIFI11 | Vinci Instrumentos Financeiros | Títulos e Val. Mob. | -3,31 |

| BZLI11 | Brazil Realty | Títulos e Val. Mob. | -2,85 |

| XPCM11 | XP Corporate Macaé | Lajes Corporativas | -1,41 |

| KFOF11 | Kinea FoF | Títulos e Val. Mob. | -1,37 |

| BCFF11 | BTG Pactual Fundo de Fundos | Títulos e Val. Mob. | -1,32 |

Fonte: B3

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Integral BREI aprova oferta de R$ 150 milhões, TRX contrata formador de mercado e mais assuntos

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

Continua depois da publicidade

CRI Integral BREI (IBCR11) quer captar R$ 150 milhões em nova oferta de cotas

O fundo CRI Integral BREI aprovou a realização da segunda emissão de cotas da carteira e, inicialmente, pretende captar um volume de R$ 150 milhões.

De acordo com a oferta, o preço unitário das novas cotas foi definido em R$ 96,86. Na Bolsa, o papel fechou o pregão desta terça-feira (22) cotado a R$ 96,34, com queda de 0,38%.

Os cotistas com posição no fechamento do dia 25 de março terão direito de preferência na oferta, que poderá ser exercido entre os dias 29 de março e 8 de abril de 2022.

Continua depois da publicidade

Em fevereiro, 92% do patrimônio do Integral Brei – de R$ 78 milhões – estava investido em certificados de recebíveis imobiliários (CRI), todos indexados ao Índice de Preços ao Consumidor Amplo (IPCA).

XP Investimentos assume função de formador de mercado do TRX Real Estate (TRXF11)

O fundo TRX Real Estate contratou a XP Investimentos para a função de formador de mercado das cotas da carteira, confirma fato relevante divulgado nesta terça-feira (22).

Reconhecido pela B3, o formador de mercado tem como função estimular a liquidez de ativos negociados na Bolsa, mantendo de forma regular e contínua ofertas de compra e venda durante o pregão. Além de facilitar a negociação dos papéis, o formador de mercado também evita movimentos artificiais das cotações.

De acordo com o fundo, a prestação de serviço da XP teve início ontem e vai vigorar por prazo indeterminado. O vínculo poderá ser rescindido a qualquer tempo e sem qualquer ônus por qualquer das partes.

A remuneração, que é fixa e mensal, representa R$ 0,002 por cota ao mês e será paga pelo próprio fundo.

Em média, a negociação das cotas do TRX Real Estate movimenta diariamente R$ 1,56 milhão. Os maiores volumes superam a casa dos R$ 10 milhões.

Mogno Logística (MGLG11) reafirma mudanças em negociação de imóveis com o BTG Pactual Logística (BTLG11)

O fundo Mogno Logística reforçou, nesta terça-feira (22), que devolveu um dos imóveis adquiridos em negociação com o BTG Pactual Logística no ano passado.

Em fato relevante, divulgado na semana passada, o BTG Pactual Logística já havia comunicado ao mercado a devolução do espaço.

Em maio de 2021, o fundo vendeu para o Mogno os imóveis Itambé São Paulo, Supermarket Rio de Janeiro, Magna Vinhedo e Ceratti Vinhedo.

Em um aditivo incluído no contrato entre as carteiras, porém, ficou acertada a devolução do Supermarket Rio de Janeiro. Os fundos não explicaram a decisão.

Pelos cálculos do BTG Logística, o retorno do imóvel trará um impacto na operação do fundo equivalente a R$ 1,20 por cota.

Inicialmente, os espaços foram negociados por R$ 168 milhões. Com a devolução de um dos imóveis, o valor final da transação ficou em R$ 153 milhões.

Dividendos de hoje

Confira quais são os quatro fundos imobiliários que distribuem rendimentos nesta quarta-feira (23):

| Ticker | Fundo | Rendimento |

| BVAR11 | Brasil Varejo | R$ 7,37 |

| MATV11 | More Gestão Ativa | R$ 1,30 |

| MCHY11 | Mauá High Yield | R$ 1,30 |

| SIGR13 | SIG Capital Recebíveis | R$ 1,24 |

| SIGR14 | SIG Capital Recebíveis | R$ 1,24 |

| SIGR15 | SIG Capital Recebíveis | R$ 1,24 |

| SIGR16 | SIG Capital Recebíveis | R$ 1,24 |

| SIGR17 | SIG Capital Recebíveis | R$ 1,24 |

| SIGR18 | SIG Capital Recebíveis | R$ 1,24 |

| MCHY13 | Mauá High Yield | R$ 0,35 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: Mercado Livre investirá R$ 17 bi no Brasil em 2022, avanço de 70% ante 2021

Destaque entre as empresas que mais locaram galpões logísticos em 2021, o Mercado Livre (MELI34) projeta investimentos de R$ 17 bilhões no Brasil em 2022, crescimento de 70% ante o ano anterior.

Em estudo da SiiLa Brasil, plataforma de dados do setor imobiliário, no final do ano passado, o Mercado Livre aparecia na liderança entre as companhias que mais locaram galpões no ano passado: 216 mil metros quadrados de galpões.

Nesta terça-feira (22), a companhia afirmou em comunicado que o investimento de R$ 17 bilhões de reais previstos para 2022 faz parte da estratégia de crescimento e consolidação dos negócios no país.

Em fevereiro, o Mercado Livre anunciou a expectativa de inauguração de quatro novos centros de distribuição no Brasil este ano, todos no Estado de São Paulo, podendo dobrar o potencial de entregas de encomendas da empresa no país.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.