Publicidade

A condução da política monetária e o fantasma da tributação dos dividendos dos FIIs são os principais pontos no radar do mercado de fundos imobiliários em meio ao segundo turno das eleições presidenciais – que será disputado entre Jair Bolsonaro (PL) e Luiz Inácio Lula da Silva (PT). Independentemente do vencedor, gestores veem pouca margem para mudanças tanto em relação ao rumo juros quanto à isenção dos rendimentos.

De janeiro de 2021 até agosto de 2022, o Comitê de Política Monetária (Copom) do Banco Central elevou a Selic de 2% para os atuais 13,75% ao ano. Durante o período de alta da taxa básica de juros , as aplicações de renda fixa se tornaram mais rentáveis e atraíram investidores da renda variável, derrubando inclusive as cotações dos fundos imobiliários.

No mês passado, o Copom confirmou a expectativa do mercado e manteve a Selic em 13,75% ao ano, sinalizando o fim do ciclo de alta. Diante do cenário, os ativos de risco que estavam descontados voltaram ao radar dos investidores – como fundos imobiliários negociados abaixo do valor patrimonial.

Mesmo sem uma sinalização concreta de redução da Selic, a estabilização da taxa já reflete no mercado de fundos imobiliários, que ostenta 11 semanas seguidas de ganhos. A possibilidade de uma retomada do aperto monetário – com o retorno da elevação dos juros – poderia inibir a tendência de alta dos FIIs.

Na avaliação de Rossano Nonino, sócio e diretor executivo da Fator ORE, a margem para mexer na Selic será muito pequena, seja qual for o vencedor da eleição do dia 30 de outubro.

“O Banco Central brasileiro é independente e modula as taxas de juros em função das perspectivas de inflação”, explica. “O declínio esperado da inflação nos próximos meses deve fazer com que a autoridade monetária inicie a queda de juros em algum momento em 2023, independentemente de quem estiver na presidência”.

Continua depois da publicidade

Diante da correlação entre o desempenho dos FIIs com o comportamento dos juros, Bruno Nardo, gestor de Multiestratégia da RBR, avalia que o perfil do governo de Jair Bolsonaro atenderia mais à expectativa do mercado em relação à redução das taxas.

“Nesta ótica, um governo mais alinhado à pauta ortodoxa tende a trazer as taxas de juros de longo prazo do País para níveis mais baixos e assim propiciar um espaço para maior valorização dos FIIs”, afirma Nardo. “Neste sentido, o governo Bolsonaro, com todas as críticas que possa receber, tende a ser mais bem recebido pelo mercado”.

Felipe Solzki, sócio e gestor de FIIs e Fiagos da Galapagos Capital, porém, é mais cauteloso e reforça o discurso de que o resultado do segundo turno não influenciará diretamente no cenário de política monetária no curto prazo.

Continua depois da publicidade

“[O comportamento da taxa de juros hoje] está mais atrelado ao cenário inflacionário e muito mais dependente, nesse momento, de questões externas, como o preço das commodities”, explica.

No médio prazo, Solzki sugere atenção para o comprometimento do presidente eleito em relação ao cenário fiscal e sua capacidade de aprovar medidas positivas para as contas públicas.

“Dessa forma, independentemente do vencedor, vamos observar as políticas do eleito em relação aos gastos públicos e arrecadação, além das políticas econômicas que podem destravar um crescimento econômico efetivo do País nos próximos anos”, pontua

Continua depois da publicidade

Tributação dos dividendos dos FIIs

A tributação dos dividendos pagos pelos fundos imobiliários – atualmente isentos – também segue no radar do mercado, mas já não gera grande preocupação, independentemente do resultado da eleição presidencial.

Em 2021, a possibilidade de tributar os rendimentos dos FIIs foi incluída em projeto de lei (PL) que modificava a cobrança do Imposto de Renda. A proposta chegou a ser aprovada na Câmara dos Deputados, mas alguns itens que tratavam de investimentos acabaram sendo eliminados – entre eles, a tributação dos dividendos de FIIs.

Na oportunidade, o mercado de fundos imobiliários demonstrou que o segmento é extremamente pulverizado e focado principalmente na pessoa física (que hoje representa quase 75% da base de investidores do produto). A contribuição dos FIIs para o setor imobiliário – inclusive na geração de emprego – também foi lembrada na época.

Continua depois da publicidade

Diante dos argumentos, os gestores não acreditam que o tema será retomado com o início de um governo Lula ou com a sequência da gestão de Bolsonaro.

“Apesar da polarização entre esquerda e direita, temos visto um Congresso com uma visão pró-mercado”, afirma Matheus Cartocci, da REC Gestão, lembrando que o resultado da eleição deste domingo sinaliza para um Congresso com perfil semelhante ao atual.

Solzki, da Galapagos, também descarta que a discussão sobre a tributação dos FIIs seja retomada no curto prazo, seja qual for o resultado das eleições. Ele lembra que já ficou claro a importância dos fundos para o setor imobiliário e que o impacto efetivo de uma tributação nas contas públicas seria mínimo.

Continua depois da publicidade

Candidatos conhecidos e limitados pelo exterior e Congresso

Além de pouca margem sobre a condução da política monetária e mesmo sobre uma eventual tributação dos dividendos dos FIIs, os dois candidatos que restaram na disputa pela Presidência da República já são conhecidos do mercado, o que ajuda a reduzir as incertezas sobre o futuro presidente.

“Até por isso a volatilidade ficou aquém do esperado até o primeiro turno das eleições, lembra Cartocci.

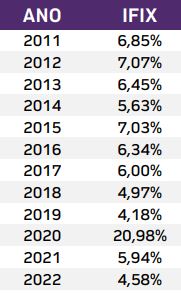

Levantamento do Hedge Top FoF II (HFOF11) divulgado no mês passado confirma a impressão do gestor. Segundo os dados, a volatilidade do Ifix – índice dos FIIs mais negociados na Bolsa – em 2022 está em 4,59%, a segunda menor desde 2011, abaixo apenas da de 2019 (4,18%).

A volatilidade do índice de fundos imobiliários se manteve sob controle mesmo com o flerte dos dois candidatos com políticas populistas, deixando de lado a austeridade fiscal, como a revisão do teto de gastos, afirma Lucas Elmor, sócio e diretor de gestão da Hectare Capital.

No entanto, ele lembra que o atual momento da economia global também limita o que classifica de aventuras fiscais do vencedor do pleito.

“No início do próximo governo, haverá pouco ou nenhum espaço para aventuras fiscais, sobretudo pelo fato de o ambiente externo apresentar riscos importantes como a inflação global e a potencial recessão nas principais economias da Europa e nos Estados Unidos”, reflete.

Elmor reforça o discurso de Cartocci e acredita que a nova composição do Congresso também limitará pautas que não estejam alinhadas às expectativas do mercado.

“Considerando o novo equilíbrio de forças no Congresso, as novas alianças formadas serão preponderantes na aprovação de correções de rumo na política fiscal e, consequentemente, com impacto no mercado de fundos imobiliários”, projeta.

O que são e como funcionam os fundos imobiliários

O número de investidores de fundos imobiliários já superou a marca de 1,8 milhão, de acordo com dados da B3, a Bolsa brasileira. As pessoas físicas representam atualmente 74,3% deste mercado, que apresentou forte crescimento nos últimos quatro anos.

Só em agosto, a B3 registrou 65.098 novos investidores de FIIs, que passam a receber dividendos mensais dos fundos – uma das principais características do produto. É o maior número de novos cotistas em um mês registrado ao longo deste ano.

Os fundos imobiliários captam recursos entre os investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou.

Normalmente, os rendimentos (dividendos) dos FIIs são depositados mensalmente na conta dos cotistas e os recursos são isentos de Imposto de Renda, outra vantagem do produto.

You must be logged in to post a comment.