Publicidade

As taxas dos títulos públicos operam em direção mista na tarde desta terça-feira (17). Algumas taxas recuam, enquanto outras apresentam estabilidade.

Segundo Heitor Martins, especialista em renda fixa na Nexgen Capital, as taxas acompanham o cenário externo, com os investidores analisando o discurso do presidente do Federal Reserve, Jerome Powell, em entrevista ao Wall Street Journal.

Nele, os investidores buscam pistas sobre as próximas reuniões do Federal Open Market Committee (Fomc), o cenário do mercado de trabalho nos Estados Unidos, e se a postura do Banco Central americano será agressiva em relação ao aumento das taxas de juros.

Continua depois da publicidade

Martins destaca que os Treasuries chegaram a bater as máximas durante o dia. O retorno do título americano de dez anos subia 9 pontos-base, para 2,971%.

“O que pode impactar a curvas de juros nas próximas sessões são comentários das políticas monetárias nos Estados Unidos e Europa”, destaca Martins.

Mais cedo, na cena local, o mercado de juros repercutia o discurso do diretor de política monetária do Banco Central Bruno Serra, no qual sugere que o ciclo de altas nos juros deve encerrar na reunião de junho, reduzindo as chances de que a Selic siga além de 13,25% ao ano.

Continua depois da publicidade

“Além disso, as divulgações do IPC-S e IGP-10 de maio abaixo do esperado validam a tese de que o Copom (Comitê de Política Monetária) deve encerrar o ciclo de alta em breve”, destaca Nicolas Borsoi, economista-chefe da Nova Futura

Segundo Borsoi, pesou também nos juros dados do superávit primário brasileiro, que foram melhores do que esperado, somado a melhora nas projeções de resultado fiscal dos agentes de mercado.

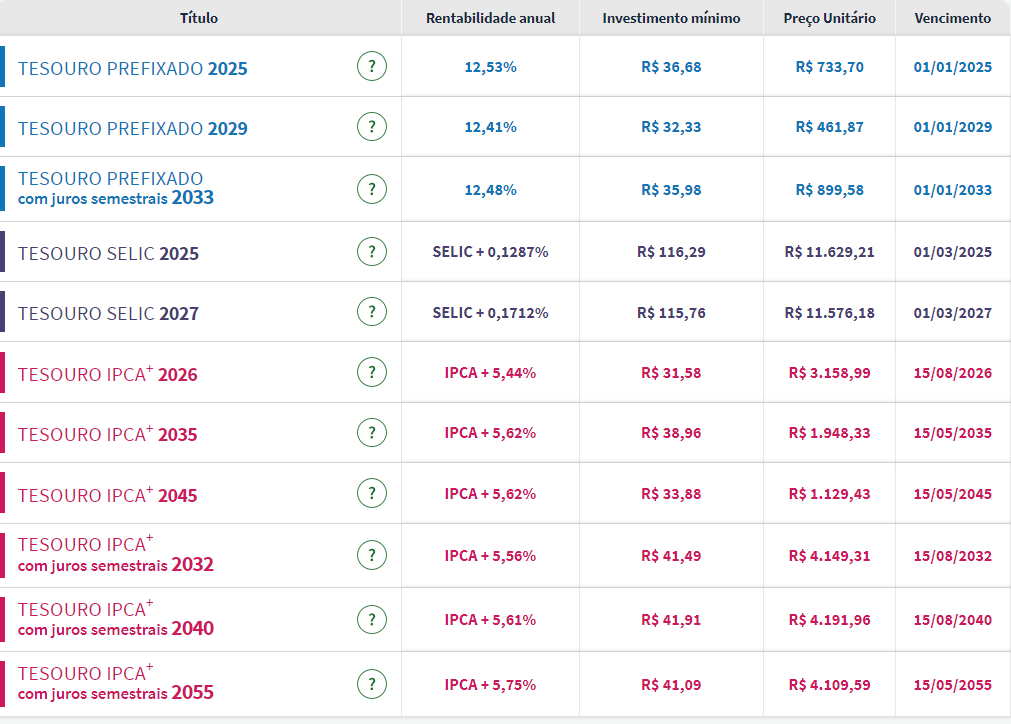

Dentro do Tesouro Direto, apenas o título prefixado de curto prazo apresentava queda nas taxas.

Continua depois da publicidade

O Tesouro Prefixado 2025 oferecia uma rentabilidade anual de 12,53%, inferior aos 12,56% vistos na sessão anterior.

Já as taxas do Tesouro Prefixado 2029 e o Tesouro Prefixado 2033, com juros semestrais, apresentavam estabilidade.

Nos títulos atrelados à inflação, o movimento também era misto.

Continua depois da publicidade

A maior queda era nas taxas do Tesouro IPCA+ 2035 e o Tesouro IPCA+ 2045, ambos os títulos entregavam um retorno real de 5,62%, abaixo aos 5,67% da segunda-feira (16).

Os outros títulos apresentavam queda entre 3 e 4 pontos-base.

As taxas dos títulos atrelados à inflação com vencimento em 2026 e 2055 operavam estáveis.

Continua depois da publicidade

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto que eram oferecidos na tarde desta terça-feira (17):

Jerome Powell

Jerome Powell, presidente do Federal Reserve, afirmou que o banco central americano busca “estabelecer equilíbrio entre oferta e demanda”.

Em entrevista ao Wall Street Jornal, ele voltou a afirmar que o foco da instituição é devolver a inflação ao patamar de 2% e que, para isso, há “amplo apoio no Fomc para manter as altas em 50 pontos-base”.

Powell não descartou mais agressividade no caso de a inflação não arrefecer e afirmou que o Federal Reserve demorou em antecipar as altas dos juros. “Agora há um grande trabalho a ser feito para ‘esfriar a demanda’”, disse.

Mais cedo, o presidente do Federal Reserve de St. Louis, James Bullard, afirmou hoje que “subir os juros em 0,5 ponto percentual nas próximas reuniões [do FED] é um boa base por enquanto”.

Conhecido por sua visão mais hawkish, ele amenizou o tom durante uma conferência com investidores. Segundo Bullard, o aperto monetário adotado até agora já deve começar a reduzir a inflação, mas também implica em uma ampla reprecificação de ativos e mais volatilidade.

Falas de diretor do BC

O diretor de Política Monetária do Banco Central (BC), Bruno Serra, afirmou na segunda-feira (16), que os efeitos do aumento de juros, que chegaram a 12,75% ao ano, devem ser sentidos na economia a partir do segundo semestre. Segundo ele, mesmo com a elevação da Selic, o País deve crescer pelo menos 1% em 2022. As declarações foram feitas em transmissão online durante o evento “Annual Brazil Macro Conference”, organizado pelo banco Goldman Sachs.

“Com a melhora das contas externas, o desemprego caindo e o mercado de capitais consistente, podemos imaginar perspectivas melhores”, disse Serra.

O diretor do BC ainda afirmou que parte do crescimento econômico deve ocorrer com base na recuperação do setor de serviços. “Ainda tem coisa para acontecer na retomada dos serviços. Se tivesse que apostar, o crescimento do PIB em 2022 seria mais de 1%. O investimento surpreende e cresce bem desde a retomada pós-pandemia”, disse.

Ao falar sobre o futuro, ele traçou, no entanto, um cenário desinflacionário, apontando a tendência de normalização das variáveis que influenciam os preços. Entre elas, observou que o câmbio, um importante amortecedor do impacto da escalada inflacionária mundial, voltou a “performar” melhor, levando em conta o desempenho do real frente ao dólar se comparado ao desempenho de outras moedas de economias emergentes.

Gasolina tem defasagem de 20%

Com os preços congelados pela Petrobras há mais de dois meses (o último reajuste foi em 11 de março), a gasolina se tornou o novo ponto de tensão entre a diretoria da estatal e o governo.

Segundo cálculos da Abicom, associação que reúne pequenos e médios importadores de combustíveis, a defasagem entre os preços da gasolina no mercado interno em relação ao mercado internacional chega a 20%.

No caso do diesel, o aumento de 8,9% no dia 9 de maio passado atenuou a defasagem em relação aos preços internacionais e reduziu o risco de desabastecimento do produto no mercado brasileiro, que depende de cerca de 25% das importações.

Se os preços internos não acompanharem o mercado internacional, os importadores não trazem o combustível, e pode faltar diesel no País.

Já na gasolina, há menos dependência das importações, já que as refinarias nacionais abastecem 97% do mercado. Mas se a Petrobras decidisse repassar toda a defasagem em relação ao mercado externo, o aumento seria da ordem de R$ 1 por litro, segundo a Abicom.

You must be logged in to post a comment.