Publicidade

As taxas dos títulos públicos operam em queda na tarde desta segunda-feira (8). Nos prefixados, as taxas recuam até 28 pontos-base, já nos papéis de inflação a baixa nas taxas é de até 9 pontos-base.

Nicolas Borsoi, economista-chefe da Nova Futura, explica que a curva de juros local segue em tendência de queda, após forte correção na semana passada, e em semana marcada por ata do Copom (Comitê de Política Monetária) e dados de inflação dos Estados Unidos.

No cenário externo, Borsoi destaca também um movimento de queda nas taxas, com o mercado precificando que a recessão e recuo nos preços das commodities devem aliviar o cenário inflacionário atual. “O mercado segue precificando um alívio, em meio a notícias de embarque de grãos em portos ucranianos e possível acordo nuclear entre Irã e Estados Unidos. Tudo isso contribui para perspectivas mais amenas de inflação nos próximos meses”, afirma.

Continua depois da publicidade

Já no cenário doméstico, Borsoi aponta que o fim do ciclo de alta dos juros é validado pelo Índice de Preços ao Consumidor – Semanal (IPC-S), que veio abaixo do consenso do mercado, e a expectativa de que os cortes nos preços da gasolina e diesel reduzam as pressões de preços nos próximos meses.

O economista-chefe da Nova Futura cita também a queda no câmbio, que levou investidores a aumentarem suas posições em ativos que se beneficiam com juros baixos, o que provocou a forte queda nas taxas locais.

Mais cedo, o Relatório Focus, do Banco Central, apresentou novas revisões nas projeções para inflação neste ano e em 2023. A mediana das estimativas agora aponta que a inflação pode encerrar este ano em 7,11%, abaixo dos 7,15% da semana passada. É a sexta semana seguida de queda nas expectativas para este ano.

Continua depois da publicidade

Na direção oposta, as projeções para o Índice Nacional de Preços ao Consumidor Amplo (IPCA) em 2023 voltaram a subir, passando de 5,33% para 5,36% hoje – na 17ª alta consecutiva.

No radar do mercado e que pode impactar a curva de juros nas próximas sessões, Borsoi lembra das divulgações do IPCA (inflação) de julho e a ata do Copom nesta terça-feira (9).

Já na cena externa, atenção para os índices de inflação dos Estados Unidos (CPI e PPI) na quarta-feira (10) e quinta-feira (11), respectivamente. E os dados de inflação na zona do Euro na sexta-feira (12).

Continua depois da publicidade

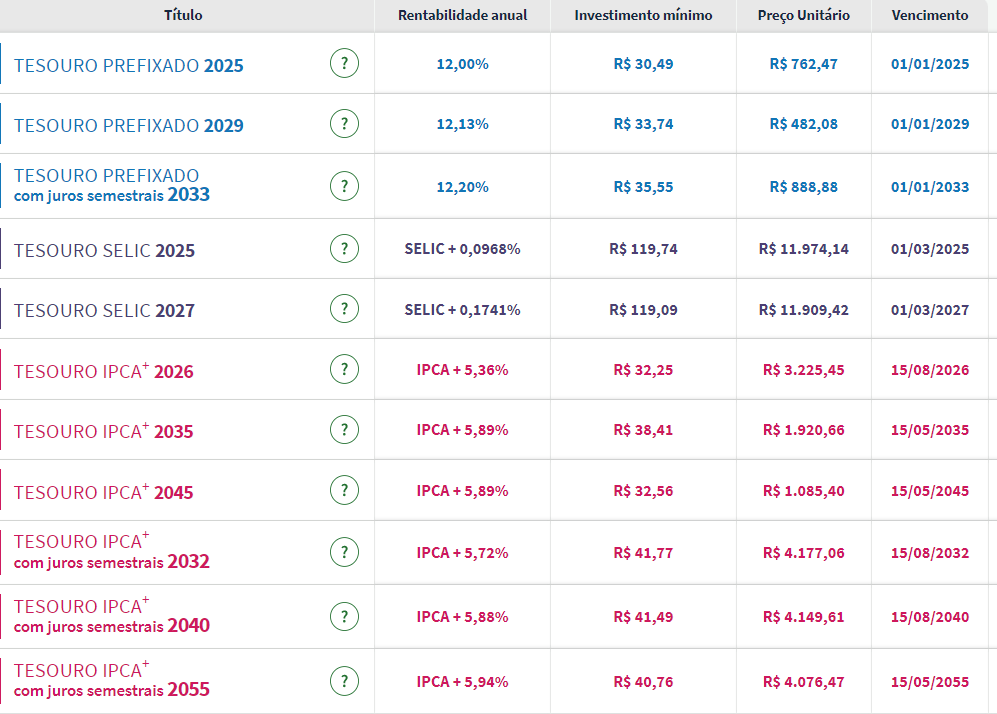

Dentro do Tesouro Direto, a maior queda era na taxa do prefixado de longo prazo. O Tesouro Prefixado 2033, com juros semestrais, oferecia um retorno anual de 12,20%, abaixo dos 12,48% vistos na sexta-feira (5). A última vez que esse título tinha oferecido um juro próximo a este patamar foi em abril de 2022.

Já o Tesouro Prefixado 2025 e o Tesouro Prefixado 2029 apresentavam uma rentabilidade anual de 12% e 12,13%, respectivamente, inferior aos 12,17% e 12,36% registrados na sessão anterior.

Nos títulos atrelados à inflação, as taxas recuavam entre 7 e 9 pontos-base. O maior ganho real oferecido era do Tesouro IPCA+ 2055, de 5,94%.

Continua depois da publicidade

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto na tarde desta segunda-feira (8):

IPCA de julho deve ter primeira deflação em 26 meses

O Índice de Preços ao Consumidor Amplo (IPCA) referente ao mês de julho vai ser divulgado na manhã desta terça-feira (9) e deve apresentar sua primeira deflação em mais de dois anos. A última vez em que o índice registrou variação mensal negativa foi em maio de 2020, no auge das restrições e regras de distanciamento por conta da pandemia da Covid-19.

As projeções dos agentes do mercado consultados pela Refinitiv variam entre deflação de 0,3% e 0,8%. A média das previsões aponta para IPCA negativo de 0,65% em julho na comparação com maio. Caso se confirme, o índice terá a maior deflação da série histórica iniciada com o plano Real, em 1994.

Continua depois da publicidade

Uma deflação de 0,65% também implica na desaceleração do IPCA em 12 meses, de 11,89% para 10,10%. “A deflação é importante, mas tem caráter artificial”, lembra Marcela Kawauti, economista-chefe da Prada Assessoria.

O motivo para a retração do IPCA não é mistério para ninguém. A limitação de cobrança do Imposto sobre Circulação de Mercadorias e Serviços (ICMS), via Proposta de Emenda à Constituição (PEC), sancionada no último mês de junho, contribuiu com a queda no preço de itens de peso do índice: combustíveis e energia.

Um levantamento da Ticket Log aponta que o preço médio da gasolina sofreu uma queda de 14,01% no mês passado. O etanol, por sua vez, ficou 8,34% mais barato. Os estados também reduziram o ICMS da energia elétrica, o que se soma à aplicação, pela Agência Nacional de Energia Elétrica (Aneel), da bandeira verde sobre as tarifas.

“Observa-se que esse recuo nos preços tem sido gerado ‘a fórceps’ por meio de decisões do nosso executivo e legislativo, e não de alívio nos preços internacionais, principal fato gerador da nossa atual inflação”, ressalva Simone Pasianotto, economista-chefe da Reag Investimentos. A casa prevê deflação um pouco acima do consenso, de 0,77% em julho, e uma variação negativa também para agosto, de 0,18%.

Hora de vender Bolsa “já passou”

Com o cenário inflacionário persistente, um dos trechos que mais chamaram a atenção do mercado no comunicado da última reunião do Comitê de Política Monetária (Copom) – na última quarta-feira (3), quando a Selic foi elevada para 13,75% ao ano – foi o que destacou que a autoridade passou a considerar em seus modelos a projeção para a inflação em 12 meses no primeiro trimestre de 2024. Com essa frase, indicou que o prazo passou a fazer parte do horizonte relevante de definição da política monetária.

Ao fazer isso, o colegiado mostrou que está “se apoiando em uma projeção não crível, longe do Focus [relatório semanal do Banco Central que agrega expectativas para as principais variáveis macroeconômicas] e longe do mercado, que é a projeção de 2024”. A avaliação é de Carlos Woelz, sócio-diretor e um dos fundadores da gestora Kapitalo Investimentos, que concedeu entrevista exclusiva ao InfoMoney.

No comunicado da semana passada, o Copom disse esperar que a inflação termine este ano em 6,8%, que alcance 4,6% em 2023 e 2,7% em 2024. A ata do encontro, com mais detalhes sobre a decisão, será divulgada pelo Banco Central nesta terça-feira (9).

Segundo Woelz, o Banco Central fez é uma “aposta” no comunicado – que pode dar certo, mas é difícil saber neste momento. Em tom crítico, Woelz viu problemas na comunicação da autoridade monetária, já que sua principal função é convergir as expectativas, e não realizar apostas.

Falhas na comunicação, porém, não são exclusividade aqui da política monetária brasileira. O sócio-diretor da Kapitalo teceu críticas também ao Federal Reserve (Fed, banco central americano), ao alegar que o discurso adotado recentemente pela autoridade monetária está confuso.

Ainda que seja difícil fazer uma leitura do Fed neste momento, o executivo mostrou-se bastante confiante de que será preciso colocar os Estados Unidos em recessão para que a inflação seja controlada. Se isso não ocorrer, afirmou, será “pior para os mercados”.

Com a perspectiva de desaceleração global, possível recessão nos Estados Unidos e eleições no Brasil, o gestor afirma que possui hoje apenas uma posição moderada em Bolsa brasileira, mas ressalta que o “momento de vender já passou”.

Veja entrevista completa:

CPI

Investidores estão atentos ao CPI nesta semana. A expectativa, segundo a Dow Jones, é que o CPI principal, que inclui energia e alimentos, caia para 8,7% em julho, de uma alta de 9,1% em junho.

Na média das projeções do consenso Refinitiv, o CPI deve registrar avanço de 0,2% em julho, na comparação com junho.

Na semana passada, números mais fortes do que o esperado para o mercado de trabalho mostraram que a economia americana segue aquecida, o que reforçou a possibilidade de uma alta mais forte dos juros pelo Federal Reserve (Fed, banco central americano).

Os traders agora estão precificando uma probabilidade maior de que haja um aumento de 0,75 ponto percentual no próximo mês, o que seria o terceiro aumento consecutivo dessa magnitude.

Inscreva-se no minicurso de Day Trade gratuito que ensina a operar menos de 30 minutos por dia

You must be logged in to post a comment.