Publicidade

As taxas dos títulos públicos operam mistas na tarde desta quinta-feira (14). Nos prefixados, as taxas avançam até 11 pontos-base. Já nos títulos atrelados à inflação, o movimento oscila entre altas e quedas.

Segundo Nicolas Borsoi, economista-chefe da Nova Futura, o movimento de alta em algumas taxas é puxado pelo clima de aversão global ao risco, que acaba empurrando para cima o risco país e o preço do dólar, em dia de leilão reduzido do Tesouro. “Isso leva os investidores a exigirem maiores prêmios na curva de juros local”, destaca Borsoi.

O economista cita também dados do índice de preços ao produtor (PPI, na sigla em inglês) dos Estados Unidos e da inflação ao consumidor (CPI), que vieram acima do esperado pelo mercado, além de altas de juros agressivas dos Bancos Centrais que contribuem com um viés altista nas taxas de juros globais.

No radar do mercado, e que pode impactar a curva de juros nas próximas sessões, Borsoi cita a divulgação de dados de atividade na China e nos Estados Unidos, com produção industrial, vendas no varejo e confiança do consumidor.

“Os investidores devem seguir atentos à crise imobiliária na China: novas notícias, que elevem os temores com o tamanho da gravidade do problema, podem levar à nova rodada de piora na percepção de risco global, o que levaria os investidores à outra rodada de aversão a risco nos mercados”, afirma.

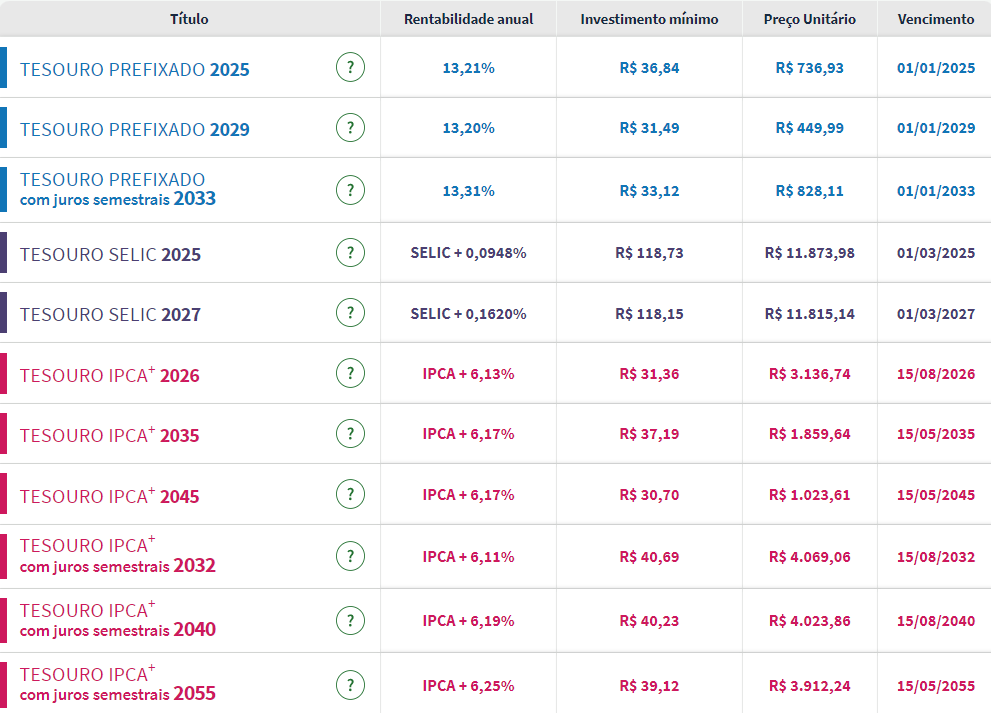

Dentro do Tesouro Direto, a maior alta era nos títulos de curto e longo prazo.

Continua depois da publicidade

O Tesouro Prefixado 2025 e o Tesouro Prefixado 2033, com juros semestrais, ofereciam um retorno anual de 13,21% e 13,31%, respectivamente, acima dos 13,10% e 13,20% vistos na sessão anterior.

Já o Tesouro Prefixado 2029 apresentava uma rentabilidade anual de 13,20%, superior aos 13,11% registrados na quarta-feira (13).

Nos títulos atrelados à inflação, o maior ganho real era de 6,25%.

Continua depois da publicidade

O movimento nas taxas era de leve queda, de entre 2 e 4 pontos-base. Apenas os títulos do Tesouro IPCA+ 2026 e o Tesouro IPCA+ 2032 apresentavam alta nas taxas.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto na tarde desta quinta-feira (14):

China

Investidores globais e compradores de imóveis na China estão perdendo a confiança no mercado imobiliário do país, que entrou em um novo estágio de turbulência após um ano de queda nas vendas, projetos paralisados e crescentes inadimplências de incorporadoras.

Continua depois da publicidade

Um movimento entre proprietários que ameaçaram parar de pagar suas hipotecas de casas em construção rapidamente ganhou força nas mídias sociais chinesas esta semana. Pessoas de todo o país declararam que fariam o mesmo se as construtoras não cumprissem as promessas de entregar os apartamentos que foram pré-vendidos anteriormente.

As ações de alguns grandes bancos chineses caíram na quinta-feira, lideradas por quedas no China Merchants Bank, que caiu 3,7%. Vários credores disseram que têm exposição limitada a projetos imobiliários onde a construção foi adiada, e que os riscos de inadimplência de hipotecas são pequenos e gerenciáveis. As ações e títulos em dólares americanos de muitas construtoras também recuaram para baixos níveis.

“É como uma liquidação agora”, disse o diretor executivo e gerente de portfólio da administradora de fundos de hedge de renda fixa Astera Capital Partners, Kenny Chung, referindo-se à venda de títulos de construtoras. Ele disse que os investidores perderam quase toda a confiança em todo o setor imobiliário da China, já que as vendas de casas mostraram poucos sinais de recuperação e a economia em geral enfrenta obstáculos significativos ao crescimento.

Fitch reafirma rating BB- do Brasil

A agência global de classificação de risco Fitch reafirmou o “rating” “BB-” (ainda em grau especulativo) e revisou nesta quinta-feira (14) a perspectiva do Brasil de “negativa” para “estável”, citando os dados das contas públicas melhores do que o esperado, apesar dos sucessivos choques nos últimos anos.

“O aperto decisivo da política monetária do Banco Central, sustentado por sua nova autonomia formal, ressalta seu compromisso de combater a inflação”, disse a agência em comunicado.

Continua depois da publicidade

No ano passado, avalia a agência, o Brasil registrou seu primeiro superávit fiscal primário desde 2013, com o desempenho superior das receitas e o compromisso das autoridades de retirar os estímulos implementados durante a pandemia.

A Fitch destaca uma redução acentuada da relação entre dívida e PIB de 2021, seguida de outra ligeira queda em 2022, melhorando consideravelmente o ponto de partida antes de um aumento gradual projetado a partir de 2023. A agência calcula que a dívida bruta do Brasil em relação ao PIB cairá para 78,8% em 2022, de 80,3% em 2021 e 88,6% em 2020.

PPI e Europa

Na cena externa, investidores acompanham a divulgação do índice de preços ao produtor (PPI, na sigla em inglês) dos Estados Unidos, que subiu 1,1% em junho na comparação com maio, segundo dados com ajustes sazonais publicados nesta quinta-feira (14) pelo Departamento do Trabalho americano.

Nos 12 meses encerrados em junho, o PPI subiu 11,3%. O consenso Refinitiv projetava uma alta mensal de 0,8% e anual de 10,7%.

Já na zona do euro, a União Europeia aumentou a previsão para o índice de preços ao consumidor (CPI, pela sigla em inglês). Agora, a expectativa é de que o indicador dê um salto histórico de 7,6% em 2022 e avance 4% em 2023. Em maio, as projeções eram de 6,1% e 2,7%, respectivamente.

Continua depois da publicidade

Por outro lado, a Comissão revisou para baixo suas projeções de alta do Produto Interno Bruto (PIB) da zona do euro. A estimativa agora é de que a região cresça 2,6% em 2022 e 1,4% em 2023. Antes, as previsões de crescimento eram de 2,7% para este ano e de 2,3% para o próximo.

IBC-Br

Enquanto isso, na cena local, o Banco Central informou na manhã desta quinta-feira (14) que seu Índice de Atividade Econômica (IBC-Br) teve queda de 0,11%% em maio na comparação com abril, na série com ajuste. A projeção de consenso era de avanço de 0,05% nesta base de comparação.

Se comparada com igual mês de 2021, a alta foi de 3,74%. O índice é importante por revelar o desempenho da atividade econômica do país.

Conhecido como uma espécie de “prévia do BC” para o Produto Interno Bruto (PIB), o IBC-Br serve mais precisamente como parâmetro para avaliar o ritmo da economia brasileira ao longo dos meses. A projeção atual do BC para a atividade doméstica em 2022 é de crescimento de 1,70%, conforme o Relatório Trimestral de Inflação (RTI) de junho.

Para Rodolfo Margato, economista da XP, os números divulgados reforçam a ideia de que o IBC-Br poderá subir 0,6% no segundo trimestre deste ano, na comparação trimestral, já descontadas as influências sazonais (e aumento de 3,0% em relação ao segundo trimestre de 2021.

Nos cálculos da casa, os dados também apontam que o Produto Interno Bruto deve avançar 2,2% neste ano.

PEC dos Auxílios e ICMS

Já na seara política, o plenário da Câmara dos Deputados aprovou ontem (13), em segundo turno, o texto-base da Proposta de Emenda à Constituição (PEC) dos Auxílios, que cria programas sociais e amplia benefícios já existentes. Foram 469 votos favoráveis e 17 contrários à matéria, além de duas abstenções.

Os parlamentares rejeitaram os destaques apresentados pelas bancadas, com sugestões de mudança na proposta. Com isso, o texto segue para promulgação pelo Congresso Nacional.

Também na cena política, Gilmar Mendes, ministro do STF, deu cinco dias para os governadores se manifestarem sobre a contraproposta de acordo apresentada pela União a respeito do ICMS dos combustíveis.

O governo federal sugeriu implementar um plano de monitoramento que vigoraria até março de 2023. O projeto prevê que os entes federativos que registrarem queda relevante de arrecadação tenham suas situações reportadas ao Congresso Nacional.

Desse modo, segundo proposto pela Advocacia Geral da União (AGU), caberá ao Poder Legislativo deliberar especificamente sobre esses casos, “afastando-se, de qualquer modo, a possibilidade de compensações adicionais pela União”.

You must be logged in to post a comment.