Publicidade

As taxas dos títulos públicos operam em queda na tarde desta quinta-feira (24), com o mercado repercutindo o relatório trimestral de inflação e o câmbio derretendo nos últimos dias.

Segundo Nicolas Borsoi, economista-chefe da Nova Futura, a fala do presidente do Banco Central, Roberto Campos Neto de que uma alta de juros adicional em junho não seria o cenário mais provável reforçou a expectativa de que o ciclo de alta da Selic está próximo do fim.

Borsoi aponta que a diretora da instituição monetária, Fernanda Guardado também afirmou que o horizonte relevante de política monetária será integralmente 2023. “O Copom vai decidir a Selic olhando a projeção de IPCA de 2023, que já está próximo da meta, reforçando assim a visão de que não precisa ir muito além, dadas as condições econômicas atuais”, diz.

Outro fator que puxou a queda dos juros foi o câmbio que está derretendo nos últimos dias. Segundo Borsoi isso gera dois efeitos para o mercado: a redução das pressões inflacionárias domésticas e um prêmio de risco menor exigido pelos investidores.

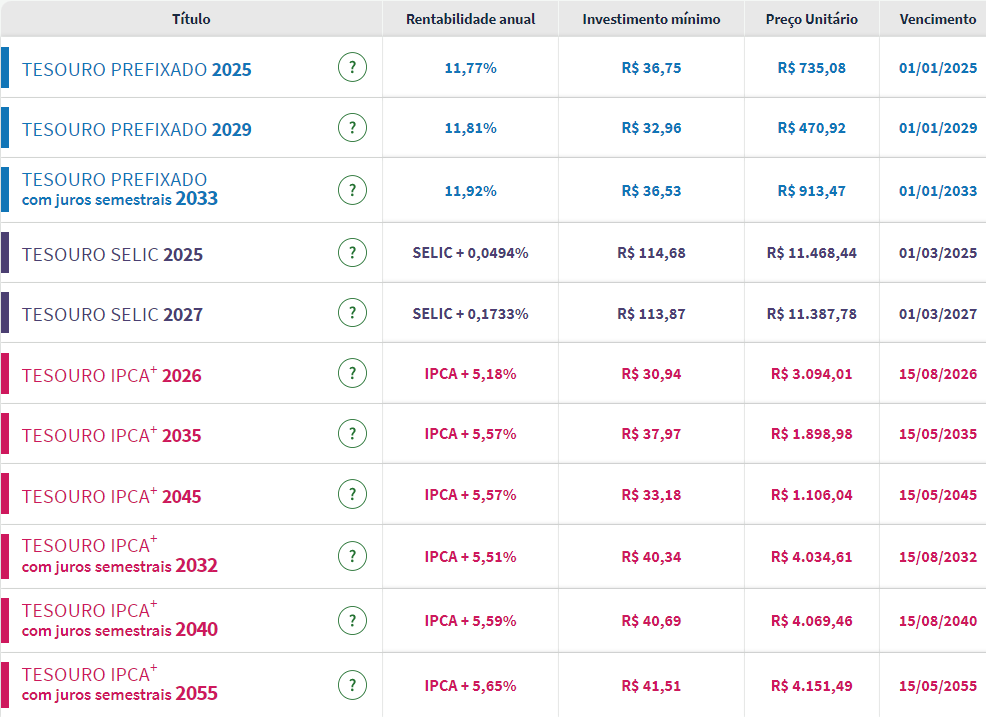

Dentro do Tesouro Direto, o título prefixado de curto prazo era o que mais recuava. O Tesouro Prefixado 2025 oferecia um retorno anual de 11,77% na última atualização desta quinta-feira (24), inferior aos 12,05% vistos ontem.

Enquanto o Tesouro Prefixado 2029 e o Tesouro Prefixado 2033, com juros semestrais, entregavam uma rentabilidade anual de 11,81% e 11,92%, respectivamente, abaixo dos 11,99% e 12,10% da sessão anterior.

Continua depois da publicidade

Nos títulos atrelados à inflação, a maior baixa era do Tesouro IPCA+ 2026. O título oferecia uma rentabilidade real de 5,18%, abaixo dos 5,37% vistos ontem.

Os demais títulos apresentavam queda nas taxas de entre 9 e 10 pontos-base.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto que eram oferecidos na tarde desta quinta-feira (24):

Continua depois da publicidade

Relatório de inflação

O destaque da cena local está no Relatório Trimestral de Inflação (RTI), que foi apresentado hoje. Além de manter a projeção de crescimento econômico para este ano, o Banco Central melhorou sua estimativa para o resultado das transações correntes neste ano, passando a ver um saldo positivo de 5 bilhões de dólares neste ano, ante rombo de 21 bilhões de dólares projetado em dezembro.

Em relação à política monetária, o BC reiterou mensagem da ata do Comitê de Política Monetária (Copom) sobre a intenção de elevar a Selic novamente em 1 ponto na reunião de maio, em continuidade ao ciclo de alta para levar a taxa básica de juros a território ainda mais “significativamente contracionista”.

Mesmo em meio a um cenário mais desafiador, a autoridade monetária manteve suas estimativas para a inflação oficial em 2022 e 2023 no cenário de referência, em 7,1% e 3,4%, respectivamente.

Continua depois da publicidade

No documento, o BC ainda informou que reduziu a projeção para a inflação em 2024, de 2,6% para 2,4%.

A autoridade monetária divulgou hoje também um cenário alternativo para algumas de suas estimativas, que levam em conta a trajetória de queda do preço do petróleo ao longo de 2022. O relatório, no entanto, não informou até onde essa redução pode chegar.

Nesse caso, a probabilidade de a inflação deste ano ficar acima do teto da meta também é elevada, de 88%. Já a probabilidade de a inflação ficar abaixo do piso da meta em 2022, de 2%, é nula.

Continua depois da publicidade

Fim do aperto monetário

O presidente do Banco Central, Roberto Campos Neto, afirmou nesta quinta-feira que um aumento adicional na taxa básica de juros em junho não é um cenário provável, indicando que o forte ciclo de aperto monetário iniciado há um ano na tentativa de debelar a inflação deve ser encerrado em maio.

Diante das novas pressões inflacionárias causadas pela guerra na Ucrânia, Campos Neto disse que uma mudança na meta de inflação para acomodar choques sobre a economia teria “pouco a ganhar” em termos de credibilidade.

Segundo Campos Neto, na reunião do Comitê de Política Monetária (Copom) da semana passada, o colegiado avaliou a elevação do cenário de incerteza, o ritmo adequado para a alta dos juros e a taxa terminal do ciclo de aperto.

“Entendemos que, usando esse mix de fatores, o mais apropriado era fazermos uma elevação de 1 ponto (na Selic em março) e indicar mais 1 ponto (em maio), dizendo que, se o cenário internacional se agravasse ou que se houvesse algum outro choque que afetasse as expectativas na mesma direção, nós poderíamos repensar o cenário, fazendo um movimento adicional em junho, não é o cenário mais provável”, disse.

Radar externo

O presidente dos Estados Unidos, Joe Biden diz que Rússia deveria ser expulsa do G20 e sugere participação da Ucrânia em reuniões do grupo..

Esta semana, a Polônia começou o movimento de expulsão da Rússia do grupo dos vinte países mais ricos do mundo e aguardava a resposta dos EUA.

“Minha resposta é sim. Depende do G20. Isso foi levantado hoje, e eu levantei a possibilidade de que, se isso não puder ser feito – se a Indonésia e outros não concordarem – então deveríamos, na minha opinião, pedir que a Ucrânia pudesse participar das reuniões, bem como basicamente (ter) a Ucrânia sendo capaz de participar da reunião do G20 e observar”, disse o presidente norte-americano.

O G20 é composto por países do G7 além de economias emergentes, como Brasil, Argentina, Índia, China, Indonésia e outros que não se declaram oficialmente contra a invasão da Rússia na Ucrânia.

You must be logged in to post a comment.