Publicidade

O IFIX – índice que reúne os fundos imobiliários mais negociados na Bolsa – fechou a sessão desta quarta-feira (16) em baixa de 0,13%, aos 2.747 pontos. Foi o terceiro dia seguido de queda do indicador, que acumula perdas de 1,05% no mês. Entre os destaques positivos de hoje, está o fundo Brazil Realty (BZLI11), com alta de 3,96%. Confira os demais destaques da sessão ao longo do Central de FIIs.

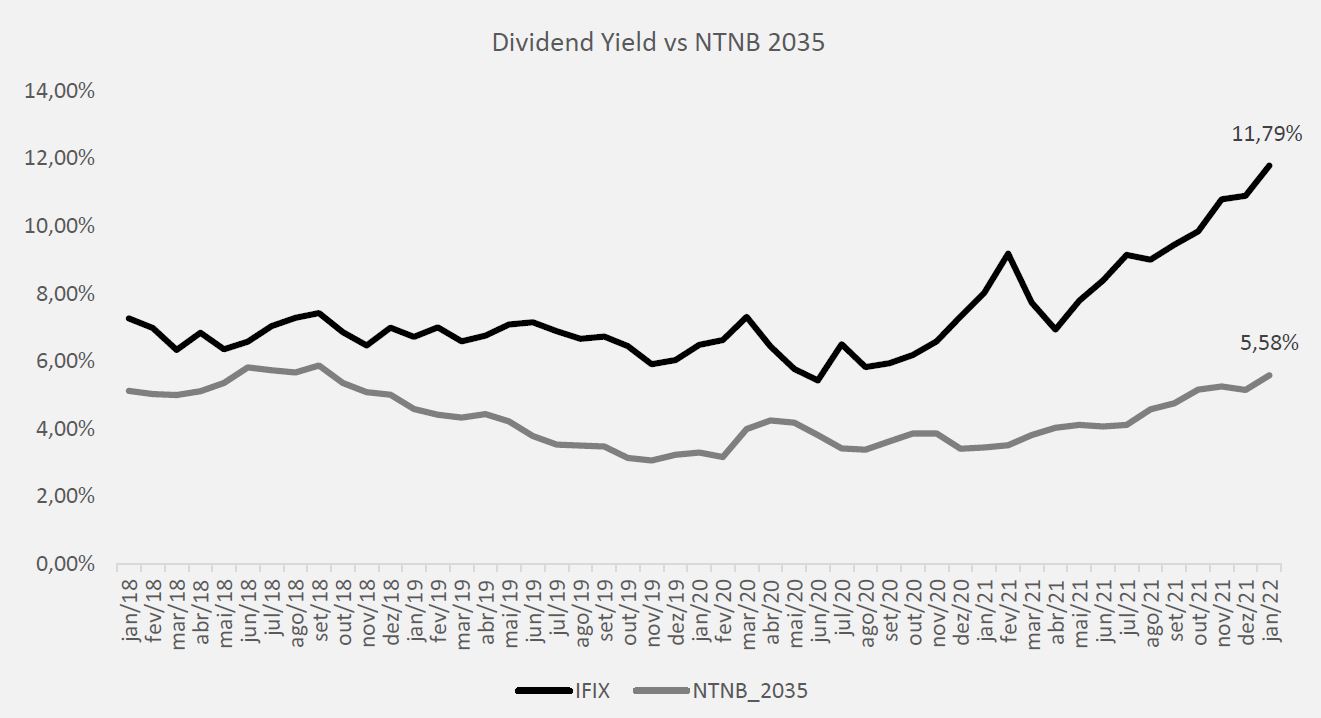

Em janeiro, o retorno com dividendos do Ifix voltou a subir e alcançou 11,79%, consolidando-se como o maior nível desde 2018, de acordo com relatório da XP.

Além da desvalorização das cotas nos últimos meses, Vinícius Duarte, analista da XP, que assina o relatório, aponta o aumento da inflação e dos juros como responsável pela elevação do retorno com dividendos do Ifix.

Continua depois da publicidade

“Atualmente, os FIIs de CRI [certificado de recebíveis imobiliários] representam cerca de 45% do Ifix”, lembra Duarte. “Diante disso, o retorno com dividendos do indicador é impactado pela alta de juros e inflação em maior escala”, explica o analista.

Duarte lembra ainda que, em 2019, os fundos de CRI representavam 22% do Ifix e não tinham, portanto, tanta influência no principal índice dos fundos imobiliários.

Além de alcançar o maior nível dos últimos anos, a taxa de retorno com dividendos (dividend yield) do Ifix também se distanciou dos rendimentos da NTN-B com vencimento em 2035, título público de longo prazo emitido pelo governo federal. A diferença chegou a 6,21 pontos percentuais, patamar bem superior à média histórica de 2,98 pontos percentuais.

Continua depois da publicidade

O estudo da XP toma como base o ano de 2018, período em que a indústria dos fundos imobiliários se desenvolveu de forma mais acentuada. “Antes de 2018, o mercado tinha pouca liquidez e bem menos fundos”, lembra Duarte. “Qualquer mudança no nível de dividendos em um fundo específico alterava muito o retorno com dividendos do Ifix”.

Outro destaque de janeiro foi o aumento do interesse das pessoas físicas nos fundos imobiliários do segmento de shoppings. Pelo segundo mês consecutivo, houve mais compradores do que vendedores das carteiras, de acordo com o relatório da XP.

Leia também:

Continua depois da publicidade

O retorno com dividendos dos fundos de shoppings em janeiro, de 8,45%, pode ter estimulado o interesse nas carteiras do segmento. O percentual está bem acima do histórico recente das carteiras, prejudicadas pelas restrições impostas pela pandemia da Covid-19.

Maiores altas desta quarta-feira (16):

| Ticker | Nome | Setor | Variação (%) |

| BZLI11 | Brazil Realty | Títulos e Val. Mob. | 3,96 |

| RVBI11 | VBI Reits | Títulos e Val. Mob. | 3,24 |

| FIGS11 | General Shopping | Shoppings | 2,56 |

| RBRL11 | RBR Log | Logística | 2,12 |

| FEXC11 | BTG Pactual Fundo de CRI | Títulos e Val. Mob. | 1,73 |

Maiores baixas desta quarta-feira (16):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| RBRP11 | RBR Properties | Outros | -2,86 |

| RECT11 | Rec Renda Imobiliaria | Híbrido | -2,27 |

| TEPP11 | Tellus Properties | Lajes Corporativas | -1,87 |

| GGRC11 | GGR Covepi Renda | Logística | -1,84 |

| VINO11 | Vinci Offices | Lajes Corporativas | -1,79 |

Fonte: B3

SDI emite CRI para finalizar compra de galpão; RB Capital Renda II anuncia mudanças em contrato de locação

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

SDI Rio Bravo ([ativo=SDIL]) emite CRI para finalizar compra de centro logístico em Contagem (MG)

O fundo SDI Rio Bravo assinou compromisso para emissão de um certificado de recebível imobiliário (CRI) no valor de R$ 160 milhões, aponta fato relevante divulgado nesta terça-feira (15).

Continua depois da publicidade

De acordo com a gestão da carteira, a captação do recurso tem como objetivo quitar a terceira e última parcela da compra do Centro Logístico de Contagem (CLC), que vence em abril.

O CRI terá como lastro os aluguéis recebidos pelo fundo dos Correios, atual locatário do CLC, imóvel de 121 mil metros quadrados localizado em Minas Gerais. O galpão representa 40% da receita do fundo.

Com o pagamento da parcela e finalização do negócio, o SDI Rio Bravo prevê que a distribuição mensal de dividendos se manterá no patamar atual até o primeiro trimestre de 2023.

RB Capital Renda II (RBRD11) anuncia troca de indexador em contrato de locação no Rio de Janeiro

O fundo RB Capital Renda II anunciou nesta terça-feira (15) mudanças no contrato de locação com a Ampla Energia e Serviços, que ocupa imóvel do fundo em São Gonçalo, no Rio de Janeiro.

Entre as alterações, o fundo confirmou a troca do indexador de correção do contrato de aluguel, do Índice Geral de Preços Mercado (IGP-M) para o Índice de Preços ao Consumidor Amplo (IPCA). A mudança do indexador tem sido uma tendência entre os fundos imobiliários nos últimos meses.

Em contrapartida, o fundo destacou que o valor da locação passa a ser de R$ 550 mil, pago no último dia útil do mês de competência. A carteira não informou no fato relevante o valor do aluguel antes das mudanças do contrato.

Em caso de rescisão do vínculo, o valor de indenização será equivalente à somatória dos aluguéis que estão para vencer, multiplicado pelo fator 1,2596, acrescido de 8 parcelas do aluguel.

Além do espaço em São Gonçalo, o RB Capital Renda II possui outros três imóveis no Rio de Janeiro (RJ), Uberlândia (MG) e Natal (RN), totalizando uma área bruta locável (ABL) de 23 mil metros quadrados.

Dividendos de hoje

Confira quais são os fundos imobiliários que distribuem rendimentos nesta quarta-feira (16):

| Ticker | Fundo | Rendimento |

| IBCR11 | CRI Brei | R$ 1,50 |

| IRIM11 | Iridium CRI | R$ 1,40 |

| RBRY11 | RBR High Yield | R$ 1,15 |

| IRDM11 | Iridium Rec Imob | R$ 1,08 |

| HGIC11 | HGI Creditos Imobiliários | R$ 0,99 |

| CPFF11 | Capitânia Fof | R$ 0,71 |

| RBRF11 | RBR Alpha | R$ 0,60 |

| IBFF11 | Integral Brei FoF | R$ 0,50 |

Fonte: InfoMoney

Giro Imobiliário: riscos e vantagens dos fundos de escritório, queda nas projeções para o setor imobiliário

Com altos e baixos da pandemia, já é hora de voltar a investir em fundos imobiliários de escritórios? Conheça riscos e vantagens

Quase dois anos após o início da pandemia de Covid-19, os fundos imobiliários de escritórios dividem opiniões. De um lado, há analistas que enxergam oportunidades de ganho de capital. Do outro, estão aqueles que ainda não enxergam previsibilidade no segmento. A locação de lajes corporativas dá sinais de retomada, mas os recentes indicadores ainda não trouxeram um consenso para aqueles que investem nesse mercado por meio dos fundos imobiliários.

Desde setembro de 2020 nenhum fundo imobiliário de escritórios aparece entre os mais recomendados para investir, segundo levantamento do InfoMoney baseado nas carteiras recomendadas de FIIs realizado mensalmente.

Além da concorrência dos FIIs de “papel”, que oferecem proteção em momentos de turbulência econômica, os fundos de escritórios enfrentam ainda a desconfiança de muitos analistas, que esperam mais previsibilidade do segmento.

“O investidor sempre pensa no longo prazo e, quando se olha para o setor de lajes corporativas, não se consegue dizer o que será do segmento nos próximos dois ou três anos”, avalia Caio Ventura, analista da Guide Investimentos. “Precisamos de uma definição um pouco mais clara quanto à dinâmica do setor”.

De acordo com dados da Economatica, plataforma de informações financeiras, os fundos de escritórios apresentam hoje P/VPA (preço da cota sobre o valor patrimonial) abaixo de 1, o que significa que estão sendo negociados com desconto na Bolsa. Um P/VPA acima de 1, por outro lado, indicaria que a cota está sendo negociada com ágio. No caso dos FIIs de escritórios, o desconto médio é de 26%.

“Há fundos negociando muitas vezes abaixo do custo de reposição dos imóveis, ou seja, seria mais caro construir todos aqueles prédios novamente do que comprar as cotas na Bolsa”, explica Philipe Aguiar, analista sênior de produtos da Órama Investimentos.

Em paralelo ao preço atrativo de entrada, o analista reforça que, desde o ano passado, já se observa um movimento de retomada por parte das empresas, buscando escritórios para alugar.

Secovi-SP projeta quedas de 17,5% nos lançamentos e de 13% nas vendas de imóveis

Depois dos recordes de lançamentos e vendas no ano passado, o mercado imobiliário na capital paulista tende a encolher neste ano, de acordo com projeções do Sindicato da Habitação (Secovi-SP). Os lançamentos devem alcançar 65 mil a 70 mil apartamentos em 2022. O ponto médio da projeção aponta para uma queda de 17,5% em relação a 2021, quando foram lançadas 81,8 mil unidades.

No caso das vendas, a previsão é que fiquem entre 55 mil a 60 mil unidades em 2022, o que indica uma expectativa de baixa na ordem de 13% ante 2021, quando chegaram a 66,1 mil unidades.

“A expectativa de uma oscilação para menos é uma adequação ao ritmo da economia em curso”, disse o economista-chefe do Secovi-SP, Celso Petrucci, durante entrevista coletiva à imprensa, realizada nesta terça-feira.

Petrucci lembrou que o Brasil deve ter um crescimento bem mais baixo do Produto Interno Bruto (PIB) neste ano, e convive com juros e desemprego elevados. Outro ponto que provoca incertezas é a proximidade das eleições presidenciais.

Mas a principal preocupação dos empresários está relacionada ao aumento na taxa de juros do crédito imobiliário. Atualmente, ela gira em torno de 9% a 10% ao ano. Já no começo de 2021, estava perto de 7% ao ano. O aumento na taxa se traduz em parcelas mais altas para os mutuários e redução no seu poder de compra.

ACESSO GRATUITO

CARTEIRA DE BONDS

You must be logged in to post a comment.