Publicidade

Receber mensalmente parte do aluguel gerado em imóveis sofisticados espalhados pelo País já é uma realidade para 1,7 milhão de brasileiros que investem em fundos imobiliários. O número revela uma base de novos investidores que, muitas vezes, podem enfrentar certa insegurança nos primeiros aportes. Afinal, em qual fundo investir?

De forma geral, os fundos imobiliários – ou FIIs – captam recursos entre investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou.

Em maio, o número de FIIs listados na Bolsa alcançou 436, divididos em diversos segmentos como escritório, shoppings, logística, hospitais, agências bancárias, recebíveis, entre outros. Diante da diversidade, a escolha do primeiro fundo pode não ser tão simples.

Danilo Bastos, sócio-fundador da Ticker Research, lembra que não há um fundo imobiliário mais indicado quando o foco da estratégia é o longo prazo. No entanto, o especialista reconhece que, ao começar em um novo mercado, o investidor chega, de fato, cheio de dúvidas e até com um certo medo.

“Neste sentido, se o investidor não estiver seguindo nenhuma carteira recomendada, a minha sugestão é que a primeira compra seja a de um FoF”, orienta Bastos. Os FoFs são fundos imobiliários que investem em cotas de outros FIIs.

Segundo Bastos, os FoFs oferecem pelo menos três vantagens que ajudam no início da jornada do novo investidor de FIIs: diversificação, informações simplificadas e, atualmente, um bom preço de entrada.

Continua depois da publicidade

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Por que FoFs? Para começar, são naturalmente diversificados

Sem conhecimento sobre os diversos segmentos de fundos imobiliários, a escolha do primeiro FII pode não ser uma tarefa das mais confortáveis. Se o investidor estiver atento ao conceito de diversificação, selecionar o melhor fundo em cada setor torna o início da jornada ainda mais difícil.

Pensando nisso, João Vitor Freitas, analista da Toro Investimentos, também encoraja o investidor iniciante a começar seus aportes por meio dos FoFs, que já contam com um portfólio diversificado.

Continua depois da publicidade

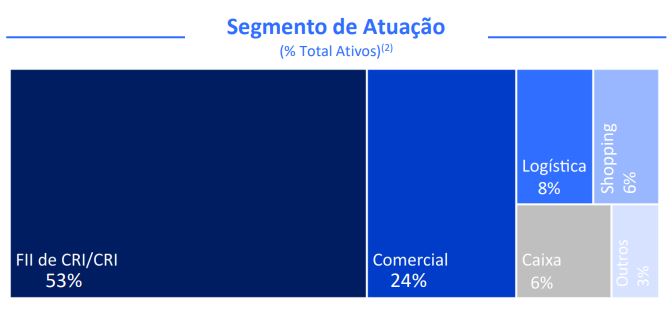

Maior FoF em patrimônio líquido, com R$ 2 bilhões, o BTG Pactual Fundo de Fundos (BCFF11), por exemplo, encerrou o mês de maio com o portfólio dividido em pelo menos cinco segmentos, com destaque para os FIIs que investem em certificados de recebíveis imobiliários (CRI), representando 53%.

“Os FoFs já são diversificados e ajudam a evitar erros na seleção de fundos específicos quando o investidor ainda está começando a entender os FIIs”, afirma Freitas.

A composição do portfólio dos fundos imobiliários – como a do BTG Pactual Fundo de Fundos – pode ser encontrada nos relatórios gerenciais, divulgados mensalmente pelas carteiras. Como investem diretamente em FIIs, os documentos apresentados pelos FoFs oferecem um melhor entendimento para os investidores que estão começando, afirmam os analistas.

Continua depois da publicidade

Relatórios gerenciais de FoFs ajudam a entender o mercado

Na avaliação dos especialistas ouvidos pelo InfoMoney, os relatórios gerenciais dos FoFs são tradicionalmente bem detalhados e podem ajudar o investidor novato a entender melhor o mercado.

“Os relatórios gerenciais dos FoFs são geralmente uma aula para o investidor iniciante”, afirma Bastos. “O gestor do FoF diz o que ele está fazendo e acaba sendo um aprendizado para o investidor de FIIs”, pontua o analista, que também vê nos FoFs uma boa oportunidade tanto de ganho de capital como de geração de renda extra.

Um exemplo é o relatório gerencial do Hedge Top FoF II (HFOF11), um FoF conhecido no mercado. O texto detalha, entre outras movimentações, que o fundo realizou uma “importante redução” na posição mantida em cotas do VBI Prime Properties ([ativo=PVBI], um fundo de “tijolo” que investe em escritórios para alugar.

Continua depois da publicidade

“O portfólio possui ótima qualidade e localização. Entretanto, após valorização ao longo de maio, decidimos migrar parte dos recursos para posições mais descontadas, que apresentam maior potencial de retorno”, completa o documento.

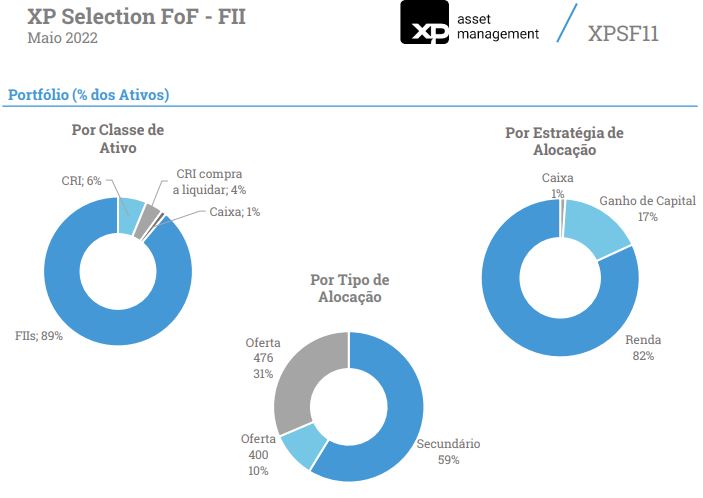

Já no relatório do XP Selection (XPSF11), outro FoF, o investidor pode conferir uma série de informações. A composição do portfólio é uma delas: atualmente, o fundo tem 89% da carteira comprada em cotas de FIIs e 6%, em CRIs. Também é possível conhecer a estratégia da alocação, com 82% dos investimentos voltados à geração de renda e 17%, ao ganho de capital. Até mesmo a origem das cotas adquiridas é informada (59% foram compradas na Bolsa, 31% em ofertas restritas e 10% em emissões públicas).

Veja abaixo os detalhes exibidos no relatório gerencial do XPSF11:

Continua depois da publicidade

Dividendos dos FoFs são considerados atrativos

Um dos grandes atrativos dos fundos imobiliários é a divisão entre os cotistas das receitas obtidas pela carteira com a locação e venda de imóveis ou mesmo com rendimentos de títulos ligados ao setor imobiliário. O repasse, proporcional ao valor investido, ocorre mensalmente por meio da distribuição de dividendos, recurso isento de Imposto de Renda – o que é outra vantagem dos FIIs.

Considerando apenas os fundos que fazem parte do Ifix, índice que reúne os FIIs mais líquidos da B3, a taxa de retorno com dividendos (dividend yield) dos FoFs é de cerca de 9% nos últimos 12 meses. Essa taxa é uma referência do rendimento dos fundos imobiliários e costuma ser comparada com outros indicadores (como a taxa Selic, por exemplo) para se ter uma dimensão da sua atratividade.

Individualmente, o dividend yield dos FoFs varia de 6,8% – no caso do fundo Kilima (KISU11) – até 10,4% – no caso do BlueMacaw Renda + FoF (BLMR11). Confira o dividend yield de cada fundo na tabela abaixo, bem como seu desempenho nos últimos 12 meses e seu indicador P/VPA atual:

| Fundo | Ticker | P/VPA | Dividend yield nos últimos 12 meses (%) | Desempenho das cotas nos últimos 12 meses (%) |

| Bluemacaw Renda+ FoF | BLMR11 | 0,87 | 10,46 | -1,82 |

| VBI Reits FoF | RVBI11 | 0,86 | 10,02 | -6,67 |

| Brasil Plural FoF | BPFF11 | 0,82 | 9,74 | -6,52 |

| Capitania Reit FoF | CPFF11 | 0,90 | 9,57 | -4,68 |

| More Real Estate FoF | MORE11 | 0,75 | 9,23 | -18,50 |

| RBR Alpha Multiestrategia | RBRF11 | 0,82 | 9,03 | -4,77 |

| XP Selection | XPSF11 | 0,82 | 8,98 | -13,97 |

| Rio Bravo Fundo de Fundos | RBFF11 | 0,83 | 8,95 | -6,33 |

| Bradesco Carteira Imobiliaria | BCIA11 | 0,79 | 8,80 | -1,29 |

| Vinci Instrumentos Financeiros | VIFI11 | 0,77 | 8,79 | -11,63 |

| Kinea FoF | KFOF11 | 0,78 | 8,62 | -4,99 |

| Mogno FoF | MGFF11 | 0,78 | 8,61 | -14,03 |

| CSHG Imobiliario FoF | HGFF11 | 0,78 | 8,52 | -4,55 |

| Suno FoF | SNFF11 | 0,99 | 8,31 | -0,69 |

| BTG Pactual FoF | BCFF11 | 0,82 | 8,00 | -11,21 |

| Hedge Top FoF | HFOF11 | 0,83 | 7,69 | -19,58 |

| Kilima | KISU11 | 0,84 | 6,82 | -29,39 |

Fonte: Economatica – 11/07/2022

“Os FoFs tiveram desempenho bastante fraco nos últimos doze meses, com desvalorização das cotas, e atualmente oferecem um dividend yield elevado, abaixo apenas da taxa dos fundos de recebíveis, que apresentam um percentual de 16% ao ano”, afirma Fernando Siqueira, analista da Guide Investimentos

Ele acredita que os FoFs maiores e mais diversificados devem apresentar desempenho melhor nos próximos meses, à medida que o desconto destas carteiras em relação ao seu valor patrimonial diminua.

Cotas de FoFs estão descontadas na Bolsa

Ainda sofrendo os efeitos das restrições decorrentes da pandemia da Covid-19, e sentindo a concorrência com os rendimentos da renda fixa turbinados pela elevação dos juros no País, a maior parte dos fundos imobiliários é negociada atualmente abaixo do valor patrimonial.

O valor patrimonial representa o valor de avaliação dos ativos mantidos por um determinado fundo, e é diferente do valor de mercado – ou seja, do preço pelo qual é cotado na Bolsa.

Para quem acredita na recuperação dos FIIs, a possibilidade de comprar as cotas abaixo do valor patrimonial se torna uma oportunidade de ganho de capital no futuro. No caso dos FoFs, a oportunidade é dupla, diz Bastos, da Ticker Research.

“A cota do FoF está abaixo do valor patrimonial e as cotas dos FIIs que estão dentro da carteira também negociam com desconto”, explica. “É o chamado duplo desconto”.

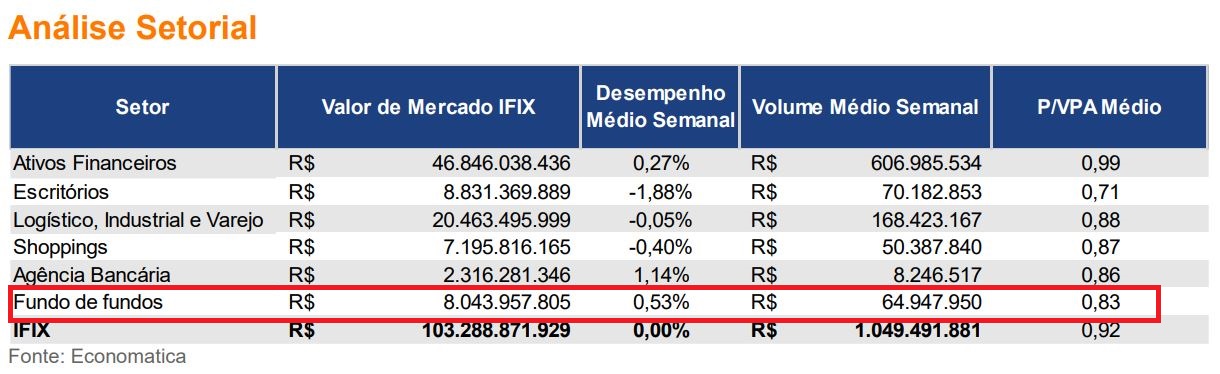

De acordo com o relatório semanal do Itaú BBA, os FoFs estão negociando atualmente, em média, a 83% do valor patrimonial. Significa que, de modo geral, eles apresentam um desconto de 17% em relação ao que poderia ser considerado seu preço justo.

Das principais classes de fundos imobiliários, apenas os FIIs de escritórios estão mais descontados que os FoFs, sendo negociados a 71% do valor patrimonial.

O indicador utilizado para calcular o desconto de um fundo imobiliário é o chamado P/VPA (preço sobre valor patrimonial). Quanto mais próximo de 1 estiver o indicador, mas perto do valor justo a cota está. Abaixo deste nível o papel negocia com desconto e, acima, com ágio. Confira o P/VPA médio das diferentes classes de FIIs, segundo cálculos do Itaú BBA:

“A partir do investimento inicial em FoFs e do melhor entendimento do mercado, o investidor poderá comprar um fundo imobiliário por mês, aproveitando outros tipos de FIIs disponíveis na Bolsa”, finaliza Bastos.

You must be logged in to post a comment.