Publicidade

A elevação dos juros e da inflação ao longo do ano levou os fundos imobiliários de “papel”, que investem em títulos do setor imobiliário, a se destacarem entre os melhores retornos da categoria – e não foi diferente quando o assunto é o volume de novas ofertas de FIIs realizadas em 2021.

Neste ano, os FIIs de recebíveis se mantiveram como protagonistas tanto nas emissões abertas ao público como nas ofertas restritas, voltadas a investidores institucionais. De maneira geral, os números de 2021 se aproximam dos verificados nos dois anos anteriores, apesar os desafios enfrentados pelos fundos imobiliários nos últimos meses.

Dados preliminares da Comissão de Valores Mobiliários (CVM) mostram que um total de R$ 23,9 bilhões foi registrado em ofertas públicas de fundos imobiliários neste ano, até dia 9 de dezembro. Os números se referem às ofertas com instrução CVM 400, abertas a todos os investidores.

Desde 2016, quando as operações somaram R$ 2,1 bilhões, o mercado de FIIs apresentou uma tendência de alta no volume financeiro das ofertas registradas na CVM. Em 2020, primeiro ano da pandemia do Covid-19, o número já havia saltado para quase R$ 25 bilhões. Se não forem registradas novas ofertas na autarquia nas próximas semanas, 2021 marcará uma interrupção na trajetória de crescimento, embora o volume fique próximo ao registrado no ano passado.

Com cerca de R$ 7,5 bilhões captados, os fundos de “papel” mantiveram o nível dos últimos anos e foram o grande destaque de 2021, de acordo com levantamento da Uqbar, consultoria de dados sobre o mercado financeiro.

O segmento de logística, que se beneficiou da expansão do e-commerce durante a pandemia, captou R$ 5 bilhões, o dobro do registrado em 2019, se consolidando como um dos principais setores que respondem pelas ofertas de fundos imobiliários.

Continua depois da publicidade

Na contramão do setor logístico aparece o segmento de lajes corporativas, bastante relevante em 2019, mas que em 2020 caiu pela metade – e, em 2021, movimentou menos de R$ 1 bilhão em ofertas até a consolidação dos dados da Uqbar, no dia 3 de dezembro.

“Realmente, não faz muito sentido fazer uma oferta de um fundo imobiliário de escritório neste momento”, reflete Alfredo Marrucho, coordenador editorial da Uqbar, ao lembrar das incertezas sobre o retorno presencial das equipes das empresas que ocupam os espaços. “Realizar uma oferta no segmento de lajes corporativas agora impactaria a precificação das cotas e a própria recepção deste tipo ativo pelo investidor”, afirma.

Ano marcado por desafios

Apesar de uma possível queda no volume total de captações em 2021, Marrucho vê o resultado como positivo diante dos desafios enfrentados pelos fundos imobiliários este ano.

Continua depois da publicidade

Em 2021, além dos desdobramentos da pandemia do Covid-19 e das incertezas em torno da condução fiscal do País, o mercado acompanhou a pressão inflacionária que obrigou o Banco Central a elevar a taxa básica de juros da economia nacional, a Selic, ao maior patamar desde julho de 2017.

Na última reunião do ano, na semana passada, o Comitê de Política Monetária (Copom) do BC elevou a Selic em 1,5 ponto percentual, para 9,25% ao ano. Foi o segundo aumento seguido dessa magnitude e a sétima vez consecutiva que o colegiado subiu a taxa.

Tradicionalmente, a elevação da Selic aumenta a rentabilidade das aplicações de renda fixa, que acabam atraindo investidores de produtos com maior risco, como os fundos imobiliários, pressionando as cotas dos papéis.

Continua depois da publicidade

Em junho, a proposta de reforma do Imposto de Renda encaminhada pelo governo federal ao Congresso Nacional também assustou os investidores e derrubou as cotas dos FIIs. Na oportunidade, o projeto de lei (PL) sugeria a tributação dos rendimentos dos fundos, hoje isentos de IR. O Ifix caiu mais de 2% naquele pregão. O texto aprovado na Câmara e encaminhado ao Senado acabou excluindo a possibilidade, para alívio dos investidores.

“Mesmo com tudo isso, percebemos que as ofertas de 2020 e 2021 são muito próximas às de 2019. Se não tivesse pandemia, este número seria muito maior”, acredita Marrucho, que lembra que os dados de 2021 ainda são parciais.

Entre as maiores ofertas registradas na CVM em 2021, a do fundo GPL Logística (GLPL11) lidera a lista, com um montante superior a R$ 1 bilhão. A operação foi iniciada em junho e está prevista para ser concluída no final de dezembro.

Continua depois da publicidade

| Ticker | Fundo | Data | Volume (em R$ milhões) |

| GLPL11 | GLP Logística | 25/06/2021 | 1.071.900.000 |

| GZIT11 | GAZIT Malls | 20/10/2021 | 1.051.410.911 |

| KNIP11 | KINEA Índices de Preços | 17/06/2021 | 1.030.800.000 |

| KNIP11 | KINEA Índices de Preços | 25/10/2021 | 1.006.000.000 |

| HGLG11 | CSHG Logística | 23/04/2021 | 749.999.853 |

Ofertas restritas a investidores institucionais

Gustavo Asdourian, sócio-fundador da Guardian, concorda com a dificuldade de captação de recursos em momentos de maior turbulência no mercado, como o vivido em boa parte de 2021. Segundo ele, a aversão ao risco atinge especialmente os pequenos investidores.

“Hoje o varejo está mais fechado para as novas ofertas. Nós, obviamente, gostaríamos e queremos fazer captações entre os pequenos investidores, mas é um momento difícil. São investidores mais suscetíveis às oscilações do mercado”, explica. “Se o mercado está em um momento de estresse, o varejo sofre mais e toma decisões radicais. O [investidor] institucional tem mais recursos e toma decisões mais de longo prazo”.

Observando o momento, a Guardian Gestora encerrou em novembro a primeira oferta do Guardian Multiestratégia Imobiliária I (GAME11), novo fundo de investimento imobiliário da empresa. A operação captou R$ 206 milhões em uma emissão restrita a investidores institucionais, em sua maioria gestores que já investiram em fundos ou projetos da gestora.

Continua depois da publicidade

“Se a gente olhar hoje as ofertas da instrução CVM 400, abertas ao público em geral, estão captando menos ou não estão saindo”, lembra Asdourian.

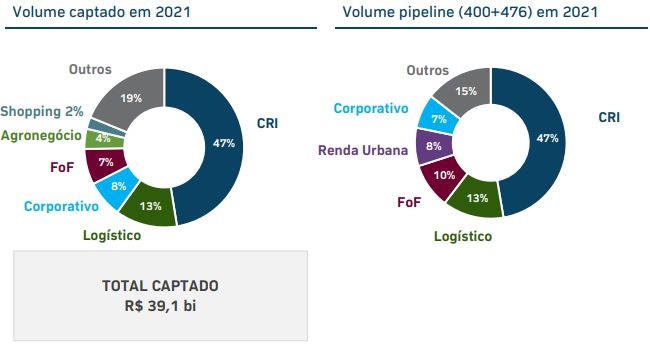

Levando em consideração também as ofertas feitas com base na instrução CVM 476, destinadas a investidores institucionais, o volume captado até novembro de 2021 chega a R$ 39 bilhões, acima dos R$ 35 bilhões de 2020. O dado é do Hedge TOP FOF II ( HFOF11), que monitora mensalmente as emissões.

Segundo o relatório gerencial do fundo, é “um volume expressivo apesar da desaceleração a partir de meados de junho por causa da ameaça de tributação dos fundos imobiliários, que impactou a precificação no mercado secundário e ocasionou a postergação de algumas ofertas”. De acordo com o documento, os FIIs de “papel” também aparecem como destaque na avaliação completa das ofertas.

Novos desafios em 2022

Com as captações ao longo do ano, o patrimônio líquido dos fundos imobiliários bateu recorde em outubro, alcançando R$ 167 bilhões. O número é R$ 5 bilhões maior do que o topo anterior, de junho de 2021.

Apesar do crescimento do patrimônio líquido, o valor de mercado dos fundos imobiliários caiu entre setembro e outubro, de R$ 132 bilhões para R$ 130 bilhões, de acordo com dados da B3. De dezembro de 2020 a outubro de 2021, o número de FIIs listados na Bolsa brasileira subiu de 311 para 395.

Apesar dos números de 2021, os analistas projetam que o próximo ano promete mais desafios para novas ofertas de fundos imobiliários. A manutenção da pressão inflacionária e a continuidade do ciclo de alta da Selic deverão impactar ainda mais as captações, de acordo com Flávio Pires, analista de fundos imobiliários da Santander Corretora.

“Se a Selic aumentar para um patamar de dois dígitos e a inflação se mantiver elevada, muitos mais investidores devem migrar da renda variável para a renda fixa no curto prazo”, projeta. “Então não tem sentido você ir a mercado sem um público que atenda esta oferta”.

Pires também lembra que muitos fundos entrarão 2022 com as cotações abaixo do valor patrimonial, o que também inviabilizaria novas ofertas. “O investidor pessoa física responde negativamente a fundos que emitem novas cotas com preços abaixo do valor patrimonial. Ele acha injusto ver um novo investidor entrando no fundo pagando menos do que a cota vale”, conclui.

You must be logged in to post a comment.