Publicidade

Luiz Barsi, um dos maiores investidores individuais da Bolsa brasileira, conhecido pela estratégia de comprar ações de empresas que pagam dividendos generosos, criticou duramente os fundos imobiliários. Afirmou que são um “conto do vigário” e acrescentou: “fuja dos fundos”.

A fala de Barsi — que deu as declarações em entrevista ao jornal Valor Econômico — repercutiu no mercado de FIIs. Especialistas ouvidos pelo InfoMoney discordam do investidor e afirmam que os fundos imobiliários podem ser, sim, bons geradores de dividendos.

“Os fundos imobiliários são a porta de entrada do investidor de renda fixa para a renda variável”, afirma Raphael Vieira, head de renda fixa e sócio da consultoria financeira Arton Advisors.

Para Vieira, o produto tem se mostrado uma boa opção de geração de renda passiva, mas precisa ser melhor compreendido.

“Nos últimos 12 meses, por exemplo, a Taesa (TAEE11) tem um retorno com dividendos de 9,9%. Já o retorno com o FII BlueMacaw (BLMG11) é de 12%”, compara utilizando uma das ações preferidas dos investidores interessados em dividendos.

Em um período maior e levando em conta apenas os FIIs do Ifix — índice dos fundos imobiliários mais negociados na Bolsa — há casos de retornos com dividendos de quase 60% em cinco anos, como é o caso do Mérito Desenvolvimento (MFII11).

Continua depois da publicidade

| Fundo | Ticker | Retorno com dividendos – 5 anos (%) | Retorno – 5 anos (%) |

| RB Capital Renda | RBRD11 | 66,26 | -40,20 |

| Newport Renda Urbana | NEWU11 | 61,43 | -46,77 |

| SP Downtown | SPTW11 | 60,87 | -39,32 |

| Merito Desenvolvimento | MFII11 | 56,08 | 4,36 |

| BB Progressivo | BBFI11B | 54,26 | -24,70 |

| Banestes Recebíveis | BCRI11 | 50,40 | 20,16 |

| Capitania Securities II | CPTS11 | 49,80 | 6,57 |

| Polo Crédito Imobiliário | PORD11 | 49,45 | -5,65 |

| Xp Corporate Macaé | XPCM11 | 49,27 | -79,79 |

| Caixa Cedae | CXCE11B | 48,02 | -58,13 |

| BTG Pactual Logística | BTLG11 | 47,86 | 89,61 |

| Nossa Senhora de Lourdes | NSLU11 | 47,78 | -31,33 |

| Kinea Índices de Preços | KNIP11 | 46,95 | -4,58 |

| Hospital da Criança | HCRI11 | 46,94 | -15,63 |

| Caixa Rio Bravo | CXRI11 | 46,75 | -36,70 |

Fonte: Economatica

Outros fundos, como o RB Capital (RBRD11) e o Newport Renda Urbana ([ativo=NEWU]), apresentaram até um retorno com dividendos maior do que o Mérito Desenvolvimento, mas registram retorno total — dividendos mais valorização da cota — negativo.

Se em alguns casos a desvalorização sinaliza a perda de fundamentos do fundo, em outros a cotação reflete a própria dinâmica da Bolsa, afirma Vieira.

Continua depois da publicidade

“Ao longo do tempo, há um descolamento do preço da cota com o valor real dos imóveis, o que pode assustar o investidor”, explica Vieira. “O preço do galpão não vai ser reduzido porque a cotação do fundo apresentou queda na Bolsa”, aponta.

Além disso, Vieira lembra que os fundos imobiliários, especialmente os de tijolo, possuem imóveis reais, que se valorizam ao longo do tempo. “Se você replicar um prédio construído há dez anos, sem dúvida custará mais caro do que custou no passado”, diz. “A diferença nem sempre aparece no valor de mercado da cota”, completa.

Especialistas em FIIs reclamam de Barsi

“Foi um gol contra do Barsi”, afirma Marcos Baroni, da Suno Research, que destaca o respeito pela história de Barsi. Neste caso, porém, o professor Baroni contesta o investidor. “Os fundos imobiliários são veículos de dividendos sim”, garante.

Continua depois da publicidade

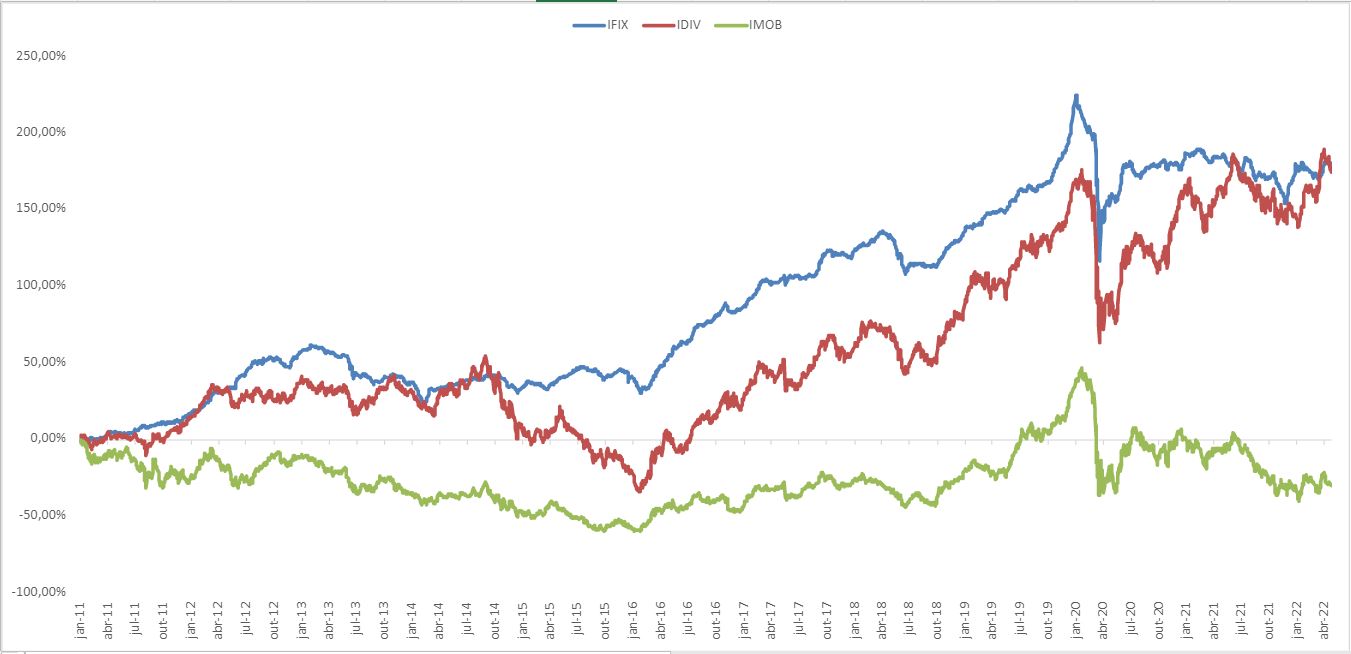

Baroni toma como exemplo o desempenho das empresas do Idiv – índice de Dividendos da Bolsa – na comparação com o Ifix. Os dois indicadores apresentam comportamento similar ao longo do tempo.

Mesmo com a correlação, Baroni destaca que a comparação não faz sentido porque confronta os fundos imobiliários com empresas de setores diversos. Para ele, a comparação mais justa seria com as companhias do setor imobiliário listadas na Bolsa.

“Comparados com as empresas do IMOB – índice do setor imobiliário na B3 – fica muito evidente a consistência dos fundos imobiliários”, aponta. Pela simulação, em cerca dez anos o Ifix teria acumulado um retorno de 180% contra uma alta de 176% do Idiv e queda de 29% do Imob.

Continua depois da publicidade

Evolução do Ifix, Idiv e Imob

Leia mais:

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Continua depois da publicidade

O jeito Barsi de investir

Revelando-se como fã de Barsi, Danilo Bastos, sócio-fundador da Ticker Research, também discorda da posição do investidor sobre fundos imobiliários. Segundo o especialista, a maior lição de Barsi não tem relação com a aplicação que escolhe, mas sim com a forma como ele investe.

“Comprando ações boas pagadoras de dividendos por anos e anos, com muita disciplina”, detalha. “E disciplina é a maior dificuldade de qualquer pessoa na dieta, nos estudos, no treino na academia e nos investimentos”, pontua.

Para Bastos, disciplina e foco no longo prazo fazem toda a diferença no investimento, independentemente da aplicação escolhida. O comportamento dos índices, na visão do especialista, comprova a tese.

“É claro que a carteira do Barsi não é igual ao Idiv e a sua não será igual ao Ifix”, diz. “No entanto, os índices representam a média de mercado e a probabilidade de você ser um cara mediano é bem alta”, pondera.

Fundos e fundos

Baroni também lembra que Barsi inclui os FIIs na mesma cesta dos fundos de investimento, igualando produtos diferentes e com legislações e dinâmicas próprias.

O especialista de fundos imobiliários da Suno ainda considera pesado o termo utilizado pelo investidor – conto do vigário – para se referir aos FIIs.

“Por ser uma figura pública e defensor do mercado de capitais, uma declaração como essa repercute muito”, reflete. “Talvez ele tenha uma visão do mercado de FIIs que não reflita a realidade do segmento”, aponta.

Baroni lembra que há problemas pontuais no mercado de FIIs assim como acontece com empresas listadas na Bolsa ou em qualquer outro segmento financeiro.

Rodrigo Medeiros, criador da plataforma DesmistificandoFII, vai na mesma linha e considera a fala de Barsi desproporcional.

“Qualquer defesa apaixonada por uma classe de ativo impede o investidor de observar os pontos positivos e negativos do investimento”, avalia. “Não lhe possibilitará avaliar quais ativos específicos são capazes de superar os desafios e gerar bons resultados, bem como quais investimentos são indicados para a sua fase como investidor”, complementa.

Leia também:

Desenvolvimento do mercado de FIIs

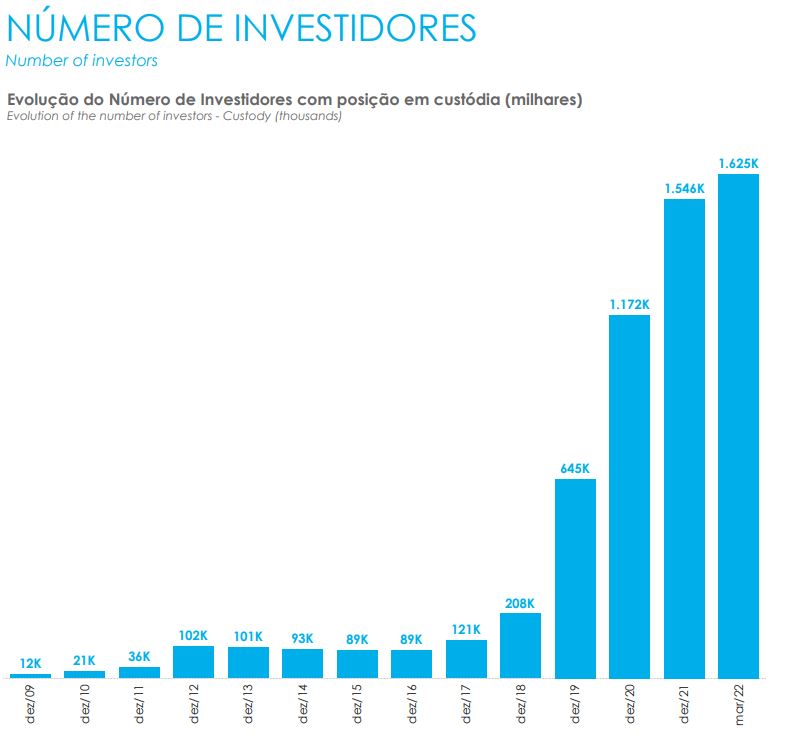

Em contraponto a Barsi, os especialistas lembram ainda que os FIIs democratizaram e permitiram um acesso maior dos pequenos investidores ao setor imobiliário, que também se tornou mais profissional.

“Serão instrumentos de incremento para o setor da construção civil, de relevante importância na economia nacional”, lembra Medeiros ao citar o projeto de lei que criou os FIIs.

De acordo com o último boletim da B3, a base de investidores de fundos imobiliários no Brasil superou a marca de 1,6 milhão em março, aproximadamente um milhão a mais do que em 2019.

Nos últimos dois meses, a participação dos CPFs na base de investidores de fundos imobiliários subiu de 73,5% para 74%. Os investidores institucionais aparecem na sequência, com 19,6%. Em relação ao volume negociado, a participação das pessoas físicas teve leve recuo de 67,6%, em fevereiro, para 67,5%, em março.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.