Publicidade

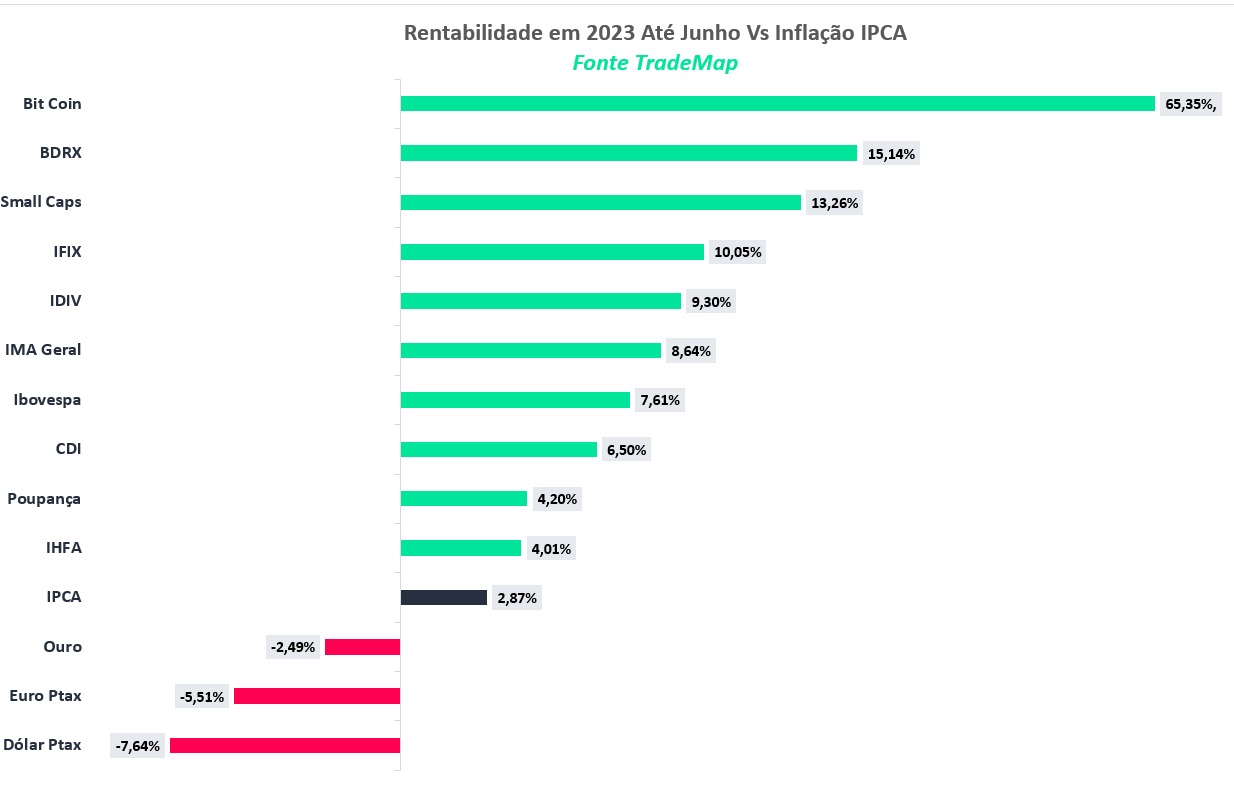

Três aplicações tiveram retorno negativo no acumulado do primeiro semestre e, consequentemente, perderam para a inflação do período – mesmo com a tendência de queda do Índice de Preços ao Consumidor Amplo (IPCA).

De acordo com dados divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE), o IPCA de junho registrou deflação de 0,08%. Nos últimos 12 meses, o indicador acumula alta de 3,16% e, no ano, de 2,87%.

Mesmo com a desaceleração do índice, ouro, dólar e euro não conseguiram superar a variação da inflação oficial do País na primeira parte do ano, aponta levantamento feito por Einar Rivero, diretor comercial do TradeMap, que monitora 13 tipos de investimentos.

Viva do lucro de grandes empresas

Essas aplicações registraram perdas entre 2% e 7% no período. Com retorno de 65%, o Bitcoin (BTC) liderou os ganhos nos seis primeiros meses do ano, conforme mostra o ranking abaixo.

Em junho, o ouro registrou queda de 6,2%, o dólar de 5,4% e o euro de 3,06% – e também perderam para o IPCA do período, a deflação de 0,08% divulgada nesta terça-feira (11). No mês passado, o Ibovespa encabeçou a lista dos melhores investimentos.

Bitcoin

O Bitcoin (BTC) teve o melhor desempenho semestral dos últimos quatros anos, apesar dos aumentos de juros do Federal Reserve (Fed, banco central dos Estados Unidos) e da batalha regulatória da SEC – equivalente americana da Comissão de Valores Mobiliários – contra as duas principais exchanges de criptomoedas do setor, a Coinbase e a Binance.

Continua depois da publicidade

O maior criptoativo do mercado valorizou 86% nos últimos seis meses, pulando de US$ 16.547 no último dia de 2022 para US$ 30.816 nesta sexta-feira (30). No mesmo período, o Ethereum (ETH), segundo maior token por capitalização, valorizou 57%, segundo o CoinMarketCap.

Parte do bom desempenho da criptomoeda, segundo José Gabriel Bernardes, sócio da Fuse Capital, se deve a movimentos recentes de gigantes financeiros no setor, como a BlackRock, que entrou com pedido de ETF (fundo de índice) spot de Bitcoin, e a EDX Markets, nova exchange apoiada por Citadel, Fidelity e Charles Schwab.

“São players institucionais maduros e conhecidos, que sabem como o mercado de capitais funciona, que vão operar com infraestrutura possivelmente descentralizada, mas usando regras do mercado tradicional. Isso é muito relevante”, disse ele.

Leia mais:

Ibovespa

O Ibovespa fechou o mês de junho e o semestre com ganhos expressivos de 9,17% e 7,61%, respectivamente, com uma visão de redução dos riscos fiscais e expectativa pelo início do ciclo de corte de juros pelo Banco Central no segundo semestre.

Na primeira metade deste ano, cinco ações tiveram ganhos acima de 60%. Foram elas: Azul (AZUL4), Yduqs (YDUQ3), Gol (GOLL4), IRB (IRBR3) e Cyrela (CYRE3). Em junho, Gol, Yduqs, Azul, Assaí (ASAI3) e Braskem (BRKM5) despontaram entre as maiores altas, com ganhos respectivos de 58,29%, 40,87%, 29,73%, 27,91% e 24,04%.

Continua depois da publicidade

Na primeira metade do ano, sete ações tiveram baixa acima de 20%: Alpargatas (ALPA4), Méliuz (CASH3), Assaí (apesar de se recuperar em junho), Vale (VALE3), Carrefour (CRFB3), CVC (CVCB3) e Bradespar (BRAP4). Traremos análises mais detalhadas sobre as cinco primeiras, mas é válido destacar que CVCB3 passou por uma oferta de ações para adequar a estrutura de capital. Nos cálculos do JP Morgan, a CVC precisaria de aproximadamente R$ 1 bilhão para sanar seus problemas de estrutura de capital em meio a resultados ainda fracos. Já o desempenho da Bradespar está bastante atrelado ao de Vale e minério de ferro.

Neste último mês, as cinco maiores baixas ficaram com Méliuz, Magazine Luiza (MGLU3), Alpargatas, Via (VIIA3) e Petz (PETZ3). As baixas foram de 12,25%, 11,32%, 10,92%, 9,66% e 9,24%, respectivamente, no último mês do semestre.

Leia mais:

Continua depois da publicidade

Ifix

O Ifix – índice dos fundos imobiliários mais negociados na Bolsa – aparece na quarta posição do estudo do Trademap, com valorização de 10% nos primeiros seis meses do ano.

O FII Tellus Properties (TEPP11) fechou o período com o melhor desempenho entre os principais fundos imobiliários do mercado. A carteira acumulou ganhos de 37%, reforçando a expectativa de uma nova fase para os FIIs de “tijolo” – que investem diretamente em imóveis.

O fundo faz parte do segmento de escritório, um dos mais prejudicados pelas restrições impostas pela pandemia da Covid-19. Diante da redução na circulação de pessoas, os FIIs de lajes corporativas tiveram nos últimos anos relevante perda de receita.

Continua depois da publicidade

O ciclo de alta da taxa básica de juros da economia nacional, a Selic, que subiu de 2% no início de 2021 para os atuais 13,75% ao ano, também reduziu a atratividade desta classe de fundo.

Em junho, o Ifix acumulou alta de 4,7% e completou o terceiro mês seguido de ganhos – o que não ocorria desde outubro de 2022.

Leia mais:

Continua depois da publicidade

Dividendos

No primeiro semestre de 2023, empresas listadas distribuíram R$ 117,9 bilhões a acionistas, 6% abaixo dos R$ 125,2 bilhões do primeiro semestre de 2022, segundo dados da plataforma Meu Dividendo.

O recuo podia ter sido maior. Segundo analistas, os pagamentos vieram graças a uma pequena “gordura” de lucros do exercício anterior, além de eventos extraordinários que impulsionaram proventos de algumas companhias — como é o caso da nova primeira colocada, que deixou a Petrobras, campeã de 2022, para trás.

Segundo levantamento do TradeMap, a maior pagadora de dividendos do semestre foi a empresa de calçados Grendene (GRND3), dona das marcas Ipanema, Melissa e Rider. A Grendene pagou R$ 1 bilhão em dividendos em maio.

O valor, represado entre abril de 2016 e dezembro de 2022, é referente à decisão do Tribunal Federal da 5ª Região que reconheceu, em 19 de dezembro do ano passado, o direito de a empresa não incluir valores correspondentes a benefícios fiscais concedidos pelo estado do Ceará na base de cálculo do IRPJ e da CSLL. Com essa decisão, a empresa recebeu a permissão para distribuir valores que até então estavam reservados.

Na segunda e terceira posição entre as maiores pagadoras do semestre ficaram as ações preferenciais (PETR4) e ordinárias (PETR3) da Petrobras com dividend yield de 19,40% e 16,95%, respectivamente.

Leia mais:

You must be logged in to post a comment.