Publicidade

Uma oferta de novas cotas planejada pelo Ourinvest FoF (OUFF11) está causando polêmica entre os investidores de fundos imobiliários. Sendo um “fundo de fundos”, que investe em cotas de outros FIIs, o OUFF11 pretende levantar R$ 100 milhões para ir às compras, aproveitando que muitas carteiras ainda estão descontadas no mercado, dados os efeitos da pandemia e da elevação dos juros brasileiros sobre o segmento.

O problema: o OUFF11 quer emitir as novas cotas pelo seu valor de mercado atual, na faixa de R$ 67, abaixo do valor patrimonial do fundo, que é equivalente a R$ 77 por cota.

O valor patrimonial é tido como referência pelos investidores para definição do valor justo de um fundo imobiliário, pois representa a soma de todos os ativos que compõem a carteira do FII. Por isso, de modo geral, a expectativa de muitos investidores era de que o preço das novas cotas do OUFF11 fosse calculado a partir dele.

Viva do lucro de grandes empresas

A Ourinvest Asset, gestora do fundo, abriu uma consulta aos cotistas para que decidam sobre a terceira emissão. O prazo para participar, iniciado no dia 29 de agosto, termina nesta terça-feira (13). A dúvida entre os investidores, agora, é se devem ou não aprovar a oferta diante dessas condições de preço.

Não é uma questão levantada apenas pelos cotistas do OUFF11. Especialistas afirmam que, normalmente, o valor de novas cotas de FIIs lançadas em ofertas subsequentes é fixado acima do valor patrimonial, beneficiando quem já é investidor – que, mesmo sem participar da oferta, veria sua posição no fundo aumentar.

“Imagine um fundo com valor patrimonial de R$ 100 por cota que faça uma oferta do mesmo número de cotas que já possui, mas a um valor de mercado de R$ 150″, exemplifica Artur Losnak, head de FIIs do TC. “Nesse caso, o valor patrimonial do fundo é elevado automaticamente para R$ 125”, calcula, utilizando a média dos dois valores. “Mesmo sem adquirir novas cotas, a posição do cotista é elevada”.

Continua depois da publicidade

Uma emissão abaixo do valor patrimonial, por outro lado, teria o efeito contrário: redução da posição de quem já é cotista. E é exatamente este movimento que causa controvérsia em relação ao Ourinvest FoF e outros FIIs que tentem realizar ofertas nestas condições. Neste cenário, alguns fatores deveriam ser observados pelo investidor antes de aprovar ou aderir à emissão.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Vale a pena entrar em uma emissão abaixo do valor patrimonial?

Nathan Octavio, criador do canal ClickInvest e especialista em fundos imobiliários, entende a insatisfação e a resistência dos cotistas nos casos de emissão de novas cotas abaixo do valor patrimonial.

“Esses cotistas se sentem prejudicados com o impacto imediato de uma redução do valor patrimonial das cotas até então existentes, já que o patrimônio do fundo acaba não crescendo na mesma proporção do número de novas cotas”, reflete.

Antes de uma decisão sobre entrar ou não em uma oferta com esta característica, Nod – como Nathan também é conhecido – sugere ao investidor ponderar os argumentos do fundo sobre a possível oferta e se ela pode trazer benefícios futuros para a carteira.

“O gestor conseguiu apresentar argumentos de que o fundo estará melhor no futuro com essa emissão? Se convenceu, pode fazer sentido investir na emissão; se não convenceu, não faz”, resume.

Continua depois da publicidade

Ele lembra o exemplo recente do FII Hotel Maxinvest (HTMX11) que emitiu, nos últimos meses, todas as cotas disponíveis na 15ª emissão do fundo com preço unitário de R$ 93,36 – abaixo do seu valor patrimonial, que é equivalente a R$ 131,11 por cota.

Caso FII Ourinvest FoF (OUFF11)

Antes de decidir se entra ou não na oferta, o cotista do Ourinvest FoF terá de se manifestar sobre a realização da terceira emissão, conforme consulta proposta pelos gestores. O prazo termina às 23h59 desta terça-feira (13).

“Aumento de capital em FoFs não é uma matéria que precisa passar por uma assembleia”, afirma Daniel Ponczyk, gerente de portfólio na Ourinvest Asset, durante live realizada pela gestora. “Mas em respeito aos cotistas, estamos submetendo esta deliberação e apresentado as razões que consideramos importantes para esta decisão”, explica.

Continua depois da publicidade

Atualmente, o valor de mercado do patrimônio do fundo é equivalente a R$ 77 por cota, ou seja, se a carteira vendesse todo o seu portfólio receberia exatamente este valor por cota.

No entanto, quem compra a cota do Ourinvest FoF na Bolsa paga hoje cerca de R$ 67 – cerca de 88% do valor patrimonial do fundo. É justamente esta cotação que servirá de base para a nova emissão, caso a oferta seja aprovada pelos cotistas.

Embora entenda a resistência dos investidores em torno da proposta, Rossano Nonino, sócio-diretor da Ourinvest Asset, afirma que o recurso captado permitiria ao fundo aproveitar oportunidades no mercado que, segundo ele, podem gerar valor para a carteira no futuro.

Continua depois da publicidade

“Temos um ponto de entrada muito favorável no mercado de fundos imobiliários”, aponta. “Com olho especialmente nos fundos de ‘tijolo’ [que investem diretamente em imóveis], que têm potencial de dobrar de valor nos próximos dois anos”, projeta Nonino.

A tese do gestor toma como base principalmente o arrefecimento da inflação – que registrou resultado negativo nos últimos dois meses – e o possível fim do ciclo de aumento da taxa básica de juros da economia, a Selic. Os dois fatores beneficiam os fundos de “tijolo”, que subiram 11%, em média, só em agosto.

De acordo com Nonino, um momento semelhante ao atual ocorreu em meados de 2011 e de 2016. Quem aproveitou a oportunidade acumulou lucro nos dois anos seguintes de 40% e 65%, respectivamente.

Continua depois da publicidade

Na avaliação de Nod, captar recursos quando vários FIIs operam com desconto e demonstram sinais de recuperação é o sonho de qualquer gestor de FoF. A teoria é bonita, mas convencer o mercado não vai ser fácil, avalia o especialista.

“O Ourinvest FoF está tentando navegar por mares nunca dantes navegados”, brinca. “Se o fundo conseguir fazer a emissão e a captação for bem-sucedida, pode abrir o precedente para que outros gestores façam o mesmo”, prevê Nod, que se refere à inviabilidade de uma emissão em momentos de baixa do mercado. Neste cenário, se a emissão for abaixo do valor patrimonial temos a resistência dos investidores e, se for acima, o cotista pode comprar mais barato na Bolsa, esvaziando a oferta.

Se depender da reação dos investidores nas redes sociais, a proposta da gestão do Ourinvest FoF parece não ter sido bem recebida, como sinalizam os comentários na live realizada pela gestora. A maioria diz já ter se posicionado contra e muitos reclamam da eventual desvalorização do patrimônio.

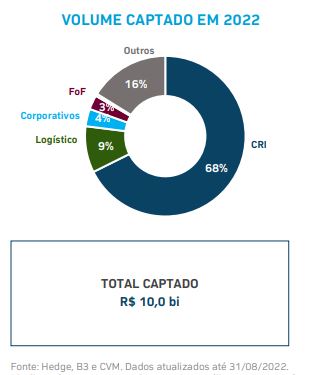

Além disso, as condições do mercado também dificultam a tentativa do Ourinvest FoF de realizar uma nova emissão. Em 2022, as ofertas de FIIs totalizaram R$ 10 bilhões, sendo que os FIIs de “papel” – que investem em títulos de renda fixa – respondem por 68% do valor, segundo levantamento mensal realizado pelo Hedge Top FoF II (HFOF11). Como se beneficiaram da elevação da inflação e dos juros nos últimos anos, esse fundos vêm sendo negociados próximos ou acima do valor justo, o que ajuda no sucesso de novas emissões.

A situação dos FIIs de “tijolo” e dos FoFs é diferente. Eles seguem com as cotas desvalorizadas, o que prejudica a realização de novas ofertas. Os FoFs, por exemplo, responderam por apenas 3% das ofertas realizadas neste ano, conforme o Hedge Top FoF II.

Tamanho da emissão dos FIIs também deve ser considerada

Pessoalmente, Losnak, head de FIIs do TC, não se diz necessariamente contra a emissão de novas cotas abaixo do valor patrimonial do fundo imobiliário. Reforçando a avaliação de Nod, ele afirma que é preciso avaliar a destinação dos recursos e o tamanho da oferta.

“De forma geral, se o time de gestão conseguir demonstrar que comprará ativos bons e melhorar, por exemplo, a distribuição de dividendos, vale a pena participar da oferta”, avalia.

Losnak também chama atenção para o tamanho da operação, que dimensionará a dificuldade da captação. Emissões equivalentes a até 15% do atual patrimônio do fundo são mais fáceis de sair do que uma oferta que aumentará o fundo em 100%.

No caso do Ourinvest FoF, a proposta dos gestores é para uma captação de até R$ 100 milhões, sendo que o atual patrimônio da carteira está na casa dos R$ 140 milhões.

Uma oferta muito grande, na avaliação de Losnak, prejudica inclusive o cotista que, muitas vezes, não tem o capital suficiente para entrar na emissão e adquirir as cotas necessárias para manter a proporção que detinha do fundo antes do aumento de capital.

O resultado da consulta sobre a realização da terceira emissão de cotas do FII Ourinvest será apurado e divulgado aos cotistas e ao mercado na sexta-feira (16).

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.