Publicidade

O fundo imobiliário do segmento de escritório Autonomy Edifícios Corporativos (AIEC11) se tornou um dos FIIs mais baratos do mercado, de acordo com relatório da Órama Investimentos. O XP Properties (XPPR11) se mantém no topo do ranking.

Para ajudar o investidor a selecionar oportunidades no segmento, a corretora publica mensalmente o levantamento “Quem Tá barato”, que dá notas aos fundos de acordo com a taxa de retorno com dividendos (dividend yield) e o P/VPA (preço sobre o valor patrimonial) de cada carteira.

Quanto mais alta a nota, melhor é a relação entre os dividendos pagos pela carteira e o preço da cota negociada na Bolsa, explica o relatório.

Viva do lucro de grandes empresas

Nesta edição, o fundo de escritório XP Properties (XPPR11) somou 2,91, a maior pontuação entre todos os FIIs analisados. Na sequência, aparecem o Tordesilhas EI (TORD11) e o Autonomy Edifícios Corporativos (AIEC11) com notas 2,62 e 2,16, respectivamente. Confira a lista completa, dividida pelos seis principais tipos de fundos imobiliários:

Recebíveis

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| HECTARE CE | HCTR11 | 16,45% | 0,83 | 1,97 |

| CRI INTEGRAL BREI | IBCR11 | 17,32% | 0,88 | 1,96 |

| RIO BRAVO CRÉDITO IMOBILIÁRIO HIGH GRADE | RBHG11 | 16,90% | 0,93 | 1,81 |

| BARIGUI RENDIMENTOS IMOBILIÁRIOS I | BARI11 | 15,97% | 0,88 | 1,81 |

| NCH BRASIL RECEBÍVEIS IMOBILIÁRIOS | NCHB11 | 17,99% | 1 | 1,81 |

Lajes corporativas

Continua depois da publicidade

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| XP PROPERTIES | XPPR11 | 13,21% | 0,45 | 2,91 |

| AUTONOMY EDIFÍCIOS CORPORATIVOS | AIEC11 | 14,58% | 0,68 | 2,16 |

| REC RENDA IMOBILIÁRIA | RECT11 | 11,35% | 0,57 | 1,99 |

| RBR PROPERTIES | RBRP11 | 10,11% | 0,59 | 1,73 |

| BTG PACTUAL CORPORATE OFFICE FUND | BRCR11 | 9,93% | 0,59 | 1,69 |

Logística

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| BLUEMACAW LOGÍSTICA | BLMG11 | 13,39% | 0,8 | 1,68 |

| PÁTRIA LOGÍSTICA | PATL11 | 9,91% | 0,72 | 1,37 |

| RBR LOG | RBRL11 | 9,93% | 0,73 | 1,36 |

| LOGCP INTER | LGCP11 | 9,19% | 0,75 | 1,22 |

| VOTORANTIM LOGÍSTICA | VTLT11 | 10,65% | 0,93 | 1,15 |

Shopping center

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| HSI MALLS | HSML11 | 10,24% | 0,8 | 1,27 |

| MALLS BRASIL PLURAL | MALL11 | 8,81% | 0,85 | 1,03 |

| HEDGE BRASIL SHOPPING | HGBS11 | 8,40% | 0,88 | 0,96 |

| VINCI SHOPPING CENTERS | VISC11 | 8,34% | 0,93 | 0,9 |

| XP MALLS | XPML11 | 8,78% | 0,98 | 0,89 |

Híbrido

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| TORDESILHAS EI | TORD11 | 13,14% | 0,5 | 2,62 |

| RIZA ARCTIUM REAL ESTATE | ARCT11 | 17,45% | 0,9 | 1,94 |

| SANTANDER RENDA DE ALUGUÉIS | SARE11 | 11,99% | 0,67 | 1,78 |

| TG ATIVO REAL | TGAR11 | 14,40% | 1,06 | 1,35 |

| RIO BRAVO RENDA VAREJO | RBVA11 | 12,64% | 0,95 | 1,33 |

Fundo de Fundos (FoFs)

| Fundo | Ticker | Taxa de retorno com dividendos (dividend yield em 12 meses) | P/VPA | Nota |

| MORE REAL ESTATE FOF | MORE11 | 13,36% | 0,78 | 1,7 |

| MOGNO FOF | MGFF11 | 11,79% | 0,79 | 1,49 |

| BLUEMACAW RENDA+ FOF | BLMR11 | 13,17% | 0,89 | 1,49 |

| RIO BRAVO FUNDO DE FUNDOS | RBFF11 | 11,68% | 0,81 | 1,44 |

| CAPITÂNIA REIT FOF | CPFF11 | 11,58% | 0,82 | 1,41 |

Fonte: Órama Investimentos. Obs: Quanto mais próximo de 1 estiver o P/VPA, mais perto do valor justo estará a cota do FII. Acima deste patamar, o papel é negociado com ágio e, abaixo, com desconto.

A Órama Investimentos pondera que utiliza dados passados para composição do ranking, o que não representa garantia para ganhos futuros. O relatório mensal da corretora leva em consideração apenas os fundos com liquidez média diária acima de R$ 300 mil.

Continua depois da publicidade

O estudo lembra ainda que a escolha de um fundo imobiliário também precisa levar em consideração a qualidade dos ativos, a experiência do time de gestão e a perspectiva da carteira diante do cenário macroeconômico.

Leia também:

- Após pior mês para fundos imobiliários desde o início da pandemia, confira os 3 FIIs mais baratos da Bolsa

- Os 5 melhores FIIs para 2023: analistas sugerem apostar em fundo de “papel”, de shopping e de mais 3 setores

Ifix hoje

Na sessão desta quarta-feira (18), o Ifix – índice dos fundos imobiliários mais negociados na Bolsa – fechou praticamente estável, com leve alta de 0,02%, aos 2.838 pontos. Confira os demais destaques do dia.

Continua depois da publicidade

Maiores altas desta quarta-feira (18):

| Ticker | Nome | Setor | Variação (%) |

| KNRI11 | Kinea Renda Imobiliária | Híbrido | 1,78 |

| RBFF11 | Rio Bravo Ifix | FoF | 1,74 |

| CPTS11 | Capitânia Securities | Títulos e Val. Mob. | 1,64 |

| PVBI11 | VBI Prime Properties | Lajes Corporativas | 1,5 |

| VGIP11 | Valora IP | Títulos e Val. Mob. | 1,21 |

Maiores baixas desta quarta-feira (18):

| Ticker | Nome | Setor | Variação (%) |

| BTRA11 | BTG Pactual Terras Agrícolas | Agro | -4,04 |

| VIUR11 | Vinci Imóveis Urbanos | Renda Urbana | -3,27 |

| GGRC11 | GGR Covepi Renda | Logística | -2,66 |

| [ativo=HOFC11] | Hedge Office Income | Lajes Corporativas | -2,54 |

| GTWR11 | Green Towers | Lajes Corporativas | -1,76 |

Fonte: B3

Continua depois da publicidade

Dividendos hoje

Confira os FIIs que distribuem dividendos nesta quarta-feira (18):

| Ticker | Rendimento | Retorno |

| MCCI11 | R$ 1,15 | 1,24% |

| MGHT11 | R$ 0,65 | 1,14% |

| VGIR11 | R$ 0,11 | 1,12% |

| MCHF11 | R$ 0,10 | 1,09% |

| VGIP11 | R$ 0,82 | 0,96% |

| CPTS11 | R$ 0,58 | 0,72% |

Fonte: StatusInvest

Giro imobiliário: tutela da Americanas não deve pressionar crédito de shoppings, diz Fitch; desempenho do mercado de FIIs durante governo Bolsonaro

Em meio a pandemia e juros altos, mercado de FIIs perde força durante mandato de Bolsonaro, mostra estudo

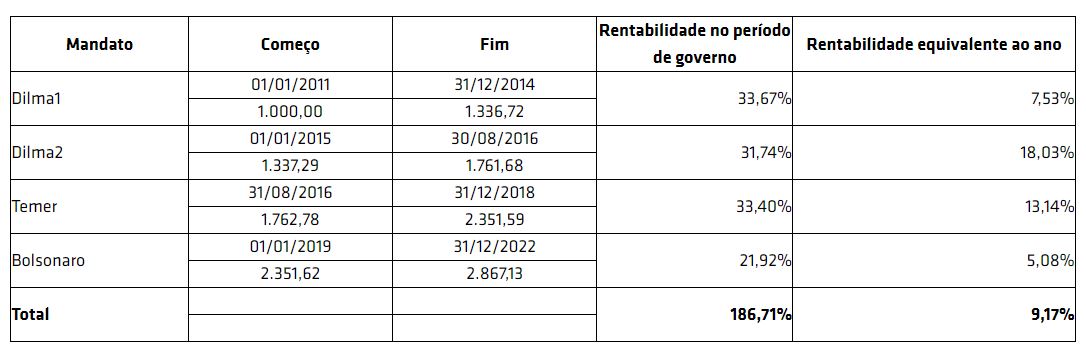

Levantamento do Clube FII, plataforma de informações e dados sobre fundos imobiliários, mediu o desempenho do segmento durante os últimos quatro mandatos presidenciais. Segundo o estudo, o mercado de FIIs apresentou o menor desempenho ao longo da gestão Jair Bolsonaro.

Continua depois da publicidade

A pesquisa tomou como base a variação do Ifix – índice dos fundos imobiliários mais negociados na B3 –, criado em 2011, ano do primeiro mandato de Dilma Rousseff. A gestão, que seguiu até dezembro de 2014, foi a responsável pelo maior crescimento do indicador: 33,67%, ou 7,53% ao ano.

Na gestão seguinte – parte comandada por Dilma e parte por Michel Temer – o índice manteve o ritmo acima dos 30%. Na era Bolsonaro, porém, o Ifix perdeu força e totalizou expansão de 21,9%.

Fonte: Clube FII

“[Com Bolsonaro,] o Ifix teve ganho nominal de 21,92%, sendo o pior resultado dos quatro mandatos” pontua o estudo do Clube FII. “O desempenhou ficou atrás, inclusive, da rentabilidade do governo Temer, que teve apenas um ano e meio”, aponta o texto.

Nathan Octavio, especialista em fundos imobiliários e um dos responsáveis pelo estudo, lembra que a gestão do ex-presidente foi marcada pela pandemia da Covid-19 – que afetou a operação de boa parte dos FIIs, especialmente dos segmentos de escritório e shoppings.

“O primeiro ano [de Bolsonoro, em 2019] foi até bastante positivo, com ganho de mais de 35%”, relembra Octavio, ou Nod, como também é conhecido. “Mas, no começo de 2020, a Covid gerou uma perda enorme, com fundos caindo 40% em poucos dias”, completa.

Ele lembra que desde então, mesmo tendo se recuperado de boa parte dessa perda, o Ifix nunca mais chegou nem perto dos preços de 2019.

O ciclo de elevação da taxa básica de juros, a Selic – que saiu de 2% no início de 2021 para os atuais 13,75% ao ano – também fez diferença no desempenho. Quanto mais alto o indicador, mais rentável se torna a renda fixa, atraindo investidores da renda variável – inclusive dos FIIs.

Em 2022, o índice dos fundos imobiliários fechou com alta de 2,22%, após dois anos seguidos de baixa. Individualmente, fundos imobiliários tiveram retorno de até 26% no ano passado.

Tutela da Americanas não deve pressionar forte qualidade de crédito de shoppings, diz Fitch

A tutela cautelar obtida pela Americanas (AMER3) não deve pressionar a forte qualidade de crédito das operadoras de shopping centers brasileiras, segundo a Fitch Ratings. Para a agência de risco, as companhias do setor têm baixíssima exposição à varejista em sua estrutura de receita e uma possível inadimplência teria um pequeno impacto na geração de caixa dos shoppings.

“As métricas operacionais e de crédito das empresas não seriam afetadas materialmente se a Americanas não for capaz de arcar com as obrigações de aluguel”, reforça a Fitch.

Os shoppings brasileiros avaliados pela agência de risco têm um risco reduzido de exposição de lojistas individuais, dada a natureza fragmentada de sua base de clientes. Os 10 primeiros inquilinos geralmente somam menos de 20% do aluguel base anual, enquanto os aluguéis representam aproximadamente 70% a 75% da receita, sendo o restante composto principalmente por estacionamento e serviços.

Nesta terça-feira, a Fitch rebaixou os Ratings de Inadimplência de Emissor (IDRs) de Longo Prazo em Moeda Estrangeira (ME) e Moeda Local (LC) da Americanas para ‘CC’ para ‘C’, e seu Rating de Longo Prazo em Escala Nacional de ‘CC(bra)’ para ‘C(bra)’.

You must be logged in to post a comment.