Publicidade

Os recentes casos de redução – e até a retenção – de dividendos para a amortização de dívidas ganharam destaque nos últimos meses no mercado de fundos imobiliários e resgataram o debate sobre a alavancagem dos FIIs. O endividamento da carteira é de fato uma oportunidade ou pode ser considerado uma armadilha? O que o investidor precisa saber sobre o tema?

Considerando apenas os 111 fundos que compõem o Ifix, índice dos FIIs mais negociados na Bolsa, 35 apresentam atualmente algum tipo de dívida, aponta levantamento da Economatica, plataforma de informações financeiras.

O estudo mede a proporção das obrigações financeiras dentro do patrimônio do fundo. O Guardian Logística (GALG11), por exemplo, tem um patrimônio total de R$ 910 milhões, como mostra o último relatório gerencial da carteira – e um endividamento de R$ 380 milhões.

Viva do lucro de grandes empresas

Dados os números, o FII de logística apresenta um índice de alavancagem de 41%, o maior de acordo com o levantamento da Economatica.

Confira a lista dos dez fundos imobiliários mais alavancados do mercado atualmente:

| Ticker | Fundo | Segmento | Alavancagem sobre Patrimônio (%) |

| GALG11 | Guardian Logística | Logística | 41,19 |

| XPPR11 | XP Properties | Lajes Corporativas | 38,28 |

| TRXF11 | TRX Real Estate | Renda Urbana | 36,85 |

| HSML11 | HSI Malls | Shoppings | 36,34 |

| VINO11 | Vinci Offices | Lajes Corporativas | 35,87 |

| VIUR11 | Vinci Imóveis Urbanos | Renda Urbana | 32,91 |

| SDIL11 | SDI Rio Bravo | Logística | 26,33 |

| XPML11 | XP Malls | Shoppings | 24,13 |

| VISC11 | Vinci Shopping Centers | Shoppings | 23,89 |

| RECT11 | REC Renda Imobiliária | Híbrido | 19,44 |

Fonte: Economatica

Continua depois da publicidade

Leia também:

- Fim de disputa judicial entre FII e Pão de Açúcar vai render dividendos extras de R$ 12 mi; entenda

- “Comprei R$ 1 milhão em FIIs”, diz Professor Mira, que vê janela de oportunidades; veja algumas aquisições

FIIs podem se alavancar? E isso é ruim?

Antes de entender a importância da alavancagem para um fundo imobiliário, é preciso compreender que um FII pode, de fato, se endividar.

“Os fundos não podem contratar dívidas [tomar um empréstimo], mas podem, por exemplo, comprar um imóvel a prazo ou emitir títulos de dívida”, explica Felipe Gaiad, sócio e gestor da Hemisfério Sul Investimentos (HSI), refererindo-se aos certificados de recebíveis imobiliários (CRI).

Esse tipo de papel é um instrumento usado por empresas do setor imobiliário para captar recursos no mercado. Na prática, as companhias “empacotam” receitas futuras que têm para receber – como aluguéis ou parcelas pela venda de apartamentos – em um título, que é vendido a investidores.

Os CRIs embutem um rendimento mensal prefixado e a correção monetária por um indicador, que normalmente é a taxa do CDI (certificado de depósito interbancário) ou o IPCA.

O título de dívida foi a ferramenta usada pelo HSI Malls (HSML11) para se alavancar e comprar participações nos shoppings Paralela (BA) e Uberaba (MG). A dívida do fundo está hoje em R$ 909 milhões.

Continua depois da publicidade

Gaiad lembra ainda que um fundo pode também adquirir ativos que possuem dívidas e, consequentemente, assumir essas obrigações financeiras.

Neste sentido, o CSHG Logística (HGLG11) fez recentemente uma proposta para a compra de praticamente todo o portfólio do GTIS Brazil Logistics (GTLG11) – cujo patrimônio líquido é de 670 milhões, considerando o valor dos imóveis (R$ 1,356 bilhão) menos as dívidas relacionadas à aquisição dos espaços (R$ 725 milhões).

Leia também:

Continua depois da publicidade

Vale a pena investir em um FII alavancado?

No final do mês passado, o REC Renda Imobiliária (RECT11) comunicou ao mercado a redução do dividendo do fundo – de R$ 0,54 para R$ 0,40 por cota. A medida fazia parte do conjunto de ações para amortizar o endividamento da carteira, de R$ 194 milhões.

Com dificuldades de honrar as obrigações financeiras, o REC Logística (RELG11) já havia aprovado a retenção dos rendimentos ao longo do primeiro semestre do ano.

Também com o objetivo de amortização de dívidas, o XP Properties (XPPR11) vendeu nove mil metros de lajes corporativas em março, arrecadando R$ 200 milhões.

Continua depois da publicidade

Leia também:

- FII vende R$ 200 milhões em lajes corporativas; recurso será usado para amortização de dívidas

- FII híbrido vai reduzir dividendos para abater dívida de R$ 200 mi, cotas caem 10%

- FII de logística recebe aval para cancelar dividendos do primeiro semestre; entenda

Os casos acima não devem, porém, ser considerados regras entre os FIIs alavancados, sinaliza Leonardo de Sousa Veríssimo, analista de FIIs na Guide. De forma geral, ele vê no endividamento uma boa ferramenta para fundos aproveitarem oportunidades do mercado.

“Mesmo não tendo o recurso disponível no momento, o fundo pode realizar a aquisição do imóvel”, diz Veríssimo, lembrando que o mercado de FIIs enfrentou recentemente um período adverso para novas emissões – principal alternativa de captação de recursos das carteiras.

Continua depois da publicidade

Leia também:

Gaiad, da HSI, reforça a tese e lembra que o endividamento tem como objetivo gerar valor para o cotista. Para ele, a chave do sucesso é adquirir ativos que possam ter um resultado acima do custo dos recebíveis.

“No Shopping Uberaba, por exemplo, temos uma expectativa de taxa interna de retorno [TIR] de mais de 30% enquanto a antecipação dos recebíveis (CRIs) foi feita a CDI mais 2% ou IPCA mais 7%, ou seja, condições menores do que a expectativa de retorno”, pontua. “Sabendo fazer o investimento, [o endividamento] é uma excelente ferramenta”, afirma.

Como identificar as “dívidas boas”?

Danilo Bastos, sócio-fundador da Ticker Research, recomenda ao investidor observar o risco da alavancagem e o benefício que o endividamento pode trazer para o fundo.

“O fundo pode estar se alavancando para comprar um espaço pronto ou para construir um imóvel”, explica. “No segundo caso e, no pior cenário, existem riscos de obra, de licenças ambientais, do aumento do custo da construção e, posteriormente, de não encontrar inquilinos depois do imóvel pronto”.

Ele pondera que os riscos vão diminuindo na medida em que o imóvel está sendo construído sob demanda e são ainda menores quando o FII compra um imóvel pronto e com inquilino.

O especialista em fundos imobiliários destaca também que a qualidade e localização do imóvel que motivou a alavancagem são pontos que precisam ser observados pelo investidor.

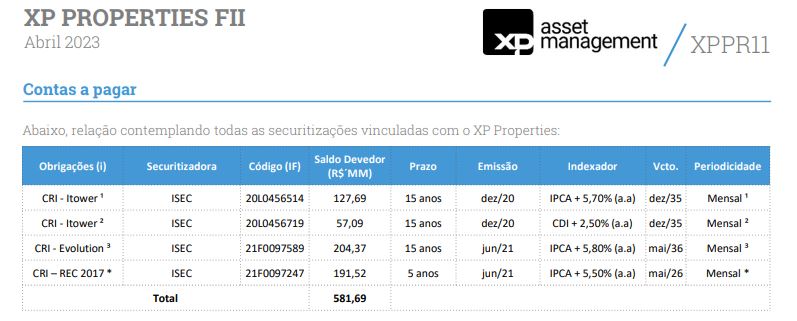

Veríssimo, da Guide, sugere ainda atenção no indexador da dívida, tipo de contrato, prazo do passivo. As informações podem ser encontradas nos relatórios gerenciais do fundo e geralmente aparecem como “perfil da dívida”, “obrigações financeiras” ou “contas a pagar”, como no caso do XPPR11.

A gestão do GALG11 – que encabeça a lista dos mais alavancados do mercado – sinaliza que todas dívidas estão de acordo com o cronograma de pagamentos.

“Todas as alavancagens do fundo foram realizadas sem carência de juros ou amortização na estruturação das dívidas e seus prazos de liquidação coincidem com o vencimento dos seus respectivos contratos de locação”, aponta relatório gerencial do Guardian Logística. “Dessa forma, as três dívidas existentes no portfólio estão sendo amortizadas mensalmente e estarão 100% liquidadas ao fim dos contratos de locação dos seus respectivos imóveis”, finaliza o texto.

Como os FIIs precisam distribuir 95% do lucro, Bastos lembra que há duas formas de um fundo pagar a dívida assumida: a emissão de novas cotas e a venda de imóveis.

“Com o crescimento dos fundos e aumento da receita, os 5% que o fundo não precisa distribuir poderá ter maior participação na amortização”, projeta.

E para tranquilizar os mais cautelosos, Bastos lembra ainda que um FII não pode fazer uma chamada de capital – ou seja, pedir mais recursos aos cotistas – para pagar as dívidas, como pode ocorrer em outros tipos de fundo.

Leia também:

You must be logged in to post a comment.