Publicidade

O Ifix – índice dos fundos imobiliários mais negociados na Bolsa – fechou a sessão desta sexta-feira (9) com alta de 0,27% e chegou aos 3.046 pontos com a ajuda dos FIIs do setor de lógicas.

As duas maiores altas do pregão foram de FII desse setor. O HSI Logística Logística HSLG11 e o LOGCP Inter Logística LGCP11 tiveram ganhos de, respectivamente, 3,2% e 2,74%.

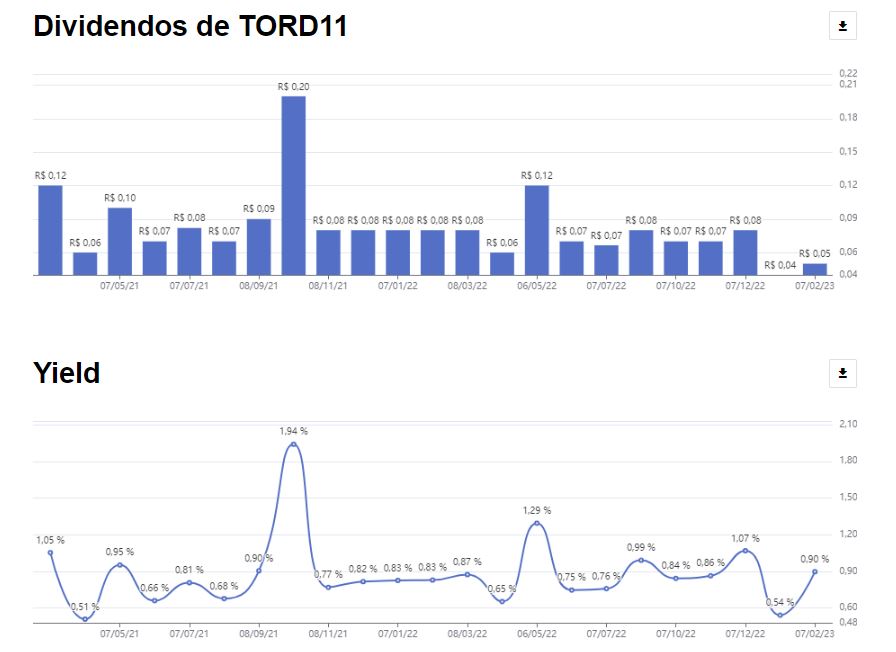

Já o FII Tordesilhas (TORD11) começou e terminou a sessão em terreno negativo. A carteira caiu 0,08%, com a cota a R$ 3,93. O fundo comunicou ao mercado que mais uma vez não distribuirá dividendos aos seus mais de 107 mil cotistas. O último repasse feito pelo fundo ocorreu em fevereiro – referente aos resultados de janeiro.

“Em relação ao mês de maio de 2023, informamos que não haverá distribuição de rendimentos já que o fundo não apresentou resultado”, confirma documento divulgado pela carteira, com perfil high yield, ou seja, de maior risco.

Do tipo híbrido – que investe em mais de uma classe de ativos –, o TORD11 tem priorizado a manutenção de caixa para “suprir necessidades de capital dos atuais investimentos da carteira que ainda não geram receita”, aponta relatório gerencial do fundo.

Atualmente, 43,8% do portfólio do Tordesilhas EI está concentrado em equities – participação do fundo no desenvolvimento de empreendimentos imobiliários para a futura venda de unidades ou cotas.

Continua depois da publicidade

O TORD11 também chegou a sinalizar nos últimos meses que a redução no volume de vendas e o aumento na quantidade de distratos – devolução dos imóveis – prejudicaram a operação do fundo e, consequentemente, a distribuição de dividendos, como mostra a página da carteira no InfoMoney.

Leia também:

Dividendos do [ativo=HTCR11], VSLH11 e DEVA11

Outros três fundos classificados como high yield anunciaram a distribuição de dividendos para junho. De acordo com os comunicados, em dois casos, o patamar de proventos do mês passado foi mantido.

Continua depois da publicidade

O Hectare CE (HCTR11) pagará no próximo dia 15 o montante de R$ 0,50 por cota – o valor é o mesmo dos últimos dois meses, mas abaixo dos R$ 0,70 de março e do R$ 1,00 de fevereiro. Em janeiro, o fundo pagou aos investidores R$ 1,10 por cota.

O Versalhes RI (VSLH11) depositará os mesmos R$ 0,03 por cota pagos em abril e maio, metade do rendimento observado em março – que já estava bem abaixo do montante distribuído no ano passado, que chegou a R$ 0,14 por cota.

Já os investidores do Devant Recebíveis (DEVA11) receberam em junho R$ 0,65 por cota, montante inferior aos R$ 0,85 por cota do mês anterior.

Continua depois da publicidade

Em maio, os três fundos comunicaram ao mercado a intenção de executar as garantias de certificados de recebíveis imobiliários (CRIs) inadimplentes da Gramado Parks, empresa de turismo que está em recuperação judicial. O problema derrubou as cotações desses FIIs no início do ano.

No mês passado, as carteiras recuperaram parte das perdas acumuladas ao longo de 2023 e chegaram a subir até 39%.

Leia também:

Continua depois da publicidade

Ifix hoje

Na sessão desta sexta-feira (9), o Ifix – índice dos fundos imobiliários mais negociados na Bolsa – fechou em alta de 0,27%, aos 3.046 pontos. Confira os demais destaques do dia.

Maiores altas desta sexta-feira (9):

| Ticker | Nome | Setor | Variação (%) |

| HSLG11 | HSI Logística | Logística | 3,20% |

| LGCP11 | LOGCP Inter | Logística | 2,74% |

| HGFF11 | CSHG FoF | FoF | 2,73% |

| CPTS11 | Capitânia Securities | Títulos e Val. Mob. | 1,83% |

| RBRR11 | RBR Rendimento High Grade | Títulos e Val. Mob. | 1,81% |

Maiores baixas desta sexta-feira (9):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| DEVA11 | Devant | Títulos e Val. Mob. | -4,50% |

| HCTR11 | Hectare | Títulos e Val. Mob. | -2,88% |

| RBRP11 | RBR Properties | Híbrido | -0,99% |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | -0,75% |

| BCFF11 | BTG Pactual Fundo de Fundos | FoF | -0,52% |

Fonte: B3

Leia também:

- Três FIIs que custam menos de R$ 10 e são recomendados para comprar agora

- Retorno com FIIs de “tijolo” pode chegar a 30% em 12 meses, projeta gestor da XP Asset

BRIP11 não vai pagar dividendo

O Brio Real Estate III BRIP11 é outro fundo imobiliário que não irá distribuir proventos referentes ao mês de maio, segundo comunicou a BRL Trust, administradora da carteira.

TEPP11 encontra novo inquilino

O Tellus Properties TEPP11 firmou um novo contrato de locação de ativos que fazem parte da carteira.

Segundo comunicado, o FII alugou para a BMS Brasil Corretora de Resseguros o conjunto 144 do Edifício Passarelli, o que corresponde a uma área de 170,4 metros quadrados de área BOMA (sigla em inglês que representa a soma da área privada mais uma proporção das áreas comuns).

O prazo do contrato é de 60 meses e terá um impacto de R$ 0,003 por cota do TEPP11. A vacância do fundo passa a ser de 5,05%, segundo comunicado da BRL Trust, administradora do fundo.

MAXR11 vai reduzir dividendo em R$ 0,08 por cota

O FII Max Retail não recebeu de alguns locatários o aluguel referente ao mês de maio, conforme aponta fato relevante divulgado pela carteira – que não informou os inquilinos inadimplentes.

De acordo com o texto, os valores em aberto representam uma redução na distribuição de dividendos do fundo de aproximadamente R$ 0,08 por cota.

Em maio, o fundo depositou R$ 0,72 por cota, montante equivalente a um retorno mensal com dividendos de 1,11%.

“O fundo informa que vem trabalhando em conjunto com o consultor imobiliário da carteira, visando fazer jus aos valores em aberto”, acrescenta o fato relevante do MAXR11.

O portfólio do Max Retail é composto por nove imóveis que, juntos, somam uma área bruta locável (ABL) de cerca de 60 mil metros quadrados.

Entre os inquilinos do fundo estão nomes como Americanas ([ativo=AMER11]), Magazine Torra Torra, BIG e Delicat.

NEWU11 comunica a saída de inquilino

A Newport Real Estate, gestora do NewPort Renda Urbana NEWU11, comunicou que a P1 Digital irá desocupar de forma antecipada a área que ocupa em um imóvel localizado em Salvador (BA) que pertence ao fundo.

A intenção é devolver dois conjuntos do Edifício Suarez Trade que totalizam 770 metros quadrados de área locada.

De acordo com o fato relevante, as benfeitorias que foram feitas no imóvel vão ser mantidas. Além disso, a atual locatária precisa cumprir um aviso prévio de 90 dias e realizar o pagamento mensal fixo mínimo de R$ 23,274 mil durante o período, o que equivale a R$ 0,03 por cota do NEWU11.

“A equipe de gestão ressalta que já iniciou tratativas de modo a buscar reverter o cenário de provável vacância o quanto antes, incluindo comunicações com a Locatária e início de prospecção de potenciais novos ocupantes”, segundo o documento.

BRLA11 cotistas pedem assembleia extraordinária

Os cotistas do BRL Prop II BRLA11 pediram a convocação de uma assembleia geral extraordinária (AGE), segundo fato relevante divulgado pelo BTG Pactual Serviços Financeiros, administradora do fundo.

Os cotistas que solicitaram a convocação representam 5,89% das cotas do fundo, o que atende à participação mínima prevista pelas regras estabelecidas pela Comissão de Valores Mobiliários (CVM).

A administradora comunicou que irá atender ao pedido de convocação no prazo máximo de 30 dias.

Dividendos hoje

Confira os FIIs que distribuem dividendos nesta sexta-feira (9):

| Ticker | Fundo | Rendimento | |

| LFTT11 | R$ 6,97 | 10,88% | |

| FIIB11 | R$ 3,25 | 0,67% | |

| EDFO11B | R$ 1,66 | 0,84% | |

| CACR11 | R$ 1,52 | 1,42% | |

| VERE11 | R$ 1,44 | – | |

| GGRC11 | R$ 1,05 | 0,90% | |

| VTLT11 | R$ 0,88 | 0,96% | |

| RBLG11 | R$ 0,88 | – | |

| AIEC11 | R$ 0,78 | 1,21% | |

| VSHO11 | R$ 0,72 | 1,01% | |

| FVPQ11 | R$ 0,68 | 0,68% | |

| PATL11 | R$ 0,60 | 0,91% | |

| QAGR11 | R$ 0,42 | 0,91% | |

| PATC11 | R$ 0,31 | 0,43% | |

| NVHO11 | R$ 0,08 | 0,75% | |

| RBVO11 | R$ 0,01 | 0,12% |

Fonte: StatusInvest

Leia também:

Giro Imobiliário: cinco FIIs têm mais de 80% da carteira exposta ao IPCA; o que acontecerá com eles com a queda da inflação?

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) voltou a desacelerar em abril, para 0,23%, de acordo com dados do Instituto Brasileiro de Geografia e Estatística (IBGE). O percentual está abaixo do 0,61% apurado em abril, do 0,71% de março e do 0,84% de fevereiro. Para o consumidor os resultados representam um alívio – mas como ficam os investimentos atrelados ao indicador?

Entre os ativos que utilizam o IPCA como referência estão os fundos imobiliários de “papel”, que investem em títulos de renda fixa atrelados à taxa do CDI (certificado de depósito interbancário) ou a índices de inflação, como o apurado pelo IBGE.

Levantamento do InfoMoney listou os FIIs de “papel” mais expostos ao IPCA atualmente, ou seja, os fundos que contam com a maior concentração de títulos indexados ao índice oficial de inflação do País.

Considerando apenas os FIIs que compõem o Ifix (índice que reúne os fundos imobiliários mais negociados na Bolsa), o Valora IP (VGIP11) está no topo da lista. De acordo com dados da própria carteira, 99,1% dos títulos do portfólio são indexados ao IPCA. Confira a lista dos cinco FIIs mais expostos ao IPCA.

Desenrola

Os três maiores bancos privados do Brasil – Bradesco, Itaú e Santander – vão aderir ao “Desenrola”, programa de renegociação de dívidas do governo federal, lançado oficialmente na última terça-feira (6), por meio da Medida Provisória nº 1176.

Já os bancos estatais, Banco do Brasil e Caixa Econômica Federal, ainda aguardam a regulamentação do programa para formalizar participação.

O Banco do Brasil informou, em comunicado, que apoiou o governo federal na concepção e modelagem do “Desenrola”, em conjunto com as demais instituições financeiras, por meio da Febraban, entidade que representa os bancos. Porém, o BB aguarda a regulamentação do programa para formalizar a sua participação.

A Caixa disse, também por nota, que os impactos operacionais e financeiros da Medida Provisória que regulamenta o programa estão em avaliação pelo banco.

Patriani

A construtora Patriani tem 10 anos de operação e faturou R$ 1,3 bilhão em 2022. Ela foi fundada por Valter Patriani, ex-presidente da CVC, e seu filho, Bruno Patriani. O objetivo era ter uma incorporadora que oferecesse ao cliente um bom pós-venda, ou seja, uma boa experiência após a entrega das chaves dos empreendimentos.

No podcast Do Zero ao Topo, os dois contam como foi iniciar uma construtora sem ter prévia experiência na área e como já iniciou a empresa pensando em sua sucessão.

Apesar de não ter experiência com engenharia, construção ou arquitetura, Patriani identificou um problema no setor que buscou resolver com a sua “startup” da construção: a experiência do cliente no pós-venda. “Investi em apartamentos e imóveis para ter uma aposentadoria. Como cliente, sempre tive uma experiência ruim. As construtoras, de forma geral, tratam o cliente como commodity”, afirma.

You must be logged in to post a comment.