Publicidade

O IFIX – índice dos fundos imobiliários mais negociados na Bolsa – foi na contramão do mercado na sessão desta quinta-feira (12).

O indicador fechou em queda de 0,29%, aos 2.756 pontos. Na sessão anterior, o índice fechou com baixa de 0,15%.

O fundo Votorantim Logística (VTLT11) foi o destaque da lista das maiores altas do dia, com elevação de 3,44%. Já a maior queda foi do fundo Maxi Renda (MXRF11) que recuou 1,99% nesta sessão.

Confira os destaques de hoje:

Maiores altas desta quinta-feira (12)

| Ticker | Nome | Setor | Variação (%) |

| VTLT11 | Votorantim Logística | Logística | 3,44% |

| HGBS11 | Hedge Brasil Shopping | Shoppings | 2,58% |

| BLMR11 | Bluemacaw Renda+ FOF | Títulos e Val. Mob. | 2,07% |

| PVBI11 | VBI Prime Properties | Lajes Corporativas | 1,23% |

| AFHI11 | AF Invest CRI | Títulos e Val. Mob. | 1,00% |

Maiores baixas desta quinta-feira (12):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| MXRF11 | Maxi Renda | Híbrido | -1,99% |

| XPPR11 | XP Properties | Escritório Comercial | -1,84% |

| CARE11 | Brazilian Graveyard and Death Care | Funerário | -1,69% |

| BCFF11 | BTG Pactual Fundo de Fundos | Títulos e Val. Mob. | -1,69% |

| VSLH11 | Versalhes Recebíveis Imobiliários | FII | -1,67% |

Fonte: B3

O fundo HSI Malls (HSML11) assinou, nesta quarta-feira (11), compromisso para aquisição total de um shopping center de 25 mil metros quadrados de área bruta locável (ABL), localizado na região Sudeste do Brasil.

De acordo com comunicado ao mercado, o nome do complexo será divulgado somente após a conclusão do negócio, avaliado em R$ 322 milhões.

Continua depois da publicidade

“O shopping center a ser adquirido é um ativo maduro, regional e dominante em sua cidade, com localização privilegiada em uma avenida de alto fluxo”, sinaliza o fato relevante divulgado pelo HSI Malls.

O fundo revela também que o empreendimento em negociação conta com grandes marcas nacionais e internacionais e tem, atualmente, administração própria.

Os especialistas têm visto o movimento de aquisição e fusões no segmento de shoppings como uma sinalização da retomada do segmento, bastante prejudicado com as restrições impostas pela pandemia da Covid-19 nos últimos dois anos.

Continua depois da publicidade

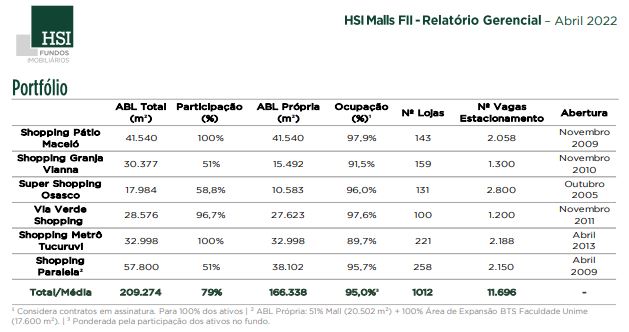

Confirmada a operação, a ABL própria do HSI Malls será superior a 191 mil metros quadrados e o fundo passará a ter posição controladora em sete shoppings. Confira o atual portfólio da carteira.

Em 12 meses, a taxa de retorno com dividendos do HSI Malls está em 7,7%. Em abril, o fundo depositou R$ 0,60 por cota, equivalente a um ganho de 0,73% no período.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Continua depois da publicidade

RBR Log (RBRL11) adquire participação em futuro galpão na Grande São Paulo

O fundo RBR Log adquiriu participação na empresa CLI IV-ML Empreendimento Imobiliário, proprietária de dois terrenos em São Bernardo do Campo (SP), que somam uma ABL de 62 mil metros quadrados.

O fundo pagará R$ 5 milhões pela participação de 1,8 mil metros quadrados do espaço, que abrigará um condomínio logístico.

A gestão do RBR Log lembra que o futuro galpão será construído no chamado “raio 15 km” da Grande São Paulo, região considerada nobre para o segmento logístico.

Continua depois da publicidade

A região, explica os gestores, é conhecida pela baixa vacância, valores de locação acima da média nacional e pela dificuldade para o desenvolvimento de novos projetos.

Atualmente, o portfólio do RBR Log é composto por seis imóveis que, juntos, somam uma ABL de 249 mil metros quadrados. A taxa de vacância da carteira está zerada.

Dividendos de hoje

Confira quais são os oito fundos imobiliários que distribuem rendimentos nesta quinta-feira (12):

| Ticker | Fundo | Rendimento |

| KNIP11 | Kinea Índice de Preços | R$ 1,70 |

| KNHY11 | Kinea High Yield CRI | R$ 1,55 |

| VCJR11 | Vectis Juros Real | R$ 1,49 |

| VCJR13 | Vectis Juros Real | R$ 1,49 |

| HABT11 | Habitat Recebéveis Pulverizados | R$ 1,25 |

| RPRI11 | RBR Premium Recebíveis Imobiliários | R$ 1,20 |

| KNCA11 | Kinea Crédito Agro | R$ 1,17 |

| KNSC11 | Kinea Securities | R$ 1,14 |

| VCRA14 | Vectis Datagro | R$ 1,09 |

| KCRE13 | Kinea Creditas | R$ 1,06 |

| KNCR11 | Kinea Rendimentos Imobiliários | R$ 0,97 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: veja quatro FIIs atrativos para estratégias de dividendos ou de ganho de capital

O atual cenário de juros e inflação em alta e a desvalorização nas cotas dos fundos imobiliários de “tijolo” – que investem diretamente em imóveis – têm estimulado uma dúvida sobre o que vale mais a pena hoje no mercado de FIIs: investir para ter dividendos elevados ou buscar ganho de capital no futuro.

O tema foi destaque da edição desta terça-feira (10) do Liga de FIIs, que teve apresentação de Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter de fundos imobiliários do InfoMoney.

Independentemente da estratégia, Maria Fernanda e Otuki afirmam que o segmento de fundos imobiliários oferece atualmente boas oportunidades tanto para o investidor focado em renda imediata como para quem busca ganho de capital no longo prazo.

Os especialistas destacam quatro fundos – dois de “tijolo” e dois de “papel” – que devem ficar no radar do investidor. São eles: RBR Rendimento High Grade (RBRR11), CSHG Real Estate (HGRE11), TG Ativo Real (TGAR11) e Bresco Logística (BRCO11).

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.