Publicidade

Se depender da expectativa do mercado, a Selic não deve cair tão cedo. Segundo o Boletim Focus, divulgado nesta segunda-feira (26), as instituições financeiras já projetam uma taxa básica de juros maior no final de 2023, com avanço de 11,75% para 12%. A inflação também deve seguir o mesmo caminho fechando, no próximo ano, em 5,23%, enquanto em 2024, a projeção seria de 3,60%.

O que é uma péssima notícia para muitos ativos da renda variável, ainda representa uma vantagem para os Fiagros – fundos que investem nas cadeias produtivas agroindustriais – que devem continuar engordando o bolso dos investidores com dividendos que superam 1% ao mês, por conta das suas carteiras indexadas ao CDI, principal indicador da renda fixa, que segue o desempenho da Selic.

Um levantamento feito por Anna Clara Tenan, especialista em Fiagros da Órama, que foi antecipado ao InfoMoney revela que a taxa média de retorno com dividendos (dividend yield) dos Fiagros do tipo FII (que reproduzem a estrutura dos fundos imobiliários) segue elevada em dezembro. Os Fiagros renderam 1,27% ao mês, mesmo patamar que o registrado em novembro.

Dado que os dividendos dos Fiagros são isentos de Imposto de Renda, o dividend yield equivale a um retorno de 1,49% fazendo a conta com o gross-up da tributação. Gross-up é um cálculo que permite a comparação de investimentos isentos e não isentos de impostos. O resultado equivale a uma taxa de 133% do CDI (Certificado de Depósito Interbancário) no mês, considerando o número de dias úteis em dezembro.

A bonança de pagar dividendos de mais de 1% ao mês deve durar pelo menos até o fim do 1º semestre de 2023, destaca Anna Clara, em um cenário com a Selic em 13,75%. Mas, mesmo se os juros caírem para 11,75% ou 12%, a especialista acredita que só a indexação das carteiras ao CDI seria capaz de garantir pelo menos um dividend yield de 1%. Juros elevados por mais tempo se traduziriam, em consequência, em dividendos mensais atrativos.

O risco de inadimplência também é latente, mas, segundo a especialista, o agronegócio costuma ser um setor defensivo. “É importante o investidor monitorar a proximidade que os gestores dos Fiagros têm com os devedores, o seu conhecimento do mercado”, afirma. Em dezembro, por exemplo, alguns fundos como o LSAG11, da gestora Leste, já apresentaram problemas de inadimplência nas carteiras.

Continua depois da publicidade

Anna Clara destaca que diante de um cenário de juros elevados é natural que o risco de crédito das carteiras aumente. “É importante alocar em fundos com empresas mais robustas, que consigam pagar esse custo de dívida”, aconselha.

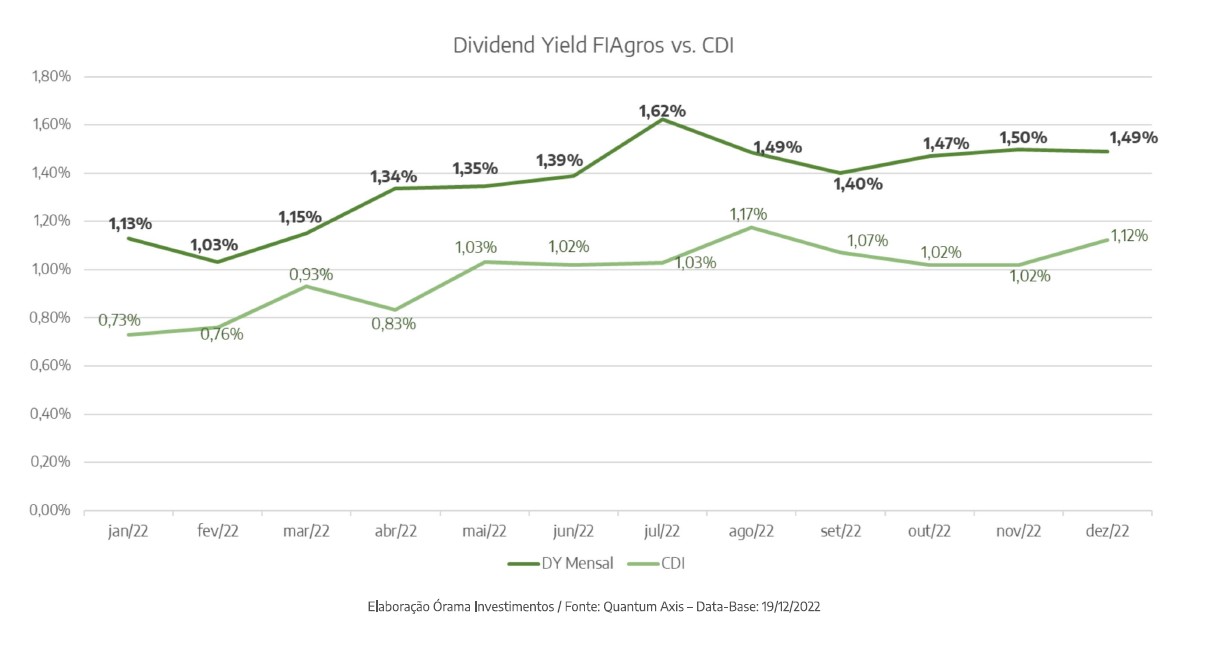

A especialista reforça que, desde o começo do ano, os Fiagros entregaram retornos consistentes acima do CDI. Veja os detalhes no gráfico abaixo:

Por que os Fiagros estão superando o CDI?

Os Fiagros mantiveram bons dividendos porque boa parte deles investem em CRAs (certificados de recebíveis de agronegócio), que historicamente apresentam mais operações atreladas ao CDI. Desta forma, segundo Anna Clara, os Fiagros de CRAs conseguem entregar dividendos recorrentes mais altos do que aqueles que investem diretamente em terras. “No cenário de juros em patamares elevados ainda para os próximos períodos, essas carteiras conseguem se destacar”, explica a especialista.

Continua depois da publicidade

De acordo com o levantamento, em novembro, 91% das carteiras dos Fiagros ofereciam CDI mais um spread médio (taxa adicional) de 4,91% ao ano. Em outubro, a rentabilidade vista nas carteiras era de CDI mais 4,97% ao ano.

Já a parcela de Fiagros com carteiras indexadas ao IPCA (índice de inflação) era menor em novembro: 9% dos fundos, que ofereciam IPCA mais 9,02% ao ano, em média. Em outubro, a rentabilidade era de IPCA+ 8,69%.

“Obviamente, devemos considerar também as despesas dos fundos, como taxa de administração, gestão, performance e custos de transação, que reduzem o retorno ao cotista”, destaca Anna Clara.

Continua depois da publicidade

Os Fiagros, segundo a analista, têm um cenário promissor pela frente, já que o agronegócio representava 27,5% do PIB (Produto Interno Bruto) do Brasil até 2021. Ela destaca que o crédito subsidiado não era suficiente diante da demanda e, por esse motivo, o mercado de capitais se tornou uma alternativa para empresas e produtores rurais, principalmente de menor porte.

De acordo com o Boletim CVM do Agronegócio, até o terceiro trimestre de 2022, a indústria de Fiagros já tinha alcançado um patrimônio líquido de R$ 7 bilhões. E em relação à composição das carteiras dos fundos, o CRA já despontava como o principal ativo investido, com R$ 3,2 bilhões, principalmente nos Fiagros do tipo FII.

Entre os devedores que captavam os recursos, o produtor rural se destacava entre os agentes da cadeia agroindustrial. Contudo, 96% dos CRA vigentes são concentrados, ou seja com mais de 20% do lastro da dívida atrelada a um único devedor. O principal segmento das dívidas era destinado para grãos (17,35%).

Continua depois da publicidade

Confira os Fiagros que pagaram os maiores dividendos em dezembro de 2022:

| Fundo | Gestor | Segmento | Periodicidade dos dividendos | Dividendos em dez/22 | Dividend yield dez/22 | Data de Pagamento | Regra de Distribuição |

| LSAG11 | Leste | CRAs | Mensal | R$ 1,76 | 1,62% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| CPTR11 | Capitânia Investimentos | CRAs | Mensal | R$ 1,38 | 1,44% | 19/12/2022 | Não informado |

| FGAA11 | FG/A Gestora | CRAs | Mensal | R$ 0,14 | 1,43% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| VGIA11 | Valora Investimentos | CRAs | Mensal | R$ 0,14 | 1,42% | 19/12/2022 | Até o 13º dia útil dos meses de fevereiro e agosto. |

| OIAG11 | Fator ORE | CRAs | Mensal | R$ 0,14 | 1,39% | 14/12/2022 | No 10º dia útil de cada mês. |

| VCRA11 | Vectis Gestão | CRAs | Mensal | R$ 1,40 | 1,34% | 13/12/2022 | No 9º dia útil do mês subsequente. |

| KNCA11 | Kinea Investimentos | CRAs | Mensal | R$ 1,40 | 1,33% | 13/12/2022 | Não informado |

| DCRA11 | Devant Asset | CRAs | Mensal | R$ 0,12 | 1,31% | 14/12/2022 | No 10º dia útil após o encerramento do período de apuração. |

| NCRA11 | NCH Capital Brasil | CRAs | Mensal | R$ 1,10 | 1,28% | 23/12/2022 | No 17º dia útil do mês subsequente. |

| XPCA11 | XP Asset Management | CRAs | Mensal | R$ 0,12 | 1,27% | 14/12/2022 | Até o 10º dia útil. |

| GCRA11 | Galapagos Capital | CRAs | Mensal | R$ 1,20 | 1,24% | 14/12/2022 | No 10º dia útil dos meses de fevereiro e agosto. |

| JGPX11 | JGP | CRAs | Mensal | R$ 1,15 | 1,20% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| SNAG11 | Suno Asset | Híbrido | Mensal | R$ 1,20 | 1,19% | 23/12/2022 | Não informado |

| HGAG11 | HGI Capital | CRAs | Mensal | R$ 1,20 | 1,18% | 07/12/2022 | Não informado |

| PLCA11 | Genial Investimentos | CRAs | Mensal | R$ 1,07 | 1,17% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| RZAG11 | Riza Asset Management | CRAs | Mensal | R$ 0,11 | 1,16% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| RURA11 | Itaú Asset Management | CRAs | Mensal | R$ 0,11 | 1,10% | 07/12/2022 | No 5º dia útil do mês subsequente. |

| BBGO11 | BB Asset Management | CRAs | Mensal | R$ 0,80 | 1,03% | 14/12/2022 | Não informado |

| AGRX11 | Exes Gestora de Recursos | CRAs | Mensal | R$ 0,10 | 0,96% | 14/12/2022 | No 10º dia útil do mês subsequente. |

| EGAF11 | Eco Agro | CRAs | Trimestral | – | – | – | Até o 10º dia útil do mês subsequente. |

Fonte: Órama com dados da Quantum Axis. Data base: 19/12/2022

Os cinco Fiagros que mais pagaram dividendos em dezembro

- LSAG11 (Leste): 1,62% ao mês (R$ 1,76)

- CPTR11 (Capitânia Investimentos): 1,44% ao mês (R$ 1,38)

- FGAA11 (FG/A Gestora): 1,43% ao mês (R$ 0,14)

- VGIA11 (Valora Investimentos): 1,42% ao mês (R$ 0,14)

- OIAG11 (Fator ORE): 1,39% ao mês (R$ 0,14)

Pelo terceiro mês consecutivo, o LSAG11 foi o Fiagro que mais pagou dividendos no mês. O dividend yield do fundo em dezembro foi de 1,62%, com um dividendo de R$ 1,76 por cota – levemente abaixo do registrado em novembro, quando pagou R$ 1,85 por cota com um yield de 1,62%.

Continua depois da publicidade

Anna Clara explica que a carteira do fiagro LSAG11 tem um perfil de risco elevado (high yield), por conta de os CRAs terem dívidas pulverizadas, com vários produtores e cooperativas. O retorno da carteira do fundo é CDI + 7,1%, o que na visão da especialista garantiria uma recorrência de dividendos de pelo menos R$ 1,60 por mês, já descontando custos e despesas do fundo. “A receita potencial dele é de R$ 1,70, sem descontos”, destaca.

O Leste comunicou aos seus cotistas, em algumas cartas nos últimos meses, que tinha um lucro retido de R$ 492 mil, que correspondia a R$ 0,87 por cota, que vinha sendo distribuído adicionalmente desde outubro. Mas, na sua carta mais recente, o gestor destacou que o fundo teria R$ 1,300 milhão de juros acruados para distribuir pelo período que quiser.

Anna Clara explica que, diferentemente do lucro retido, os juros acruados são o resultado presente nos papéis investidos mas que ainda estão sujeitos à curva de variação – esse resultado pode ser liberado aos poucos quando o gestor vende o papel no secundário.

“Como os Fiagros não têm uma obrigação igual os FIIs de distribuir 95% do lucro, o gestor vai fazendo a distribuição da forma que achar melhor. Então, é difícil determinar até quando esse dividendo acima da média vai continuar”, aponta Anna Clara.

A especialista chama a atenção a um outro fator: a inadimplência. O fiagro informou recentemente que uma das suas operações teve problemas de crédito. Trata-se de uma empresa de alimentos que representa 1,5% do patrimônio líquido do fundo. “Esse pode ser um motivo pelo qual o fundo pagou R$ 1,76 no lugar de R$ 1,85 como no mês passado. Pode ser uma estratégia para se proteger”, comenta Anna Clara. Contudo, ela faz a ressalva que carteiras com perfil high yield são mais propensas a sofrer com inadimplência.

Com ou sem juros acruados, Anna Clara enxerga que o dividendo pago pelo LSAG11 deve continuar elevado, por conta do seu spread de CDI+7,1%.

O segundo colocado foi o CPTR11, que entregou um dividend yield de 1,44% em dezembro, com R$ 1,38 por cota. O fundo estava criando um padrão de distribuir R$ 1,40 de dividendos nos meses passados. Embora a diferença seja irrisória, Anna Clara esclarece que não é um sinal ruim, dado que o fiagro entregou todo o rendimento da sua carteira. Enquanto, no mês passado, o resultado do fundo teve influência do fechamento da curva de juros dos títulos públicos de inflação (NTN-Bs).

A especialista da Órama explica que a carteira do Fiagro está atualmente 73% alocada em ativos com retorno de CDI mais 5%; e 27% em papéis de IPCA mais 8% ao ano. Ela explica que o fundo é bem diversificado, com exposição a diversas culturas do agronegócio e a uma carteira de risco moderado.

Na terceira posição ficou o FGAA11, da gestora FG/A, que pagou R$ 0,14 por cota, equivalente a um dividend yield de 1,43% no mês.

Anna Clara destaca que o FGAA11 possui uma carteira moderada, com um risco entre high grade e high yield, concentrada principalmente no setor sucroalcooleiro. Entre as vantagens, a especialista destaca a experiência da gestora no segmento agro, a originação dos próprios CRAs e o tamanho dos devedores, que são sempre empresas de grande porte.

Ela explica que o retorno da carteira do fundo é atualmente CDI mais 3,7%, que permitiria ter um dividendo recorrente de R$ 0,10 por mês. “Mas eles conseguem entregar R$ 0,14 por conta do giro nas posições, que geram um lucro adicional, quando realocam em papéis com taxas mais altas”, aponta.

A especialista lembra que a gestora captou recursos nesse semestre e decidiu alocar em alguns ativos com taxas menores, mas de empresas boas, para conseguir vender com lucro no mercado secundário e depois realocar em operações com taxas mais altas. Foi dessa forma, por exemplo, que o FGAA11 se desfez de uma posição em um ativo que oferecia CDI mais 1,5% ao ano e trocou por um papel que entregava CDI mais 3,4%.

Anna Clara explica que o fundo ainda sinaliza que tem ativos destinados para o giro da carteira, ou seja: papéis que podem ser vendidos com lucro para realocar em outros com taxas melhores. “Conversamos recentemente com o gestor e ele deixou claro que nos próximos meses ainda veremos uma gestão muito ativa do fundo, vendendo com lucro e realocando”, diz.

Embora eles estejam mais concentrados no setor sucroalcooleiro, ela destaca que o fundo já está expandindo para outros segmentos como empresas de nutrição vegetal e compostos para plantação. Na visão dela, por conta da gestão ativa, o fundo deve continuar entregando retorno satisfatório em dividendos.

You must be logged in to post a comment.