Publicidade

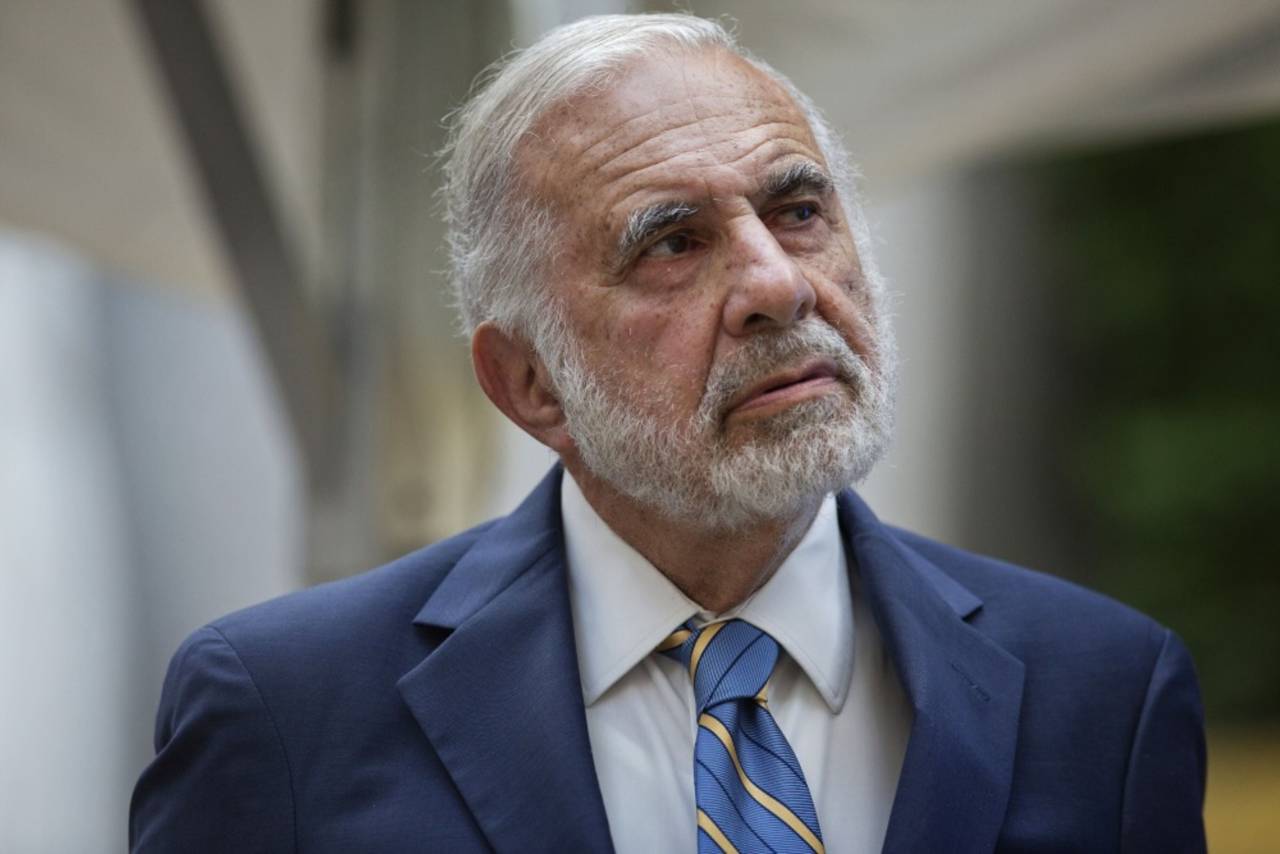

(Bloomberg) – Os investidores eliminaram até US$ 2,3 bilhões de valor de mercado da empresa de investimentos de Carl Icahn na quarta-feira (10) depois da divulgação de uma investigação federal sobre suas práticas, aumentando a pressão que um ataque de vendas a descoberto vem exercendo sobre as ações desde a semana passada.

A Procuradoria dos Estados Unidos para o Distrito Sul de Nova York está buscando informações sobre a governança corporativa, ofertas de valores mobiliários, dividendos e due diligence da Icahn Enterprises, entre outros materiais, de acordo com um documento. A Icahn Enterprises disse que estava cooperando com o pedido.

Separadamente, a empresa revidou em detalhes pela primeira vez contra o relatório da Hindenburg Research, empresa de pesquisa que faz vendas a descoberto, que afirmou que a Icahn Enterprises está sobreprecificada e disse ter encontrado evidências de avaliações infladas para alguns de seus ativos. Desde então, as ações da companhia perderam cerca de 35% de seu valor.

“Temos Carl, a liquidez, a estratégia e o know-how para responder”, disse a empresa em comunicado.

Leia também:

Continua depois da publicidade

Icahn não é um estranho nas batalhas de Wall Street, mas é ele quem geralmente dirige as críticas, em vez de ser o criticado, lugar em que a Hindenburg o colocou.

A Icahn Enterprises comunicou hoje que o escritório do procurador dos EUA para o Distrito Sul de Nova York estava “buscando a produção de informações relacionadas a ela e algumas de suas afiliadas sobre governança corporativa, capitalização, ofertas de valores mobiliários, dividendos, avaliações, materiais de marketing, due diligence e outros materiais”.

A Icahn Enterprises disse que forneceria os documentos. “O escritório do procurador dos EUA não fez nenhuma reclamação ou alegação contra nós ou o Sr. Icahn com relação ao inquérito anterior”, disse a empresa. Um representante do escritório do procurador dos EUA se recusou a comentar.

Continua depois da publicidade

As ações da Icahn Enterprises caíam 14%, a US$ 32,67, às 14h07 (horário de Nova York), dando-lhe um valor de mercado de US$ 12,1 bilhões. Mais cedo, chegou a cair 20%.

“Acreditamos que mantemos um forte programa de conformidade e, embora nenhuma garantia possa ser feita e ainda estejamos avaliando o assunto, não acreditamos que esta investigação tenha um impacto material em nossos negócios, condição financeira, resultados operacionais ou fluxos de caixa”, disse a empresa.

Promotores federais em Manhattan investigaram anteriormente o fundador da Nikola Corp, Trevor Milton, também alvo de um relatório da Hindenburg Research. A fabricante de caminhões elétricos abriu o capital por meio de um veículo de “cheque em branco” – um SPAC (special purpose acquisition company) – em 2020, um negócio que transformou Milton em bilionário da noite para o dia.

Continua depois da publicidade

Dias depois, porém, a Bloomberg News informou que Milton havia exagerado na capacidade da estreia da empresa. A Hindenburg Research publicou um relatório detalhado acusando Milton e Nikola de enganar os investidores.

Milton renunciou logo depois e foi acusado de fraude no ano seguinte. Ele foi considerado culpado em outubro e deve ser sentenciado no próximo mês.

“Blitzkrieg Research”

A Icahn Enterprises informou os ganhos do primeiro trimestre na quarta-feira (10), com o CEO David Willetts dizendo que eles se sustentam nos fundamentos da empresa. Icahn não apareceu na ligação.

Continua depois da publicidade

Em 2 de maio, a Hindenburg disse que o valor da Icahn Enterprises está inflado em 75% ou mais, observando que ela é negociada com um prêmio de mais de 200% em relação ao valor líquido de seus ativos. Outras holdings fechadas, incluindo a Third Point de Dan Loeb e a Pershing Square de Bill Ackman, também negociam com descontos.

Em um comunicado à imprensa respondendo a Hindenburg, Carl Icahn disse que o valor líquido dos ativos da empresa usa “métodos de avaliação padrão da indústria” e que foi auxiliado por consultores terceirizados.

Icahn disse que comparar a Icahn aos fundos fechados de Loeb e Ackman é como “comparar maçãs com laranjas”, já que não cobra taxas de administração dos investidores.

Continua depois da publicidade

“Não há comparação entre nossa estratégia ativista e negócios operacionais e os fundos fechados administrados por outros”, disse a empresa.

Icahn, em seu estilo impetuoso de sempre, também deu alguns tiros no vendedor a descoberto. “A Hindenburg Research, fundada por Nathan Anderson, seria mais apropriadamente chamada de Blitzkrieg Research, devido às suas táticas de destruir propriedades de forma arbitrária e prejudicar civis inocentes”, disse ele.

A blitzkrieg – guerra-relâmpago, em alemão – foi uma tática de guerra utilizada pelo exército alemão durante a Segunda Guerra Mundial.

Anderson não respondeu a um pedido de comentário.

©2023 Bloomberg L.P.