Publicidade

Considerados a alternativa mais simples de investir em imóveis, os fundos imobiliários completam este mês 30 anos de história no Brasil. No dia 25 de junho de 1993, foi assinada a lei 8.668 que criava o produto – que hoje já conta com mais de 2,1 milhões de investidores.

Indicada para quem busca renda extra, essa classe de ativo chega às três décadas ostentando crescimento expressivo em número de investidores e patrimônio, mas também oferecendo boas oportunidades dado o patamar de desconto com que são negociados atualmente (leia ao longo desta reportagem).

Os FIIs captam recursos entre os investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou. Os rendimentos são isentos de imposto de renda – um dos principais atrativos.

No início desta história, porém, os FIIs tinham como objetivo apenas o ganho de capital e eram restritos aos grandes investidores, como era o caso do Memorial Office (FMOF11), primeiro fundo imobiliário do mercado.

Em atividade até hoje, a carteira iniciou suas operações no dia 7 de janeiro de 1997 e administra um imóvel homônimo localizado na região da Barra Funda, zona oeste da cidade de São Paulo.

“Em 1998, surgiu a ideia de fazer o primeiro fundo imobiliário para pequenos investidores, o shopping Higienópolis (SHPH11)”, relembra Moise Politi, hoje na REC Gestão e, na época, responsável pelo primeiro FII para investidor de varejo. “Nós trouxemos os primeiros 600 investidores dos mais de dois milhões que o segmento tem atualmente”, orgulha-se.

Continua depois da publicidade

Leia também:

Perfil em transformação: o que vem por aí?

Ao longo dos anos, o mercado de fundos imobiliários se desenvolveu e hoje há FIIs focados desde a administração de escritórios até imóveis rurais, passando por shoppings, galpões logísticos, hospitais, agências bancárias e até de cemitério.

O investidor também tem acesso aos FIIs de “papel”, que investem em certificados de recebíveis imobiliários (CRI), títulos de renda fixa atrelados a índices de inflação ou à taxa do CDI (certificado de depósito interbancário).

Continua depois da publicidade

Em três décadas, explica Anita Iscal, da Rio Bravo Investimentos, o perfil dos FIIs passou por pelo menos três transformações. Os fundos começaram monoativos (administrando apenas um imóvel), passaram a ser multiativos (com mais de um imóvel no portfólio) e, finalmente, se tornaram multiativos com gestão ativa, ou seja, carteiras que compram e vendem imóveis com o objetivo de expandir cada vez mais os portfólios.

Daqui para a frente, ela projeta que os fundos deverão deixar de ser tão segmentados e assumirão uma característica mais híbrida – que investe em mais de um tipo de ativo.

A gestora da Rio Bravo também prevê a exploração de novos segmentos, como já ocorre nos Estados Unidos com os REITs (ou Real Estate Investment Trusts), que inspiraram os FIIs no Brasil.

Continua depois da publicidade

Leia também:

- Fundos imobiliários dos EUA, REITs superam resultado esperado – mas dividendos ficam abaixo da média

- O que são Reits e como funcionam os fundos imobiliários americanos

“Podemos pensar na parte de saúde que ainda é muito pequena no mercado de FIIs e restrita, na maioria das vezes, a fundos com um único ativo”, reflete. “Outro setor interessante e pouco explorado no Brasil é o de espaços para a terceira idade, que pode ganhar força entre os FIIs já no curto prazo”, afirma.

Anita lembra ainda do segmento residencial para a renda, que é enorme nos Estados Unidos, mas ainda emergente no mercado de fundos imobiliários. Tem espaço para crescer, pondera.

Continua depois da publicidade

Moise, da REC Gestão, concorda com o potencial destes novos segmentos e acrescenta ainda a expansão da hotelaria entre os fundos imobiliários – que hoje conta com apenas três fundos no mercado.

Leia também:

FIIs caíram no gosto do brasileiro

De acordo com o último boletim da B3, há atualmente 819 fundos imobiliários, sendo 483 listados – ou seja, negociados na Bolsa. Em 2017, esses números eram 333 e 156, respectivamente.

Continua depois da publicidade

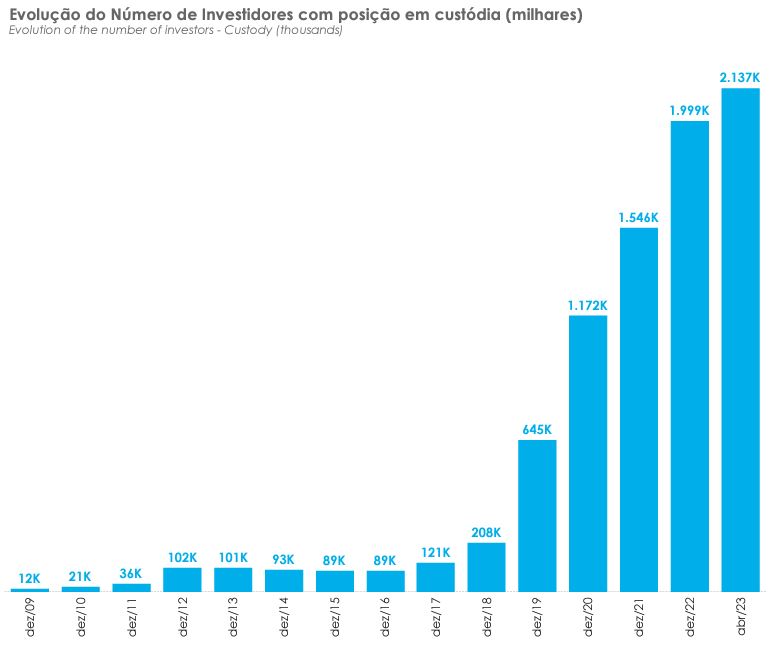

No final de abril, a Bolsa registrava 2,137 milhões de investidores de fundos imobiliários. Menos de cinco anos antes, o número não chegava a 210 mil. A curva de crescimento recente, como mostra o gráfico abaixo, foi acentuada:

Se no começo o mercado era restrito aos grandes investidores, hoje os pequenos são protagonistas e representam 74% do segmento. O percentual de institucionais é de 18,8%.

Em relação ao volume negociado, os CPFs respondem por 68% do mercado, que tem uma média diária de R$ 202 milhões – abaixo, por exemplo, da média diária de negociação da Cielo (CIEL3), que está longe de ser a ação mais negociada da B3.

Na avaliação de Moise, o aumento da liquidez do mercado de FIIs é um dos pontos para a expansão do segmento daqui para frente e isso passa pela própria educação financeira do pequeno investidor.

Segundo ele, quanto maior o conhecimento e consciência do investidor de varejo, maior investimento será feito no segmento, atraindo ainda mais recursos.

“Ainda há a necessidade da educação financeira do investidor, ou seja, muita gente ainda investe sem saber exatamente o que está fazendo”, explica. “Muitos ainda escolhem o fundo simplesmente pelo último dividendo pago, sem avaliar as características, riscos e histórico do produto”, afirma.

Leia também:

Por que investir em FIIs hoje?

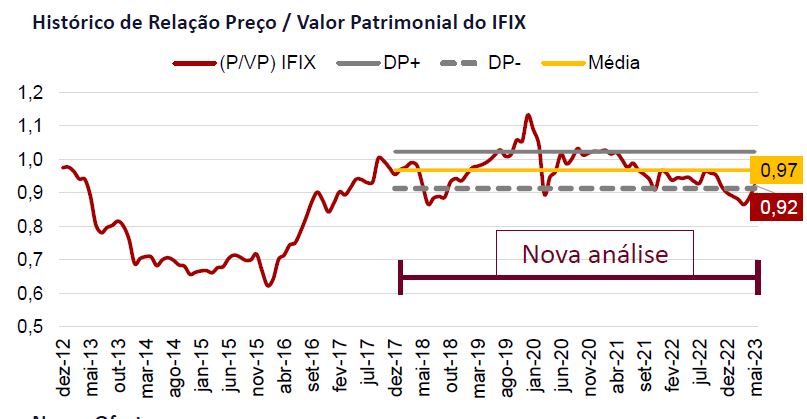

Nos últimos três anos, boa parte dos FIIs perdeu atratividade devido às restrições impostas pela pandemia da Covid-19 e pelo cenário de juros altos no País. A combinação dos fatores derrubou a cotação dos fundos e até hoje a maioria é negociada abaixo do valor patrimonial – espécie de preço justo –, considerando o P/VPA (preço sobre valor patrimonial).

Quanto mais próximo de 1 estiver o indicador, mais perto a cota estará do valor considerado justo. Acima deste nível o papel oferece um ágio e, abaixo disso, desconto.

Atualmente, o P/VPA do IFIX – índice dos FIIs mais negociados na Bolsa – está em 0,92, ou seja, oferecendo um desconto de 8%. O patamar estaria também 4 pontos percentuais acima da média dos últimos dez anos (0,88), aponta estudo do Clube FII.

Considerando o período dos últimos cinco anos – em que o mercado de fato se consolidou – a média sobe para 0,97, nível que reforça a tese de que os FIIs estão bastante descontados atualmente, como confirma o gráfico abaixo:

Considerando as medidas estatísticas de desvio padrão superior (DP+) e inferior (DP-), o atual nível de desconto do Ifix está abaixo do desvio padrão inferior – cenário observado apenas em maio de 2018 e janeiro de 2020 e que chama a atenção do mercado.

“Consideramos que a classe de fundos imobiliários segue sendo de alta relevância para a construção de um portfólio diversificado, principalmente frente aos descontos atuais apresentados em todos os segmentos”, diz a gestão do XP Selection (XPSF11) em relatório gerencial divulgado nesta semana pela carteira, focada no investimento em cotas de outros FIIs.

Leia também:

You must be logged in to post a comment.