Publicidade

As empresas de seguros listadas na Bolsa vivem tempos de fartura, com as receitas financeiras engordando por conta dos juros elevados. A última vez que o Brasil teve uma Selic acima de 13% ao ano foi em novembro de 2016. Agora, com a possibilidade de a taxa básica aumentar ainda mais em agosto e permanecer elevada até meados de 2023, as ações de seguradoras nadam de braçada e prometem dividendos generosos, segundo especialistas consultados pelo InfoMoney.

A lógica de tanta fartura é bastante simples. Fabio Baroni, sócio-fundador do Ações Garantem o Futuro, explica que as seguradoras se beneficiam do chamado float financeiro. Mensalmente, as empresas arrecadam os “prêmios” – os valores pagos pelos clientes que adquirem seguros – e os mantêm investidos, geralmente em papéis de renda fixa ou em ativos de alta liquidez. As seguradores só precisarão gastar esses valores se o seguro for acionado, em caso de sinistro. Até lá, o dinheiro permanece rendendo juros.

A empresa tem ganho operacional se, em um determinado período, entre prêmios arrecadados e gastos com sinistros, houver sobra – ou float excedente. E como os valores também renderam por estarem investidos, há também ganho financeiro. É por este motivo que quando a Selic sobe, a lucratividade das seguradoras é maior – e os dividendos aumentam.

No setor de seguros, há alguns nomes conhecidos pelo investidor focado em renda passiva. Um é a BB Seguridade (BBSE3), que, na visão dos analistas, deve entregar retorno de 8% ou mais em dividendos (dividend yield) neste ano.

Mas algumas empresas, que até o momento não estavam no radar do investidor com foco em dividendos, começam a ganhar espaço, principalmente para horizontes de longo prazo. É o caso da Porto Seguro (PSSA3). A maior parte das projeções indica que ela deve entregar um retorno próximo de 6% em dividendos em 2022. O valor é menor que o dos pares, mas fez com que a companhia entrasse na lista de observação de várias casas de análise com carteira de dividendos.

Há ainda a novata Caixa Seguridade (CXSE3), que estreou na bolsa em 29 de abril de 2021 e, nos preços atuais, pode entregar retorno com dividendos de dois dígitos. No longo prazo, seu dividend yield poderia até superar o da BB Seguridade, segundo projeções da Benndorf Research.

Continua depois da publicidade

Retorno em dividendos (dividend yield) das seguradoras nos últimos cinco anos:

| Ano | PSSA3 | BBSE3 | CXSE3 | SULA11 |

| 2017 | 4,47% | 5,89% | – | 3,15% |

| 2018 | 8,54% | 11,09% | – | 2,19% |

| 2019 | 3,91% | 4,92% | – | 1,56% |

| 2020 | 4,52% | 8,15% | – | 4,41% |

| 2021 | 6,01% | 4,06% | 2,70% | 1,26% |

Fonte: Comdinheiro. Obs: Caixa Seguridade estreou na Bolsa em abril de 2021

Entre as opções para o investidor focado em obter renda extra com os dividendos das ações de seguradoras, qual é a melhor alternativa para surfar a alta dos juros? Veja o que dizem os analistas sobre cada empresa a seguir:

Continua depois da publicidade

BB Seguridade (BBSE3) para dividendos recorrentes

Para quem gosta de previsibilidade nos dividendos, a BB Seguridade, braço de seguros do Banco do Brasil, pode ser uma alternativa.

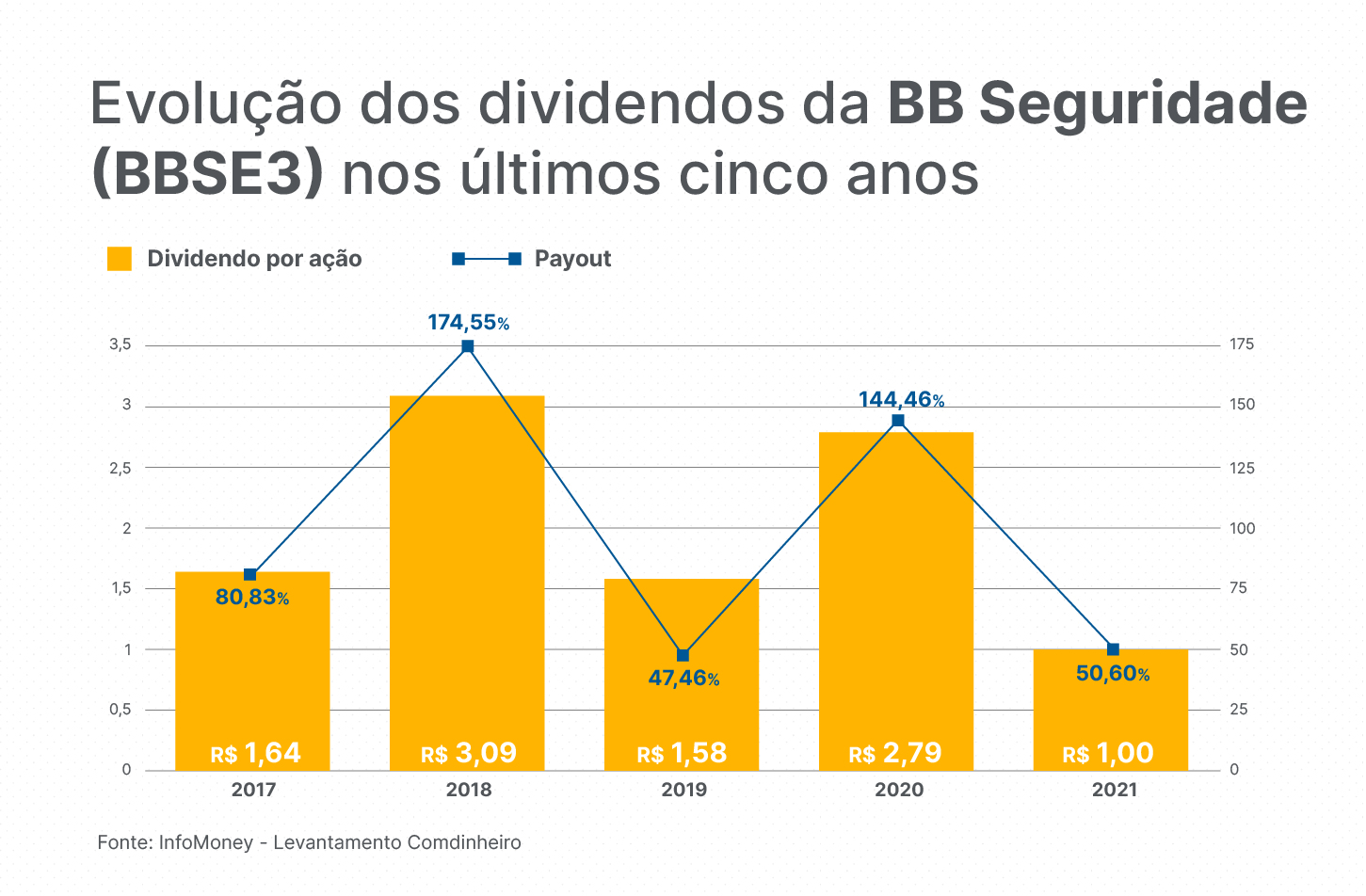

Guilherme Tiglia, sócio e analista da Nord Research, explica que a companhia tem como prática remunerar os seus acionistas semestralmente, geralmente em fevereiro e agosto. Na sua política de dividendos, a BB Seguridade estabelece um dividendo mínimo obrigatório de 25% do lucro líquido. Nos últimos cinco anos, no entanto, a companhia pagou bem acima deste patamar.

O analista independente Ricardo Schweitzer explica que a BB Seguridade se divide hoje em quatro linhas de negócio. A seguradora BrasilSeg, concentrada nos segmentos rural, prestamista e vida, é responsável por cerca de 20% da receita da empresa. Já a BrasilPrev, administradora de planos de previdência, responde por 25% do resultado.

Continua depois da publicidade

O destaque na receita da BB Seguridade fica por conta da BB Corretora, com 50%. Já a Brasilcap (títulos de capitalização) e a Brasildental (seguro odontológico) respondem pelos 5% restantes da receita.

Segundo os analistas, a principal vantagem competitiva da BB Seguridade frente aos seus concorrentes é ter o Banco do Brasil como plataforma de distribuição dos seus produtos, seja via agência, plataforma do banco ou na internet.

No entanto, essa dependência pode também representar um risco. “A não renovação do contrato com o Banco do Brasil poderia implicar em perdas para a BB Seguridade”, destaca Tiglia, da Nord.

Continua depois da publicidade

Leia também:

• Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

Em relação ao balanço do segundo trimestre, Tiglia espera que seja impulsionado pelo resultado financeiro da empresa, por conta das reservas investidas em renda fixa pós-fixada. “No primeiro trimestre, o resultado financeiro chegou a representar 20% do lucro total”, afirma.

Tiglia está otimista com a seguradora para 2022, por conta das metas de crescimento. No operacional, a BB Seguridade espera crescer entre 12% e 17%; nos prêmios emitidos, entre 10% e 15%; e para as reservas de previdência, a projeção é de 9% a 13%. “É uma empresa madura que apresenta boas perspectivas operacionais e financeiras para 2022”, destaca o analista.

Ele acredita que a BB Seguridade está em um bom ponto de entrada, com possibilidade de entregar um dividend yield de 8% a 9% nos próximos 12 meses. A companhia representa 10,8% da carteira de dividendos da Nord.

Schweitzer também tem recomendação para a BB Seguridade, com projeção de um dividend yield de 8,3% para 2022, observando o preço atual do papel.

Para o segundo trimestre, a expectativa de Schweitzer é de melhorias na sinistralidade do seguro rural. No primeiro trimestre, este segmento sofreu impactos do fenômeno climático La Niña, que afetou principalmente os estados de Paraná, Mato Grosso e Rio Grande do Sul.

Outra área que deve ser beneficiada é a de previdência, pelo diferencial entre o IGP-M e o IPCA, indicadores de inflação. “Determinados produtos de previdência têm benefícios definidos reajustados pelo IGP-M, mas os investimentos são predominantemente atrelados a IPCA”, diz Schweitzer. Como entre abril e junho o IPCA tem superado o IGP-M, certos planos podem registrar superávit atuarial.

Entre os riscos para BB Seguridade, Schweitzer cita a deterioração da atividade econômica, com desemprego, que provoca resgates ou aportes menores nas linhas de previdência, além da perda de atratividade de alguns segmentos como capitalização. Na área rural, efeitos climáticos também contam.

Segundo dados da plataforma AGF+, a BB Seguridade teria capacidade de entregar R$ 2,08 de dividendos por ação em 2022 e um dividend yield de 8,27% a preços atuais. Para o investidor garantir pelo menos um retorno de 6% em dividendos, seria necessário comprar a ação até o preço-teto de R$ 34,61.

Porto Seguro (PSSA3) para o longo prazo

Quem está começando a conquistar um espaço entre os “dividendeiros” é a Porto Seguro, apesar do seu dividend yield ainda não superar 6% ao ano nas projeções.

Baroni, do Ações Garantem o Futuro, explica que a Porto Seguro atua em quatro vertentes: seguros (auto, patrimonial e vida), saúde e odontológico, negócios financeiros (cartão de crédito, consórcios, soluções para locação) e serviços.

Mas quem representa boa parte da receita da Porto Seguro é o seguro automóvel. “Em 2021, a participação era de 50%”, explica Baroni. No primeiro trimestre, a sinistralidade cresceu por conta de aumentos nos custos de indenização e reparos, em decorrência da inflação de peças e preço dos carros. O resultado foi uma queda de 40,6% no lucro líquido recorrente.

A expectativa é de mudanças para o resultado do segundo trimestre, com ajustes na precificação e subscrição de riscos, destaca Baroni. O resultado financeiro também deve vir forte, na visão dele. “A Porto Seguro é beneficiada em função da sua posição em caixa alocada basicamente em inflação”, comenta.

Outra avenida de crescimento para Porto Seguro deve ser a área de saúde, caso mantenha o mesmo nível de qualidade do segmento de automóvel. “A empresa anunciou que pretende sair dos atuais 11,7 milhões de clientes para 15 milhões até 2025. Esse dado é positivo para investidores de longo prazo”, aponta Baroni.

Ele também cita como vantagem competitiva a parceria da Porto Seguro com o Itaú desde 2009, que unificou as operações de seguros residenciais e de automóvel, permitindo à seguradora ter acesso aos clientes do banco.

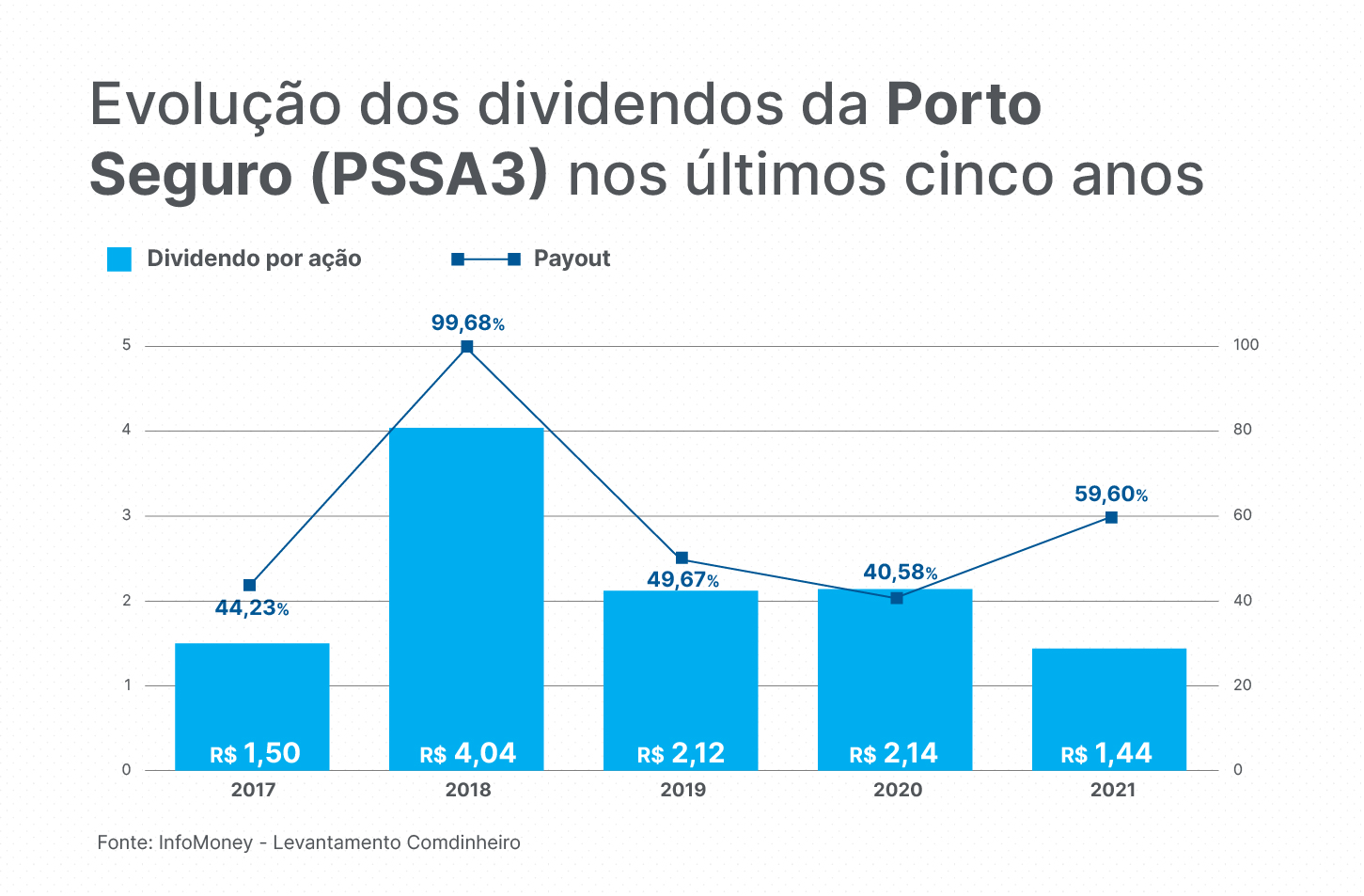

Segundo Baroni, a Porto Seguro geralmente anuncia dividendos três vezes ao ano, em março, julho e outubro. No site de Relações com Investidores, a companhia aponta que o dividendo mínimo obrigatório é de 25% do lucro líquido. No entanto, Baroni destaca que a nova política da empresa prevê um payout de 50%. Nos últimos anos, a companhia se manteve próxima desse patamar.

De acordo com a plataforma AGF+, a Porto Seguro (PSSA3) pode entregar R$ 1,15 em dividendos por ação neste ano e um dividend yield de 6,16%. O preço-teto de entrada para garantir pelo menos 6% em dividendos é de R$ 19,16.

Leia também:

• Dividendos ou juros? Taxas de debêntures incentivadas superam proventos no curto prazo, diz estudo

Baroni cita, contudo, alguns riscos da companhia, como a competição no setor e os riscos regulatórios. São fatores como exigências de capital mínimo, reservas e margem de solvência que, se alterados, poderiam pressionar os resultados da companhia.

Na visão de Fábio Sobreira, analista CNPI-P da Ivest Consultoria de Investimentos, a Porto Seguro é a empresa com os melhores fundamentos do setor de seguros e uma das poucas com capacidade de pagar dividendos acima da Selic atual no longo prazo.

De acordo com levantamento elaborado pelo analista, com dados extraídos da plataforma Economatica na terça-feira (21), quem comprou Porto Seguro (PSSA3) a R$ 19,05 teria a possibilidade de obter dividend yield de 5,61% nos próximos 12 meses – isso se a empresa mantiver a política de distribuição e tiver um lucro igual ou superior ao dos últimos 12 meses.

Contudo, ele destaca que a Porto Seguro teria capacidade de dar um retorno aos acionistas de 16,80% nos próximos 12 meses, caso o seu lucro voltasse à média dos últimos 11 anos. Neste cenário, mesmo que as cotações de PSSA3 chegassem a R$ 24,15, ainda seria possível obter um retorno anual com dividendos de 13,25% no longo prazo. “Hoje, apenas a Porto Seguro e a corretora de seguros Wiz seriam vencedoras nesse quesito”, afirma.

Caixa Seguridade (CXSE3): nova “vaca leiteira”?

Apesar do seu curto tempo de Bolsa, a Caixa Seguridade já atrai olhares dos investidores de renda passiva, pela possibilidade de proporcionar um retorno em dividendos de dois dígitos.

Para Niels Tahara, head de análise fundamentalista da Benndorf Research, a companhia deve entregar um dividend yield de cerca de 10% em 2022. E pelo seu potencial de crescimento e valorização, pode até superar o retorno em dividendos da BB Seguridade no longo prazo.

Tahara explica que a Caixa Seguridade atua principalmente nos segmentos habitacional, residencial, prestamista e seguro de vida. Como vantagem competitiva frente a outros players, a Caixa Seguridade conta com o direto exclusivo até 2035 (renovável por outros 35 anos) de acessar a base de clientes da Caixa Econômica Federal para vender seus produtos.

“A Caixa Econômica Federal é líder no crédito imobiliário, beneficiando os seguros da Caixa Seguridade”, afirma. Outro destaque da receita é o seguro prestamista. Tahara destaca que no mês de abril a companhia divulgou o seu desempenho mensal e o produto prestamista teve um salto de 18,7% em relação ao mesmo período de 2021, impulsionado pelo avanço do crédito no balcão da Caixa. Ele acredita que o movimento deve se manter nos próximos meses.

Tahara enxerga oportunidades de crescimento na carteira de crédito da Caixa, aumento de microcrédito e crédito para agronegócio, puxado pelo bom momento do agronegócio no País.

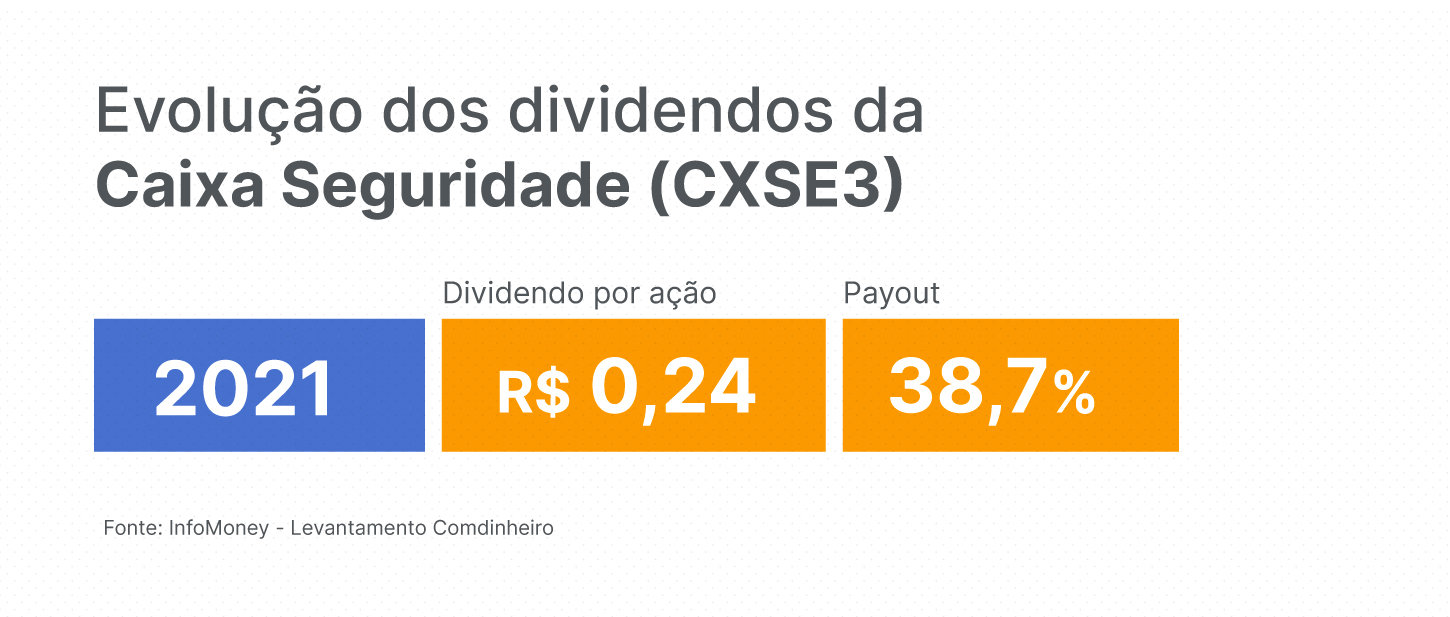

Segundo o analista, a política de dividendos da Caixa Seguridade estabelece atualmente um dividendo mínimo obrigatório de 25% do lucro líquido. A distribuição é anual, mas a empresa pode levantar balanços semestrais ou trimestrais e fazer distribuições segundo deliberação do Conselho de Administração.

No seu primeiro ano de Bolsa, o payout foi superior ao mínimo. Em maio, em teleconferência de resultados, Eduardo Oliveira, CFO da Caixa Seguridade, afirmou que conforme as empresas da holding Caixa Seguridade crescem, existe a possibilidade de acelerar o pagamento de dividendos para que ocorram trimestralmente.

Leia também:

• Dividendos de Isa Cteep (TRPL4) “secam” após recorde em 2021; o que houve e o que esperar em 2022?

Para Tahara, a companhia oferece um desconto interessante, mas se o investidor conseguisse comprar as ações na faixa dos R$ 5,50, asseguraria um bom retorno em dividendos. “Ainda preferimos um desconto maior de entrada, enquanto aguardamos os resultados do segmento prestamista. Além disso, ainda não visualizamos o crescimento que esperávamos nas receitas de corretagem após o fim da transição das operações da Wiz”, destaca.

Na plataforma do AGF+, a projeção de dividendo por ação para Caixa Seguridade em 2022 é de R$ 0,72. Para o investidor garantir pelo menos 6% de dividend yield, o preço-teto de compra é de R$ 12,10.

SulAmérica (SULA11) não conta para dividendos

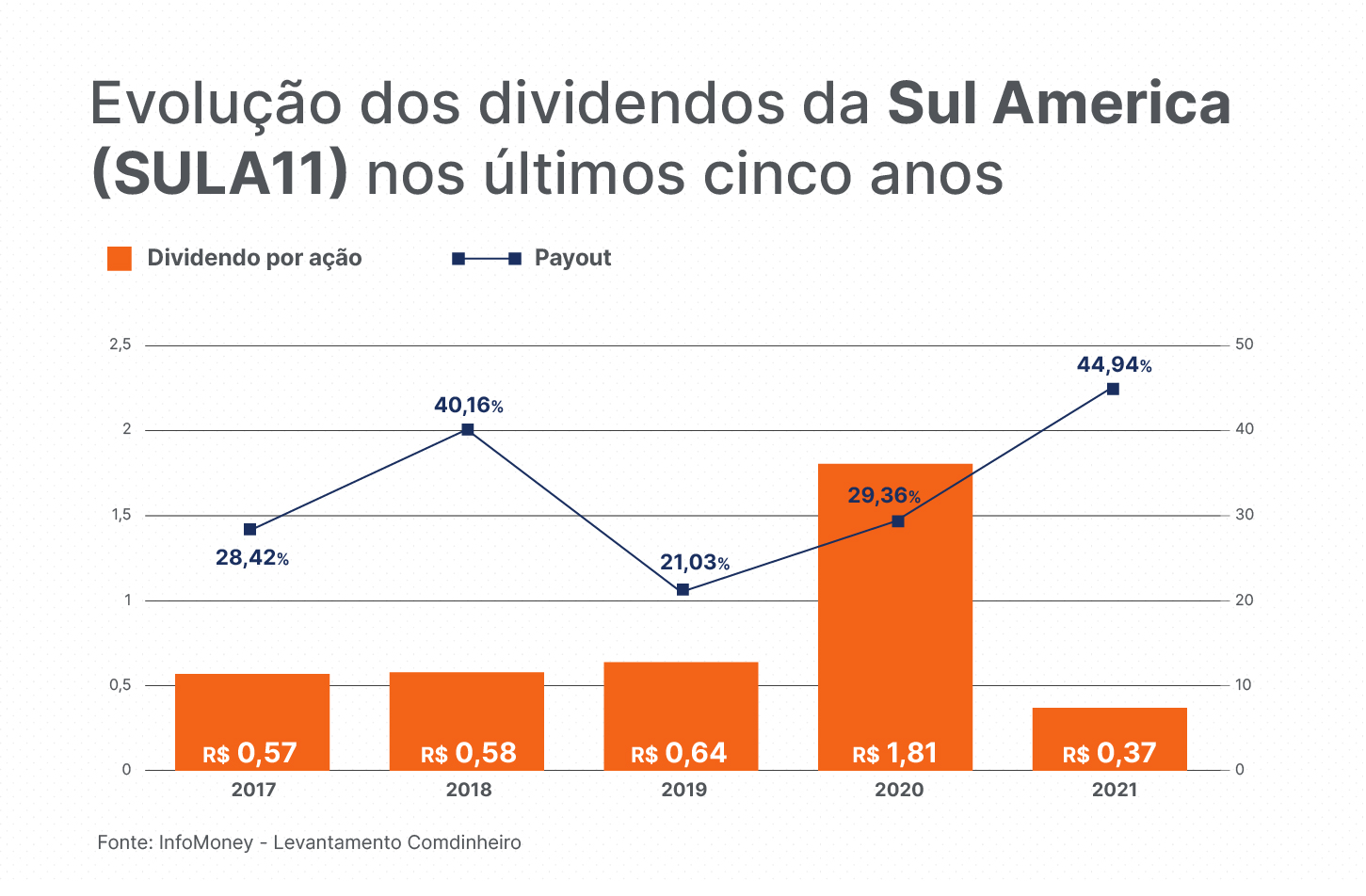

Entre as seguradoras, quem ficou fora das recomendações é a SulAmérica (SULA11). Nenhum analista consultado pela reportagem apontou a companhia como boa opção para dividendos.

Segundo Sobreira, da Ivest Consultoria, além de não estar pagando bons dividendos, a situação da seguradora é pior que a dos pares em fundamentos. Ele cita o ROE (Retorno sobre Patrimônio Líquido) de 3,71% no primeiro trimestre de 2022, por exemplo, muito abaixo dos concorrentes, acima de 15%.

Hoje a empresa tem um dividend yield projetado para os próximos 12 meses de apenas 0,98%, caso mantenha a sua política de distribuição e o seu lucro igual ou superior aos dos últimos 12 meses. Contudo, Sobreira destaca que mesmo que distribuísse todo o seu lucro, a SulAmérica teria capacidade de pagar apenas 3,30% de retorno em dividendos no período. Neste cenário, a empresa teria que ter o seu preço reduzido para R$ 5,36 para ter condições de pagar os mesmos 13,25% da taxa Selic. No fechamento da quinta-feira (23), um papel SULA11 era cotado a R$ 22,34.

No longo prazo, considerando o preço da ação de R$ 22,34, a companhia teria capacidade de pagar até 9,13% em dividendos se voltar ao patamar de lucro por ação médio de R$ 2,09. Atualmente, o lucro por ação da SulAmérica é de R$ 0,71. Neste caso, a cotação necessária para bater a Selic seria de R$ 15,77.

“O que salvou a empresa do prejuízo no primeiro trimestre foi o resultado financeiro positivo. Não é uma empresa ruim, mas está mal posicionada no momento”, avalia. No seu estatuto, a SulAmérica estabelece um dividendo mínimo obrigatório de 25% do lucro líquido.

You must be logged in to post a comment.