Publicidade

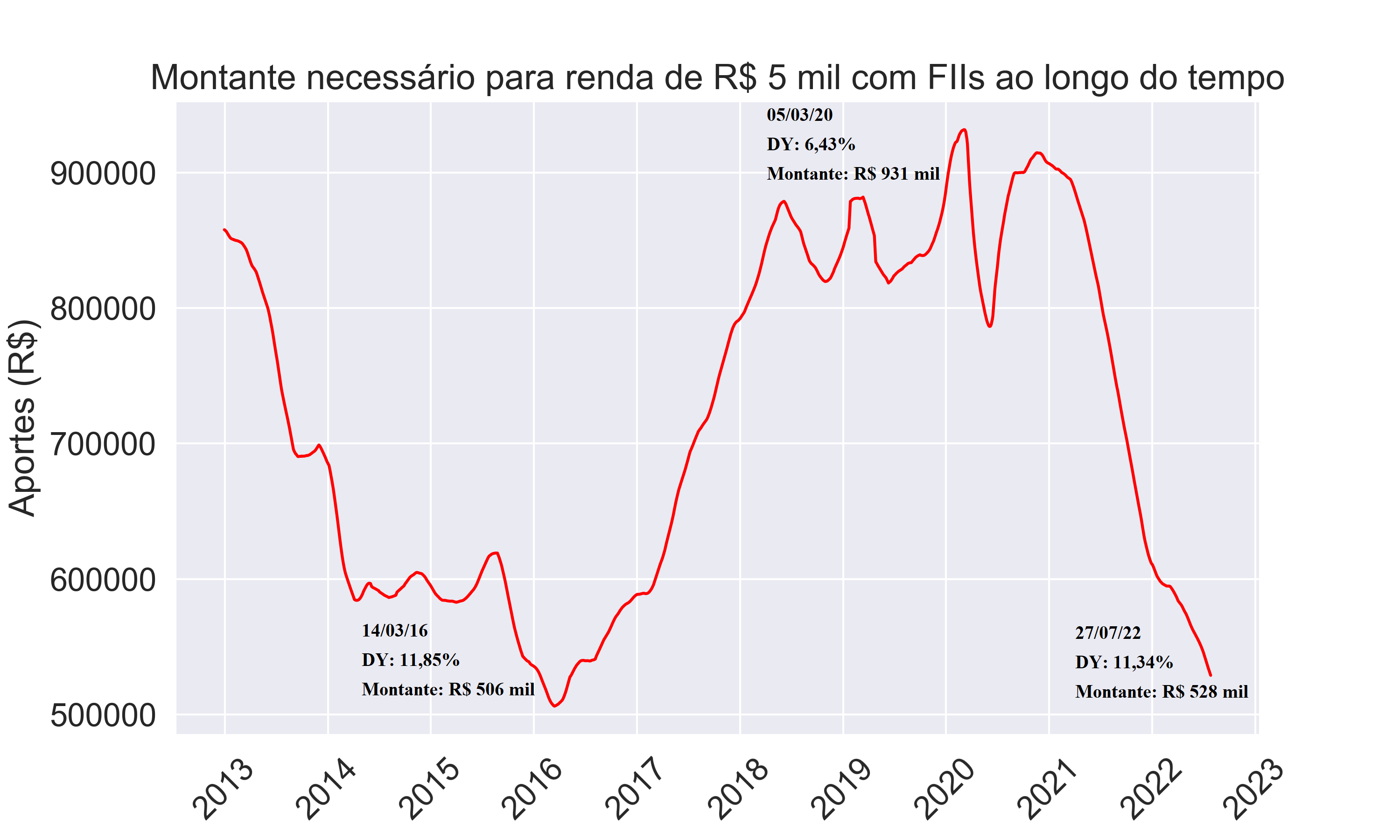

O mercado de fundos imobiliários – ou FIIs, como também são conhecidos – oferece atualmente uma das maiores oportunidades de geração de renda passiva dos últimos anos, na visão dos especialistas no assunto. E a razão está nos preços: com as cotações atuais, o investimento necessário para obter uma renda de R$ 5 mil por mês investindo em FIIs caiu quase à metade, na comparação com dois anos atrás.

Um levantamento feito a pedido do InfoMoney por Michael Viriato, estrategista da Casa do Investidor, mostra que a taxa de retorno com dividendos (dividend yield) da carteira teórica do Ifix – índice que reúne os 106 fundos imobiliários mais negociados na B3 – alcançou 11,34% nos doze meses encerrados em julho de 2022, o que é quase 1% ao mês.

Com esse percentual, portanto, um investidor que conseguisse reproduzir a carteira do Ifix precisaria ter R$ 528 mil aplicados em FIIs para obter uma renda de R$ 5 mil reais por mês.

Dois anos e meio atrás, em março de 2020, a situação era outra. O dividend yield do Ifix atingiu, na época, o seu patamar mais baixo dos últimos dez anos, de 6,43% em 12 meses. Com uma taxa menor, o investimento necessário para chegar à renda de R$ 5 mil mensais era quase o dobro: de R$ 931 mil.

Confira no gráfico abaixo a evolução do aporte necessário para conseguir uma renda de R$ 5 mil ao mês com FIIs ao longo do tempo:

Fonte: Michael Viriato, estrategista da Casa do Investidor

Continua depois da publicidade

Não é a primeira vez que o dividend yield do Ifix alcança patamares de dois dígitos. Segundo o levantamento de Viriato, a taxa de retorno do índice alcançou seu ponto máximo nos últimos dez anos em março de 2016, quando era de 11,85% em 12 meses. Esse percentual exigia um investimento de R$ 506 mil em FIIs que o investidor conseguisse uma renda de R$ 5 mil reais mensais.

O que são e como funcionam os fundos imobiliários?

De acordo com dados da B3, a Bolsa de Valores brasileira, mais de 1,7 milhão de brasileiros aplicam atualmente em fundos imobiliários, uma forma alternativa de investir em imóveis sem a necessidade de comprar um.

Grosso modo, os fundos imobiliários captam recursos no mercado para adquirir imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um investiu.

Continua depois da publicidade

De forma geral, os rendimentos – ou dividendos – são depositados mensalmente na conta dos cotistas. Os recursos são isentos de Imposto de Renda, uma vantagem dos fundos imobiliários.

Ao longo dos anos, o mercado de FIIs se desenvolveu e hoje há fundos de nicho: desde a administração de escritórios até a negociação de imóveis rurais, passando por shoppings, galpões logísticos, hospitais, agências bancárias e até cemitérios.

No mercado, o investidor também tem a opção dos FIIs de “papel”, que investem em títulos de renda fixa ligados ao segmento imobiliário. Os papéis são indexados a índices de preços e ao CDI (certificado de depósito interbancário) e se beneficiaram nos últimos meses com a elevação da inflação e dos juros no País.

Continua depois da publicidade

Viriato ressalta que fundos imobiliários são investimentos de renda variável, o que significa que tanto o valor das cotas quanto o valor dos dividendos podem variar ao longo do tempo e de acordo com as operações realizadas pelos fundos.

A carteira teórica do Ifix – que serviu de base para o estudo de Viriato – é composta atualmente por mais de 40% de fundos de “papel”, participação que exige atenção do investidor que sonha com um retorno semelhante ao dividend yield atual do indicador.

E o que provocou o aumento do retorno com dividendos dos FIIs?

Uma das principais razões para a elevação dos rendimentos do Ifix de 2020 para cá foi a desvalorização das cotas dos FIIs negociados na B3. O dividend yield é exatamente o resultado da relação entre o total de dividendos distribuído em um período e a cotação do fundo (ou dos fundos, no caso do Ifix).

Continua depois da publicidade

Assim como outros ativos de risco, os FIIs sofreram com os efeitos da pandemia de Covid-19, que impôs restrições de circulação em shoppings e edifícios de escritórios e prejudicou as operações dos fundos que atuam nesses segmentos.

Na avaliação de Viriato, outros dois fatores explicam a desvalorização dos FIIs: a elevação dos juros no País e o aumento da aversão ao risco no mercado financeiro. “Estamos vivendo hoje algo similar ao que se passou em 2015, quando as taxas de juros ficaram muito altas, assim como a aversão ao risco diante das discussões sobre o impeachment da então presidente Dilma Rousseff”, explica.

A Selic, taxa básica de juros da economia nacional, subiu de 2% em janeiro de 2021 para os atuais 13,75% ao ano. Quanto mais alto o indicador, mais rentáveis as aplicações de renda fixa, que oferecem menos risco do que os produtos como os FIIs, pontua Henrique Castiglione, sócio e diretor comercial da EWZ Capital.

Continua depois da publicidade

“A elevação dos juros, portanto, estimulou a migração dos investidores de renda variável para a renda fixa, gerando uma desvalorização das cotas dos fundos imobiliários”, explica.

O movimento atingiu principalmente os fundos de “tijolo”, que investem diretamente em imóveis, já que os FIIs de “papel” também se beneficiaram da elevação da Selic e da inflação, turbinando os dividendos distribuídos nos últimos meses.

A combinação de cotas depreciadas de parte do mercado e dividendos elevados da outra metade do segmento culminou no aumento do rendimento do Ifix, finaliza Castiglione.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Quem falou que era fácil?

Para Rodrigo Medeiros, criador da plataforma de informações DesmistificandoFIIs, o mercado oferece hoje uma das melhores oportunidades dos últimos dez anos para geração de renda com fundos imobiliários. No entanto, ele avisa: acompanhar o dividend yield do Ifix não é fácil – e nem saudável do ponto de vista da estratégia de investimento.

“Para ganhar 1% ao mês, o portfólio do investidor vai precisar estar muito carregado de FIIs de ‘papel’, assim como ocorre com a carteira teórica do Ifix atualmente”, alerta. “Uma carteira diversificada [com fundos de vários segmentos em proporções semelhantes] não rendeu 6% com dividendos no primeiro semestre”, completa.

Além disso, Medeiros lembra que o próprio dividendo dos FIIs de “papel” deve sofrer uma redução nos próximos meses por causa da deflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) em julho, que veio negativo em 0,68%.

Nem por isso o especialista desencoraja o investidor e faz uma comparação de hoje com o mercado de oito anos atrás, período das maiores distribuições de dividendos.

“Em 2014 e 2015, os rendimentos eram maiores, mas a tendência do mercado era de queda. Hoje, o dividendo é um pouco menor do que naquele período, mas a tendência é de alta”, diz Medeiros, que chama atenção também para o potencial de ganho de capital com FIIs que estão sendo negociados abaixo do valor patrimonial.

You must be logged in to post a comment.