Publicidade

Para o investidor que busca renda passiva, um período importante começa neste sábado (1). Historicamente, abril é o mês que mais concentra empresas listadas na Bolsa com “data ex”, segundo levantamento do Santander.

Ficou confuso? No vocabulário do investidor interessado em receber dividendos de ações, essa expressão tem um significado todo especial.

A “data ex” é o dia seguinte à “data com”, como é chamado o último dia em que um investidor deve ter uma ação para receber os proventos anunciados pela empresa. A “data ex”, por sua vez, representa o momento em que as ações deixam de embutir o direito aos dividendos.

Na “data ex”, o preço das ações sofre um reajuste, descontando o valor dos proventos. Isso ocorre porque o dinheiro distribuído na forma de dividendos ou juros sobre capital próprio (JCP) sai do caixa da empresa e deixa de fazer parte do seu patrimônio.

Assim, em outras palavras, abril acaba sendo o mês em que o investidor terá mais chances de garantir o recebimento de dividendos anunciados pelas empresas brasileiras – pois é durante abril que mais empresas costumam ter suas “data com” e “data ex”.

O levantamento do Santander levou em conta um universo de 148 empresas acompanhadas pela sua equipe de analistas. Elas são de setores variados, como mineração, agronegócio, alimentos e bebidas, educação, energia e saneamento, financeiro e de commodities, entre outros.

Continua depois da publicidade

Leia mais:

- Dividendos ou Selic? Ações para obter renda de R$ 10 mil investindo R$ 1 mil todo mês

- Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

Foi considerado o histórico completo de distribuição de dividendos de cada companhia – desde a sua primeira “data ex” até a última sexta-feira (24). A lista inclui empresas maduras e também companhias que fizeram IPO (oferta pública inicial de ações) recentemente.

Para cada empresa, o banco calculou os meses em que a ação ficou “ex” mais vezes em seu histórico. Alice Corrêa, estrategista de ações do Santander, esclarece que a companhia pode ter registrado “data ex” em outras oportunidades, mas para fins do levantamento foram considerados meses mais frequentes.

Continua depois da publicidade

Um exemplo são as ações da Vale (VALE3), que nos últimos 29 anos, desde 1994, ficaram “ex” 78 vezes – das quais 25 ocorreram em outubro (32%), 23 em abril (29%) e dez em agosto (13%). Houve “data ex” também em outros meses, pelo menos 20 vezes no período, mas sem recorrência.

Confira no calendário as empresas que registraram “data ex” mais vezes em cada mês, considerando apenas as que ficaram “ex” no mês em pelo menos 30% das vezes (empresas que não alcançaram esse patamar em nenhum mês não foram incluídas):

Por que abril?

O mapa de dividendos indica que a maior parte das empresas registra “data ex” mais frequentemente em abril, seguido por maio. Segundo Alice, do Santander, isso acontece porque a maioria das empresas divulgam os resultados do quarto trimestre em fevereiro e março.

Continua depois da publicidade

É aí também que as companhias costumam anunciar quanto distribuirão em proventos aos acionistas. No entanto, os valores precisam depois ser aprovados em Assembleia Geral Ordinária (AGO), que acaba sendo marcada para abril ou maio, quando as companhias entram em “data com” e, na sequência, “data ex”.

Também há uma concentração de empresas em dezembro, mas, segundo a estrategista, esta sazonalidade não está relacionada aos balanços.

Segundo Alice, o mapa de dividendos pode servir como um guia para o investidor sobre quando as companhias costumam distribuir dividendos, para que possa ficar atento aos comunicados oficiais das empresas.

Continua depois da publicidade

Embora parta do histórico de distribuição, a estrategista esclarece que as datas apontadas no mapa não são uma garantia de que as empresas vão repetir as mesmas datas no futuro, dado que elas possuem certa flexibilidade quanto à destinação dos lucros.

“Não é uma recomendação de compra, e nem um direcionamento para o investidor se posicionar antes. Até porque os dividendos anunciados pela empresa podem frustrá-lo”, destaca.

Segundo Alice, o mapa também pode servir para quem não busca renda passiva, mas, sim, lucrar com posições vendidas (short), de forma com que o investidor não corra o risco de ser creditado em uma ação que esteja short. Isso porque no caso do reajuste de preço, este ocorre no papel mas o dividendo é repassado para o verdadeiro dono da ação.

Continua depois da publicidade

Leia mais:

- Sem política trimestral no estatuto, Taurus testa dividendos periódicos e recompras de ações em 2023

- Selic em 13,75% beneficia dividendos dos Fiagros, que alcançam 1,28% em março; veja os destaques

Petroleiras, mineradoras e siderúrgicas: destaques em dividendos neste ano?

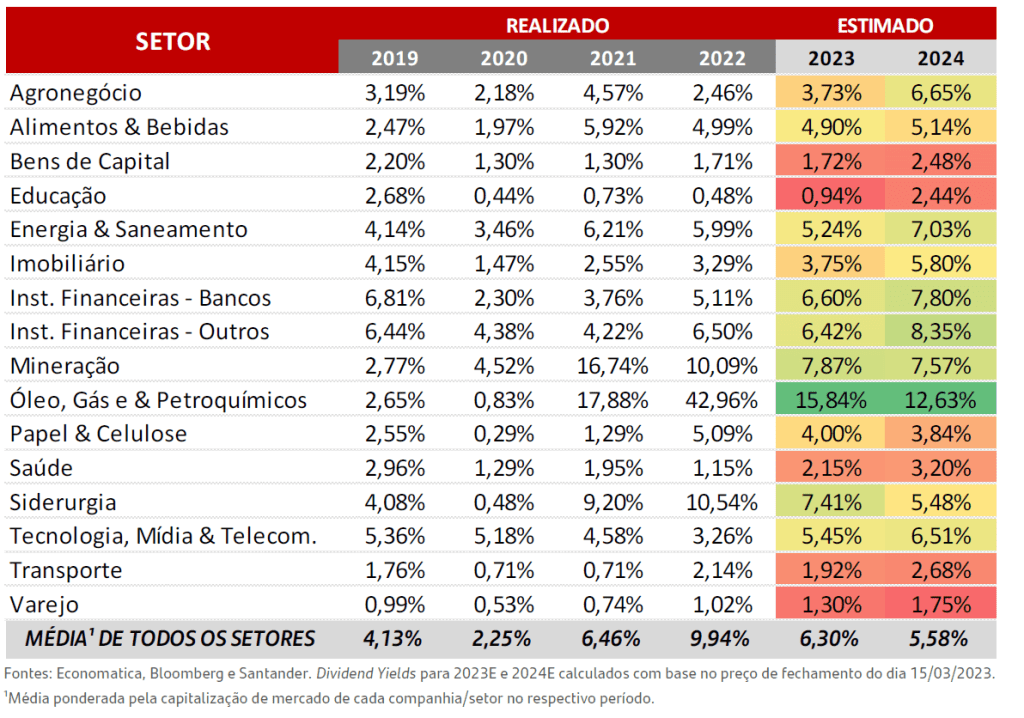

Petroleiras, siderúrgicas e mineradoras ainda devem se manter como setores destaque no pagamento de proventos em 2023 e em 2024, na avaliação do Santander. O dividend yield médio projetado para todas as empresas do setor de petróleo, gás e petroquímico neste ano é de 15,84%, seguido por mineração (7,87%) e siderurgia (7,41%).

Aparentemente, apesar do cenário econômico global ainda difícil, as commodities seguem resilientes. Alice explica que no setor de petróleo e gás há boas pagadoras de dividendos, que devem continuar se beneficiando com os preços elevados do petróleo do tipo Brent. “A tendência é uma continuidade no histórico de remunerações próximo das médias”, afirma.

Contudo, ela esclarece que nem todo o destaque fica com a Petrobras (PETR4), que pode vir a experimentar uma mudança no seu estatuto social em relação a dividendos e política de investimentos. “Mesmo com a redução do dividend yield , os proventos para 2023 estão em linha com o mercado global, de 10% a 12%”, aponta. Segundo o consenso da agência Bloomberg, que reúne a visão de diversas casas, o dividendo projetado para a Petrobras é de 18,61% neste ano.

Mas a estrategista reforça que outras petrolíferas podem somar no volume de dividendos do setor este ano. É o caso da PetroReconcavo (RECV3), que figura com uma projeção de dividendos na casa de 8,39% em 2023.

Em relação à mineração, Alice reforça as perspectivas otimistas com um patamar de preço elevado para o minério de ferro, de US$ 100 a tonelada.

Ainda entre os segmentos de destaque figuram instituições financeiras, empresas de energia, de saneamento e de telecomunicações.

A média de dividendos dos 16 setores acompanhados pelo Santander para este ano é de 6,30%, abaixo do registrado em 2022, de 9,94%.

You must be logged in to post a comment.