Publicidade

Pela quarta reunião seguida, o Comitê de Política Monetária (Copom), do Banco Central, optou por manter nesta quarta-feira (1) a Selic em 13,75% – em decisão que era mais do que esperada por ampla maioria dos agentes financeiros.

No documento, o Comitê ressaltou que a decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva. Os dirigentes afirmaram ainda que a manutenção é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e, em grau maior, de 2024.

O colegiado reforçou também que vai se manter vigilante em virtude da conjuntura particularmente “incerta no âmbito fiscal” e do distanciamento das expectativas de inflação da meta em horizontes mais longos. “O Comitê avalia que tal conjuntura eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas”, destacaram os dirigentes no documento.

Em meio a ruídos envolvendo possíveis mudanças em metas de inflação, grande expectativa por indicações para a diretoria do Banco Central e aumento do risco fiscal, especialistas têm optado por retirar o pé do acelerador e dedicar a maior parte da carteira para ativos pós-fixados – mesclando entre títulos públicos e privados.

Após o evento Americanas (AMER3), algumas empresas com boa qualidade de crédito estão oferecendo taxas próximas de CDI+1,5%, o que é visto como atrativo por algumas casas.

Apesar da piora nas expectativas de inflação no médio prazo mostrada nas últimas semanas pelo Relatório Focus, a recomendação da maior parte dos profissionais ouvidos pelo InfoMoney é de manutenção da posição em títulos atrelados à inflação. Porém, falta consenso.

Continua depois da publicidade

Também há divergências envolvendo a alocação em Bolsa e em fundos multimercados. Algumas gestoras optaram por reduzir o percentual em ativos mais arriscados, como a renda variável, já outras aumentaram ou apenas mantiveram a alocação em fundos multimercados. Mudanças também na exposição a fundos imobiliários (FIIs) do tipo “papel” e de galpões logísticos, em que a posição cresceu em alguns casos.

Renda fixa pública: maior parcela em pós-fixados

Enquanto isso, na renda fixa, há unanimidade que o conservadorismo deve ser o mantra e responder pela maior parte da alocação. Cal Constantino, head de renda fixa da Santander Asset, é um dos que defendem que o investidor deve reservar a maior parte da carteira para alocações pós-fixados atreladas à Selic, no caso do títulos públicos, ou ao CDI, no caso de papéis privados.

Para ele, os títulos de inflação de médio prazo estão embutindo um risco muito elevado e a casa tem optado por manter a alocação em um nível de risco mais baixo. Da mesma forma, há um receio com prefixados, que estão com prêmios elevados, mas que podem ser fortemente afetados em um cenário de grande volatilidade – como é a expectativa para este ano.

Continua depois da publicidade

Visão parecida é defendida no Itaú BBA. Na carteira de títulos públicos da casa, a alocação em títulos como Tesouro Selic 2026 deve representar 50% da exposição. Na sequência, 20% do portfólio deve ser destinado ao Tesouro IPCA+2029 e depois ao Tesouro IPCA+2035 (15%).

Lucas Queiroz, estrategista de renda fixa para pessoa física do Itaú BBA, defende que o momento não é de aumentar a alocação em ativos atrelados à inflação, já que “não parece fazer sentido” que a inflação vai ficar acima de 6% por tanto tempo.

Nas projeções da casa, o Índice Nacional de Preços ao Consumidor Amplo (IPCA) deve recuar para 5,8% neste ano e cair para 3,7% no ano que vem. Na avaliação do especialista do Itaú BBA, os núcleos de inflação – que excluem itens mais voláteis – têm arrefecido e o número cheio indica que o cenário é de desinflação.

Continua depois da publicidade

Embora os sinais sejam um pouco mais positivos, o cenário político não tem ajudado. Queiroz lembra que o mês de janeiro foi de muito ruído com a entrada do novo governo e posses de ministros, o que adicionou prêmio de risco e provocou a abertura (alta) das taxas.

Apesar dos ruídos, Queiroz avalia que não houve nenhum fato novo que justifique a alta das taxas de papéis atrelados à inflação e que o movimento parece ser mais ligado a fatores técnicos, como a menor demanda por parte de fundos de pensão e posições montadas por gestores que se beneficiam da alta da inflação.

A alocação também deve ser pensada com maior cautela quando o assunto são as opções prefixadas. Atualmente, o Itaú BBA recomenda alocar 15% da carteira em títulos públicos do tipo, como o papel com vencimento em 2026 (10%) e o título com prazo de 2029 (5%).

Continua depois da publicidade

Nas estimativas do Itaú BBA, a Selic deve encerrar este ano em 12,5% após um corte no último trimestre. Embora acredite que o próximo movimento do Banco Central deva ser de redução, Queiroz argumenta que o momento ainda não é de aumentar a posição em prefixados.

“Vale a pena ter cautela porque tem a sucessão do BC. A gente tem visto uma linha que será um nome mais técnico e sem viés ideológico, mas é preciso cuidado. Em janeiro, ainda estamos subindo o morro”, alerta o estrategista ao enfatizar que muita coisa ainda pode mudar ao longo do ano.

No próximo dia 28, terminam os mandatos de Bruno Serra, diretor de política monetária do Banco Central, e de Paulo Souza, diretor de fiscalização. O primeiro já disse que deve deixar o BC, mas o segundo acenou que pode ficar.

Continua depois da publicidade

Renda fixa privada: foco nos isentos

Outro destaque nas carteiras está na renda fixa privada. Catherine Cruz, head de alocação da Braúna Investimentos, diz que vê boas oportunidades em Certificados de Depósito Bancário (CDBs) prefixados com prazo entre dois e três anos.

Embora não seja possível descartar novos aumentos da Selic caso haja uma deterioração fiscal ainda maior, a alocadora afirma que taxas entre 14% e 14,5% parecem interessantes. Há opções também na renda fixa corporativa, com destaque para títulos isentos de Imposto de Renda como Certificados de Recebíveis do Agronegócio (CRAs) e do Imobiliário (CRIs), além de debêntures incentivadas com remuneração atrelada à inflação ou ao CDI.

Entre as emissões recentes, Catherine conta que a casa participou da oferta de um CRA da Klabin (KLBN4) e da Vamos (VAMO3), ambos com uma das melhores classificações de risco de crédito (AAA) e com remunerações em torno de CDI+0,9% ou CDI+1% na época, que foram vistas como atrativas pela especialista.

Apesar dos retornos altos, Dennis Kac, sócio e CIO da Brainvest, destaca que, após o evento da Americanas, em que foi descoberta uma dívida de R$ 43 bilhões da companhia, os spreads (juros a mais pagos por uma aplicação de risco maior do que um título público) de crédito abriram, devido a vendas feitas por gestores com medo do aumento dos resgates em fundos.

Há oportunidades também entre papéis atrelados à inflação. A carteira recomendada deste mês da Ativa conta com cinco debêntures incentivadas: uma da Prio, antiga PetroRio, (PEJA11), uma da Holding do Araguaia (HARG11), uma da Eneva (ENEV19), uma da Brisanet (BRST11) e outra da Itapoá (ITPO14 ). Todos os títulos possuem vencimento entre 2028 e 2036.

Neste mês, a maior alocação sugerida está nos papéis da Prio e da Eneva, que devem responder por 25% do portfólio. Na sequência, aparece a Brisanet com 20%, e a Holding do Araguaia e a Itapoá, ambas com 15%.

Bolsa: sem consenso entre especialistas

Enquanto especialistas estão otimistas com títulos de crédito privado, maior parte das casas preferiu reduzir a alocação em Bolsa brasileira, caso da Brainvest. Kac explica que o risco do portfólio está bem baixo agora, diante das incertezas no radar sobre a sustentabilidade da dívida pública e independência do Banco Central, que chegou a ser questionada pelo presidente Luiz Inácio Lula da Silva (PT) neste mês.

Mas a visão não é unânime. Há quem tenha aumentado um pouco a alocação em Bolsa recentemente, como a Inter Asset. Marcelo Mattos, CIO da casa, afirma que o pessimismo já parece bem “precificado” e que é difícil acertar o melhor momento para voltar a alocar com mais força, por isso a casa vem subindo aos poucos o risco da carteira, ao aumentar também as posições em títulos atrelados à inflação e fundos imobiliários.

Na hora de selecionar, a preferência da gestora é por ações de saúde, bancos, setor elétrico e de seguros, que seriam menos afetadas em um cenário de juros mais alto e menor crescimento, explica o executivo.

Os preços também são um grande atrativo neste momento em empresas com dominância em seus setores, na avaliação de Gilvan Bueno, sócio e gerente educacional da Órama Investimentos. A carteira deste mês da corretora sugere a alocação em papéis como Arezzo (ARZZ3), Itaú (ITUB4), Vale (VALE3), Eletrobras (ELET3) e Ultra (UGPA3).

Ações ligadas à indústria e ao agronegócio também podem ser trunfos. Werner Roger, sócio-fundador e CIO da Trígono Capital, afirma que empresas como Ferbasa (FESA4), Tupy (TUPY3) e Kepler Weber (KEPL3) podem ser boas pagadoras de dividendos neste ano e estão com uma posição de caixa mais sólida, com destaque para parte da receita que é dolarizada.

Fundos multimercados e fundos imobiliários

Dentro de ativos mais arriscados, há boas oportunidades também em multimercados, que tiveram a posição aumentada na Brainvest, com destaque para os fundos do tipo macro – capazes de alocar em Bolsa, câmbio e juros.

“Aumentamos as alocações em fundos multimercados macro, uma vez que entendemos que os mercados podem ficar bem voláteis levando a movimentos exagerados. E os gestores macro têm a flexibilidade de arbitrar estes extremos”, defende o CIO da casa.

Por outro lado, a Inter Asset optou por apenas manter a alocação. Mattos, CIO da gestora, explica que os gestores de multimercados tiveram um ótimo primeiro semestre no ano passado porque conseguiram surfar com algumas assimetrias vistas no mercado.

“Agora, as tendências estão menos óbvias. Os preços já andaram. Vai ter uma diferenciação maior de gestor. Tem que saber escolher”, afirma o especialista. Diante desse cenário, a melhor alternativa, na visão do profissional, é diversificar a estratégia e mesclar um fundo macro mais “clássico” que aloca em juros, com um produto mais voltado para ações e um quantitativo, por exemplo.

Outra classe que Mattos acredita que o pessimismo já está “no preço” é a de fundos imobiliários. Ele explica que a deflação (inflação negativa) registrada entre julho e setembro do ano passado demorou um tempo para refletir na distribuição de rendimentos de FIIs de papel e que isso gerou um movimento de venda entre os meses de outubro e novembro, o que levou a queda nos preços das cotas.

Com a normalização da distribuição, o especialista da Inter Asset acredita que a alocação em FIIs de papel pode ser uma boa oportunidade, assim como posições em fundos com foco mais voltado para galpões de logística.

Na poupança, retornos minguados e abaixo da inflação

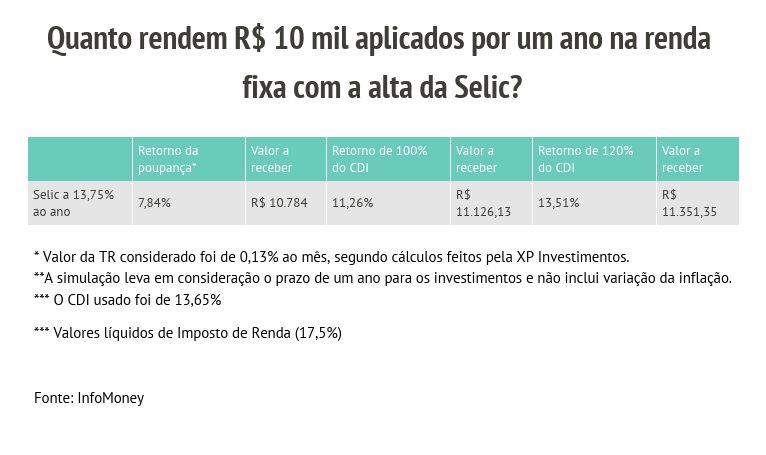

Enquanto há boas oportunidades de investimento em títulos privados e FIIs, quem continuou sepultada no rol dos investimentos foi a poupança. Com a Selic no patamar de 13,75% ao ano, ela entrega um retorno de apenas 7,84%.

Desde 2012, sempre que a taxa básica de juros supera 8,5% ao ano, a rentabilidade passa a ser fixa, de 0,5% ao mês – ou 6,17% ao ano – mais a variação da TR (Taxa Referencial). Com a Selic em dois dígitos, é assim que seu retorno é calculado.

Simulações feitas pelo InfoMoney indicam que o retorno da caderneta segue abaixo da inflação corrente. Na prática, o investidor continua a perder dinheiro ao deixar os recursos aplicados nela.

No melhor dos cenários, com a Selic a 13,75% ao ano, um investimento de R$ 10 mil na poupança renderia – ou R$ 784 – em um ano. Os cálculos são da XP e consideram uma TR média de 0,13% ao mês.

Outro detalhe é que enquanto a Selic estiver acima de 8,5% ao ano, a remuneração de 0,5% ao mês da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas continua subindo.

Se o investidor destinasse o mesmo valor a um produto de renda fixa com retorno de 100% do CDI, como um CDB, teria um retorno de 11,26% em um ano, já considerando o desconto de 17,5% do Imposto de Renda. Se a rentabilidade prometida fosse maior, como 120% do CDI, o rendimento chegaria a 13,51% ao ano.

Confira simulações de retorno da taxa Selic na tabela a seguir:

You must be logged in to post a comment.