O Comitê de Política Monetária (Copom) do Banco Central decidiu elevar a Selic – taxa básica de juros da economia – para 12,75% ao ano na quarta-feira (4). É o maior patamar em mais de cinco anos – uma boa notícia para os fãs da renda fixa.

Nesse patamar, os investidores poderão voltar a ter um retorno bruto – sem descontar taxas e Imposto de Renda, nem considerar os efeitos da inflação – de cerca de 1% ao mês em aplicações como títulos públicos, fundos de renda fixa, CDBs e letras de crédito (LCIs e LCAs).

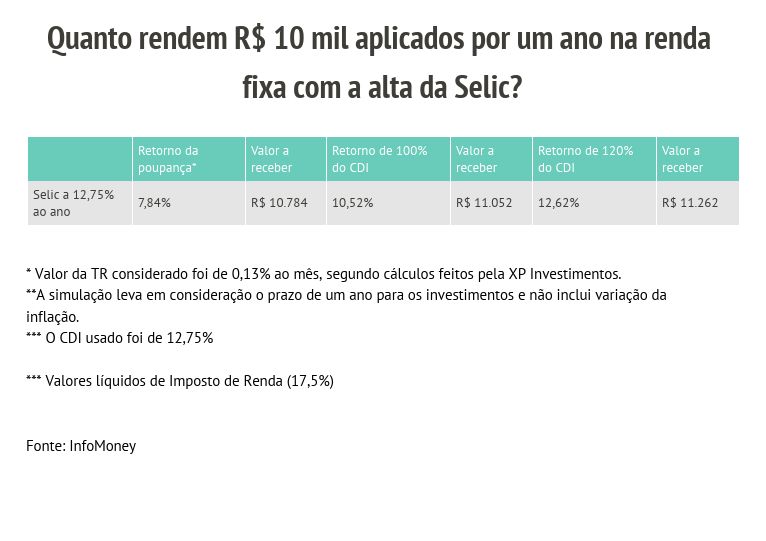

Quanto passarão a render investimentos desse tipo? Mais especificamente, qual será o retorno da poupança e dos CDBs, duas das aplicações de renda fixa mais populares no País?

O InfoMoney fez as contas para estimar o rendimento de uma aplicação de R$ 10 mil, durante um ano, na poupança e em CDBs que oferecem dois níveis de remuneração: 100% e 120% da taxa do CDI, que acompanha os movimentos da Selic e é considerada uma das principais referências para investimentos de renda fixa.

Muitos investidores mantêm recursos aplicados na poupança atraídos pela isenção do Imposto de Renda e por enxergarem a caderneta como uma aplicação supostamente sem risco.

Do ponto de vista dos riscos, os depósitos na poupança correm tantos quanto um CDB – o risco de crédito (possibilidade de inadimplência) do banco em que foram realizados.

A isenção de IR é um benefício da caderneta, mas dado seu formato de remuneração, é preciso considerar se a rentabilidade de fato compensa.

Pelos cálculos do InfoMoney, atualmente, um depósito de R$ 10 mil mantido na poupança renderia R$ 784 em um ano. O investidor regataria R$ 10.784.

A conta foi feita com base nas regras de remuneração da caderneta. A poupança rende 0,5% ao mês (ou 6,17% ao ano) mais a variação da TR (Taxa Referencial) quando a Selic está acima de 8,5% ao ano – como é o caso atualmente. Com os juros em 12,75%, a TR é estimada em 0,13% ao mês, segundo a XP. A rentabilidade anual da poupança, portanto, chegaria a 7,84% ao ano.

Um detalhe: quando a taxa básica de juros cai abaixo de 8,5% ao ano, o retorno oferecido pela poupança é de 70% da Selic mais a TR. A remuneração segue essa regra desde 2012.

Cabe lembrar que enquanto a Selic estiver acima de 8,5% ao ano, a remuneração de 0,5% ao mês da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas continua subindo.

CDB

Com a Selic a 12,75% ao ano, um CDB com retorno de 100% do CDI rende algo como 10,52% ao ano (considerando que a taxa do CDI reproduzisse a Selic). O resultado já é líquido de Imposto de Renda, à alíquota de 17,5%, aplicada sobre os investimentos mantidos por pelo menos 360 dias.

Assim, se os mesmos R$ 10 mil fossem destinados a essa aplicação, renderiam R$ 1.052 depois de um ano. O investidor regataria R$ 11.052.

Leia também:

• O que é um CDB?

• 5 CDBs mais rentáveis de vários prazos com taxas de até 120% do CDI que se destacaram na última quinzena

Se conseguisse encontrar um CDB com retorno de 120% do CDI, o rendimento líquido chegaria a 12,62% ao ano. Ou seja, depois de um ano, os R$ 10 mil aplicados se transformariam em R$ 11.262.

É possível encontrar CDBs com retornos nessa faixa – de 100% ou 120% do CDI – nas plataformas de investimento. É necessário, porém, atentar a alguns detalhes. Os CDBs com melhor rentabilidade usualmente não possuem liquidez diária, ou seja, não permitem que os recursos sejam resgatados a qualquer momento – e, sim, no vencimento do papel.

Os retornos mais atrativos também costumam ser oferecidos por instituições com risco de crédito mais elevado. Assim, é importante considerar a nota de crédito da instituição emissora do papel desejado antes de investir.

Lembrando que tanto os CDBs quanto a poupança são cobertos pelo Fundo Garantidor de Créditos (FGV), espécie de “seguro” que devolve ao investidor até R$ 250 mil caso a instituição emissora apresente problemas, como uma intervenção do Banco Central.

ACESSO GRATUITO

CARTEIRA DE BONDS

You must be logged in to post a comment.