Publicidade

O Comitê de Política Monetária (Copom), do Banco Central, manteve a Selic em 13,75% ao ano pela segunda vez nesta quarta-feira (26). Era uma aposta quase unânime no mercado financeiro e já esperada por muitos investidores. Com a taxa de juros nesse patamar, quanto rendem R$ 10 mil aplicados por um ano em investimentos de renda fixa?

A elevação dos juros desde o início de 2021 beneficiou essa classe de ativos de modo geral, e a deflação (índices de inflação negativos) registrada entre junho e setembro turbinou os ganhos reais – até mesmo da poupança.

Em setembro, a caderneta voltou a ter rendimento real positivo. Significa que, no mês passado, a poupança acumulou, em 12 meses, uma rentabilidade superior à inflação verificada no mesmo período.

Mas foi por um triz: enquanto o retorno da poupança foi de 7,19%, a inflação – medida pelo Índice Nacional de Preços ao Consumidor (IPCA) – somou 7,17%, conforme levantamento da plataforma Trademap. O rendimento real, portanto, foi de meros 0,02%. A última vez em que a caderneta havia registrado retorno real positivo – de 0,45% – ocorreu em agosto de 2020.

Não significa que a poupança tenha voltado a ser um bom investimento. O mesmo levantamento mostrou que a taxa do CDI – indicador de referência para os investimentos da renda fixa – acumulou rendimento real de 3,51% nos 12 meses até setembro, bem acima do 0,02% da caderneta.

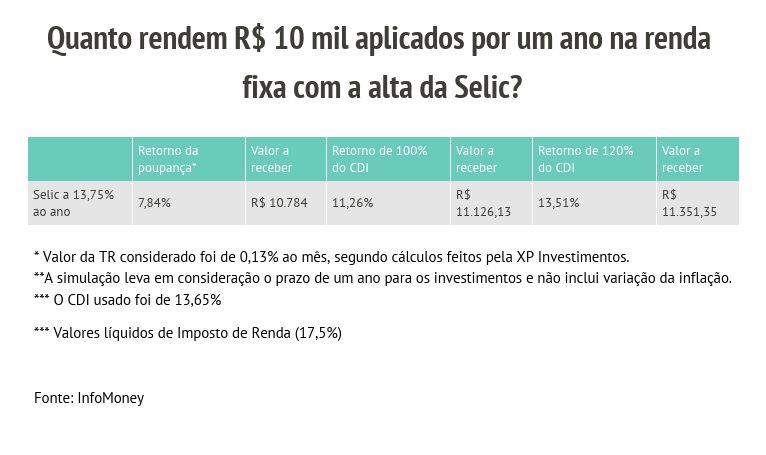

Com a Selic mantida em 13,75%, outros investimentos continuam superando a poupança em rentabilidade. O InfoMoney fez as contas para estimar o rendimento de uma aplicação de R$ 10 mil, durante um ano, na poupança e em aplicações que rendam 100% da taxa do CDI (aproximadamente o mesmo que títulos públicos do tipo Tesouro Selic oferecem) e 120% do CDI (taxa máxima encontrada na última quinzena entre os CDBs disponíveis em plataformas de investimento, segundo levantamento da Quantum Finance).

Continua depois da publicidade

Veja os cálculos no quadro abaixo:

As contas indicam que, na prática, o investidor continua a perder dinheiro ao deixar os recursos aplicados nela na comparação com outros investimentos conservadores de renda fixa. A diferença é que, dada a desaceleração da inflação neste ano, ficará um pouco mais fácil para quem aloca na caderneta obter retornos acima do IPCA.

Poupança

Desde 2012, sempre que a taxa básica de juros supera 8,5% ao ano, a rentabilidade passa a ser fixa, de 0,5% ao mês – ou 6,17% ao ano – mais a variação da TR (Taxa Referencial). Enquanto a Selic estiver em dois dígitos, como é o caso agora, seu retorno é calculado desta forma.

Continua depois da publicidade

Outro detalhe é que enquanto a Selic estiver acima de 8,5% ao ano, a remuneração de 0,5% ao mês da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas continua subindo.

No melhor dos cenários, com a Selic a 13,75% ao ano, simulações indicam que um investimento de R$ 10 mil na poupança renderia R$ 784 em um ano (ou 7,84%). Foi considerada uma TR média de 0,13% ao mês no cálculo.

Muitos investidores mantêm recursos aplicados na poupança atraídos pela isenção do Imposto de Renda e por enxergarem a caderneta como uma aplicação supostamente sem risco.

Continua depois da publicidade

Do ponto de vista dos riscos, os depósitos na poupança estão expostos ao mesmo de um CDB: o risco de crédito (possibilidade de inadimplência) do banco em que foram realizados.

A isenção de IR é um benefício da caderneta, mas dado seu formato de remuneração, é preciso considerar se a rentabilidade de fato compensa.

Tesouro Direto x CDB

Numa aplicação que rendesse o equivalente a 100% do CDI – indicador que sempre caminha muito próximo da própria Selic – o retorno do investidor seria maior. Em um ano, obteria 11,26%, já considerando o desconto de 17,5% do Imposto de Renda. O valor de R$ 10 mil, portanto, produziriam R$ 1.126,13 de rendimento.

Continua depois da publicidade

Já uma aplicação com rentabilidade prometida de 120% do CDI teria um rendimento de 13,51% ao ano – levando o investimento de R$ 10 mil a render R$ 1.351 adicionais. O número também já deduz o Imposto de Renda.

Significa que mesmo não sendo isentos de tributação, como a poupança, títulos do tipo Tesouro Selic ou CDBs disponíveis nas instituições financeiras podem render acima da caderneta.

É possível encontrar papéis com retornos nessa faixa – de 100% ou 120% do CDI – nas plataformas de investimento. É necessário, porém, atentar a alguns detalhes. Os CDBs com melhor rentabilidade usualmente não possuem liquidez diária, ou seja, não permitem que os recursos sejam resgatados a qualquer momento – e, sim, apenas no vencimento do papel.

Continua depois da publicidade

Os retornos mais atrativos também costumam ser oferecidos por instituições com risco de crédito mais elevado. Assim, é importante considerar a nota de crédito da instituição emissora do papel desejado antes de investir.

Lembrando que tanto os CDBs quanto a poupança são cobertos pelo Fundo Garantidor de Créditos (FGC), espécie de “seguro” que devolve ao investidor até R$ 250 mil caso a instituição emissora apresente problemas, como uma intervenção do Banco Central. Os títulos públicos, por sua vez, não contam com a proteção, mas como são emitidos pelo governo federal têm risco considerado dos mais baixos do mercado.

You must be logged in to post a comment.