Publicidade

No meio de uma série de medidas anunciadas pelo governo neste mês para injetar dinheiro na economia, uma delas chamou a atenção: o saque extraordinário do Fundo de Garantia do Tempo de Serviço (FGTS), no valor de até R$ 1 mil por trabalhador, a partir de 20 de abril deste ano.

Medidas parecidas já foram feitas anteriormente, mas, na avaliação de especialistas ouvidos pelo InfoMoney, a janela de saques atual pode representar uma boa oportunidade – seja para quem precisa quitar uma dívida, seja para quem quer dar o pontapé inicial e montar uma reserva de emergência.

Uma das razões é que agora a Selic – a taxa básica de juros – subiu e está em 11,75% ao ano. Isso tanto torna as dívidas mais caras, quanto, por outro lado, deixa os investimentos de renda fixa mais atrativos.

Continua depois da publicidade

A situação atual é oposta à de dois anos atrás, quando o governo anunciou saques emergenciais do FGTS em função da pandemia de coronavírus. Naquele momento, a Selic estava abaixo de dois dígitos, chegando a alcançar o menor patamar da história (2% ao ano). Podia ser mais vantajoso deixar o dinheiro rendendo no FGTS do que sacar para aplicar em investimentos mais conservadores.

Entenda como vai funcionar

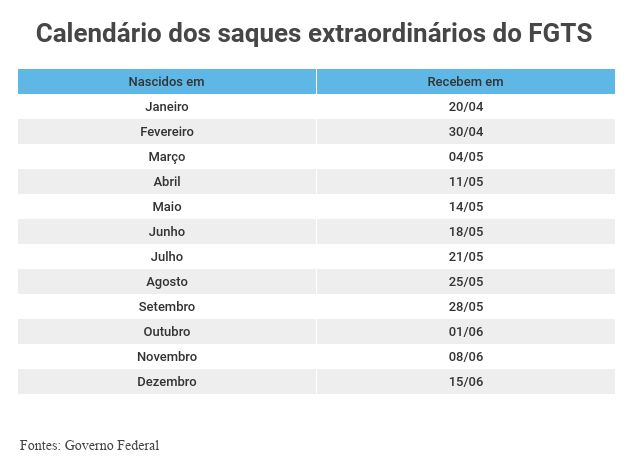

De acordo com o Governo Federal, o saque vai ser liberado segundo o mês de nascimento de cada trabalhador e poderá ser feito até 15 de dezembro de 2022.

Conforme o calendário do FGTS, pessoas nascidas em janeiro e fevereiro poderão realizar os saques a partir de abril de 2022. Já pessoas que nasceram em dezembro só poderão sacar o FGTS a partir da metade de junho.

Continua depois da publicidade

Leia mais:

• FGTS: o que é, como funciona e como sacar

O valor a ser liberado depende do saldo que a pessoa possui no fundo, considerando a soma disponível em todas as contas do FGTS, caso haja mais de uma.

O contribuinte poderá conferir o valor que está disponível para retirada e a data que o dinheiro será liberado a partir de 8 de abril. Tudo poderá ser feito via aplicativo do FGTS ou pelo site da Caixa Econômica Federal.

Continua depois da publicidade

O crédito pode ser acessado em conta poupança social digital, que é aberta automaticamente pela Caixa no nome do trabalhador.

Quanto rende o FGTS?

Com a janela de oportunidades que voltou a se abrir agora, Fernanda Melo, economista e planejadora financeira CFP diz que o momento é positivo para realizar o saque.

A economista explica que com a inflação oficial beirando os 10,54% no acumulado dos últimos 12 meses, a rentabilidade da aplicação não cobre a alta de preços e nem o CDI – taxa de referência da renda fixa, que está atualmente em 11,65%.

Continua depois da publicidade

“Se ele sacar para investir, ele estará ganhando bem mais. O momento é favorável para aplicar o valor ou usar o dinheiro para quitar dívidas”, diz Fernanda.

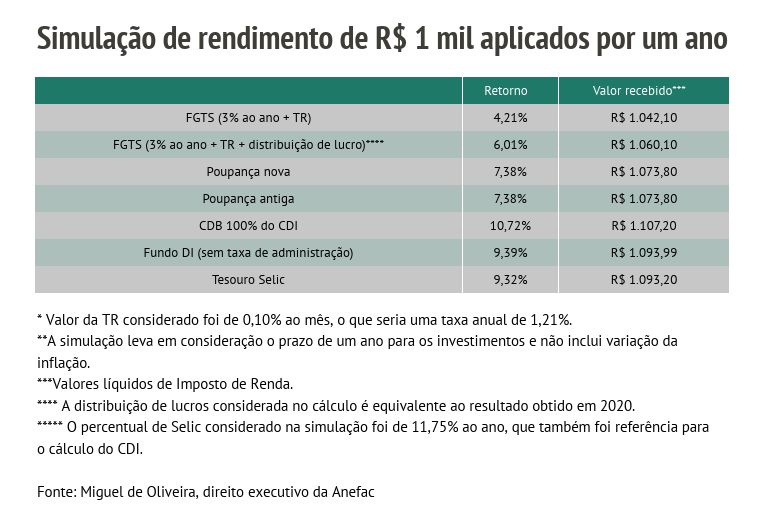

Tradicionalmente, o FGTS remunera os trabalhadores com uma taxa de 3% mais a variação da taxa referencial (TR). De acordo com cálculos de Miguel José Ribeiro de Oliveira, diretor executivo da Associação Nacional de Executivos de Finanças (Anefac), a rentabilidade deve somar 4,21% em 2022, considerando a taxa de 3% ao ano acrescida da TR de 0,10% ao mês (ou 1,21% no ano).

Assim, se o trabalhador mantivesse R$ 1 mil no FGTS ao longo de um ano, ao final do período teria R$ 1.042,10.

Continua depois da publicidade

Há, no entanto, a possibilidade de que o FGTS distribua aos trabalhadores uma parcela dos lucros que obtém – com operações no setor imobiliário, por exemplo. Em agosto de 2021, o Conselho Curador do fundo anunciou a distribuição de R$ 8,1 bilhões, referente aos lucros registrados no exercício de 2020.

Na prática, isso representou um retorno adicional de cerca de R$1,86 para cada R$ 100 de saldo mantido do FGTS em 31 de dezembro de 2020.

Se neste ano houver novamente distribuição de lucros no mesmo patamar do anunciado no ano passado, a rentabilidade de 4,21% tende a ser mais alta. Pelas contas de Oliveira, considerando como base o valor de 2021, o equivalente a uma taxa de 1,8% ao ano seria acrescentada ao retorno, o que totalizaria 6,01%.

Nesse caso, R$ 1.000 mantidos no FGTS alcançariam a soma de R$ 1.060,01 um ano depois.

Decidiu sacar o FGTS? Aproveite para montar uma reserva de emergência

De olho nos retornos minguados no FGTS, especialistas acreditam que a nova rodada de saques pode ser uma boa oportunidade para dar início a uma reserva de emergência, acessível aos investidores com rapidez e facilidade diante de imprevistos.

Fernanda observa que com a Selic a 11,75% ao ano, há opções de investimentos com liquidez diária que podem ser mais interessantes para investir os recursos do FGTS.

Entre as opções estão fundos DI sem taxa de administração, além de Certificados de Depósito Bancário (CDBs) de bancos com boa classificação de risco de crédito que ofereçam 100% do CDI e tenham liquidez diária. Títulos públicos negociados no Tesouro Direto, como o Tesouro Selic, também são uma alternativa.

Em geral, planejadores financeiros recomendam que a reserva de emergência tenha um valor correspondente a cerca de seis meses de salário. Ou seja, para quem ganha R$ 4 mil mensalmente, a sugestão é de que a reserva de emergência tenha um saldo de pelo menos R$ 24 mil.

Simulações feitas a pedido do InfoMoney por Oliveira, da Anefac, apontam que a opção mais vantajosa para investir os R$ 1 mil que cada trabalhador pode sacar são os CDBs de liquidez diária que rendam pelo menos 100% do CDI. Pelos cálculos, se o investidor aplicar R$ 1 mil e deixar o dinheiro investido por um ano, seria possível resgatar R$ 1.107,20 ao fim do período.

Os valores finais de todas as simulações já descontam o Imposto de Renda (IR) de 20%, quando ele é cobrado. A exceção, nesse caso, é a poupança, que é isenta de tributação.

Em seguida, as melhores opções de investimento da reserva de emergência são fundos DI sem taxa de administração, encontrados nas prateleiras de corretoras como XP, Rico, Órama, BTG Pactual, entre outras. Nesse caso, seria possível resgatar R$ 1.093,99 após um ano.

Uma aplicação de R$ 1.000 no Tesouro Selic renderia R$ 1.093,20 no resgate, depois de 12 meses.

A pior opção entre as que foram simuladas é a poupança. Se escolhesse aplicar R$ 1.000 na poupança, o investidor teria R$ 1.073,80 um ano depois. O cálculo valeria tanto para a aplicação que obedece a regra antiga, quanto para a caderneta que segue a nova regra. Nesse caso, a simulação considera o retorno de 6,17% ao ano da caderneta, acrescido de TR de 1,21% em um ano (a mesma adotada na simulação do rendimento do FGTS).

Saque-aniversário: vale a pena migrar agora?

Além do saque extraordinário, outra modalidade disponível é o saque-aniversário do FGTS, que permite a retirada de parte do saldo da conta sempre no mês de aniversário do trabalhador.

Na prática, de acordo com a Caixa Econômica Federal, os trabalhadores que optarem pelo saque-aniversário até o último dia do mês de seu aniversário poderão receber o valor da parcela no mesmo ano da opção, e os recursos ficarão disponíveis para saque até o último dia útil do segundo mês subsequente ao da aquisição do direito de saque.

Caso o trabalhador não saque o recurso até essa data, ele volta automaticamente para a sua conta no FGTS. Segundo a Caixa, quem optar por essa modalidade consegue movimentar sempre que for preciso a conta.

As exceções são em casos em que ocorrer demissão sem justa causa, rescisão por culpa recíproca ou força maior, rescisão em comum acordo entre o trabalhador e empregador, extinção do contrato de trabalho a termo e temporário, falecimento do empregador individual, falência da empresa ou nulidade de contrato e suspensão do trabalho avulso.

Nesses casos, é garantido ao trabalhador o saque da multa rescisória, quando devida.

Leia mais:

• IR 2022: como declarar saque do FGTS no Imposto de Renda? Veja passo a passo para não cair na malha fina

Para a planejadora financeira Fernanda, o saque-aniversário tem uma série de benefícios. “Acredito que o mais interessante hoje é ter autonomia para gerir esse recurso que é da pessoa e que é descontado na folha de pagamentos”, observa, acrescentando que o rendimento do FGTS também não está interessante para manter o recurso alocado no fundo.

A economista faz uma única ressalva sobre a modalidade: “Em casos específicos de demissão, o trabalhador não consegue usar o dinheiro. Então, é bom que ele não pense nesse dinheiro como uma reserva de emergência porque se isso ocorrer, ele não poderá pegar o dinheiro”, afirma.

A razão, segundo a Caixa, é que ao pedir o saque-aniversário, a pessoa está abrindo mão de receber o valor na rescisão de contrato.

Outro ponto importante é que é possível receber o saque-aniversário e também realizar o saque extraordinário proposto pelo governo agora. De acordo com a Caixa, a única exceção é se a pessoa tiver pedido a antecipação do saque-aniversário. Nesse caso, o contribuinte fica impedido de efetuar o saque extraordinário.

Fora isso, diz Fernanda, a modalidade pode ser uma boa oportunidade para iniciar ou para incrementar a reserva de emergência de quem está em dia com as contas.

ACESSO GRATUITO

CARTEIRA DE BONDS

You must be logged in to post a comment.