Publicidade

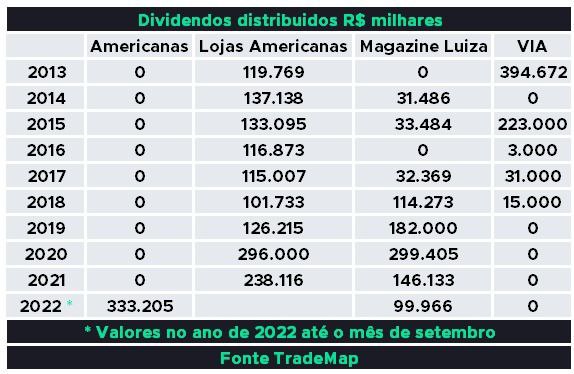

Os investidores da Americanas (AMER3) viveram alguns momentos de alegria em 2022. Segundo um levantamento do TradeMap, a varejista distribuiu, de janeiro a setembro do ano passado, R$ 333,205 milhões em dividendos – o maior valor distribuído pela companhia na última década.

A varejista só chegou perto de distribuir um valor semelhante em 2020, quando os proventos do ano inteiro somaram R$ 296 milhões. O levantamento elaborado por Einar Rivero, head comercial do TradeMap, considera o valor correspondente aos proventos já desembolsados — ou seja, já retirados do caixa da empresa, embora possa ainda não ter caído na conta do investidor.

Em 2022, foram considerados valores distribuídos até setembro, dado que os proventos do 4º trimestre ainda não foram divulgados.

Na comparação com as principais concorrentes, Magazine Luiza (MGLU3) e Via (VIIA3), o valor distribuído pela Americanas nos nove primeiros meses de 2022 é o segundo maior nos últimos dez anos. A Via, em 2013, com R$ 394,672 milhões, está na liderança do ranking. Enquanto a terceira posição ficou com Magazine Luiza, com uma distribuição de R$ 299,405 milhões em 2020. Confira na imagem:

*Até janeiro de 2022, a Americanas se chamava Lojas Americanas. Por isso, a tabela possui informações de duas colunas com nomes diferentes.

Pode isso Arnaldo?

Diante do rombo recente da Americanas, com uma dívida bruta estimada que pode chegar a R$ 40 bilhões, como é possível que a companhia tenha distribuído a maior soma de dividendos na última década? Faz sentido?

Continua depois da publicidade

Segundo Lucas Lima, analista da VG Research, isso foi possível porque “Americanas realizava uma gestão com fornecedores bastante agressiva, com prazo médio de pagamento acima do comum no setor”. Ele afirma que desta forma a varejista conseguia ter uma boa gestão de fluxo de caixa e maior capacidade de pagar dividendos.

“Contudo, vimos que essa maneira de contabilização da Americanas – que basicamente escondia os empréstimos e pagamentos de juros para inflar o lucro foi errada”, avalia Lima.

Para o analista fica nítido que empresas varejistas não podem ser consideradas para uma estratégia de dividendos, por serem empresas que, geralmente, operam no limite e com margem liquida bastante baixa. “Para dividendos, preferimos ficar bem longe do setor varejista”, defende Lima.

Continua depois da publicidade

Outro que não gosta de varejo é Luiz Barsi Filho, maior investidor individual da Bolsa brasileira, que enriqueceu investindo em ações que pagam bons dividendos. Publicamente, Barsi já deixou claro muitas vezes que empresas de varejo já quebraram ou possuem um histórico pouco favorável. “Pelo menos 40 empresas de varejo quebraram e as próximas quebrarão”, afirmou Barsi, em entrevista ao podcast Irmãos Dias.

You must be logged in to post a comment.