Publicidade

Provavelmente você deparou com anúncios recentes de empresas de capital aberto que estão fazendo recompra de ações. Um dos exemplos mais recentes é o do frigorífico JBS (JBSS3) que anunciou no dia 11 de maio um novo plano de recompra de 113,4 milhões de ações, em até 18 meses.

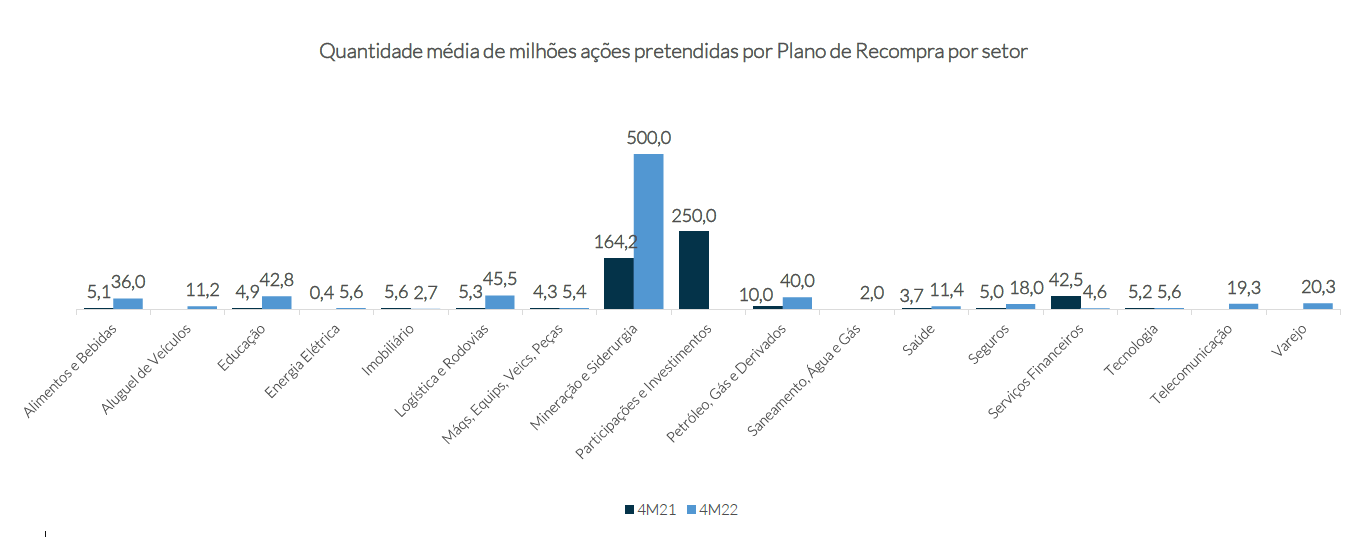

A mineradora Vale (VALE3) foi outra empresa que, após divulgar o seu balanço do primeiro trimestre de 2022, anunciou um programa de recompra agressivo, de 500 milhões de ações.

Elas não foram as únicas. Um levantamento realizado pelo MZ Group a pedido do InfoMoney mostra que os anúncios relacionados ao início de novos programas de recompra de ações ou continuidade dos já existentes cresceram 32% entre janeiro e abril deste ano, na comparação com o mesmo período de 2021. Foram 37 em 2022, contra 28 no ano passado.

O setor de Máquinas, Equipamentos, Veículos e Peças foi o que mais apresentou documentos relacionados a recompras de ações, seguido por Serviços Financeiros e Varejo. De acordo com as informações divulgadas pelas empresas, na média, os planos preveem resgatar em torno de 48,2 milhões de papéis do mercado, acima dos 36,2 milhões indicados nos documentos arquivados no ano passado.

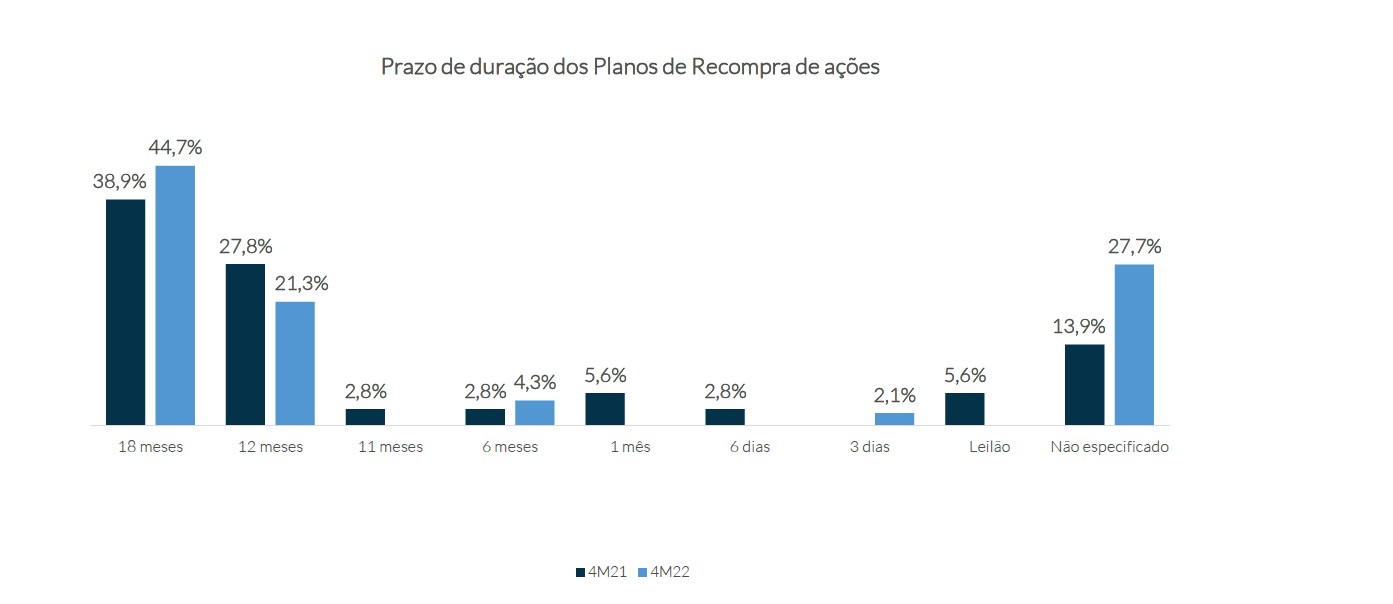

A maior parte dos planos anunciados neste ano (44,7%) preveem que as recompras aconteçam nos próximos 18 meses e em 21,3% dos casos, a duração prevista é de 12 meses. Mais da metade (52%) pretende resgatar entre 5% e 9% das ações em circulação.

Mas por quais razões existem mais empresas dedicadas a recomprar suas próprias ações no mercado? E mais: na prática, o que este movimento significa para quem é investidor minoritário – gente como a gente? Os acionistas são beneficiados de alguma forma quando a empresa decide recomprar suas ações?

Continua depois da publicidade

Por que tantas recompras exatamente agora?

Guilherme Gentile, head de análise da Dividendos.me, explica que uma recompra de ações nada mais é do que uma empresa listada na Bolsa ir a mercado para adquirir suas próprias ações em circulação – negociando da mesma forma que um investidor pessoa física.

“Isso acontece porque, na visão da empresa, suas ações estão muito descontadas ou negociando abaixo do preço justo que ela acredita que deveria valer no mercado secundário”, destaca. Ou seja, é um indicativo de que a ação está barata.

Os motivos que levam à recompra de ações podem ser diversos, afirma Raphael Figueredo, sócio e analista da Eleven Financial Research. Ele explica que as empresas fazem recompra como uma forma de investimento sobre o caixa gerado pela companhia, principalmente em tempos em que há uma grande distorção entre o preço justo e o praticado pelo mercado.

Continua depois da publicidade

“É um sinal verde para o investidor entrar no mercado e comprar estas ações”, destaca Figueredo. Cabe ao investidor, no entanto, avaliar os fundamentos que levaram à escolha dos papéis e decidir se vale a pena aumentar a posição por um preço descontado.

Segundo Figueredo, a empresa pode recomprar as suas ações e guardá-las em tesouraria – um movimento que geralmente ocorre para que os papéis sejam usados como “moeda de pagamento” (em uma fusão ou aquisição, por exemplo).

Outro uso comum para as ações recompradas é o pagamento de bônus aos diretores e executivos. Uma terceira possibilidade é o cancelamento das ações, diminuindo assim o número de papéis em circulação no mercado.

Continua depois da publicidade

A empresa pode ainda recomprar as ações, guardá-las e depois vendê-las no mercado. Mas esse é um processo bastante incomum, porque seria uma sinalização da companhia a outros acionistas de que é hora de se desfazer dos papéis, destaca Louise Barsi, sócio-fundadora do Ações Garantem o Futuro (AGF).

E por que justo agora os anúncios de planos de recompra aumentaram? Segundo Gentile, da Dividendos.me, o motivo está na desvalorização do mercado nas últimas semanas. Diante da queda das cotações, as empresas estão identificando que seus próprios papéis passaram a ser negociadas abaixo do preço justo. Outra razão é que as companhias podem estar com mais caixa do que o seu valor de mercado.

Já para Figueredo, da Eleven, considerando os resultados das companhias no quarto trimestre de 2021 e no primeiro trimestre de 2022, o movimento indica que elas se tornaram mais eficientes e enxugaram os seus custos. Ou seja, já passaram pela sua pior fase. “Com melhores resultados operacionais, maior geração de caixa, surgem oportunidades para recomprar ações”, destaca ele.

Continua depois da publicidade

Fora isso, Figueredo atribui o movimento também ao cenário de incertezas pela frente, que levam os executivos das empresas a priorizar a recompra ao invés de acelerar investimentos.

Como as recompras afetam os investidores?

As recompras de ações trazem alguns efeitos positivos para os investidores – em especial, para aqueles que adotam estratégias focadas em dividendos. A principal vantagem é a possibilidade de receber proventos por ação maiores, mesmo sem realizar nenhum aporte extra.

Louise, do AGF, diz que isso acontece porque o lucro distribuído por uma empresa que recomprou parte de sua ações é repartido por um número menor de papéis em circulação. “Quando a empresa recompra ações, elas ficam depositas em uma conta na tesouraria. Independentemente se cancelarem ou deixarem os papéis lá, eles não entram na divisão dos dividendos”, explica.

Continua depois da publicidade

Ela exemplifica: “Imagine que uma empresa lucrou R$ 1.000 e possui 100 ações em circulação no mercado. Suponhamos que o payout (parcela do lucro líquido destinada ao pagamento de dividendos) seja de 25%. Ela teria que distribuir R$ 250 em dividendos, ou R$ 2,50 por ação”.

Num cenário em que a mesma empresa decidisse recomprar 10 ações – ou 10% delas – restariam 90 papéis em circulação. “Se ela distribuísse novamente 25% do lucro, teria que repartir R$ 250 entre 90 ações, e não 100. Isso resultaria em dividendos de R$ 2,77 por ação. O dividendo ficou maior”, explica.

Leia também:

- Agenda de dividendos de maio traz proventos de Petrobras (PETR4), Braskem (BRKM5) e Unipar (UNIP6)

- Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

Quando não ocorre distribuição de proventos, Gentile, da Dividendos.me, explica que a dinâmica muda para uma espécie de “dividendo sintético”. “Embora o acionista não receba necessariamente o dividendo na conta, ele se beneficia de ter uma participação maior na empresa e de a companhia impulsionar as ações pelas recompras constantes”, destaca.

Por outro lado, o investidor deve ficar atento à possibilidade de perda de liquidez das ações, principalmente quando uma empresa faz programas de recompra sucessivos. “Ela tira ações que estão em circulação e isso impacta a liquidez, o que pode causar distorção no preço dos papéis e dificultar as correções”, destaca Bruno Komura, analista da Ouro Preto Investimentos.

O que é recompra e como funciona?

Louise, do AGF, destaca que existem algumas regras que regem o processo de recompra às quais o investidor deve atentar.

Para uma empresa realizar um plano recompra de ações, ela precisará ter a autorização do seu Conselho de Administração e, depois disso, protocolar este pedido na Comissão de Valores Mobiliários (CVM).

Com tudo isso aprovado, a companhia precisará divulgar aos acionistas – por meio de um fato relevante ou comunicado ao mercado – as condições do programa. “Tem que ter data de início e fim, especificar a classe de ativo e a quantidade de ações que fazem parte do programa, que não pode exceder 10% do número total em circulação [free float]”, explica.

As empresas também costumam estabelecer um prazo longo para o programa de recompra – de, em média, 12 meses. Contudo, mesmo anunciando o seu plano, elas não têm a obrigação efetiva de recomprar as ações.

“Pode ocorrer de uma empresa achar a ação barata a R$ 10 e abrir um programa de recompra. E logo a ação sobe a R$ 20″, exemplifica. “Ela não tem a obrigação de comprar neste valor”.

Segundo Louise, é muito importante que o investidor acompanhe não apenas o número de recompras de ações em aberto, mas efetivamente quantas ações essas empresas compraram durante o programa. Dado que muitas empresas podem anunciar recompras apenas para sinalizar ao mercado que as ações estão baratas, mas sem efetivar a compra.

Ela destaca que a empresa é obrigada pela CVM a divulgar mensalmente os informes de recompra, com as ações em tesouraria e as que os administradores negociaram. “O investidor encontra isso geralmente na aba ‘Publicações CVM’ em todos os sites de Relações com Investidores (RI) das empresas”, cita.

Leia também:

- 9 ações baratas a partir de R$ 7 e que pagam bons dividendos

- Dividendos acima da Selic? Ainda há 13 ações nos setores de commodities e energia elétrica

Em um levantamento realizado pelo AGF+, Louise Barsi destaca outra característica das recompras realizadas em 2022. O perfil das empresas mudou. Se em 2021, eram as tradicionais pagadoras de dividendos que optaram por fazer mais recompras, em 2022 o perfil é diverso.

Entre as empresas, é possível encontrar companhias de vários setores, inclusive algumas de tecnologia. O número de boas pagadoras de dividendos fazendo recompras também diminuiu. Na visão de Louise, esta mudança de perfil acompanhou a rotação de carteiras dos investidores – em um cenário juros em alta, o custo de capital aumentou e pesou para algumas empresas, que eram as preferidas nos anos anteriores.

Confira alguns dos programas de recompra anunciados neste ano:

| Empresa | Data de Aprovação | Prazo inicial | Prazo final | Quantidade de Ações |

| BANCO INTER | 03/01/2022 | 03/01/2022 | 02/07/2022 | 8.000.000 (PN) |

| BANCO INTER | 03/01/2022 | 03/01/2022 | 02/07/2022 | 4.000.000 (ON) |

| BK BRASIL | 06/01/2022 | 06/01/2022 | 06/01/2023 | 16.000.000 (ON) |

| RAIZEN | 06/01/2022 | 07/01/2022 | 07/07/2023 | 40.000.000 (PN) |

| GRUPO SOMA | 07/01/2022 | 07/01/2022 | 07/07/2023 | 44.000.000 (ON) |

| BTGP BANCO | 10/01/2022 | 10/01/2022 | 10/07/2023 | 53.447.354 (Units) |

| SEQUOIA LOG | 11/01/2022 | 11/01/2022 | 11/07/2023 | 6.074.705 (ON) |

| SER EDUCA | 13/01/2022 | 13/01/2022 | 13/01/2023 | 4.939.840 (ON) |

| PRINER | 17/01/2022 | 18/01/2022 | 18/01/2023 | 1.000.000 (ON) |

| NEOGRID | 18/01/2022 | 18/01/2022 | 18/07/2023 | 8.500.000 (ON) |

| LOJAS RENNER | 20/01/2022 | 20/01/2022 | 15/07/2023 | 18.000.000 (ON) |

| VIVEO | 20/01/2022 | 21/01/2022 | 21/07/2023 | 5.784.024 (ON) |

| SINQIA | 21/01/2022 | 21/01/2022 | 21/07/2023 | 7.496.631 (ON) |

| AMERICANAS | 28/01/2022 | 28/01/2022 | 21/07/2023 | 17.500.000 (ON) |

| BRISANET | 02/02/2022 | 03/02/2022 | 03/02/2023 | 9.500.000 (ON) |

| PORTO SEGURO | 04/02/2022 | 04/02/2022 | 03/02/2023 | 17.973.306 (ON) |

| COGNA ON | 10/02/2022 | 11/02/2022 | 10/02/2023 | 102.880.658 (ON) |

| VIVARA S.A. | 14/02/2022 | 14/02/2022 | 14/02/2023 | 4.972.342 (ON) |

| TELEF BRASIL | 22/02/2022 | 22/02/2022 | 22/02/2023 | 42.383.420 (ON) |

| BOA VISTA | 24/02/2022 | 24/02/2022 | 24/08/2023 | 1.772.940 (ON) |

| HYPERA | 24/02/2022 | 24/02/2022 | 24/08/2023 | 10.000.000 (ON) |

| SANTOS BRP | 09/03/2022 | 09/03/2022 | 08/09/2023 | 85.000.000 (ON) |

| AMBIPAR | 15/03/2022 | 15/03/2022 | 15/09/2023 | 2.017.172 (ON) |

| MILLS | 18/03/2022 | 25/03/2022 | 23/09/2023 | 14.917.035 (ON) |

| JBS | 21/03/2022 | 22/03/2022 | 22/09/2023 | 116.167.197 (ON) |

| YDUQS PART | 21/03/2022 | 21/03/2022 | 21/09/2023 | 20.500.000 (ON) |

| WEG | 22/03/2022 | 23/03/2022 | 22/03/2023 | 300.000 (ON) |

| MOURA DUBEUX | 25/03/2022 | 28/03/2022 | 28/03/2023 | 2.703.860 (ON) |

| CAMIL | 31/03/2022 | 01/04/2022 | 30/09/2023 | 10.000.000 (ON) |

| MULTILASER | 07/04/2022 | 07/04/2022 | 09/10/2023 | 17.231.323 (on) |

| KORA SAUDE | 08/04/2022 | 11/04/2022 | 11/10/2023 | 156.032.042 (ON) |

| ODONTOPREV | 28/04/2022 | 29/04/2022 | 30/10/2023 | 18.000.000 (on) |

| VULCABRAS | 03/05/2022 | 03/05/2022 | 02/11/2023 | 5.000.000 (ON) |

| ARMAC | 05/05/2022 | 06/05/2022 | 06/11/2023 | 13.830.380 (ON) |

| ELETROMIDIA | 05/05/2022 | 09/05/2022 | 08/11/2023 | 4.870.419 (ON) |

| COSAN | 09/05/2022 | 09/05/2022 | 09/11/2023 | 110.000.000 (ON) |

| SAO CARLOS | 09/05/2022 | 10/05/2022 | 09/05/2023 | 1.000.000 (ON) |

Elaboração AGF

Fonte: B3

You must be logged in to post a comment.