Publicidade

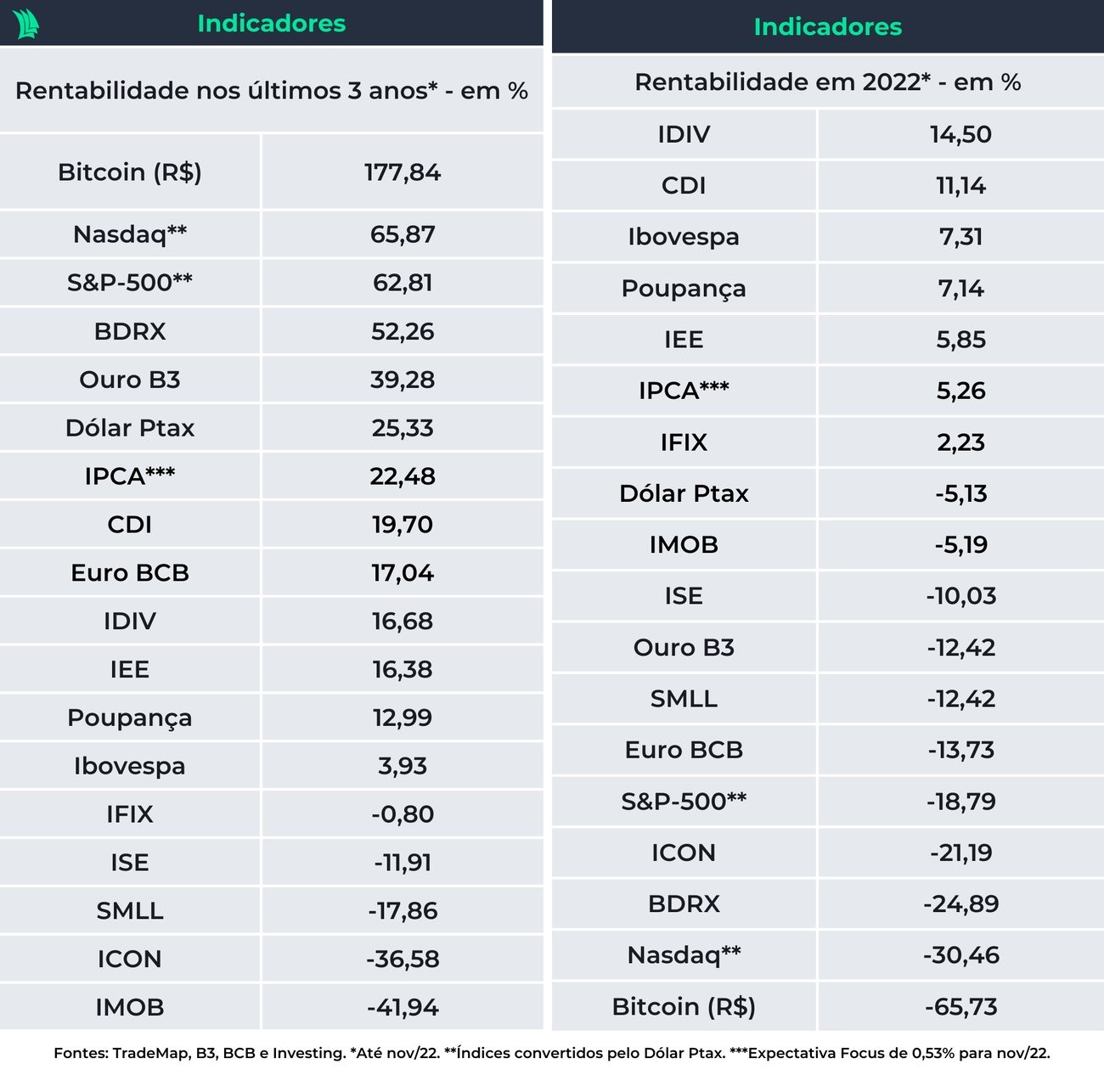

As ações que pagam dividendos proporcionaram a melhor remuneração aos investidores brasileiros em 2022, superando a taxa do CDI (principal indicador da renda fixa), a inflação (IPCA) e o Ibovespa (principal índice de ações da B3). Os dados são de um levantamento da plataforma TradeMap.

O Índice de Dividendos (IDIV) – que reúne 52 ações da Bolsa com destaque no pagamento de proventos (dividendos e juros sobre capital próprio) – teve um retorno de 14,50% de janeiro a novembro. Estão na sua carteira do IDIV papéis como Vale (VALE3), BB Seguridade (BBSE3), Gerdau (GGBR4) e Petrobras (PETR4).

A Petrobras chegou a ser a maior pagadora de dividendos do mundo no segundo trimestre deste ano e a terceira no terceiro trimestre, segundo o Índice Global de Dividendos, da gestora Janus Henderson.

Na segunda posição entre os indicadores mais rentáveis, aparece o CDI, com um retorno de 11,14%; seguido do Ibovespa, com rentabilidade de 7,31%. A poupança teve retorno acumulado de 7,14%.

Embora também sejam utilizados para estratégias de dividendos, os fundos imobiliários se saíram pior no quesito rentabilidade até agora em 2022. O Índice de Fundos Imobiliários (IFIX) apresentou um retorno acumulado de 2,23%, abaixo da inflação do período, de 5,26%.

Veja os detalhes abaixo:

Continua depois da publicidade

Leia também:

• Agenda de dividendos de dezembro: Petrobras, Taesa, Gerdau e Engie pagam nesse mês

Continua depois da publicidade

• Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

Murilo Giovaneli, economista responsável pela área de dados econômicos da TradeMap, atribui o bom desempenho do IDIV à entrada de investidores estrangeiros no mercado brasileiro à procura de melhores rentabilidades, puxada em parte pela alta dos juros locais. “Até novembro de 2022, temos um saldo líquido dos investidores estrangeiros na B3 de R$ 105 bilhões, contra R$ 42 bilhões em 2021″, afirmou.

Mas para alguns agentes, foi a incerteza no mercado local – diante de eleições, risco fiscal e volatilidade na Bolsa – que motivou os investidores a procurar ativos tradicionalmente reconhecidos como bons pagadores de dividendos.

Continua depois da publicidade

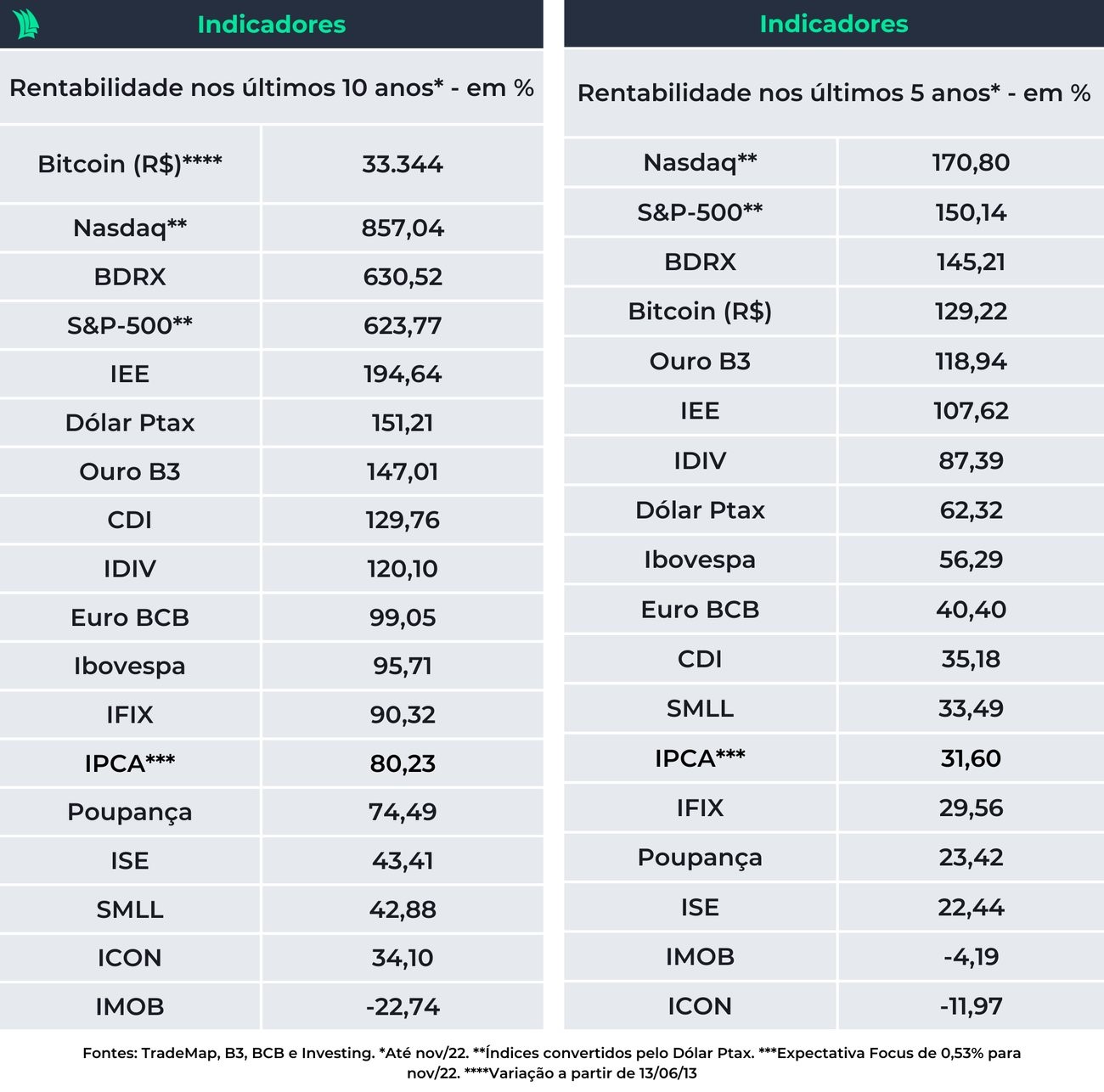

A fotografia do momento, no entanto, é muito diferente do filme de longo prazo. Segundo o levantamento, na última década, quem brilhou foram os ativos internacionais, o dólar, o ouro e, principalmente, o Bitcoin.

A criptomoeda teve uma rentabilidade de nada menos que 33.344%. Já os índices americanos Nasdaq e S&P 500 apresentaram um retorno de 857,04% e 623,77%, respectivamente. O levantamento já considerou a conversão para reais.

Na terceira posição entre os melhores retornos dos últimos dez anos, aparece o BDRX, índice que reúne BDRs não patrocinados negociados na B3. Trata-se de recibos de ações listadas no exterior. Na última década, o índice valorizou 630,52%, mas em 2022 o desempenho é negativo, com queda de quase 25%.

Continua depois da publicidade

Segundo Giovaneli, o salto dos índices internacionais na última década, é reflexo da economia, com o Produto Bruto Interno (PIB) americano crescendo em média 2% ao ano, enquanto o PIB brasileiro teve uma evolução média de 0,5%. O câmbio também afetou os números, diante da desvalorização do real frente ao dólar, que saiu de R$ 2,04, no fim de 2012 para R$ 5,30, no fim de novembro deste ano, destaca o economista.

No curto prazo, o cenário se inverte, diante do peso de juros americanos em alta e a inflação global persistente. O Bitcoin apresentou queda de 65,73%, enquanto o índice Nasdaq e S&P 500 recuaram 30,46% e 18,79% respectivamente. O BDRX acumulou perdas de 24,89%.

Na visão de Giovaneli, esse movimento registrado no curto e médio prazo ainda deve permanecer por um tempo, por conta da recessão no mercado americano e as projeções de juros ainda elevados para 2023, próximos a 12%, enquanto o câmbio deve ficar nos níveis atuais.

Continua depois da publicidade

Leia também:

• “Data com”: confira as datas de corte para investir em ações em dezembro e ganhar com dividendos

• Renda em dólar? Veja dez BDRs para receber dividendos de até 20% em 2023

You must be logged in to post a comment.