Publicidade

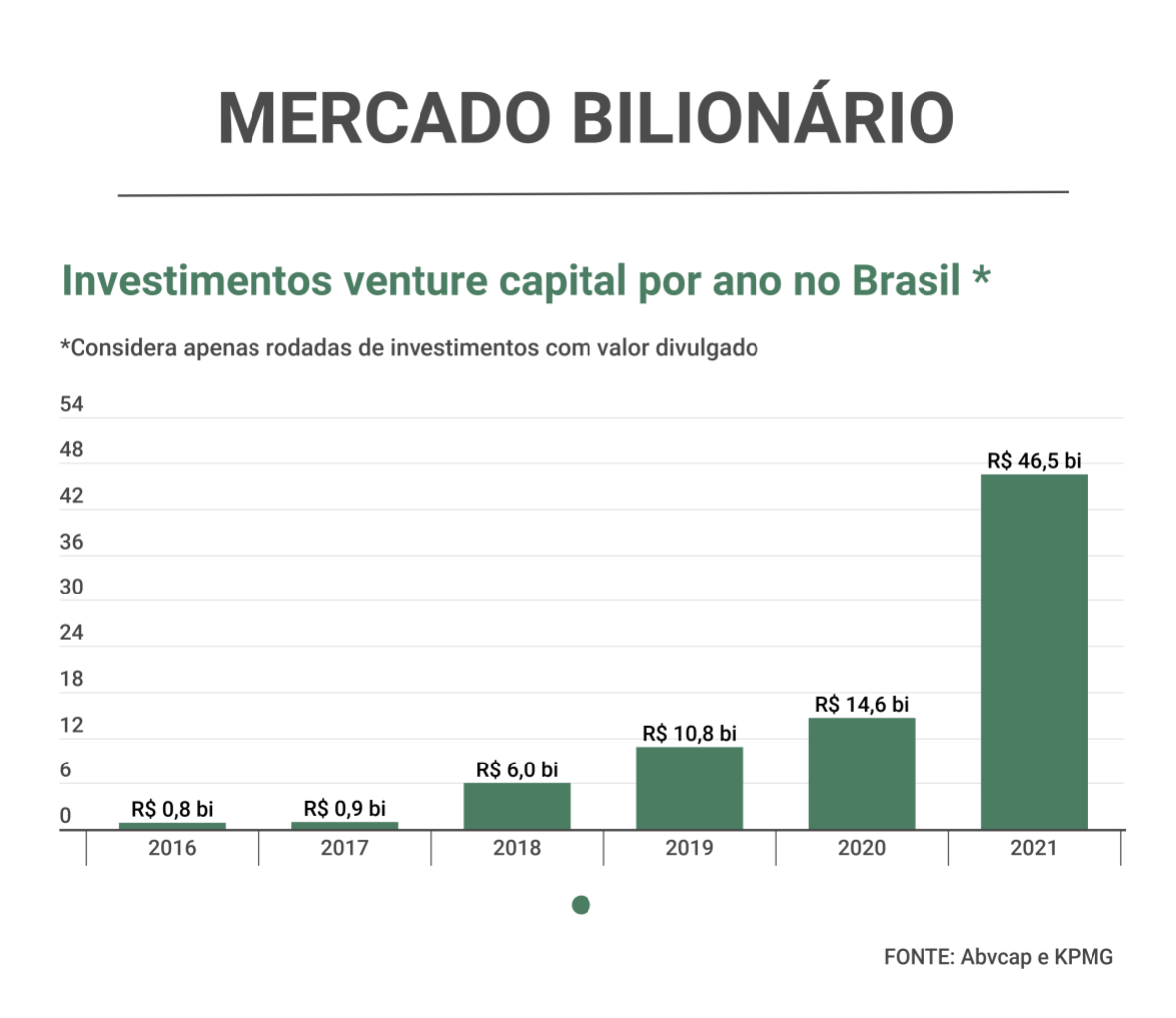

Os últimos dois anos foram marcados por medidas de restrições de convívio social e pela aceleração da busca por soluções digitais. Em meio à pandemia do novo coronavírus, as startups sofreram um boom como opção de investimento. Os aportes dos fundos de venture capital, que estão por trás desse cenário, triplicaram nos últimos dois anos e chegaram a R$ 46,5 bilhões. O número de rodadas – ou de entrada de capital no desenvolvimento de uma startup – também cresceu no período, passando de 84 para 319, segundo pesquisa da Associação Brasileira de Private Equity e Venture Capital (ABVCAP) e da KPMG

O fenômeno não é exclusividade brasileira. Ele é global. De acordo com dados da plataforma Crunchbase, os investimentos em startups feitos no último ano representam dez vezes mais que uma década atrás em todo o mundo. Em 2021, essa indústria movimentou US$ 643 bilhões (algo em torno de R$ 3,5 trilhões), comparado com US$ 335 bilhões (cerca de R$ 1,6 trilhão) em 2020, um salto de 92%. Para tirar todas as dúvidas sobre investimentos em startups, o Do Zero Ao Topo, marca de empreendedorismo do InfoMoney, está coletando perguntas dos leitores para que gestores de renome as respondam, clique aqui e veja como participar.

Mas, o que explica a relevância acentuada dessa indústria, além da necessidade do mercado de se reinventar durante a pandemia? “Uma das principais diferenças entre a indústria de investimento tradicional, como a bolsa de valores, e a de venture capital é que esta não acontece da noite para o dia. Ou seja, a indústria de venture capital é de longo prazo”, explica Caio Ramalho, coordenador do Núcleo de Estudos em Startups, Inovação, Venture Capital e Private Equity da Fundação Getulio Vargas (FGVNest), do Rio de Janeiro. Isso significa que o que estamos vendo hoje é resultado do que começou a ser gestado há uns cinco anos”.

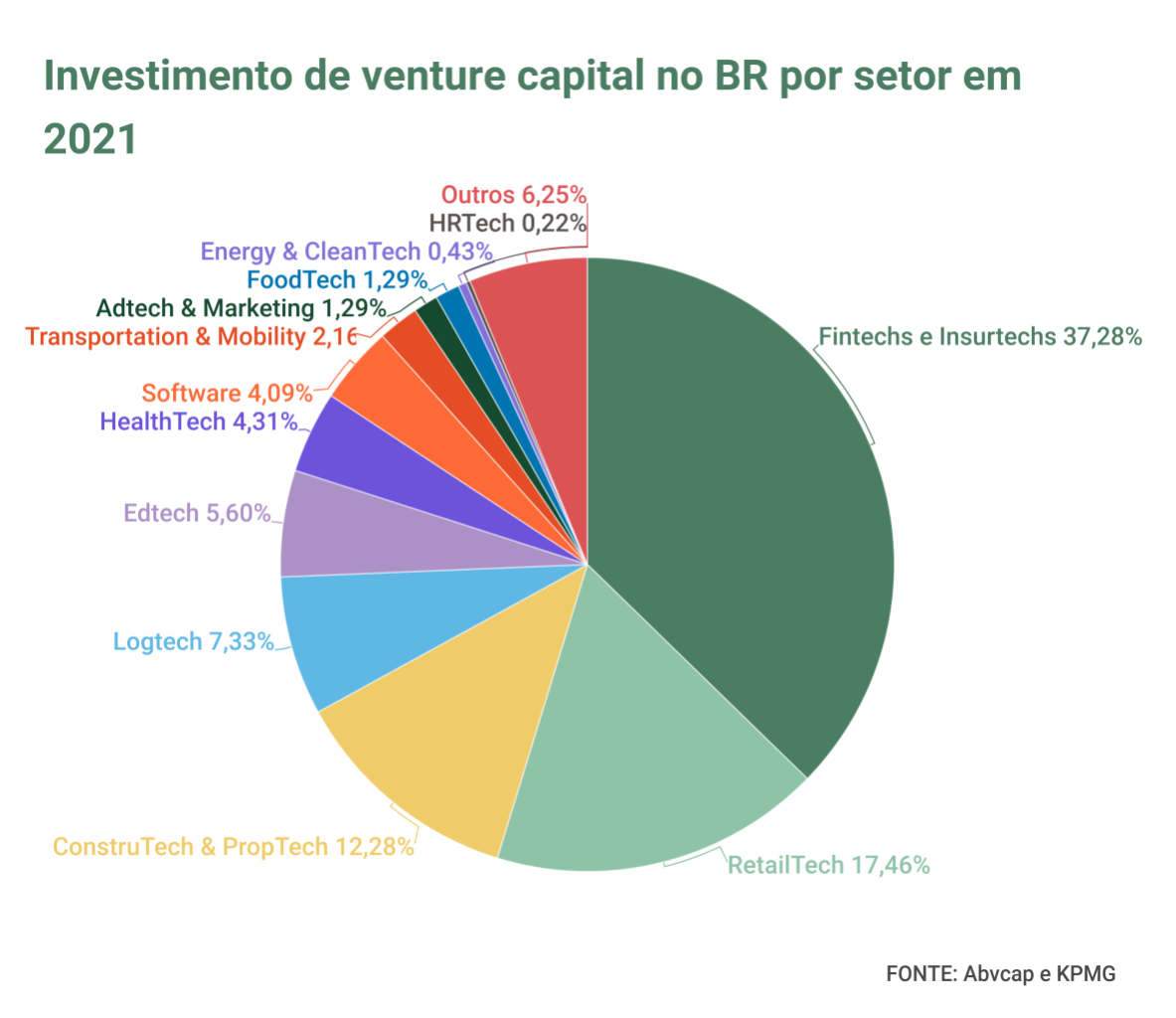

Se olharmos os resultados da indústria de venture capital nesse período no Brasil, os números são ainda mais surpreendentes. Em 2016, o volume de investimento em startups no Brasil era da ordem de R$ 800 milhões (veja tabelas a seguir). De lá para cá, houve um crescimento de 5.700%, segundo o levantamento da ABVCAP e da KPMG. O principal impulso veio das fintechs (startups ligadas ao setor financeiro) e das insurtechs (aquelas do segmento de seguro), que respondem por quase 40% do total de investimentos.

Caminho preparado pelos investidores-anjo

Antes do momento de conseguir um aporte de um fundo de venture capital, é preciso lembrar o papel dos investidores-anjo na vida das startups. Estes, formados por pessoas físicas que também buscam diversificar a carteira, procuram empresas em fase nascente, algumas quando ainda não passam de uma ideia. Esse tipo de aporte também cresceu nos últimos tempos.

Enquanto em 2020, startups em estágio inicial receberam cerca de R$ 40 milhões, só no primeiro semestre do ano passado, o montante para a mesma categoria de empresas chegou a R$ 45 milhões, de acordo com os dados de um grupo que reúne 18 das maiores redes de investidores-anjo do país.

Continua depois da publicidade

“Esse é um caminho sem volta. Startups e inovação são vetores de crescimento econômico ao redor do mundo. E essa tendência está se firmando no país, os investidores já sabem do que se trata e se sentem mais seguros”, afirma João Kepler, sócio e cofundador da Bossanova Investimentos. “Os investidores-anjo preparam as startups, possibilitando que elas organizem fatores importantes como a governança corporativa para, em seguida, buscarem exatamente os recursos de venture capital”, diz Ramalho.

O que buscam os gestores de venture capital numa startup

Outro fator que vem impulsionando a indústria de venture capital é que os gestores começaram a ter lucro com a venda de ativos que apoiaram. É o caso da Bossanova — mais ativa venture capital da América Latina — , que desde 2016 teve 64 exits, ou seja, momento em que a startup vende total ou parcialmente a participação para investidores, via abertura de capital na bolsa (IPO) ou para outra empresa.

A gestora investe em startups na fase pré-seed, isto é, a primeira rodada após o investimento-anjo, e seed (semente, na tradução em português), quando a empresa está na fase de validar seu serviço ou produto no mercado. “Nessa fase, o valor do cheque não é tão alto. Com R$ 1 milhão, eu consigo investir em duas ou três startups na fase pré-seed”, explica Kepler.

Continua depois da publicidade

Ele dá um exemplo: em julho do ano passado, a Renner comprou o brechó online Repassa. A Bossa Nova foi uma das investidoras da Repassa, ao lado do fundo Redpoint Eventures. “Entramos com R$ 1,5 milhão e saímos com mais de R$ 100 milhões nesse negócio, num período médio de dois anos e meio”, afirma Kepler.

Outro negócio vendido no ano passado foi a Smarthint, startup de tecnologia para o varejo, adquirida pelo Magalu. “É fácil investir numiFood depois que já deu certo”, brinca Kepler. “Nós investimos na base da pirâmide, que é quando a empresa mais precisa de apoio. E entramos com smart money, ou seja, não é só dinheiro. É conexão, sinergia, montamos uma comunidade com vários serviços que apoiam e faz com que diminua a mortalidade dos novos negócios”, afirma.

Para garantir que os negócios tenham sucesso, a Bossa Nova criou alguns parâmetros para lidar com o risco. O primeiro passo é saber quem são os fundadores da startup, o que a empresa fez no primeiro ano de vida e quais as metas para o futuro. “Por exemplo, se a empresa é formada por um casal sem conhecimento do mercado em que estão atuando, é um ponto de atenção para nós”, explica. Segundo ele, ao fundar a Bossa Nova, a estimativa era de chegar ao décimo ano com um prejuízo em torno de 36%. “Estamos no sexto ano e o prejuízo está em 7%”, afirma. Sinal de que a análise de risco estabelecida pelos gestores está funcionando.

You must be logged in to post a comment.