Publicidade

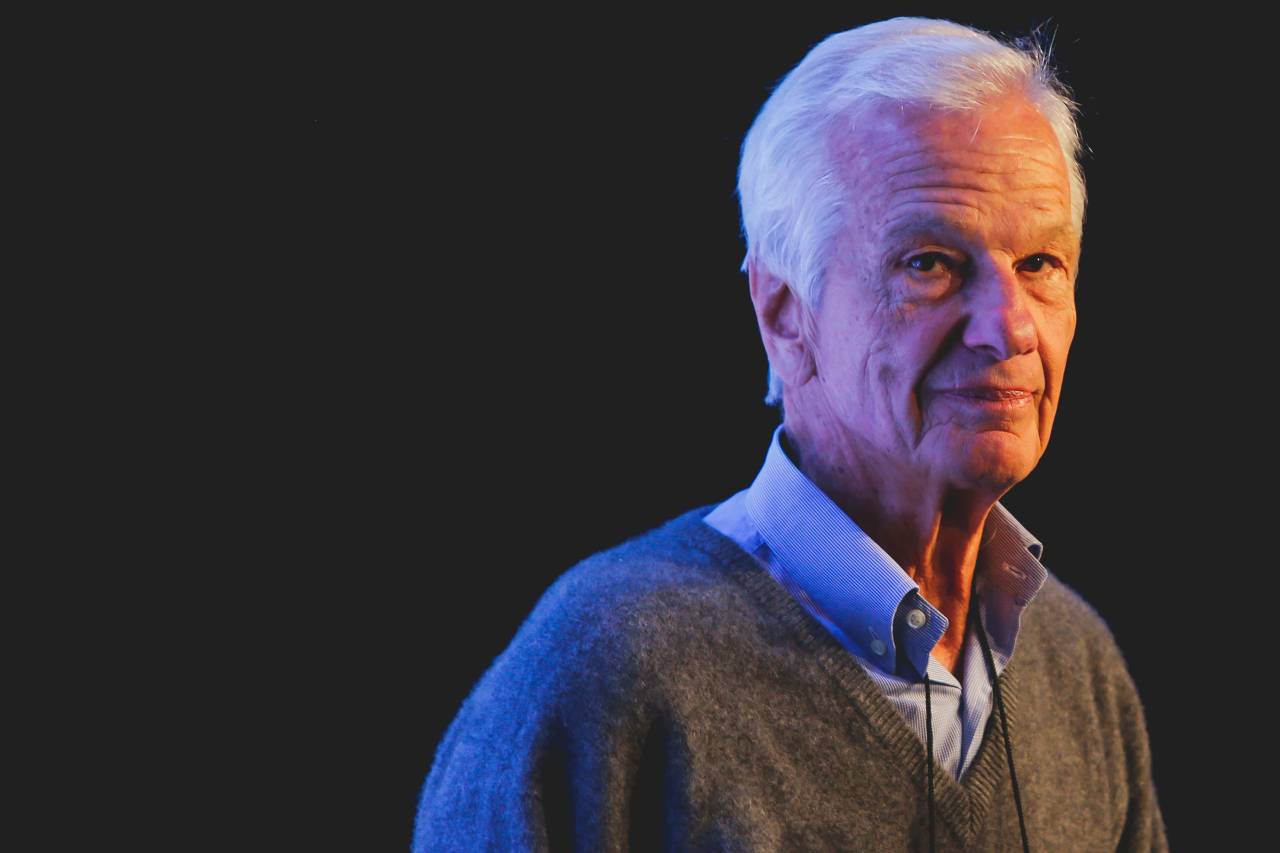

SÃO PAULO – Do alto de seus mais de 50 anos como empresário, Jorge Paulo Lemann disse que estava refletindo sobre sua vida outro dia e concluiu: “Eu tive umas 12 crises nos meus 80 anos, quase uma a cada dez anos”, disse. “Eu quebrei quando tinha 26 anos, depois comprei uma corretora e no mês seguinte a bolsa caiu 70% e a corretora acabou, depois eu ia criar um banco de investimento e não aconteceu e por aí vai.”

E o que o levou a superar cada uma delas e chegar ao posto de segundo homem mais rico do Brasil é uma ideia um pouco batida nas conversas sobre negócios, mas extremamente atual: a crise ensina.

“A crise é dura, você sofre, mas também é uma oportunidade de melhorar e fazer diferente. O mundo está sempre mudando e a ideia de que as coisas vão ficar estáveis não existe, é preciso, cada vez mais, se adaptar às novidades. Sempre fui tenista e aprendi que você não ganha sempre e, quando perde, é importante ver por que perdeu e como vai melhorar na próxima vez”, disse fundador do 3G Capital, durante a XP Alternative Week, evento realizado pelo grupo XP Inc.

As reflexões, um tanto filosóficas, não surgiram em uma conversa sobre carreira ou sobre a trajetória do empresário, mas no painel “Private Equity: a alavanca de crescimento das empresas”, que contou com a participação de Guilherme Benchimol, fundador e CEO do grupo XP Inc. e André Street, cofundador e CEO da Stone.

Ao falar sobre as estratégias por trás do private equity – modalidade de investimento privado na qual grandes fundos fazem aportes diretamente em empresas-, em vez de citar números ou conceitos financeiros, os três empresários falaram sobre as suas maiores lições de negócios e de vida, provando que uma boa tacada nos investimentos não se trata apenas de gerir bem uma estratégia de risco, mas de vivência e até um pouco de intuição.

Veja a seguir as principais dicas e lições dos empresários.

Continua depois da publicidade

Capital intelectual

Ao explicar o private equity na prática, os empresários frisaram que é algo que vai além do dinheiro. Os fundos investem não apenas recursos financeiros nas empresas que fazem parte da sua carteira, eles dedicam tempo a elas e buscam passar sua visão de negócios.

“Normalmente, são fundos que já viram muita coisa dar certo e muita coisa dar errado. Eu adoro conversar com gente que fez errado, porque aí a gente não comete o mesmo erro”, diz Benchimol. “Esse capital intelectual é muito importante, não é só o capital em si, não é só o cheque que você está buscando, é algo a mais, que é a experiência”, completou o fundador da XP.

Lemann especificou o que significa esse capital intelectual que vem junto com o investimento de um grande fundo: “O empreendedor que capta dinheiro com um private equity bom tem acesso à mentoria desses fundos, que, em geral, têm experiência com empresas parecidas. Eles podem ajudar na boa governança, trazer ideias novas e contatos. Muito empreendedor não têm acesso a contatos no exterior e se o investidor de private equity é do exterior, ele pode trazer isso”.

Continua depois da publicidade

Street, fundador da Stone, disse que essa troca de conhecimento é ainda mais importante quando o negócio está começando, por isso os investidores-anjos são peças fundamentais no crescimento da empresa rumo à atração de capitais mais robustos.

“Os investidores-anjos são empreendedores que têm mais experiência e te auxiliam no caminho. Antes de chegar à fase de atrair fundos de private equity, você precisa de empreendedores que conheçam o ciclo de negócio e consigam ver valor em uma equipe, em uma ideia e estejam dispostos, não só a colocar capital, mas principalmente a coisa mais valiosa de um empreendedor que é seu tempo”, diz Street.

Depois de conquistar o tão almejado aporte de um grande fundo, o recurso que entra dá credibilidade à empresa e o “cheque maior” permite escalar o negócio, até que a empresa chegue ao IPO (abertura de capital na Bolsa) ou à uma venda, segundo o fundador da Stone.

Continua depois da publicidade

Erros e acertos

Lemann, um dos maiores investidores de private equity do país, que já aportou em empresas do quilate da Brahma (embrião do que viria a ser a Ambev), Burger King e da Heinz – e também investiu na XP e Stone, empresas de Benchimol e Street – também trouxe a visão do lado de quem garimpa as melhores oportunidades do mercado e falou sobre seus maiores aprendizados.

Entre erros e acertos, o empresário acredita que a falta de foco é uma das maiores armadilhas dos grandes investidores. “O que nós aprendemos nessa área é que quando nós tentamos fazer vários investimentos ao mesmo tempo, tivemos menos sucesso do que quando focamos em operações de private equity mais individualizadas”, disse Lemann.

Ele afirmou ainda que, após investir em uma empresa, o acompanhamento da companhia funcionou melhor quando foram indicadas pessoas que já faziam parte do time do que ao optar por uma pessoa de fora para gerenciar o novo ativo. “E quanto mais nós conhecíamos o negócio também funcionava melhor”, disse o fundador do 3G Capital.

Continua depois da publicidade

Pessoas

Outro ponto crucial por trás de uma empresa – e um investimento – de sucesso são as pessoas. O aporte em um negócio, afinal, se resume à aposta em um projeto, que é fruto da ideia de pessoas que deram vida a ele e dos demais profissionais que o sustentam no dia a dia.

“É importante em private equity escolher bem quem são as pessoas que vão administrar esses recursos, que tipo de passado elas têm e avaliar bem se elas têm gabarito para tocar e melhorar a empresa”, diz Lemann.

Mas e como avaliar pessoas e tirar o melhor delas? “A melhor maneira de avaliar quem são os bons não é fazendo um julgamento rápido, é dando oportunidades para as pessoas mais jovens. Se possível, dar oportunidades maiores do que elas já tiveram ou teriam em outro lugar e ver quem se comprova – esses são os que vão pra frente”, afirmou o empresário.

Continua depois da publicidade

Lemann acrescenta que suas empresas sempre gastaram muito tempo avaliando pessoas. “Os principais executivos sabem exatamente quem são as pessoas que estão em um fast track, andando mais depressa, o que elas precisam e o que a empresa pode fazer para ajudá-las. Esse negócio de escolher gente boa e sócios bons não é algo que se dá uma olhada e resolve logo, tem que avaliar com o tempo e dando oportunidade”, concluiu o fundador do 3G.

Benhimol complementou dizendo que uma das características que mais valoriza nesse tipo de escolha é a obstinação.

“Obstinada, para mim, é aquela pessoa que, não importando quantas vezes caiu ao longo de sua trajetória, vai levantar, aprender com os erros e se tornar cada vez melhor. Essas são as pessoas que, quando fazem esse exercício a longo prazo, com muita humildade, conseguem chegar lá. Buscar gente obstinada é fundamental e essas pessoas viram nossas sócias”, disse.

Não existe almoço grátis

Sobre as formas de acessar os investimentos em private equity, a moderadora do painel, Ana Laura Magalhães, fundadora do canal Explica Ana, lembrou que o mercado de private equity brasileiro ainda é incipiente e representa menos de 3% de uma indústria global que movimenta mais de US$ 4 trilhões atualmente.

Ela disse ainda que novos fundos estão surgindo no mercado e mencionou o fundo de private equity da XP, que captou R$ 1,3 bilhão, com 5 mil investidores.

Benchimol atribuiu a alta procura ao cenário de juros na mínima histórica, com a taxa Selic aos 2% ao ano, e a proposta desse tipo de fundo de ser uma alternativa às aplicações convencionais.

“Aqui no Brasil, de verdade mesmo, a gente nunca teve que investir, porque você tinha o melhor dos mundos: alto retorno, baixo risco e alta liquidez. O investidor ganhava 13% ao ano, apertando um ‘botãozinho’, com liquidez D+0 [resgate diário]”, disse o CEO da XP.

Ele ressaltou que o fundo de private equity se trata de um investimento que matura mais em longo prazo, mas historicamente traz mais retorno do que a Bolsa porque busca ativos em estágios iniciais. “A Actis [fundo de private equity] comprou nossas empresas [XP e Stone] por R$ 500 milhões, hoje elas valem muito mais do que isso”, disse Benchimol – o valor de mercado do grupo XP Inc. está em US$ 23,4 bilhões e o da Stone em US$ 11,4 bilhões.

Mas é claro que não existe almoço grátis. Apesar do alto potencial de retorno, o investimento em private equity é altamente arriscado, além de ter baixíssima liquidez. “Em um fundo de private, o investidor não vai ver liquidez em menos de dez anos”, complementa o cofundador da Stone.

São investimentos que também costumam exigir aportes elevados e muitos usam a estratégia de investir em diversos negócios, sabendo que boa parte deles não trará retorno, mas que uma das empresas pode se revelar uma aposta tão certeira que compensa a perda com as demais. Ainda assim, é o tipo de investimento indicado para quem já possui um certo volume patrimonial, que permite arriscar mais.

Lemann comentou que existem fundos muito bem-sucedidos, mencionando especificamente o fundo americano KKR e a BlackRock, maior gestora de recursos do mundo, com mais de US$ 7 trilhões sob gestão. Ainda assim, ponderou que, apesar dos retornos superiores ao desempenho médio da Bolsa, em geral, isso não quer dizer que todos os fundos vão garantir resultados superiores ao do mercado.

“Vai depender muito do time que está lá e como estão tocando o fundo, mas se escolher bem realmente o retorno pode ser muito bom e superior à media das bolsas em geral”, disse.

O aperto necessário

Ao ser questionado sobre a cobrança dos fundos sobre as empresas que fazem parte de seu portfólio, Lemann respondeu que alguns fundos private equity “apertam demais”, mas disse que muitos outros têm uma visão de construir no médio e longo prazo – e defendeu que o aperto também é necessário para o negócio evoluir.

“Se não houver o aperto, as coisas continuam mais ou menos como eram antes. O private equity visa melhorar a empresa, fazer coisas de uma forma diferente, então o aperto é necessário, mas a dosagem tem que ser certa, você não pode apertar demais ou com falta de bom-senso. E tem que dar um tempo para quem está lá tocando a empresa realmente realizar as mudanças necessárias para melhorar”, afirmou.

Quer conhecer o modelo de gestão que fez a XP e outras das maiores empresas do mundo crescerem exponencialmente? Participe do evento gratuito Jornada Rumo ao Topo, com Guilherme Benchimol.