Publicidade

Após 2023 ser um ano pouco animador para as varejistas, o Goldman Sachs vê 2024 melhorando para essas companhias. De olho nisso, o banco americano separou dez tópicos que investidores têm de acompanhar nos próximos meses e traçou suas ações favoritas no setor, que incluem os papéis do Mercado Livre (MELI34), Raia Drogasil (RADL3), Carrefour (CRFB3), Arezzo (ARZZ3) e Lojas Renner (LREN3).

O primeiro tópico abordado pela equipe da instituição financeira, liderada por Irma Sgarz, é o fato de o cenário macroeconômico estar melhorando para os consumidores brasileiros – principalmente por conta da queda dos juros. Crescimento real de salários e pressões inflacionárias mais limitadas, além de redução do pico de alavancagem são outros pontos positivos.

Juros, juros e juros

Fora isso, o Goldman destaca também que enxerga a entrada de um ciclo de substituição de eletrodomésticos, que pode beneficiar as empresas. Essa crença justifica o fato de os BDRs (Brazilian Depositary Receipts) do Mercado Livre, bem como as ações da Lojas Renner e da Arezzo, estarem entre as favoritas do banco.

O último ponto da lista do banco também menciona o recuo dos juros como justificativa para uma melhor visão, mas abrangendo a performance dos braços financeiros das varejistas. “2023 foi um ano difícil para as operações de financiamento ao consumidor dos varejistas brasileiros, com maiores despesas de provisão e crescimento mais lento do portfólio e receita pesando nos resultados”, comentam, esperando ver recuperação em 2024.

Leia também: XP vê desafios, mas “tempo se abrindo” para varejo; confira recomendações de ações do setor

Ao longo de 2023, diversas varejistas tiveram seus resultados deteriorados pelas suas operações de crédito. Além de impulsionar o consumo, as taxas mais baixas devem também dar uma folga nos balanços das companhias. Outro tópico menciona o fato de que as empresas mais alavancadas, mas com perfil de risco equilibrado, devem se beneficiar da mudança. É o caso do Carrefour, que está entre as favoritas do banco, e também do Assaí (ASAI3), que também tem recomendação de compra.

Continua depois da publicidade

Inflação alimentar e atacarejo

No terceiro tópico, algo que influencia diretamente a performance dessas duas últimas varejistas: a inflação alimentar. “Embora a deflação alimentar provavelmente dure nos primeiros meses de 2024, acreditamos que essa tendência já está em um ponto de inflexão, com as curvas futuras para commodities como soja e milho, assim como certos preços de perecíveis, voltando a subir devido aos impactos de um forte ciclo de El Niño”, diz o time do Goldman.

Os atacarejos são fortes beneficiários de uma inflação alimentar um pouco mais alta. Quando os preços sobem, as pessoas passam a procurar o modelo. Fora isso, os estoques, com a alta dos preços, se valorizaram, e comerciantes passam a realizar compras maiores. Apesar de o Assaí ser puramente um operador de atacarejo, o banco, no entanto, tem o Carrefour, com 70% de exposição ao formato, como o seu favorito, pelos diferenciais operacionais e por conta da redução de impostos.

ICMS e competição

A redução de subsídios estaduais, com destaque para o ICMS, é o quinto tema destacado pelo Goldman. Algumas companhias, para o banco, devem ser mais impactadas do que outras no que tange o fim do benefício.

Continua depois da publicidade

As mudanças propostas pela Medida Provisória (MP) 1.185 no Brasil focam na revisão dos subsídios do ICMS e como eles influenciam os escudos fiscais das empresas. Ela impõe regras mais rigorosas sobre o que se qualifica como subsídio de investimento e limita a dedutibilidade desses subsídios apenas à base do Imposto de Renda Pessoa Jurídica (IRPJ), em vez de incluir também a Contribuição Social sobre o Lucro Líquido (CSLL)

“Vemos um risco desproporcional para o Assaí, que esperamos ter mais dificuldade para implementar aumentos de preços, dado que seu principal concorrente, Atacadão, do Carrefour, seria consideravelmente menos impactado”, debatem. Grupo Soma (SOMA3), SBF (SBFG3) e Arezzo também devem sofrer mais, pelo fato de terem maior exposição a uma alta do imposto de renda.

Voltando ao quarto tópico, os analistas debatem sobre a competição das empresas locais com estrangeiras, principalmente as chinesas, nas vendas digitais. “Em nossa opinião, o cenário para os varejistas locais está melhorando marginalmente, dado a formalização e o aumento incremental da carga tributária introduzido pelo programa Remessa Conforme (mais detalhes aqui). Além disso, o possível aumento dos impostos federais de importação para itens de baixo valor pode apresentar um risco positivo”, diz.

Continua depois da publicidade

Apesar disso, o Goldman menciona que a entrada de novos competidores, como o Temu e o TikTok Shop, pode manter as margens pressionadas no e-commerce, com os players gastando mais para adquirirem – ou manterem – os clientes. “Acreditamos que o Mercado Livre permanece bem posicionado para defender a participação, considerando o tráfego orgânico, o aprofundamento do envolvimento do usuário e capacidades superiores de logística e financiamento”, fala a equipe.

Vendas digitais crescendo

Mas ao menos a visão é de que as vendas digitais devem crescer em 2024. No sexto tópico, o GS abrange que algumas categorias estão crescendo apenas agora no digital, caso, por exemplo, da de saúde e cuidados pessoais (HPC, na sigla em inglês) e bens de consumo (CPG). Os analistas esperam que o mercado de comércio eletrônico do Brasil cresça 15% em 2024, contra 7% em 2023 e 11% em 2022. O Mercado Livre, neste ponto, reforça seu favoritismo e é acompanhado pela Raia Drogasil, que vem investindo no segmento online.

Por fim, os outros dois tópicos destacados pelo banco americano, o sétimo e o oitavo, mencionam a questão de que a maioria das empresas acompanhadas estão maduras, com participações de mercado consolidadas, e trazendo um bom feedback. “Embora o mercado de varejo do Brasil permaneça relativamente fragmentado, a maioria dos varejistas em nossa cobertura alcançou pontos mais maduros em seus planos de expansão (…) Destacamos a Raia Drogasil como única em oferecer crescimento no digital em dígitos altos, seguida por Soma, Arezzo e Assaí”, dizem.

Continua depois da publicidade

“No geral, porém, as empresas sob nossa cobertura apontaram para uma melhoria gradual (embora lenta) no cenário de demanda. Destacamos o cenário favorável na Mercado Livre, onde o feedback da Black Friday no Brasil e as vendas do El Buen Fin no México, bem como verificações frequentes de canais, apontam para um forte impulso. Acreditamos que Arezzo e Soma, além disso, também possam superar as dificuldades, dado o forte patrimônio de suas marcas, e esperamos que a Renner apresente resultados consistentes”, fecham.

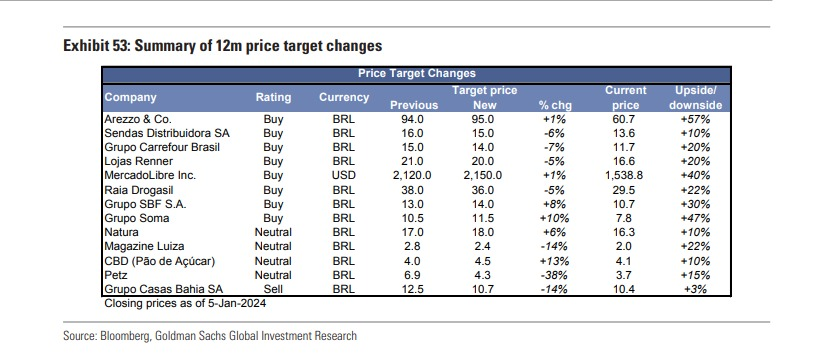

Confira as recomendações do GS e os preços-alvos:

You must be logged in to post a comment.