Publicidade

A temporada de balanços do segundo trimestre de 2022 (2T22) ganha força nesta semana entre as empresas brasileiras, em meio a um cenário de bastante incerteza que passou a se desenhar no final do período com os impactos da inflação global em alta, disrupções nas cadeias de produção e riscos crescentes de uma recessão no mundo.

Estes fatores serão observados de perto pelos investidores, já dimensionando os impactos para as companhias nacionais.

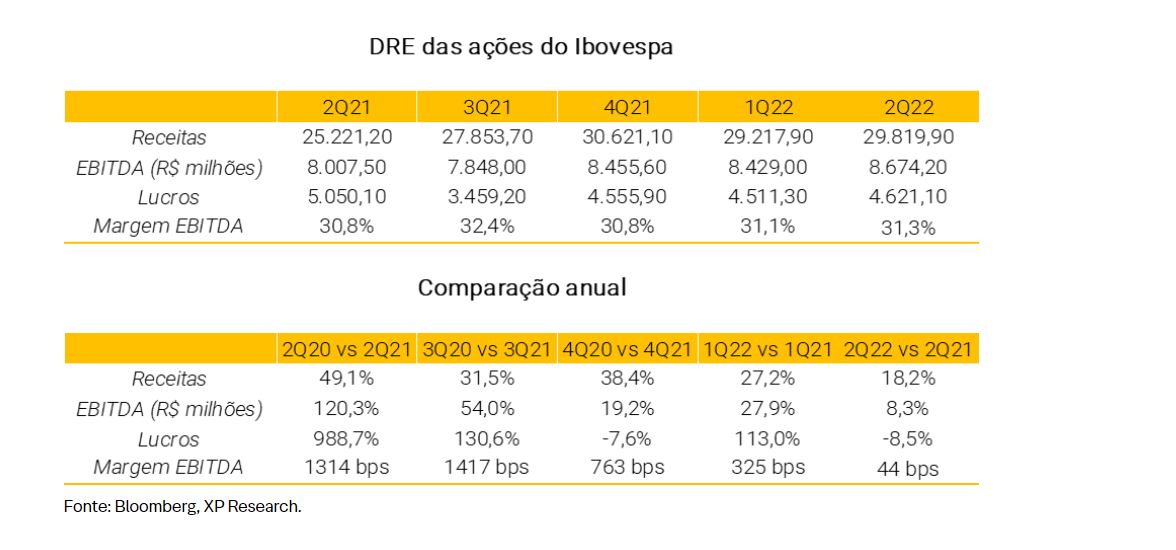

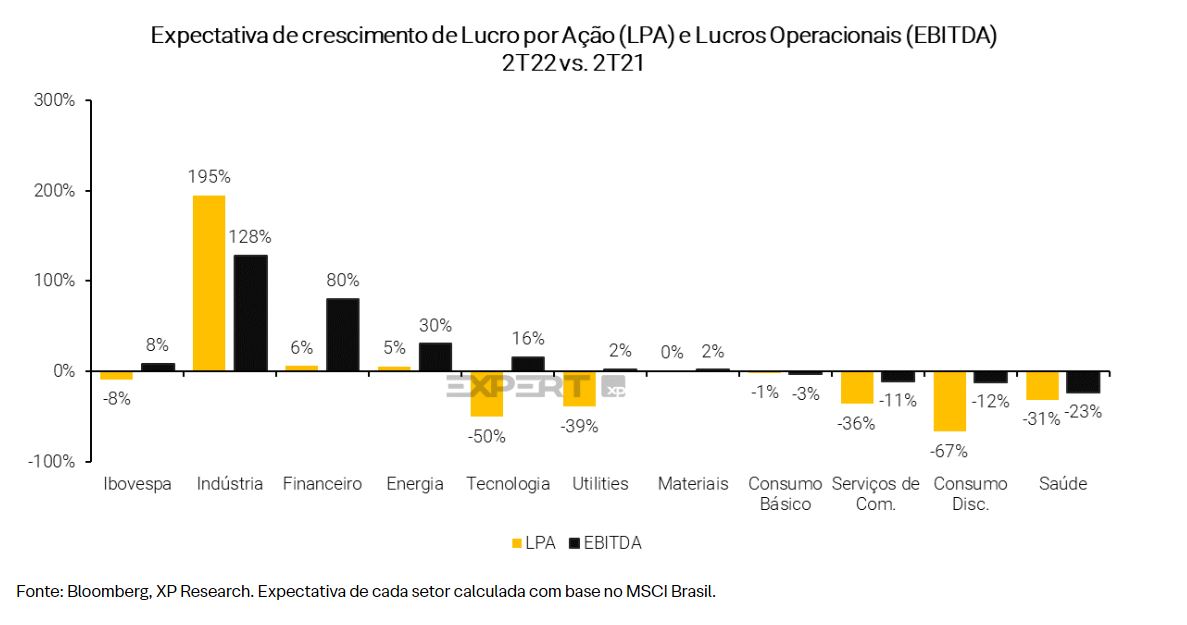

No segundo trimestre de 2022, em relação ao mesmo período de 2021, o mercado espera uma redução do Lucro por Ação (LPA) das empresas do Ibovespa em 8%, de acordo com o consenso Bloomberg, aponta a XP.

Continua depois da publicidade

Já em relação ao lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) das empresas, o mercado espera 8% de crescimento.

E para a receita, o consenso espera uma pequeno aumento em relação ao segundo trimestre de 2021 (2T21), mas ainda com um sólido crescimento de 18,2%. “Já em relação ao trimestre anterior, esperamos certa estabilidade em receita e Ebitda”, destacam os estrategistas Fernando Ferreira, Jennie Li e Rebecca Nossig, que assinam o relatório (confira o calendário de resultados).

Confira abaixo as projeções para o segundo trimestre de 2022:

A XP destacou alguns setores que devem ser destaque positivo no trimestre.

Continua depois da publicidade

Para os estrategistas, os bancos sob a sua cobertura devem apresentar resultados sólidos, se beneficiando do robusto crescimento do crédito. Enquanto isso, petróleo e gás será beneficiado pelos altos níveis dos preços médios do petróleo brent durante o trimestre.

Já o varejo alimentar, com destaque para o atacarejo, deverá registrar uma forte aceleração na recuperação do B2B (business to business). Farmácias serão beneficiadas pela aceleração do crescimento, impulsionada pela demanda ainda sólida por medicamentos/OTCs (sem necessidade de prescrição) e pelo reajuste de preços de abril.

Shoppings continuarão mostrando uma forte recuperação, especialmente para carteiras dominantes com maior exposição no segmento de alto padrão. Varejistas do setor de alta renda, que estão surpreendendo com resultados acima das expectativas mesmo frente ao cenário macroeconômico mais desafiador, também devem seguir sendo destaque.

Continua depois da publicidade

Já o Morgan Stanley espera que as empresas brasileiras devam apresentar resultados mistos em dólares com uma taxa de crescimento anual de 18% para receitas, sem crescimento para o Ebitda e queda de 33% para lucros.

Os analistas do banco americano destacam alguns dos seguintes setores para o trimestre:

No setor de educação, especificamente no ensino superior, esperam que inflação, retorno dos custos dos campi e fusões e aquisições continuem pressionando as margens das empresas, com algumas apresentando leve expansão devido ao portfolio de operações (melhores números para ensino a distância e medicina).

Continua depois da publicidade

“Lembramos que os segundos trimestres são sazonalmente mais fracos devido a desistências. Em sistemas de aprendizagem, menos conteúdo é entregue no 2T22, mas Arco e Vasta devem se beneficiar de um forte Valor de Contrato Anual (ACV, na sigla em inglês), com crescimento de cerca de 40%, gerando diluição de custos”, avalia.

Eles também esperam um trimestre de melhorias sequenciais para o BK Brasil (BKBR3), que vem ficando atrás em termos de indicadores operacionais.

No segmento de varejo e e-commerce, os estrategistas do Morgan apontam favorecer a exposição a varejistas de produtos básicos no 2T22, incluindo Assai (ASAI3) e Carrefour Brasil (CRFB3), com capacidade de repasse da inflação e benefício de trade-down (ou a substituição de uma marca de um mesmo produto por uma mais barata, ao consumidor).

Continua depois da publicidade

Por outro lado, em meio a uma perspectiva pressionada para categorias de tíquetes mais altos (ou seja, eletrônicos, eletrodomésticos e móveis), os analistas acreditam que é muito cedo para se tornar positivo em varejistas com exposição mais discricionária (sensível aos ciclos econômicos) no 2T22. Para o comércio eletrônico, a diversidade de categorias continua sendo um fator-chave para o crescimento relativo entre as principais plataformas.

Confira abaixo os setores e ações para ficar de olho na temporada de balanços do segundo trimestre de 2022:

Setor financeiro

Os analistas da XP veem um trimestre positivo para os bancos incumbentes, impulsionado principalmente por: i) robusto crescimento de crédito; ii) ligeiro aumento da inadimplência; iii) receita com prestação de serviços em recuperação; e iv) consumo gradual do índice de cobertura.

“Esperamos que a margem financeira bruta se beneficie marginalmente da recente reprecificação da concessão de crédito decorrente do patamar mais elevado da taxa de juros, com destaque para as linhas relacionadas ao consumo e agronegócio (cartão de crédito, cheque especial e crédito rural)”, apontam.

Apesar da maior concorrência trazida pelas fintechs, a receita com prestação de serviços deve continuar se beneficiando da retomada gradual da atividade econômica, com destaque para o segmento de cartões, compensando a menor receita do mercado de capitais. “Acreditamos que os investidores devam ficar atentos à qualidade dos resultados, principalmente quanto à evolução da inadimplência e ao índice de cobertura”, aponta a XP.

De olho nos resultados do 2T22, os analistas do Itaú BBA destacaram que o Banco do Brasil (BBAS3) permanece como o top pick entre os grandes bancos por conta do portfólio menos cíclico e forte tendência NII (margem financeira líquida).

Para os grandes bancos, os analistas do BBA esperam uma aceleração da inadimplência para o varejo que deve arrefecer empréstimos. Enquanto isso, para o trimestre, recomenda monitorar possíveis pressões de custos operacionais e resultado para pequenas e médias empresas.

Entre as empresas de maquininhas, a Cielo (CIEL3), o BBA tem expectativa de fortes volumes e crescimento para a indústria, com leve impacto em reprecificação.

A expectativa dos analistas é de R$ 300 milhões de receita para o trimestre e de R$ 1,1 bilhão para o ano (versus projeção anterior de R$ 985 milhões), explicados pelo crescimento da receita, menores custos de aquisição e melhores resultados para Cateno. Já as adquirentes Stone e PagSeguro, listadas nos EUA, devem continuar se recuperando, mas com menos fôlego do que nos trimestres anteriores, avaliam.

Já para a B3, os analistas veem que a operadora da Bolsa provavelmente continuará perdendo rentabilidade e com impulso menor de alta de receita. Para as seguradoras, com crescimento de receita, queda de taxas de sinistro e melhores resultados financeiro, os analistas esperam um crescimento de lucro de 68% para BB Seguridade (BBSE3) e 60% para Caixa Seguridade (CXSE3), acima do consenso.

Agronegócio

Com a alta da volatilidade nas últimas semanas, os analistas da XP destacam que este provavelmente é o momento mais confuso para o setor de Açúcar e Álcool (A&A) em um tempo. Do lado da oferta, um início de safra tardio e com rendimentos abaixo do esperado, ajudaram a sustentar os preços do açúcar.

No entanto, com o aumento das exportações da Índia e a perspectiva de maior safra na Tailândia e Paquistão para a segunda metade do ano, o mercado perdeu força no início, ajustando-se posteriormente para uma visão mais conservadora de oferta. Se o Brasil não vai aumentar a produção, a perspectiva de oferta versus demanda continua apertada.

Para o Morgan, no setor agrícola, o mau tempo deve continuar impactando os custos unitários em açúcar e etanol, mas os altos preços das commodities (especialmente o etanol) no segundo trimestre devem mais do que compensar o impacto na margem.

A SLC (SLCE3) deve ter outro trimestre forte, sustentado pelos altos preços dos grãos, avaliam.

Já com relação às empresas de alimentos, a XP espera que as pressões de custos sejam aliviadas durante o 2T22 e, portanto, representem um vento favorável para as margens das empresas de alimentos dentro de sua cobertura.

“Empresas com produtos considerados fundamentais (arroz, feijão, farinha de trigo) são mais resilientes (demanda inelástica), então as margens podem melhorar mais rapidamente do que o esperado”, avalia.

Bebidas

Apesar do otimismo recente com as ações da Ambev (ABEV3) com a redução recente dos preços de commodities que são usadas como insumos para os seus produtos levando a projeções de recuperação de margens, o segundo trimestre ainda não deve registrar um período positivo, segundo analistas.

A XP apontou que, após apresentar um primeiro trimestre de 2022 fraco e apesar de alguns sinais de melhora dos preços das commodities, o segundo trimestre ainda não deve animar os investidores. Isso porque, mesmo com crescimento na receita líquida por hectolitro, os custos seguem como um vento contrário, ainda com um aumento nas despesas gerais e administrativas pressionando o resultado final.

“Esperamos um aumento nas vendas de cerveja no Brasil, seguindo a tendência do setor reportada até maio (índice IBGE), mas CAC [América Central e Caribe] e Canadá estão atrasados, enquanto LAS [América Latina Sul] é misto”, avaliam os analistas.

Contudo, a casa ressalta que a companhia sempre foi um forte player nas embalagens retornáveis, cujas vendas já estão acima de 2019, apesar de ainda atrás para a garrafa de 600 ml. Assim, à medida que o on-trade (bares e restaurantes) continua se recuperando e com as perspectivas das eleições e da Copa do Mundo, os analistas seguem otimistas.

Os analistas do BBA avaliam que, diante do aumento dos volumes vendidos, a Ambev deverá reportar receita acima do esperado no segundo trimestre, sobretudo na divisão de Cerveja Brasil. No entanto, a inflação de custos, que atingiu a indústria como um todo, deverá pressionar a rentabilidade (margens) da companhia.

“Desta forma, vemos para o trimestre um resultado operacional consolidado (Ebitda) de R$ 4,4 bilhões, aumento de 8,4% em um ano, mas com redução de margem para 24,6%”, apontam.

Frigoríficos

Já no segmento de frigoríficos, para carne bovina, o ciclo do gado em diferentes direções traz dinâmicas diferentes, destaca a XP. A casa de análise destaca que, no Brasil, o aumento da oferta de gado e, portanto, do abate representa menores custos para a indústria.

Isso, aliado a preços resilientes no mercado interno e fortes preços de exportação, impulsionados principalmente pela China com preços bem acima da média histórica, se traduzirão em maiores margens para os frigoríficos no 2T.

Para a carne bovina dos EUA, espera que a queda na oferta de gado e, portanto, o aumento dos custos seja um fator negativo para as margens. No entanto, um verão quente e seco está forçando os produtores a continuar vendendo seus animais, e o 2T22 é marcado por uma forte sazonalidade devido à a temporada de churrascos, então há espaço para melhores margens do que o esperado, avaliam os analistas.

Para as aves, tanto no Brasil quanto nos EUA, esperam que as margens se recuperem após (i) a acomodação dos preços da soja e do milho; (ii) a recuperação dos preços de aves no mercado interno; e (iii) preços mais altos para exportação, pois a gripe aviária está afetando negativamente a produção nos EUA e na Europa, além de parte da produção ucraniana estar comprometida devido ao conflito com a Rússia.

Para a carne suína do Brasil e dos EUA, a XP projeta pequenas melhorias nas margens, pois apesar do alívio nos preços das commodities e, portanto, das pressões de custos menores, os preços da carne suína estão abaixo de outras proteínas no mercado doméstico, e os preços na China ainda estão baixos quando comparados aos níveis históricos.

Recentemente, vale destacar, o Bradesco BBI reduziu as projeções para as ações da JBS (JBSS3) e da Marfrig (MRFG3), ressaltando sua preocupação com a compressão da margem de carne bovina nos Estados Unidos, que tem sido um dos principais impulsionadores das ações das companhia.

Commodities

Mineradoras e siderúrgicas

O Itaú BBA espera que a Gerdau (GGBR4) seja o destaque no segmento, com o Ebitda crescendo 12% na comparação trimestral e 11% na anual, impulsionado pelo bom desempenho nas operações da América do Norte e do Brasil.

Na avaliação dos analistas do banco, a Vale (VALE3) deve apresentar resultados mais fracos em função dos menores preços realizados de minério de ferro, mais do que compensando os maiores volumes de vendas no segundo trimestre.

Para a XP, no geral, as empresas devem apresentar bons resultados devido ao alto nível de preços, historicamente, e um efeito positivo da sazonalidade do período, com maior produção, ajudando na diluição de custos fixos. Por outro lado, pode haver um aumento nos custos operacionais para as empresas de mineração.

No último trimestre, houve recuo nos preços da maioria das commodities, o que pode ser atribuído a um maior medo de recessão global. As commodities metálicas, cuja demanda é fortemente relacionada a investimentos e bens de consumo, também foram afetadas. No caso do minério de ferro, os preços caíram lentamente durante o trimestre. Em média, ele foi negociado a US$ 138 a tonelada, uma queda de 2,7% no trimestre.

“No entanto, a commodity ainda está sendo negociada em patamares muito elevados, e aliado a um trimestre de melhor sazonalidade, podemos esperar um pequeno aumento na produção, contribuindo para a alavancagem operacional”, avalia.

Papel e Celulose

Para o Bradesco BBI, no geral, os resultados das empresas do setor de papel e celulose no trimestre devem ser fortes, com

uma perspectiva mais otimista ainda para os próximos trimestres, à medida que os aumentos dos preços da celulose são totalmente repassados e impactam positivamente os resultados.

O banco aponta que os volumes da Suzano (SUZB3) devem aumentar para quase 2,6 milhões de toneladas no 2T22, contra 2,4 milhões no 1T22 (que foi muito impactado por manutenções), representando uma expansão anual de 2%.

Os preços médios praticados da celulose não são particularmente de fácil compreensão, apontam, dado: (i) preços voláteis na China (com defasagem de aproximadamente dois meses nos repasses); (ii) maiores preços na Europa em base líquida (com defasagem de um mês apenas no repasse); e (iii) alguma volatilidade cambial ao longo do trimestre e maior concentração de vendas no final do trimestre.

“Esperamos o preço de exportação da Suzano em média de US$ 730 a tonelada no 2T22 (o que implica um desconto de 9% em relação ao FOEX médio), contra US$ 640 no 1T22”, destacam os analistas. Eles observam que os preços praticados devem aumentar substancialmente nos próximos trimestres já que os aumentos (celulose de fibra curta atualmente em US$ 860/tonelada na China) serão refletidos pelos resultados.

Já os custos devem vir sequencialmente estáveis, ainda impactados por custos mais altos de combustíveis e produtos químicos, parcialmente compensados pela melhor diluição dos custos fixos. A projeção é de um custo (caixa) por tonelada em R$ 870 (contra R$ 868 no trimestre passado). No geral, projetam Ebitda em R$ 6,2 bilhões, um crescimento trimestral de 21% e 5% maior em um ano.

Para a Klabin (KLBN11), a projeção do banco é de um Ebitda em R$ 1,8 bilhão, um crescimento de 5% no trimestre e apenas 1% maior em base anual. Os resultados com Kraftliner devem permanecer fortes, apoiados pelo avanço contínuo do projeto PUMA II e os aumentos de preços no mercado doméstico, compensando o impacto de um real mais forte nos preços de exportação. Os volumes de papelão devem ser impactados pela paralisação de Monte Alegre, enquanto os preços ficam estáveis após os aumentos relevantes durante o 1T22. Já as remessas de papelão ondulado devem se recuperar 5%, à medida que a demanda interna se recupera sazonalmente (os preços se mantêm em níveis elevados).

“Os custos devem permanecem elevados, devido aos altos custos de insumos, também impactados por paradas para manutenção”, apontam. Já na divisão de celulose, os preços praticados devem apoiar os resultados (crescimento trimestral de 10% em dólares, com mais a vir), enquanto os volumes devem se recuperar 20% no trimestre, para quase 400 mil toneladas, uma vez que a empresa realizou manutenção no primeiro trimestre.

“Esperamos que os custos (caixa) permaneçam estáveis (excluindo as despesas com manutenção), suportados pela diluição de custos fixos e maior geração de energia”, destacam.

Também na avaliação da XP, de modo geral, as empresas devem apresentar bons resultados devido ao alto nível de preços, historicamente, e um efeito positivo da sazonalidade do período, com maior produção, ajudando na diluição de custos fixos. Por outro lado, avaliam que pode haver um aumento no custo de madeira e produtos químicos para as empresas de Papel e Celulose devido aos altos preços dos combustíveis.

Petroleiras

As empresas do setor de petróleo devem reportar mais um trimestre de resultados sequencialmente melhores, avalia a XP, impulsionados por um aumento no preço médio do brent (US$ 95,20 o barril, com alta de 20% na base trimestral e de 56% na anual), compensado apenas parcialmente por um real mais forte (R$ 5,23 por dólar, com queda de 5% tanto no trimestre quanto no ano). No total, o Brent, em Reais, foi de R$ 498 o barril na média do trimestre, 14% acima frente o 1T22 e 49% superior na base anual.

Os resultados das empresas júnior de exploração & produção (“E&P”), aponta a XP, também devem receber outro impulso pelo aumento da produção, à medida que mais negócios são fechados e planos de redesenvolvimento dos campos se desdobram.

Para os estrategistas da XP, os investidores devem ficar atentos às teleconferências para avaliar o impacto da escalada da inflação global nos custos das empresas.

Varejo

Os diferentes segmentos do varejo também devem ter resultados bastante diversos no segundo trimestre de 2022.

Conforme destaca a XP, os resultados devem mistos para os nomes de consumo discricionário, com o destaque positivo sendo novamente as varejistas de alta renda, que estão surpreendendo nos últimos períodos com resultados acima das expectativas mesmo frente ao cenário macroeconômico mais desafiador.

Em relação às varejistas que atendem públicos de classes mais baixas (média/baixa renda), deve haver uma continuidade de um bom crescimento de vendas versus 2021, mas ainda enfrentando algum desafio de rentabilidade frente à inflação de custos e demanda fragilizada para repasse para preços.

“Continuamos a ver um cenário desafiador para Natura&Co. (NTCO3) e Multilaser (MLAS3), enquanto devemos começar a ver recuperação de margem em Alpargatas (ALPA4)”, projetam os analistas.

No varejo alimentar, a projeção é de uma dinâmica de venda sólida em todos os nomes da cobertura da casa, com destaque para o atacarejo que deve apresentar forte aceleração de crescimento decorrente da continuidade da retomada do segmento B2B (Bares, Restaurantes, Utilizadores), ganho de participação do canal frente à restrição de renda e contribuição positiva do Carnaval fora de época. Por outro lado, a rentabilidade é um desafio, principalmente no caso de Carrefour (CRFB3), dada a restrição de renda disponível.

Em e-commerce, a projeção é de uma dinâmica de resultados semelhante ao 1T22, com recuperação do varejo físico, enfraquecimento do canal online de estoque próprio (1P) e desaceleração de crescimento do marketplace (3P) devido ao cenário macro desafiador, base de comparação desafiadora e ajuste de canais frente à normalização do consumo fora de casa.

“Esperamos que as companhias continuem apresentam recuperação de margem, decorrente a um ambiente competitivo mais racional e mix de canais, mas devemos continuar a ver uma dinâmica de lucro pressionado por conta de margens ainda apertadas e aumento de despesas financeiras devido à alta de juros”, avalia.

Já farmácias devem apresentar resultados fortes, com aceleração de vendas, impulsionada pela continuidade da demanda por medicamentos/OTCs (remédios vendidos sem necessidade de prescrição) e reajuste de preços de medicamentos a partir de abril, combinada a uma recuperação de rentabilidade uma vez que o reajuste de preços mais que compensa as pressões inflacionárias.

Para o Safra, a projeção da casa é de crescimento de 24% do faturamento da Panvel (PNVL3). que deve ser o destaque em um trimestre geralmente positivo para o setor em termos de vendas.

No varejo, os reajustes de preços de abril combinados com a abertura de lojas e a alta demanda por antigripais e anti-inflamatórios resultaram em maiores vendas e melhores margens mesmo em um ambiente inflacionário, reforçam os analistas.

Saúde

O segmento de indústria farmacêutica pode continuar mostrando resiliência e crescimento sustentável, agora com alguma ajuda dos aumentos de preços aprovados pela CMED (órgão regulador de preços de medicamentos) no início de maio, avalia a XP.

Os estrategistas da corretora ressaltam que os resultados da Blau (BLAU3) no 1T22 foram impactados por uma forte queda nas vendas de imunoglobulina devido à falta de oferta mundial de plasma, mas a empresa afirma que conseguiu repor seus estoques e, assim, deve normalizar as suas vendas entre o 2T22 e o 3T22.

Já para o Safra, a Blau deve ter uma base de comparação difícil em termos de receita quando comparado ao segundo trimestre de 2021, período que foi impactado positivamente pelo “efeito Covid”. Além disso, custos mais altos e um cenário competitivo pior em medicamentos Oncológicos e Especializados devem afetar as margens, com expectativa de baixa de 700 pontos-base da margem bruta na comparação anual.

Com relação à Hypera (HYPE3), a XP aponta que o 2T22 será o primeiro trimestre com o portfólio da Sanofi sendo considerado nas receitas da companhia.

Já sobre o segmento de serviços de saúde, espera que: (i) a utilização dos hospitais continue convergindo para o nível normalizado, auxiliando a recuperação de margens do segmento hospitalar e de diagnósticos, mas pressionando os custos médicos das operadoras; (ii) tíquete médio deve apresentar forte aumento, elevando as receitas, mas possivelmente aumentando evasões; (iii) Processos de integração de fusões e aquisições continuam gradualmente, reduzindo seu peso nas margens. “No geral, esperamos resultados neutros a ligeiramente negativos para hospitais, laboratórios e operadoras”, destaca.

No setor de saúde, os analistas do Morgan esperam alguma pressão de margem para Hypera (HYPE3) e resultados moderados generalizados à medida que o impacto do Covid se dilui, refletindo em uma desaceleração para Pardini (PARD3), receita ainda forte para Fleury (FLRY3) e uma melhora sequencial, mas ainda alguma pressão para Rede D ‘Or (RDOR3) versus 1T21 com melhor ocupação/complexidade, repasse gradual de preços e entrega de integração de fusões e aquisições.

Os analistas esperam uma nova rodada de resultados fracos para Hapvida (HAPV3), mas com melhora sequencial e perspectivas de melhora, pois refletem aumentos de preços.

Bens de capital e transportes

Após alguns trimestres com preocupações crescentes em relação à inflação de custos, principalmente devido aos aumentos recorrentes nos preços das matérias-primas, o BBA enxerga um arrefecimento dessa tendência no segundo trimestre do ano.

“Esperamos que a empresa de fundição de blocos de ferro Tupy (TUPY3) e a fabricante de autopeças Fras-le (FRAS3) sejam os destaques positivos nessa temporada de resultados”, apontam os analistas do banco.

Para o BBI, a Tupy também deve ser o destaque do setor. A companhia deve apresentar, segundo projeções do banco, receita líquida de R$ 2,5 bilhões no 2T22 (+52% em base anual), Ebitda de R$ 325 milhões (+130% em base anual) e lucro líquido de R$ 119 milhões (+279% em base anual).

“Esperamos que a receita da empresa seja impulsionada maiores volumes e preços, enquanto a Margem Ebitda (Ebitda sobre receita líquida) deve crescer 4,4 pontos percentuais no ano, para 13%, devido a ganhos de eficiência no Brasil e no México, além das sinergias com a Teksid”, aponta.

Para a WEG (WEGE3), que inaugura a temporada, o BBI projeta receita líquida de R$ 6,9 bilhões no 2T22 (+19% em base anual), Ebitda de R$ 1,2 bilhão (-14% na comparação anual) e lucro líquido de R$ 879 milhões (-23% em base anual).

“Não esperamos grandes mudanças em relação ao 1T22 e, em nossa visão, o crescimento da receita deve continuar sendo impulsionado pela divisão de Geração, Transmissão e Distribuição (GTD) doméstica (+70% em base anual) e, com isso, projetamos margem EBITDA praticamente estável, em 17,5%”, avaliam os analistas do banco.

Construção civil

A XP aponta ver resiliência na demanda no segmento de baixa renda no segundo trimestre de 2022, devido a atualizações positivas no programa Casa Verde e Amarela (CVA), que devem aumentar o poder de compra dos beneficiários. Como resultado, veem as menores taxas de juros imobiliárias no programa acelerando as concessões do FGTS.

Já a capacidade de financiamento do FGTS continua robusta, com menos de 46% do orçamento habitacional contratado em 2022, auxiliado pela diminuição do número de unidades produzidas, devido ao cenário desafiador para operar com rentabilidade e um momento com custos de matéria prima sob pressão. Também avaliam o impacto da demanda reprimida devido ao considerável déficit habitacional no Brasil.

Do lado negativo, porém, continua vendo forte pressão de custos impactando a margem bruta e a geração de caixa dos players. “A nosso ver, essa dinâmica deve afetar principalmente os nomes que atuam na parte inferior do grupo 2 do programa, devido a maior dificuldade em elevar os preços das unidades. Dito isso, esperamos que as empresas focadas no topo do programa continuem apresentando margens brutas resilientes no 2T22, com maior capacidade de precificação”, apontam os analistas.

Além disso, seguem com uma visão neutra para os segmentos de média e alta renda no 2T22, dado o ambiente inflacionário mais desafiador e a dificuldade de repasse de preços ao consumidor, o que deve prejudicar a margem bruta.

Adicionalmente, não descartam possibilidade de volatilidade da demanda no curto prazo, motivada pelo cenário desafiador com taxas de juros imobiliárias mais altas, o que deve afetar especialmente as construtoras de média renda.

Shoppings

Para os shoppings, o Bank of America espera que eles devam apresentar mais um trimestre de recuperação constante dos aluguéis, com repasse total da inflação com descontos para trás. “Mais importante, com indicadores das vendas em junho, este segundo trimestre pode dar o tom das expectativas para a segunda metade do ano, apontam os analistas.

Os analistas do banco americano apontam que continuam a privilegiar players focados no consumidor de mais alta renda, mais resiliente ao cenário macro. Multiplan (MULT3) é a preferida do setor.

A XP espera continuar vendo uma forte recuperação no setor no segundo trimestre de 2022, especialmente para portfólios dominantes e com maior exposição no segmento de alto padrão.

Dito isso, aponta os números operacionais e financeiros acelerando significativamente durante o trimestre, dada (i) redução progressiva dos descontos; (ii) fluxo de veículos se recuperando significativamente em relação aos níveis de 2019; (iii) inadimplência líquida e custos de ocupação sob controle, apesar do aumento significativo da receita de aluguel.

“Os números operacionais do 2T22 já começaram a apresentar melhorias em relação ao 1T22 em termos de vendas mesmas lojas e aluguel mesmas lojas. Com isso, esperamos ver essa dinâmica positiva refletida também nos resultados financeiros do 2T22”, ressalta.

Educacionais

A recuperação das educacionais deve continuar no segundo trimestre, apesar da incerteza do cenário macroeconômico, apontam os analistas do Credit Suisse.

A recuperação da captação de alunos no presencial foi forte na primeira metade do ano, com alta de 30% versus o mesmo período de 2021 e deve acelerar mais na segunda metade de 2022, apontam os analistas do banco (apesar do ciclo do meio do ano ser apenas 30-35% da captação anual).

Após conversa dos analistas com Celso Niskier, presidente da Associação Brasileira de Mantenedoras de Ensino Superior (ABMES), a avaliação é de que uma demanda reprimida ainda pode existir e que a pressão na economia se reflete em outros aspectos (por exemplo, inadimplência).

Os tíquetes mais baixos parecem ter ficado para trás, enquanto as tendências de ensino a distância e hibridização do ensino (com associação entre os modelos presenciais e online) seguem bastante fortes.

Para a XP, no segmento de ensino superior, o mais relevante para a sua cobertura de educação, os resultados operacionais dos “segundos trimestres” geralmente refletem o desempenho da captação do trimestre anterior, pois a maior parte das matrículas ocorre no 1T de cada ano – especialmente no segmento presencial. Portanto, esperam que a receita cresça na base anual, dados os números positivos de captação no 1T22.

“No entanto, ainda vemos os tíquetes médios sob pressão, limitando o crescimento de receita e a expansão das margens de todas as empresas, uma vez que a concorrência continua acirrada”, avalia.

Telecom e tecnologia

O setor de telecomunicações é visto de forma animadora pelos analistas de mercado. O Credit Suisse espera resultados positivos que devem apoiar os preços, tendo como principal catalisador a aceleração do crescimento orgânico das receitas de serviços móveis (MSR, na sigla em inglês) devido aos aumentos de preços e a uma concorrência racional.

O crescimento de MSR da Vivo deve acelerar para 7,1% na comparação anual (versus alta de 5,7% no primeiro trimestre na mesma base de comparação), enquanto o crescimento da TIM deve subir para 8% (versus 6,8% de avanço no primeiro trimestre).

Em relação às margens, acredita que as as estimativas de consenso já estejam ajustadas para um nível mais baixo com a alta da inflação e, portanto, esta não deve ser uma grande questão para o trimestre. A projeção é de alta do Ebitda da Vivo de 9,1% na base anual e de 15,6% para a TIM.

Ambas as companhias estão conseguindo fazer aumentos de preço sem muito churn (cancelamentos), aponta a XP.

Sobre as ISPs (provedores de serviço de internet) de cobertura da corretora, os analistas esperam que Unifique (FIQE3) e Desktop (DESK3) reportem um crescimento sólido de receita. Já sobre a Brisanet (BRIT3), a empresa reportou resultados operacionais recentemente, sinalizando um ambiente macroeconômico mais desafiador na região Nordeste, além de uma concorrência mais acirrada.

Para as empresas de tecnologia, a XP espera, de uma forma geral, que as companhias de sua cobertura registrem desempenho sólido, apesar do cenário desafiador no segundo trimestre.

Os analistas acreditam que os melhores desempenhos neste trimestre, principalmente em termos de dinâmica de crescimento de receita, serão Totvs (TOTS3) e Intelbras (INTB3).

O primeiro sendo impactado positivamente pela dinâmica favorável de expansão das vendas em ERP/Gestão e sua capacidade de repasse de inflação em seus contratos. Já a Intelbras deverá manter seu ritmo de crescimento impulsionado principalmente pelos segmentos de energia solar e segurança. Esse será o primero trimestre consolidando 2 meses de Renovigi.

Elétricas e saneamento

Sob a ótica de resultados operacionais, os analistas da XP esperam pouca volatilidade.

Distribuidoras podem apresentar ajustes de provisionamento para contingências relacionadas ao ICMS cobrado indevidamente sobre PIS e COFINS com mais de 10 anos de prazo, sendo Cemig (CMIG4) e Copel (CPLE6) as potencialmente mais afetadas com provisões acima de R$ 1 bilhão (ainda em discussão).

Já as transmissoras, apesar do imbróglio relacionado ao re-perfilamento das indenizações da Rede Básica Sistema Existente (RBSE) , a projeção é de que não haja impacto significativo na Isa Cteep ([ativo=TRLP4]) nos resultados de curto prazo.

Já as geradoras vivem um bom momento com a alta dos reservatórios e incremento da geração hídrica. Por outro lado, a alta pluviosidade na região Nordeste reduziu a incidência de ventos, afetando a geração eólica dos parques da região, destaca a XP. O mesmo motivo influenciou os resultados das térmicas, que foram menos despachadas no período.

“Esperamos, portanto, que companhias com alta concentração de hidrelétricas apresentem melhores resultados”, caso da Auren (AURE3), avalia a XP, enquanto companhias com maior concentração de eólicas, como a Omega (MEGA3) apresentem resultados mais modestos.

Saneamento, por sua vez, deve postar resultados com baixa variação frente ao trimestre anterior, apontam os analistas.

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.