Publicidade

Mais uma safra de resultados de empresas de capital aberto se aproxima e um dos pontos que devem ser observados como uma lupa por analistas e investidores é o endividamento das companhias, ao final do terceiro trimestre.

Fatores como a recente queda da inflação, que reduz custos, e dos juros, diminuindo encargos financeiros, são aspectos que contribuem para o alívio no balanço das empresas, trazendo, consequentemente, melhora no resultado líquido.

Entretanto, as altas despesas financeiras acumuladas e a geração de caixa cambaleante de alguns setores – ainda – vão se refletir negativamente nos resultados das companhias.

Endividamento: Saúde e varejo

Na lista dos setores que ensejam maiores preocupações estão os de saúde e de varejo, segundo Ricardo Luiz Carvalho, diretor de rating corporativos da Fitch.

Ao InfoMoney, ele analisou os níveis de endividamento das companhias abertas, às vésperas da divulgação dos resultados do 3º trimestre, destacando quais setores devem vir com resultados mais fracos, sobretudo pelo alto nível de alavancagem das empresas.

“O aumento da dívida não é necessariamente ruim, pois pode financiar o crescimento, com investimentos ou aquisições, esperando uma contrapartida de geração de caixa que deve vir mais à frente”, diz.

Continua depois da publicidade

No entanto, acrescenta Carvalho, o endividamento pode ser um problema quando acontece para “fechar um fluxo de caixa negativo”. Ou seja, contratar dívida para garantir o funcionamento da operação.

Caso Americanas

Em meio ao cenário macro desafiador, pelo qual passaram as companhias, desde o início do ano, com pressão de custos, pela inflação, e juros elevados, reduzindo a demanda dos consumidores e o fluxo de caixa, veio a crise da Americanas (AMER3).

O caso de Americanas, porém, “é um pedaço da história”, pontua Carvalho. Isso porque as empresas terminaram 2022 com endividamento elevado, além de sofrerem os impactos negativos da inflação e dos juros elevados.

Continua depois da publicidade

Todo esse conjunto de fatores, portanto, já vinha reduzindo a receita, trazendo menor rentabilidade e maior consumo de juros nas linhas dos balanços.

“Se juntou tudo isso ao colapso de liquidez, em função do evento (recuperação judicial) de Americanas”, destaca Carvalho. “O cenário de estresse de liquidez foi terrível.”

Rebaixamentos

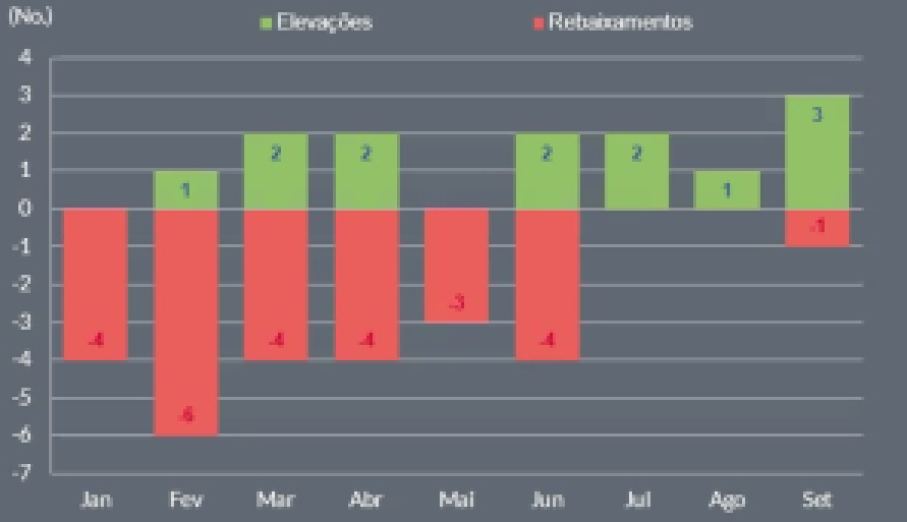

Nesse contexto, este ano deve se configurar como o pior ano em termos de rebaixamento de ratings, por parte da Fitch, desde 2017, estima Carvalho, com dados até setembro.

Continua depois da publicidade

Até o momento, foram 26, entretanto, concentrados no primeiro semestre, sob forte impacto dos fatores macro e da crise de liquidez, pelo caso Americanas.

Total elevações e rebaixamentos de rating em 2023/por mês

“Ao endividamento crescente, após Americanas, se junta o colapso de crédito, com risco mais elevado de financiamento, pois simplesmente o mercado parou (no 1º semestre)”, explica.

Continua depois da publicidade

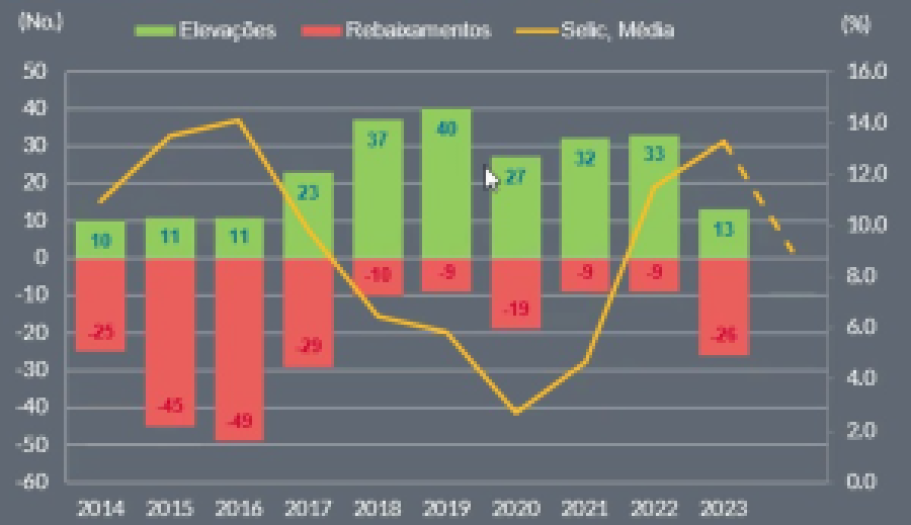

Fora o fator pontual da recuperação judicial de Americanas, esse quadro é extremamente correlacionado com a taxa Selic. Como se vê abaixo, quando os juros sobem, se elevam os rebaixamentos de ratings.

Total elevações e rebaixamentos de rating desde 2014 versus Selic

“Os juros altos machucam, sendo perversos em relação às questões de alavancagem, principalmente para os setores de saúde e de varejo, que concentram o aumento do endividamento e dos downgrades”, completa ele, em relação ao cenário deste ano.

Continua depois da publicidade

Rebaixamentos de rating por setor em 2023

- Saúde: 15%;

- Varejo: 15%;

- Energia: 15%;

- Aéreas: 8%;

- Telecom: 11%;

Fatores-chave para os rebaixamentos

- Liquidez/RJ: 50%;

- Operacional/alavancagem: 46%;

- Mudança de acionista: 4%.

Especialmente sobre o setor de energia, que também concentra um alto volume de rebaixamentos, Carvalho entende se tratar de casos pontuais, “não enxergando uma piora generalizada”.

“São companhias com políticas agressivas de crescimento”, aponta ele, citando casos como o de Eneva (ENEV3) e AES Brasil (AESB3).

Entre os ratings do setor rebaixados estão os da Light (LIGT3), às voltas com pedido de recuperação judicial, além de Aeris (AERI3).

O que acontece com o setor de saúde?

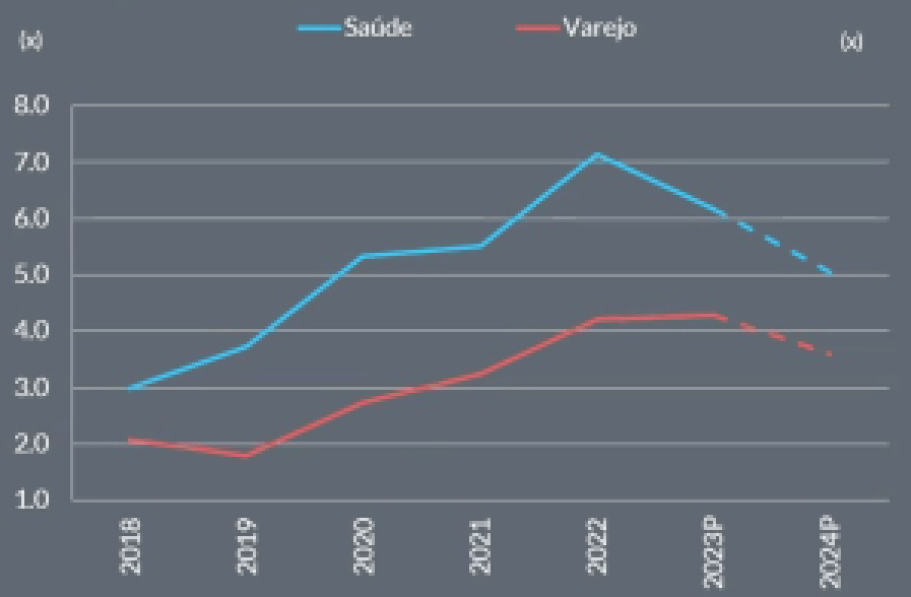

Indo para os setores mais preocupantes está o de saúde, que recentemente passou por um grande movimento de fusões e aquisições, elevando os custos financeiros do pagamento das dívidas. Contudo, o setor viu também um aumento da sinistralidade.

“Houve uma frustração, pois se esperava que o setor tivesse um pouco mais de proteção no negócio”, detalha Carvalho, em relação à sinistralidade, que permanece elevada. Esses fatores, portanto, levaram a uma frustração na geração de caixa.

“Há muito dever de casa à mesa para se fazer. Os movimentos (de fusões e aquisições) foram feitos, com aumento da alavancagem, mas não houve contrapartida (com as compras) de incremento no Ebitda”, assinala, pontuando a dificuldade na gestão com hospitais.

Na lista de rebaixamentos de rating, pela Fitch, estão Dasa (DASA3), Kora Saúde (KRSA3), Athema Saúde (ATEA3) e Alliança Saúde (AALR3). Enquanto isso, nos emissores com perspectiva negativa, reaparecem Dasa e Kora.

Saiba mais:

- Hapvida: mercado prevê melhora da sinistralidade no 3º trimestre, mas base de beneficiários deve encolher

- Oncoclínicas é a preferida do BBA no setor de saúde, à frente de Rede D’Or, mas Fleury está uma “pechincha”

O que acontece com o setor de varejo?

Por fim, no caso do varejo, as explicações se encontram, sobretudo, no ambiente macro, pois é um segmento muito dependente do crescimento do PIB.

Quando se olha para a inflação, por exemplo, ela pressiona custos, reduzindo rentabilidade, e a demanda por parte dos consumidores – que tendem a comprar menos.

Pelo lado dos juros, restringe o apetite do consumidor e traz forte impacto no balanço, com os custos de financiamento do capital de giro e da dívida.

“Toda vez que o custo do dinheiro está excessivamente caro, o balanço das varejistas saem muito machucados, principalmente pela geração de caixa”, sublinha Carvalho.

Conforme ele, com o Ebitda comprometido com pagamento de juros e menor capital de giro, o fluxo de caixa livre fica negativo.

Assim, para fechar a conta, ou se usa o caixa para cobrir o fluxo negativo ou se toma mais dívida.

“Isso explica uma parte do endividamento, já que há uma necessidade maior de capital para financiar a atividade”, acrescentou.

Neste ano, foram rebaixados os ratings de Americanas (AMER3), GPA/CBD (PCAR3), Guararapes/Riachuelo (GUAR3) e Multilaser (MLAS3).

Enquanto isso, estão em perspectiva negativa C&A Modas (CEAB3), Multilaser, Assaí (ASAI3) e Zamp/Burger King (BKBR3).

Mediana dos indicadores de alavancagem de saúde e varejo, com projeções para 2023 e 2024 (dívida líquida/Ebitda em vezes)

Leia também:

- Forte queda de ações de varejistas cria oportunidade de “stock picking” no setor, diz Goldman

- JPMorgan vê movimentos exagerados e eleva Renner, Arezzo e Vivara para compra

Quando deve haver melhoras?

Mesmo que as perspectivas sigam ainda desafiadoras para 2023, ou seja, nos balanços do 3º e do 4º trimestres, que ainda serão divulgados, o cenário pode se clarear a partir do ano que vem.

Entre os fatores que podem impulsionar o desempenho das empresas em 2024 estão:

- Redução da inflação, trazendo menor pressão de custos;

- Queda dos juros, aliviando custos financeiros;

- Retorno da oferta de crédito, reduzindo risco de refinanciamento;

- PIB acima das expectativas, melhorando ambiente de negócios;

- Aprovação de reformas, gerando menos instabilidade fiscal.

“Os balanços do terceiro trimestre ainda devem vir fracos, sem nenhuma recuperação especial, pois os juros ainda estão elevados. Há um ciclo que começa agora, que demora a chegar no balanço das varejistas”, explica.

Conforme ele, o que as empresas do varejo podem fazer, enxugando suas estruturas (diminuindo lojas, como exemplo) e eliminando ineficiências, já estão fazendo.

Nesse sentido, a recuperação, dos resultados, deve vir mesmo apenas em 2024. Por isso, não há de se estranhar que as ações sigam sofrendo na Bolsa.

Afinal, o corte inicial da Selic – a partir de setembro – foi apenas o começo de um alívio nos balanços, seja para as varejistas ou empresas do setor de saúde.

You must be logged in to post a comment.