Publicidade

Em meio a tantas incertezas que rondam o mercado e têm impactado o Ibovespa neste início de ano, uma potencial mudança entrou no radar dos investidores, com possíveis grandes mudanças no setor financeiro.

Trata-se do projeto de lei 2685/22, que tramita em caráter conclusivo na Câmara dos Deputados. A proposta estabelece dois grandes pontos: o primeiro deles é um teto na taxa de juros do crédito rotativo, nos moldes do que foi feito com o cheque especial alguns anos atrás. E o segundo ponto é um programa de renegociação para famílias endividadas.

Em relatório, o Itaú BBA apontou que ainda há um longo caminho até a aprovação e pode haver mudanças antes de aprovado, mas os analistas notam que esta proposta tem alinhamento com o que vem sendo dito pelo novo governo, “que preza por alívio do endividamento e por juros mais baixos nas linhas de crédito”.

“Avaliamos que, caso seja aprovada, a proposta teria um impacto negativo para o negócio de cartão dos bancos e impactos indiretos em outras linhas de crédito e serviços”, avaliam os analistas.

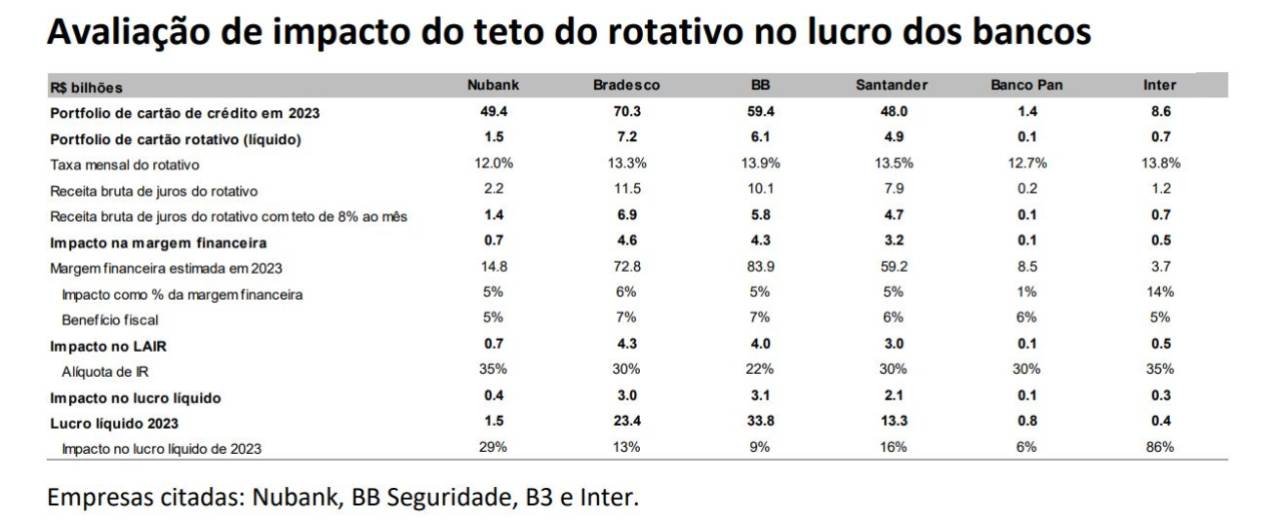

Para eles, o banco Inter (INBR32) e o Nubank (INBR32) seriam, de longe, os mais afetados dentro da sua cobertura, considerando apenas os impactos primários do teto na taxa do rotativo.

O programa de renegociação, por outro lado, poderia indiretamente reduzir os custos com perdas de crédito do sistema financeiro. Isso poderia implicar em menos inadimplência e despesas de provisão para os bancos. O governo, nesse caso, poderia cobrir a inadimplência, como fez em programas similares durante a pandemia, apontam os analistas do BBA.

Continua depois da publicidade

Por outro lado, isso poderia criar um risco moral para o médio prazo, o que enxergam como negativo. “De maneira geral, a proposta é negativa para o setor. É mais incerteza que se forma para um segmento que já enfrenta desafios importantes. Atualmente nossa preferência dentro do setor fica em BB Seguridade BBSE3 e B3 B3SA3, que nos parecem ser melhores lugares para se posicionar neste momento”, concluem.

Confira o impacto do teto do rotativo no lucro dos bancos, segundo o BBA:

Já o Morgan Stanley, mais positivo, aponta que o projeto de lei não tem poder para alterar ou limitar os preços e não menciona explicitamente o nível do teto da taxa de juros e outros termos e condições.

Continua depois da publicidade

O banco lembra que o Conselho Monetário Nacional (CMN) é a principal instituição do sistema financeiro nacional, responsável pela formulação das políticas monetária e de crédito. O conselho é composto pelos seguintes membros: o Ministros da Fazenda e do Planejamento, o Secretário Especial do Tesouro e Orçamento do Ministério da Economia e o presidente do Banco Central. “É importante ressaltar que o Banco Central agora é uma entidade independente, improvável de votar de acordo com as linhas partidárias, e esperamos que permaneça racional quando se trata de regulamentação e preços – como tem sido nas últimas duas décadas”, afirma.

“Ficaríamos surpresos se o projeto de lei fosse aprovado, pois o BC já limitou amplamente a receita de juros que os emissores de cartões geram”, avalia o Morgan, lembrando que, desde 2021, os bancos não podem permitir que o cliente fique mais de 30 dias no rotativo pagando os juros mais altos do mercado. Depois desse prazo, devem oferecer uma opção de parcelamento com juros menores. Com isso, a parcela rotativa dos recebíveis de cartão de crédito encolheu, passando de 35% em 2017 para 17% em 2020.

“Assim, acreditamos que limitar os juros rotativos, além do que já existe, parece desnecessário e não impactaria a oferta ou demanda, porque os cartões não seriam significativamente mais baratos para os consumidores e os emissores de cartões não ganhariam significativamente menos com o produto”, avaliam os analistas.

Continua depois da publicidade

O banco ainda reforça que os valores com rotativos no Brasil representam apenas 17% dos recebíveis de cartão de crédito, abaixo dos 35% em 2017 e bem abaixo dos níveis de mais de 50% na América Latina.

De qualquer forma, aponta o Morgan, os emissores de cartões acreditam que a probabilidade de aprovação da proposta é baixa, com iniciativas semelhantes não tendo sucesso no passado. A associação de bancos provavelmente argumentará que a iniciativa impactaria negativamente o ecossistema de cartões de crédito do Brasil.

“Os emissores de cartões nos disseram que, se de fato as taxas fossem limitadas, teriam que reanalisar a oferta geral de produtos, incluindo reduzir ou eliminar os parcelados sem juros – e isso teria um impacto negativo significativo na inclusão financeira, consumo e/ou vendas no varejo, algo que reguladores e governo não gostariam de ver. Alguns também argumentaram que é comum ver comerciantes pressionando os políticos sobre esse tipo de iniciativa toda vez que novos governos surgem; mas assim que os emissores de cartões ameaçam cortar os ‘parcelados’, eles normalmente desistem”, afirmam.

Continua depois da publicidade

O projeto de lei, de qualquer forma, poderia ter um impacto negativo nos negócios de cartões de crédito de bancos e fintechs emissoras de cartões. Atualmente, a taxa média de juros para empréstimos com cartão rotativo é de 14% ao mês, em comparação com o limite sugerido de 8% ao mês para empréstimos com cheque especial – o que implica uma queda de 43%.

“No entanto, lembramos que a fatura impactaria apenas 17% dos recebíveis de cartão de crédito. O parcelamento sem juros representa 73% dos empréstimos com cartão de crédito, enquanto o parcelado com juros representa 10%. Estas últimas já cobram em média 8% ao mês”, avalia.

O Itaú explicou, segundo cita o Morgan, que a medida poderia ter um impacto menor na sua carteira em relação à indústria. A gestão do banco brasileiro destacou que a sua carteira rotativa representa apenas 11% de sua carteira total de cartões de crédito e que sua taxa máxima de rotativo é atualmente de 10% ao mês (versus 14% do setor), limitando o impacto no banco em uma base relativa.

Continua depois da publicidade

O Morgan ainda cita que, imediatamente após a divulgação deste projeto de lei, vários participantes do mercado foram rápidos em dizer que esta iniciativa é um reflexo do que é o novo governo Lula e que o risco regulatório para os bancos está aumentando. “Não concordamos com esta visão. Primeiro, este projeto de lei não é novo e não vem do governo recém-eleito”, citando que o autor da proposta, deputado Elmar Nascimento, falou sobre o tema pela primeira vez em agosto de 2022, no governo de Jair Bolsonaro. O Morgan ainda aponta que não há evidências de que os dois governos anteriores de Lula tenham sido negativos para o sistema bancário.

Ao falar sobre o programa de renegociação de empréstimos para famílias de baixa renda, que também está no projeto, permitindo às famílias de baixa renda consolidar toda a sua dívida em uma linha de crédito de menor custo, este poderia ter um impacto positivo no custo do risco do sistema, afirma o Morgan;

“Os bancos privados argumentaram que poderiam consolidar e renegociar parte desses empréstimos, principalmente dívidas emitidas por varejistas, empresas de telecomunicações e empresas de energia, considerando que não têm exposição significativa a famílias de baixa renda e poderiam se beneficiar dos termos e condições do governo que reduzem significativamente o custo do crédito. De fato, os bancos governamentais provavelmente administrariam esses programas, absorvendo a maior parte do risco de crédito. Dito isto, alguns acreditam que a implementação do programa será complexa e provavelmente atrasará”, avalia.

O Goldman Sachs também aponta que, segundo o Valor Econômico, a própria equipe econômica do governo poderá anunciar em breve o Desenrola, amplo programa de renegociação de crédito, além de citar a proposta apresentada separadamente por Elmar Nascimento.

Os detalhes exatos de cada programa ainda são desconhecidos, apontam os analistas do Goldman. Para eles, embora essas notícias tenham criado incerteza para os bancos, que começaram o ano em território negativo, acham que é muito cedo para saber o impacto final.

“Além disso, as renegociações da dívida do consumidor podem reduzir os riscos de qualidade dos ativos no curto prazo, reduzindo os níveis de endividamento, mas o impacto nos bancos também dependerá de quem arcará com o custo de tais medidas”, avaliam.

Em breve análise ao comentar o projeto de lei, os analistas do Bradesco BBI também apontaram que ainda teriam que esperar para ver a evolução das discussões e a aprovação do projeto pela Câmara, mas “acreditam que o programa pode ajudar a mitigar a deterioração da qualidade dos ativos, ao mesmo tempo em que pode pressionar a rentabilidade dos cartões de crédito rotativo, dependendo do teto das taxas de juros”.

You must be logged in to post a comment.