Publicidade

A temporada de resultados do terceiro trimestre de 2023 (3T23) chegou ao fim e, de uma forma geral, não trouxe empolgação aos investidores, com números fracos no geral, ainda que dentro do esperado em muitos casos. Os juros ainda altos ainda se refletiram nos números das companhias, limitando os lucros.

Conforme destaca levantamento do consultor Einar Rivero, o lucro líquido das empresas no terceiro trimestre de 2023 foi de R$ 30,0 bilhões, uma ligeira queda de 0,6% em relação ao mesmo período de 2022. “Essa estabilidade reflete o impacto das despesas financeiras, destacando a influência dos juros sobre as dívidas, afetados pela elevada taxa Selic nos últimos 12 meses, enquanto a variação cambial teve um impacto menor devido à redução do dólar”, avalia.

O estudo abrangeu o desempenho de 300 empresas, excluindo aquelas do setor bancário e algumas como Petrobras (PETR4), Vale (VALE3), Suzano (SUZB3), JBS (JBSS3) e Grupo Natura (NTCO3). A exclusão dessas empresas atípicas contribuiu para resultados mais representativos.

Contudo, apesar de ser ainda um cenário difícil, analistas e estrategistas de mercado destacam um cenário mais positivo para os próximos trimestres, enquanto veem o terceiro trimestre como já precificado.

O Bank of America apontou que pela primeira em um ano os balanços das empresas que fazem parte do Ibovespa no terceiro trimestre superaram as expectativas, impulsionados principalmente por empresas de consumo discricionário (embora os varejistas ainda enfrentassem desafios macro), processadores de proteínas (custos mais baixos), empresas de telecomunicações, shoppings e utilities.

Por outro lado, houve queda do lucro antes de juro, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) e do lucro na comparação anual.

Continua depois da publicidade

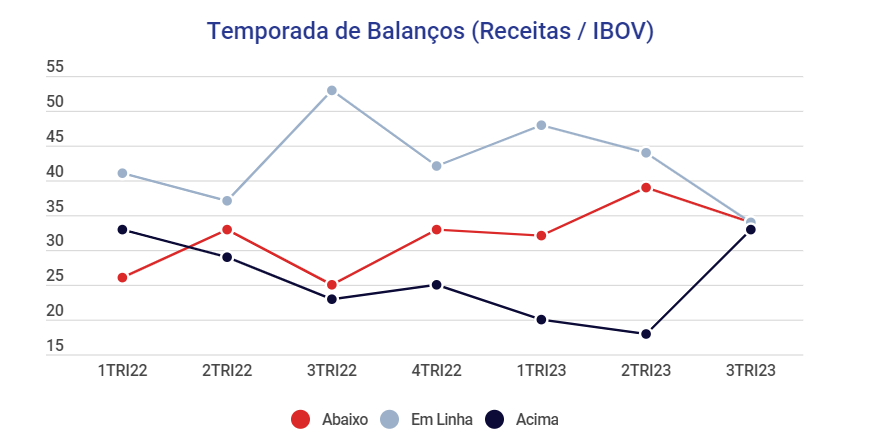

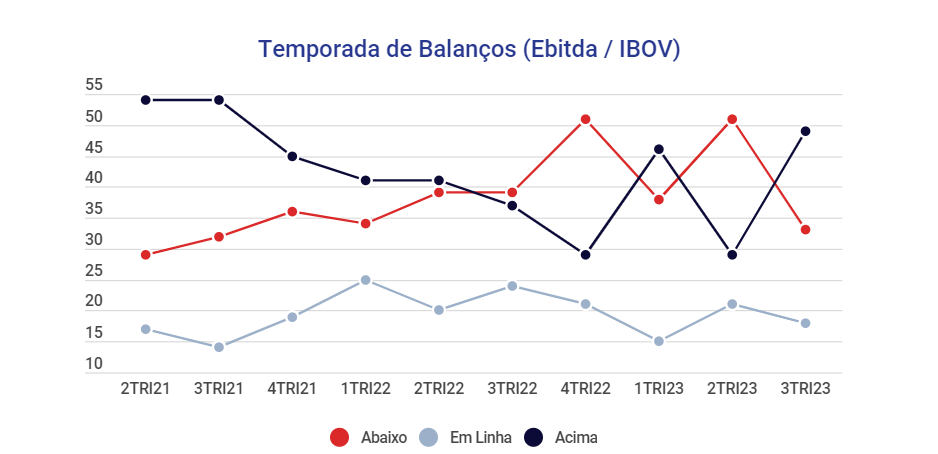

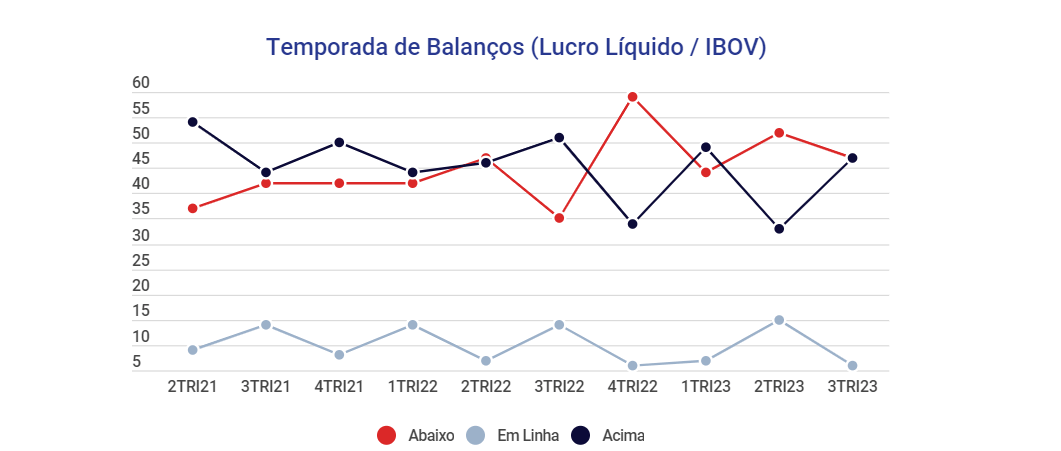

A XP cita que dentro da sua cobertura, 35% das companhias superaram as estimativas de receita, 20% ficaram aquém e 45% ficaram em linha com as estimativas. Quanto ao Ebitda, 35% superaram as estimativas, 50% vieram em linha com as projeções e 15% ficaram abaixo. Já em termos de lucro líquido, 57% superaram, 27% ficaram aquém e 16% ficaram em linha.

“No geral, as receitas reportadas pelas empresas sob nossa cobertura vieram -1,1%, abaixo das estimativas da XP, enquanto o número agregado do Ebitda foi praticamente em linha e a surpresa do lucro líquido foi de 5,3%”, aponta.

Quanto a setores, a maioria dos analistas setoriais da casa viu essa última temporada como mista para as empresas de sua cobertura. “Os segmentos que se destacaram com resultados positivos foram: Educação, Financeiro, Operadoras de Saúde, Shoppings, Frigoríficos, Mineradoras e o setor de Petróleo & Gás”, aponta a XP.

Continua depois da publicidade

Para a Genial, os resultados do 3º trimestre de 2023 revelaram uma perspectiva mais positiva sobre os desempenhos corporativos, mostrando que, mesmo diante de um cenário econômico desafiador, a maioria das empresas apresentou surpresas positivas em suas principais linhas de balanço.

“A expectativa de queda dos juros contribui para um clima de otimismo no mercado, indicando que os investidores estão antecipando uma possível melhora nas condições econômicas nos próximos anos. Esse otimismo em relação à política monetária e às taxas de juros influencia positivamente as expectativas dos investidores, refletindo-se no desempenho das empresas e na confiança do mercado”, avaliam os estrategistas da Genial.

Segundo eles, a combinação de resultados corporativos fortes com um cenário de juros decrescentes pode criar um ambiente favorável para o crescimento e a valorização das empresas, potencialmente impulsionando os mercados de ações nos próximos anos.

Continua depois da publicidade

Em linha com o BofA, a Genial aponta que a maioria dos resultados ficou em linha ou acima das expectativas do mercado. “Um aspecto notável foi o aumento significativo das surpresas positivas relacionadas às receitas, destacando a capacidade das empresas de superar previsões”, aponta. Isso sugere, na visão dos analistas da casa, que as empresas se anteciparam e se adaptaram adequadamente a um cenário econômico mais desafiador.

“Essa preparação parece estar se traduzindo em resultados mais robustos, o que pode indicar uma tendência de melhorias contínuas nos próximos balanços”, afirma.

Pela análise dos quadros abaixo, que mostram em qual proporção a receita, Ebitda e lucro das companhias do Ibovespa superaram, decepcionaram ou ficaram em linha com as projeções, a Genial ressalta que o número de empresas com receita líquida que superou as estimativas aumentou significativamente, passando de 18% no segundo trimestre para 33% no terceiro trimestre do mesmo ano. Quanto ao Ebitda, a proporção de empresas que excedeu as expectativas também mostrou uma melhoria, alcançando 49%, sendo um indicativo da eficiência operacional e da capacidade de geração de lucros das empresas.

Continua depois da publicidade

Além disso, a porcentagem de empresas cujo lucro líquido ultrapassou as expectativas subiu de 33% para 47%. “Este crescimento no lucro líquido é particularmente significativo, pois reflete diretamente a saúde financeira e a lucratividade das empresas”, afirma.

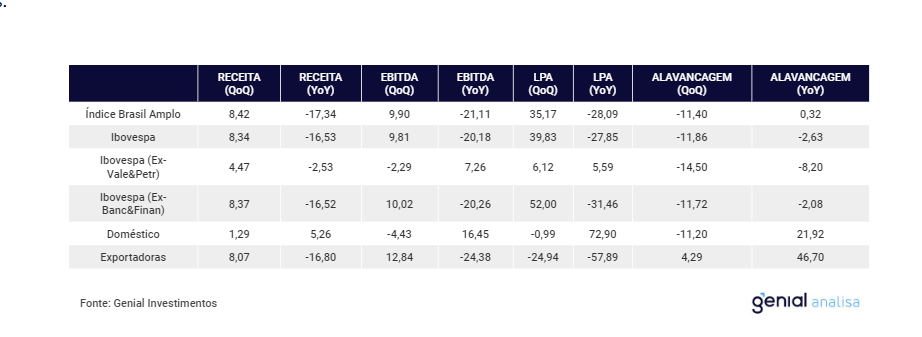

A redução geral na alavancagem, conforme ressaltado no quadro abaixo, por outro lado, indica que as empresas estão focando na diminuição do seu endividamento e na melhoria da sua estrutura de capital.

A Genial vê esse como um aspecto positivo, pois um menor nível de dívida pode levar a uma maior estabilidade financeira e a uma melhor avaliação de risco por parte dos investidores.

Continua depois da publicidade

“Essas tendências, ao serem combinadas, refletem um cenário promissor para o mercado acionário brasileiro, com empresas mostrando sinais de recuperação e fortalecimento em um ambiente econômico ainda desafiador”, avalia.

Já o Santander reforça a visão de que os resultados das empresas brasileiras de sua cobertura foram, mais uma vez, afetados pelas condições financeiras mais restritivas. “Assim como nos trimestres anteriores, isso se refletiu em uma queda (de 23% na base anual) no lucro líquido do 3T23 para as empresas de nossa cobertura”, afirma.

Para o 3T23, a análise das palavras mais utilizadas nas teleconferências de resultados das empresas sob a cobertura do banco mostra que “crescimento” permaneceu como a palavra mais citada.

“Na nossa opinião, uma das principais causas da elevada frequência desta palavra na maioria dos setores deveu-se provavelmente às preocupações dos investidores sobre quando o crescimento irá acelerar novamente”, avalia.

O uso da palavra ainda é reforçado pela perspectiva de uma provável desaceleração da atividade econômica brasileira. De acordo com a equipe macro do Santander, o PIB brasileiro pode cair 0,3% no trimestre, após aumentar 1,8% e 0,9% no 1T23 e 2T23, respectivamente, ambos comparados trimestralmente.

“O aumento na frequência de palavras relacionadas a desaceleração, incerteza e desafio, em comparação com trimestres anteriores, provavelmente está relacionado à expectativa de desaceleração do PIB. Nesse sentido, a frequência de palavras relacionadas a inovação e digital manteve-se praticamente no mesmo patamar dos trimestres anteriores, em linha com o foco das empresas na preservação de caixa e margens”, aponta.

Assim, se de um lado a continuidade do ciclo de queda de juros anima, por outro a desaceleração da economia doméstica é um fator de preocupação.

O banco aponta que, ao olhar para o Ebitda, as surpresas positivas ficam com o setor de construção civil, varejo e bens de capital, contrastando com papel e celulose, siderurgia e alimentos & bebidas.

Já em termos de lucro líquido, os setores de varejo, construção e educação relataram os maiores aumentos anuais. “Em relação ao desempenho do varejo, é importante destacar que o desempenho do setor foi geralmente visto como insatisfatório – em geral, o forte desempenho foi alimentado por números favoráveis de apenas duas empresas”, avalia.

Do lado negativo, siderurgia, construção e alimentos & bebidas relataram as quedas mais significativas no lucro em relação ao ano anterior. O lucro líquido do setor de Celulose e Papel no 3T23 foi negativo, impossibilitando o cálculo da variação anual.

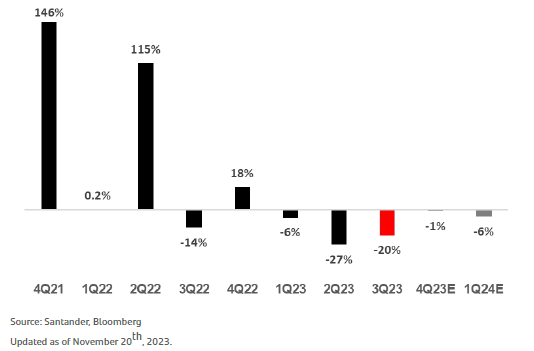

“Além disso, ao comparar o crescimento do lucro por ação (EPS) do Ibovespa, fica evidente que o fundo foi atingido no segundo trimestre de 2023. Parece que o pior já passou”, avalia.

Abaixo, estão os dados efetivos e as projeções de lucro por ação, com expectativa de início da estabilização no próximo trimestre:

Olhando para as empresas, o banco vê como destaques positivos Hapvida (HAPV3), Rumo (RAIL3), Banco Inter (INBR32) e Ultrapar (UGPA3), enquanto os destaques negativos para o banco ficaram com Bradesco (BBDC4), Usiminas (USIM5), Eztec (EZTC3) e Lojas Renner (LREN3).

Confira a seguir as análises dos destaques de empresas e setores:

Agro

Para a XP, o trimestre foi misto para Açúcar e Etanol. Os players do setor registraram fortes resultados operacionais impulsionados pelo clima favorável entre julho e setembro, enquanto os números já começaram a se beneficiar dos preços do açúcar mais elevado e da maior produtividade, o que levou a uma maior diluição dos custos. No entanto, não o suficiente para compensar as fracas margens do etanol impulsionadas pelos preços mais baixos.

Para os produtores agrícolas, as margens refletiram melhores produtividades e custos mais baixos da nova colheita, mas os resultados ainda foram impulsionados principalmente por produtos agrícolas da safra passada (que enfrentavam margens fracas). Para os players de serviços agrícolas, o foco principal continua a ser o nível de comercialização de culturas inferior à média, o que está a afetar negativamente os resultados do setor.

Alimentos e Bebidas

A XP aponta que este foi um trimestre misto para Alimentos e Bebidas dentro da sua cobertura.

Do lado positivo, o vento favorável há muito tempo esperado da baixa do preço das commodities refletiu nas finanças e ajudou a recuperar as suas respectivas margens.

Do lado negativo, as companhias dos segmentos enfrentaram um trimestre difícil em termos de volumes, refletindo um ambiente macro ainda desafiador, juntamente com a estratégia dos varejistas de pressionar por volumes mais baixos, reduzindo assim a capacidade de alavancagem operacional das empresas e limitando a recuperação nas margens da última linha.

Bancos, Mercados de Capitais, e Neo-banks & Fintechs

A XP vê a temporada de resultados do 3T23 como positiva. Embora a inadimplência (NPL) tenha encerrado o trimestre ainda em níveis elevados, neste trimestre finalmente se começa a observar uma redução nestes indicadores.

Do lado das receitas com prestações de serviços, o terceiro trimestre também apresentou melhorias marginais sequencialmente, superando o cenário macroeconómico ainda aquém do ideal. Além disso, a maior parte das empresas do nosso universo de cobertura manteve o foco em eficiência e apresentou melhores resultados. No que diz respeito aos bancos incumbentes, o trimestre aparentemente marcou o início de um ciclo mais virtuoso para os NPL.

Leia também

No entanto, alguns players continuam com a rentabilidade pressionada, caso de Santander (SANB11) e Bradesco (BBDC4).

O Bank of America também aponta que os bancos privados tiveram fraco crescimento da carteira de crédito, aumento das margens com juros e estabilização da inadimplência. O Banco do Brasil (BBAS3) teve expansão mais robusta dos empréstimos, mas com provisões maiores para devedores duvidosos e alta de dois dígitos nas despesas operacionais.

Já a XP aponta que os Neobanks e Fintechs entregaram melhorias operacionais sequencialmente, levando a melhores resultados financeiros. Nu (ROXO34) e Inter (INBR32) apresentaram números melhores que o esperado, levando a casa e o consenso a ficarem mais positivos em relação aos próximos trimestres. Méliuz (CASH3) também surpreendeu, principalmente pelo lado de custos e despesas.

Na visão do BofA, BTG Pactual (BPAC11) e XP (XPBR31) tiveram bons resultados apoiados pela área de banco de investimento, enquanto o Nubank superou as previsões com queda das despesas, compensando a desaceleração na geração de receitas.

Bens de Capital

A XP destaca, do lado positivo: (i) os resultados robustos da Marcopolo (POMO4), impulsionados pela rentabilidade mais forte do que o esperado (com melhor mix de vendas e preços mais elevados), assim como (ii) vendas sazonalmente melhores da Kepler-Weber (KEPL3); continuidade de um sólido nível de margem por parte da Frasle (FRAS3); e melhores resultados para a Tupy (TUPY3) (com ganhos de margem por conta de sinergias e ganhos de eficiência).

Atipicamente, foi visto (iii) a WEG (WEGE3) publicando resultados abaixo das estimativas, com a desaceleração do crescimento da receita e a acomodação da rentabilidade materializando algumas de nossas preocupações para a WEG olhando para frente.

“Por fim, vimos (iv) resultados pressionados (como esperado) para Aeris (AERI3) e Iochpe-Maxion (MYPK3); e números mais fracos que o esperado para Randoncorp (RAPT4) (com competição mais acirrada levando a um Ebitda ligeiramente mais fraco)”, avaliam os analistas.

Construtoras

A XP aponta que, no segmento de baixa renda, os novos limites de preços no programa habitacional Minha Casa Minha Vida (MCMV) em pleno potencial no terceiro trimestre apoiaram um ambiente de forte demanda com vendas líquidas robustas.

Por outro lado, os resultados mostraram um cenário misto. Do lado positivo, Cury (CURY3), Direcional (DIRR3) e Plano&Plano (PLPL3) tiveram desempenho superior, com forte rentabilidade levando a resultados acima de nossas estimativas. A Tenda (TEND3) e a MRV (MRVE3) foram os destaques negativos, dado o resultado ainda pressionado, apesar de uma recuperação encorajadora da margem bruta.

Já no segmento de renda média/alta, os lançamentos mais baixos no trimestre (lançamentos %Co em uma média de -50% no trimestre em nossa cobertura) pressionaram as vendas líquidas (vendas líquidas %Co em uma média de -9% no trimestre), levando a um desempenho geral de receita líquida estável no trimestre, embora em grande parte positivo na base anual.

“Os descontos continuaram a pressionar a margem bruta, mas a Cyrela (CYRE3), a Lavvi (LAVV3) e a Moura Dubeux (MDNE3) apresentaram rentabilidade robusta”, avalia.

Educação

O BofA avalia que os resultados globais foram positivos, com aumento de tickets, sendo liderados pela Ânima (ANIM3), que teve forte geração de caixa sustentada por maior eficiência de custos e efeitos inorgânicos.

A XP avalia que os “3Ts” são o segundo trimestre mais importante para as empresas de ensino superior, dado que é quando ocorrem os ciclo de captações de meio de ano.

Durante o 3T23, os analistas da casa puderam observar fortes melhorias em relação a (i) números de captações nos segmentos presencial e ensino a distância (EaD), (ii) comportamento saudável e sustentável dos tickets médios, (iii) níveis controlados de taxas de evasão, levando a (iv) um aumento notável da alavancagem operacional. “No geral, temos uma perspectiva positiva para esta temporada de resultados, embora notemos que o ambiente regulatório possa trazer volatilidade nos curto e médio prazos”, aponta.

Elétricas e Saneamento

No setor, os analistas do BofA e da XP destacam a Equatorial (EQTL3) em destaque entre as distribuidoras. A XP ressalta que a companhia continuou mostrando sua capacidade de recuperação de ativos de distribuição, enquanto o banco americano ressalta o crescimento de volumes e controle de custos (citando também a Engie EGIE3).

O BofA também aponta que a Eletrobras (ELET3;ELET6) se destacou com ganhos de eficiência, enquanto a XP avalia que a “ex-estatal” trouxe novidades positivas em todas as frentes, principalmente na área de redução de custos e empréstimos compulsórios.

A XP cita ainda que, no setor de saneamento, a Sanepar (SAPR11) apresentou volumes faturados melhores que o esperado e tarifa média superior.

Frigoríficos

A XP avalia que, considerando todo o contexto, foi um trimestre positivo para todos os frigoríficos da sua cobertura, com destaque para a geração de fluxo de caixa livre.

Para os players expostos à carne bovina no Brasil, as margens se recuperaram e ficaram próximas da máxima histórica devido à queda acentuada nos preços do gado. Tanto para carne de aves no Brasil quando nos EUA, o trimestre também representou uma recuperação sólida das margens, refletindo principalmente os preços mais baixos dos grãos.

“Em uma nota negativa, os players expostos à carne bovina dos EUA ainda enfrentam um momentum desafiador, que esperamos que dure até 2025”, apontam os analistas.

O BofA viu alguns desafios devido ao fraco desempenho das exportações. Olhando por empresa, o banco ressalta que a JBS (JBSS3) entregou resultados em linha, com o fraco desempenho no Brasil compensado por melhores vendas de carne bovina nos EUA.

Enquanto isso, a Marfrig (MRFG3) teve resultados mais fortes, com EUA (por efeito calendário) e margens maiores na América do Sul. BRF (BRFS3) teve um trimestre sólido no Brasil com a redução dos custos de alimentação e aos ganhos de eficiência.

Já sobre Minerva (BEEF3), cujas ações despencaram após o balanço, o BofA ressalta que as margens anuais melhoraram, mas o Ebitda registrou baixa com preços de carne bovina mais baixos.

Imobiliários e Shopping

Operacionalmente, o segmento de shopping centers teve um desempenho sólido, destaca a XP, explicado pelo crescimento positivo das vendas dos lojistas na base anual, acima do crescimento esperado de um dígito médio. “Destacamos uma taxa ocupação mais forte e uma inadimplência líquida significativamente menor, o que ajudou a reduzir as despesas de propriedade, levando a margens robustas”, avalia.

Na visão do BofA, os shoppings registraram resultados positivos com melhores tendências operacionais (maiores vendas e aluguéis crescimento). Segundo as empresas relataram, as vendas de outubro aumentaram 8-9% na base anual (de uma base semelhante a setembro). A projeção é de aceleração nas vendas no quarto trimestre deste ano, uma vez que no ano passado houve eleições e a Copa do Mundo que afetaram os números de novembro/dezembro do ano passado.

Mineração e Siderurgia

Os analistas da XP veem um melhor desempenho relativo das mineradoras de minério de ferro em comparação com as siderúrgicas no Brasil.

Para as mineradoras de minério de ferro, os preços aumentaram no trimestre, dada a maior referência do minério de ferro com 62% de pureza (+3% no trimestre) e uma melhor sazonalidade nos volumes (+10% no trimestre para a Vale VALE3 e +3% no trimestre para a CSN Mineração CMIN3), o que também impactou positivamente a diluição dos custos fixos.

O BofA aponta que a Vale relatou embarques mais fortes de minério, preços e de cobre mais elevados, o que compensou embarques de níquel e os preços realizados mais fracos.

Já para as siderúrgicas, o BTG Pactual apontou que o trimestre foi “deprimente” e que o setor vive uma “tempestade perfeita”. Isso porque a demanda está fraca, os preços do aço registram constante queda e o nível de rentabilidade está próximo da mínima histórica, isso em um cenário de forte alta das importações de aço (que subiram quase 60% na base anual).

A XP ressalta que o ambiente doméstico voltou a ser o ponto fraco nos resultados do 3T23 das siderúrgicas, com a rentabilidade da Usiminas (USIM5) e da CSN (CSNA3) em queda no trimestre, dados os preços mais baixos (os preços dos aços planos caíram 10% no trimestre no Brasil) e os custos mais elevados, enquanto a Gerdau (GGBR4) foi novamente o destaque positivo dado o desempenho resiliente do BD da América do Norte, apesar de uma queda sequencial nos resultados trimestrais.

Papel e Celulose

Para Papel e Celulose, a XP aponta que a Suzano (SUZB3) foi o destaque negativo, com Ebitda caindo 6% na base trimestral, devido aos menores preços da fibra curta na China (-5% na comparação trimestral) e volumes (-1%), apesar dos menores custos caixa de celulose por tonelada (-7%, ex-manutenção). “Além disso, Klabin KLBN11 e Irani RANI3 reportaram bons resultados, com números acima do esperado na divisão de papéis e embalagens”, apontam.

O BTG Pactual aponta que houve redução do Ebitda em R$ 6 bilhões, com as empresas sofrendo com a queda dos preços da celulose (de US$ 862/tonelada no 3T22 para US$ 529/ton no 3T23, queda anual de 39% ano a ano).

Petróleo e Gás

A XP avalia que os resultados das empresas produtoras de petróleo e gás se beneficiaram de um brent mais forte (+11% na base trimestral), enquanto as empresas petroquímicas sofreram com spreads e preços mais baixo.

As empresas de óleo e gás se beneficiaram de volumes mais altos e alavancagem operacional, resultando em custos mais baixos e, consequentemente, margens melhores. Fusões e aquisições (M&As) foram um tema recorrente nas conferências dessas empresas.

O BofA cita que os resultados foram mais fracos do que o esperado para Petrobras (PETR4), explicados por custos de exploração mais elevados; já para PRIO (PRIO3). apontou que os números vieram em linha, apoiada por alta de produção, enquanto 3R (RRRP3) superou as projeções do mercado, com alta da produção.

Já no setor petroquímico, a XP cita que Unipar (UNIP6) e Braskem (BRKM5) sentiram os efeitos de um trimestre no ciclo de baixa, enquanto Cosan (CSAN3) teve resultados muito fortes em todos o seus portfólio. “M&As também foram um tema recorrente nas conferências das empresas petroquímicas”, avaliam os analistas.

Saúde

O Bank of America vê os balanços gerais positivos no período, sendo que Hapvida (HAPV3) aparece como destaque positivo, com melhora operacional por conta do reajuste de preços. Já a Rede D’Or (RDOR3) teve números mais fracos com aumento de inadimplência e elevação da preocupação com o aumento da dívida.

A XP vê que a cadeia de valor do setor ainda está pressionada. No entanto, houve melhorias, apontando para uma recuperação constante. A casa também ressalta que a Hapvida teve resultados fortes, principalmente devido a aumentos de preços, o que resultou em perdas líquidas de planos de saúde para ambas as empresas, mas reduziu a sinistralidade.

Os prestadores de serviços hospitalares, por sua vez, continuam absorvendo pressões do setor em geral, com números de taxas de ocupação e leitos operacionais mistos. Pelo lado positivo, os analistas destacam melhorias no ticket médio, especialmente provenientes de aumentos de preços e mix.

Além disso, a Oncoclínicas (ONCO3) manteve seu crescimento constante de receita, com melhorias na alavancagem operacional e conversão de caixa. Por outro lado, nota a pressão no ticket médio devido a um aumento da Pressão sobre Devedores Duvidosos (PDD), de 3,6% em relação à receita bruta (+2,4 p.p. na base anual. Já o Fleury (FLRY3) conseguiu melhorar a alavancagem operacional mesmo considerando uma piora no mix de procedimentos.

A XP vê resultados de neutros a negativos para as farmacêuticas. A Hypera (HYPE3) indicou que não será capaz de entregar o seu guidance de receita para o final do ano de 2023, principalmente devido aos impactos de um inverno extraordinariamente quente, embora notemos a sua rápida redução em gastos com marketing para compensar o impacto nas margens.

Já a Blau (BLAU3) teve resultados negativos, com receita praticamente estável mesmo com a consolidação da Bergamo e o aumento das vendas de especialidades, enquanto a margem Ebitda ajustada caiu significativamente devido a impactos como pressões competitivas e uma piora do mix. A Viveo (VVEO3) teve mais um trimestre de forte crescimento, principalmente devido aos segmentos de H&C, L&V e Serviços, com aumentos de dois dígitos das receitas, resultando em diluição de despesas.

Telecomunicações e tecnologia

O BofA vê que Telefônica (VIVT3) e TIM (TIMS3) tiveram números sólidos, com alta das receitas de serviços móveis acima da inflação, expansão de margens e geração de caixa.

“As grandes empresas de telecomunicações da nossa cobertura apresentaram resultados sólidos, após a estratégia bem-sucedida de ajuste de preços com controle de churn [cancelamento]”, destacou também a XP.

Em relação aos provedores de serviços de internet (ISPs, na sigla em inglês), a Brisanet (BRIT3) e a Unifique (FIQE3) apresentaram resultados neutros e mistos, respectivamente, enfrentando desaceleração das adições líquidas no segmento. A Desktop (DESK3) foi o destaque positivo do trimestre, registrando um desempenho sólido com crescimento do lucro.

Já em tecnologia, Totvs (TOTS3) foi o destaque positivo do trimestre, reportando um forte resultado, expandindo sua receita em todas as dimensões do negócio.

Transportes

A XP aponta que no segmento de Aluguel, a Localiza (RENT3) foi o destaque, após reportar lucro líquido acima de suas estimativas (+11%), principalmente devido ao desempenho resiliente de Gestão de Frotas.

Por outro lado, (i) Vamos (VAMO3) reportou resultados fracos, uma vez que as vendas das concessionárias sofreu com a desaceleração temporária do mercado de caminhões/equipamentos; e (ii) Movida (MOVI3) , já que o resultado permaneceu pressionado por (a) forte queda na margem Ebitda de Seminovos, e (b) maiores depreciações e despesas financeiras.

No setor de Infraestrutura, destaca (i) o desempenho da Rumo (RAIL3) e da Santos Brasil (STBP3), ambos baseados em um ambiente positivo de oferta e demanda, onde o principal fator foi um forte crescimento tarifário; (ii) a Hidrovias do Brasil (HBSA3) também relatou desempenho positivo, uma vez que o Corredor Norte continuou seu desempenho positivo e houve uma recuperação no Corredor Sul, à medida que os níveis de calado melhoraram; e (iii) a Ecorodovias (ECOR3) surpreendeu positivamente após o forte desempenho de tráfego verificado no trimestre.

No setor aéreo, foi visto mais um trimestre onde o foco foi a melhoria da rentabilidade devido (i) à recuperação da demanda; (ii) yields mais elevados; e (iii) redução do CASK (custo operacional dividido pelo total de assentos-quilômetro oferecidos), proveniente principalmente dos preços mais baratos dos combustíveis.

Varejo

A XP cita cinco pontos para o setor em geral: i) o contexto macroeconômico desafiador continua a ser um obstáculo para a demanda; ii) o cenário competitivo mais difícil foi uma preocupação em todos os segmentos; iii) a otimização de despesas e os planos de corte de custos foram implementados para defender as margens; iv) geração de caixa e desalavancagem são prioridades; e v) dinâmicas melhores em outubro, mas as vendas de fim de ano definirão o tom para o 4º trimestre.

Já em termos de segmentos, entre os varejistas de alta renda, a Vivara (VIVA3) foi o destaque, com uma sólida tendência de crescimento e melhoria da rentabilidade.

No segmento de vestuário de média renda, a C&A (CEAB3) se destaca positivamente, com um forte desempenho de vendas mesmas lojas, juntamente com a recuperação das margens, se beneficiando das iniciativas de push&pull e precificação dinâmica.

O BofA cita que, em vestuário, houve desempenho misto, com Arezzo (ARZZ3) mostrando expansão de margem bruta e disciplina de custos e Lojas Renner (LREN3) melhorando vendas, mas com maior concorrência.

Entre os segmentos defensivos, a XP aponta que o desempenho dos varejistas alimentares continuou a ser afetado por tendências deflacionárias, juntamente com volumes fracos, embora tenham registado tendências de recuperação ao longo do trimestre, enquanto as farmácias provaram mais uma vez ser um segmento resiliente, com um desempenho sólido das vendas e margens praticamente estáveis, apesar das fortes bases de comparações.

“Por último, os resultados do comércio eletrônico permanecem pressionados, com a procura ainda fortemente afetada pelo reduzido renda disponível dos consumidores, pelo difícil cenário competitivo e pelas iniciativas de reestruturação”, avalia a XP.

O BofA avalia que o Mercado Livre (MELI34) foi mais um vez destaque no e-commerce, enquanto Magazine Luiza (MGLU3) teve vendas mais fracas, enquanto outras casas destacam melhoras de margens.

You must be logged in to post a comment.