Publicidade

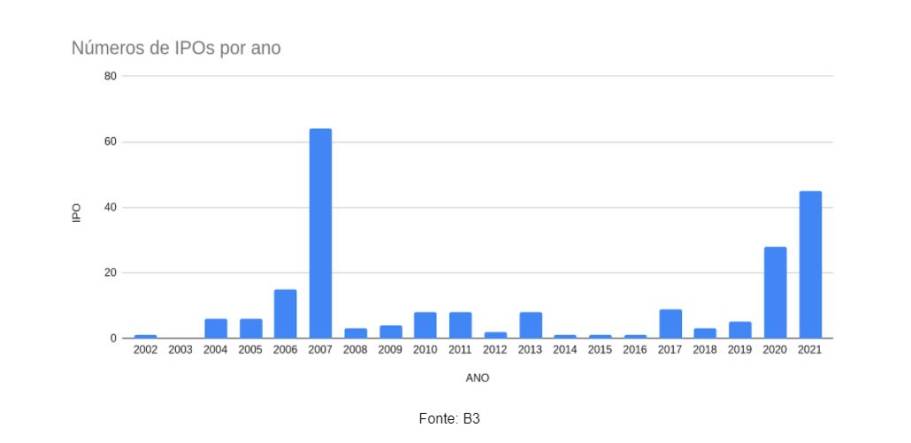

Apesar do volume recorde de IPOs (Oferta Inicial de Ações, na sigla em inglês) em 2021, as ofertas tiveram uma queda abrupta no ritmo de estreias na segunda metade deste ano, eliminando as chances de ultrapassar o recorde de 2007, que somou 64 IPOs e arrecadou R$ 55,6 bilhões em ofertas primárias.

Como comparação, apenas nos dois primeiros meses deste ano, a bolsa brasileira registrou 15 aberturas de capital, levando o mercado a especular se o “boom” de IPOs em 2021 superaria o recorde de 2007.

No entanto, não foi o que aconteceu. Em 2021, o mercado brasileiro registrou 45 ofertas, movimentando mais de R$ 65 bilhões – batendo o recorde de 2007, em volume captado, mas não em quantidade de IPOs realizados.

Das 45 operações, dois terços delas foram realizadas durante o primeiro semestre, o que referenda a perda de tração das ofertas no segundo semestre de 2021.

Mas, quais foram os fatores que impulsionaram o volume recorde de IPOs e quais impediram um número de ofertas superior a 2007?

O que impulsionou a captação via IPO?

A reabertura da economia e a retomada das atividades com o avanço da vacinação contra a covid-19, o ambiente externo de ampla liquidez favorável ao investimento em ativos de maior risco, como as ações, e o aumento constante do número de pessoas físicas na bolsa foram alguns dos fatores que explicam o boom de IPOs – até meados de 2021.

Continua depois da publicidade

Muitas empresas que congelaram seus projetos com a pandemia retomaram os planos de expansão e viram nas ofertas de ações uma oportunidade de levantar recursos.

Empresas de setores que estão em franco crescimento, como saúde e educação, que têm uma participação ainda pequena no índice Ibovespa, aumentaram sua relevância na recente safra de IPOs, trazendo mais diversificação para o mercado acionário brasileiro.

Além destes segmentos, o agronegócio também ganhou território na bolsa brasileira, com seis estreias – que geraram, em sua maioria, um bom retorno aos acionistas.

Continua depois da publicidade

Outras empresas aproveitaram o mercado de capitais aquecido para levantar recursos para reduzir o endividamento.

Pelo lado dos investidores, até março deste ano, a taxa de juros (Selic) encontrava-se no menor patamar histórico, de 2% ao ano, estimulando o investimento em ativos, que oferecem maior potencial de risco/retorno, como as ações.

Mas o que explica a perda de tração?

A partir do segundo semestre o cenário mudou – e bastante –, com várias empresas cancelando ou suspendendo suas operações, como reflexo do cenário político conturbado, preocupações com impactos de novas variantes do Covid-19 na economia, além do aumento das pressões inflacionárias.

Continua depois da publicidade

Exatamente para conter a inflação, o Comitê de Política Monetária (Copom) iniciou um processo de alta dos juros, que trouxe a Selic aos 9,25% ao ano, em dezembro de 2021, com perspectiva de seguir em alta até a reunião de março de 2022, quando poderá atingir os 11,75%, segundo projeções do Itaú BBA.

Isso levou a uma diminuição do apetite a risco por parte dos investidores. “Juros mais altos significam que os investidores de varejo locais podem começar a retornar para a renda fixa”, escreveu, em relatório, o Bank of America (BofA).

E a alta dos juros não está restrita ao Brasil, nos EUA, o Federal Reserve (Fed) acelerou a redução do volume de compra de ativos, conhecido como tapering, e o próximo passo, possivelmente, em março, será começar a aumentar as taxas de juros por lá.

Continua depois da publicidade

A mediana das projeções divulgadas pelas autoridades do Fed preveem até três aumentos nas taxas em 2022, mais duas em 2023 e mais duas em 2024.

IPOs de 2021

Assim, após uma janela de grande liquidez no começo do ano, principalmente entre maio e julho de 2021, dezenas de empresas desistiram de seguir adiante com operações que tinham previsto realizar ainda neste ano.

“Vimos ofertas que chegaram a ter valuation, reuniões, road show e acabaram não saindo”, diz Maurício Schuck, head de gestão de fundos de ações ativos da BB DTVM. Também houve casos de pedidos de descontos de 15% a 20% nos valores estimados das ofertas.

Continua depois da publicidade

José Tovar, da Truxt, avalia que o apetite para o risco diminuiu, dadas as crises sequenciais que o País tem convivido – seja no campo econômico, político ou fiscal – e o aumento da taxa básica de juros.

Com as metas sendo satisfeitas pela remuneração dos títulos públicos atrelados à inflação, é difícil que fundações de previdência, por exemplo, se animem a participar de novas ofertas, acrescentou.

“Nós topamos participar de IPOs no preço que achamos correto. E a racionalização aumentou”, diz.

Como consequência, a última empresa a estrear na bolsa, com oferta de ações, foi a Oncoclínicas, que saiu a R$ 19,75 por ação, com um desconto de 11% em relação ao piso da faixa indicativa de preço, situado entre R$ 22,21 e R$ 30,29, no dia 10 de agosto.

Por outro lado, a empresa de meios de pagamento Getnet teve o início de suas negociações na bolsa no dia 18 de outubro, mas nasceu do braço de pagamentos do Santander Brasil (SANB11), assim como o Assaí, após o spin-off da varejista de supermercados GPA (PCAR3).

Piores desempenhos desde IPO

Das estreias na bolsa, 33 (73,3%) tiveram retorno negativo até 16 de dezembro, segundo levantamento realizado pela Economática.

Entre elas, a de pior desempenho foi a da Dotz (DOTZ3). Após fechar o mês de estreia em alta, o papel da empresa de programa de fidelidade não sustentou o desempenho ao longo dos meses seguintes e acumula até agora uma baixa de 77,27%.

O setor de Tecnologia, no qual está inserida a Dotz, foi o que mais sofreu, quando considerado o período pós-IPO. Mobly (MBLY3), Getninjas (NINJ3), Westwing (WEST3), Mosaico (MOSI3), ClearSale (CLSA3) e Brisanet (BRIT3) recuaram mais de 50% após a estreia em bolsa.

Schuck destaca que uma parte das empresas ligadas à tecnologia chegou ao mercado quando a turbulência já estava se instalando. “Como elas têm múltiplos mais esticados, são as primeiras que sofrem diante da volatilidade. Muitas ainda não estão entregando o que visualizamos nelas.”

O gestor destaca que o desempenho das empresas que chegam à bolsa “com a promessa de se tornar” costuma ser muito diferente da performance daquelas que estreiam depois “que já se tornaram” – e a maior parte das techs está incluída no primeiro grupo.

“Algumas empresas fazem o IPO, pegam o dinheiro e saem comprando [outras empresas], como Locaweb (LWSA3) e Ambipar (AMBP3). O mercado gosta disso”, diz.

Nem todas, no entanto, conseguem concretizar planos de consolidação tão rapidamente. “A Méliuz fez isso, mas a Mosaico, por exemplo, não. Ficou parada”, frisou Schuck.

| Empresa | Desempenho | Início da negociação | Preço de estreia | |

| Dotz (DOTZ3) | -77,27% | 28/05 | R$ 13,20 | |

| Oceanpact (OPCT3) | -75,25% | 11/02 | R$ 11,15 | |

| Mobly (MBLY3) | -75,24% | 04/02 | R$ 21,00 | |

| Getninjas (NINJ3) | -73,50% | 14/05 | R$ 20,00 | |

| Westwing (WEST3) | -73,23% | 10/02 | R$ 12,08 | |

| Clearsale (CLSA3) | -66,40% | 29/07 | R$ 25,00 | |

| Brisanet (BRIT3) | -60,85% | 28/07 | R$ 13,92 | |

| Hbr Realty (HBRE3) | -55,24% | 22/01 | R$ 19,10 | |

| Mosaico (MOSI3) | -54,39% | 04/02 | R$ 19,80 | |

| Espacolaser (ESPA3) | -53,71% | 29/01 | R$ 17,90 | |

| Modalmais (MODL11) | -49,12% | 29/04 | R$ 20,01 | |

| Cruzeiro Edu (CSED3) | -45,57% | 10/02 | R$ 14,00 | |

| Focus (POWE3) | -40,97% | 05/02 | R$ 18,02 | |

| Oncoclinicas (ONCO3) | -40,76% | 09/08 | R$ 19,75 | |

| Eletromidia (ELMD3) | -39,98% | 12/02 | R$ 17,81 | |

| Kora Saúde (KRSA3) | -33,61% | 12/08 | R$ 7,20 | |

| Desktop (DESK3) | -32,77% | 20/07 | R$ 23,50 | |

| TC (TRAD3) | -32,53% | 27/07 | R$ 9,50 | |

| Bemobi (BMOB3) | -32,05% | 09/02 | R$ 22,00 | |

| 3tentos (TTEN3) | -30,61% | 08/07 | R$ 22,00 | |

| Unifique (FIQE3) | -29,31% | 26/07 | R$ 8,60 | |

| Wdc Networks (LVTC3) | -29,09% | 23/07 | R$ 23,30 | |

| Multilaser (MLAS3) | -28,47% | 21/07 | R$ 11,10 | |

| Agrogalaxy (AGXY3) | -27,78% | 23/07 | R$ 13,75 | |

| Smart Fit (SMFT3) | -23,26% | 13/07 | R$ 23,00 | |

| Raizen (RAIZ4) | -17,24% | 04/08 | R$ 7,40 | |

| CSN Mineração (CMIN3) | -15,14% | 17/02 | R$ 8,50 | |

| G2d Invest (G2DI33) | -14,25% | 14/05 | R$ 7,16 | |

| Mater Dei (MATD3) | -12,61% | 15/04 | R$ 17,44 | |

| Blau (BLAU3) | -10,50% | 16/04 | R$ 40,14 | |

| Caixa Seguridade (CXSE3) | -9,66% | 28/04 | R$ 9,67 | |

| Allied (ALLD3) | -8,21% | 09/04 | R$ 18,00 | |

| Infracommerce (IFCM3) | -5,44% | 03/05 | R$ 16,27 |

Fonte: Economatica

IPOs com melhores desempenhos

Vamos

Na ponta positiva, o melhor retorno até agora entre os IPOs em 2021 é o da empresa de logística Vamos (VAMO3), que estreou na bolsa em janeiro e desde então já subiu 104,10%.

Segundo a XP, o otimismo com a empresa é justificado pelo fato de o mercado de aluguel de caminhões no Brasil ser ainda inexplorado; pela posição de liderança da companhia, permitindo vantagens competitivas; bem como pelo modelo de negócios resiliente devido ao perfil de longo prazo dos contratos de aluguel da Vamos.

Um dos principais pilares da tese de investimento da XP em Vamos é o forte potencial de crescimento decorrente de um mercado de aluguel de caminhões ainda inexplorado no país, com apenas 1% de penetração no mercado.

Por fim, a XP cita a combinação “impressionante” de crescimento de receita com expansão de margem da companhia.

Intelbras

Em seguida vem a Intelbras (INTB3), maior fabricante de equipamentos de segurança eletrônica e comunicação do Brasil, que ganhou 74,23% desde seu primeiro pregão, em fevereiro.

De acordo com o gestor da Miles Capital, Fabiano Custódio, a empresa fornece proteção contra o risco hídrico no país, sendo uma das maiores apostas do portfólio long biased, por conta das expectativas para o mercado de energia solar nos próximos anos.

Pelos cálculos do especialista, a receita da Intelbras com produtos de energia solar, hoje próxima a R$ 400 milhões, pode alcançar cerca de R$ 1 bilhão já no próximo ano. E isso considerando apenas o crescimento orgânico esperado para o negócio, assinalou Custódio, acrescentando ainda ver alto potencial para a empresa crescer por meio de fusões e aquisições.

Agronegócio

Apesar de sua importância, a presença do agronegócio era praticamente nula na bolsa – situação que mudou em 2021, após várias ofertas iniciais de ações.

“O setor gira em torno de 25% do PIB do País, mas a presença na bolsa era mínima. Agora, com os IPOs, há várias novas empresas listadas”, pontua Schuck. “Até o ano passado, apenas a Heringer (FHER3) era listada no segmento de fertilizantes. Agora, há mais duas ou três empresas”.

Segundo ele, essa janela de ofertas permitiu diversificação dentro do agronegócio. O fundo do BB, que na época do lançamento tinha cerca de 30 ativos, entre ações e BDRs (recibos de ações estrangeiras negociados no pregão da B3), atualmente possui cerca de 40.

As empresas do agronegócio, Vittia (VITT3) e Boa Safra (SOJA3) figuram entre as maiores altas do ano. Ambas subiram mais de 50% desde os respectivos IPOs. Já com desempenho mais fraco, mas positivo, aparece Jalles Macacho, com alta de mais de 17%.

| Empresa | Desempenho | Início de negociação | Preço de estreia |

| Vamos (VAMO3) | 104,10% | 28/01 | R$ 9,90 |

| Intelbras (INTB3) | 74,23% | 03/02 | R$ 15,75 |

| Vittia (VITT3) | 57,83% | 01/09 | R$ 8,60 |

| Boa Safra (SOJA3) | 51,62% | 28/04 | R$ 9,90 |

| Armac (ARML3) | 50,12% | 27/07 | R$ 16,63 |

| GPS (GGPS3) | 44,12% | 23/04 | R$ 12 |

| Jalles Machado (JALL3) | 17,28% | 05/02 | R$ 8,05 |

| CBA (CBAV3) | 10,27% | 14/07 | R$ 11,20 |

| PetroRecôncavo (RECV3) | 9,29% | 04/05 | R$ 14,75 |

| Orizon (ORVR3) | 6,45% | 12/02 | R$ 22 |

| BR Partners (BRBI11) | 6,25% | 18/06 | R$ 17,81 |

| Viveo (VVEO3) | 0,60% | 06/08 | R$ 19,92 |

EUA também registram recordes de IPOS

Assim como no Brasil, o mercado de ações americano, que serve como termômetro do apetite ao risco, bateu recordes de IPOs em 2021. Quase 1 mil empresas chegaram ao mercado este ano, ultrapassando os recordes anteriores de abertura de capital da década de 1990.

De acordo com Phil Mackintosh, economista-chefe e vice-presidente sênior da Nasdaq, o movimento se deve aos custos de capitais baixos e atritos comerciais mínimos.

Outro fato que corroborou com os números de 2021 é o crescimento das empresas de aquisição com propósito específico (SPACs, na sigla em inglês), que são indiscutivelmente “futuros IPOs”.

No entanto, a volatilidade recente reduziu as esperanças de uma onda mais significativa de aberturas de capital nos EUA para encerrar um ano recorde para listagens em todo o mundo.

Apesar do recente nervosismo, algumas operações avançaram neste final de ano. Entre elas, a mais badalada, por aqui, foi a das ações do Nubank (NUBR33). Na primeira semana, as ações tiveram extrema volatilidade, mas encerram com alta.

Desistência e cancelamentos de IPOs

Mesmo com o maior número de IPOs neste ano, houve um alto número de desistências por parte das companhias na fila para abertura de capital. Cerca de 109 ofertas primárias e secundárias de ações ficaram no meio do caminho, como IPOs de Comerc e Kalunga, e 7 dos pedidos de listagem foram indeferidos, de acordo com dados da CVM.

Historicamente, segundo os analistas do Morgan Stanley, uma alta taxa de cancelamento e adiamento de ofertas coincide com uma performance fraca do mercado de ações.

“Por exemplo, quando o percentual de cancelamento e adiamento era igual ou superior a 50% das ofertas, entre 2011 e 2015, os retornos do índice MSCI Brazil em dólares foram insignificantes”, dizem os analistas.

O Morgan Stanley ressalta ainda que os adiamentos ou cancelamentos em 2021 aceleraram no terceiro trimestre, o que coincidiu com uma queda do índice de referência, no caso, o MSCI Brazil.

Empresas na fila para abertura de capital

Cabe frisar, porém, que ainda há pelo menos 29 empresas com pedido para realizar IPO na CVM (Comissão de Valores Mobiliários).

| Empresa | Entrada com pedido de IPO |

| Self It | 13/12/2021 |

| Tambasa | 10/12/2021 |

| Corsan | 09/12/2021 |

| Cantu Store | 21/10/2021 |

| Holding Verzani & Sandrini | 19/10/2021 |

| SBPAR Participações | 18/10/2021 |

| Interplayers | 17/09/2021 |

| Captalys | 10/09/2021 |

| Datora | 03/09/2021 |

| JFL Holding | 02/09/2021 |

| Cencosud Brasil | 01/09/2021 |

| BMRV | 01/09/2021 |

| Fulwood | 31/08/2021 |

| Claranet | 26/08/2021 |

| Coty Brasil | 25/08/2021 |

| Cerradinho Bioenergia | 20/08/2021 |

| ISH Tech | 19/08/2021 |

| Environmental ESG | 18/08/2021 |

| Vero | 18/08/2021 |

| Dori Alimentos | 10/08/2021 |

| Madero | 02/08/2021 |

| Althaia Indústria Farmacêutica | 30/07/2021 |

| Bluefit Academias | 30/07/2021 |

| Ammo Varejo | 28/07/2021 |

| Vix Logística | 27/07/2021 |

| Monte Rodovias | 14/07/2021 |

| Trocafone | 02/06/2021 |

| Invest Tech | 17/05/2021 |

| CSN Cimentos | 17/05/2021 |

Perspectivas para 2022

Para Schuck, da BB DTVM, quanto mais 2022 se aproxima, mais a janela para IPOs se fecha. “Anos de eleição trazem muita volatilidade para a bolsa. Historicamente, são muito fracos para IPOs”, avalia.

Um declínio no ritmo de IPOs ao redor do globo também é esperado após o volume recorde deste ano. Mas em poucos lugares o movimento poderá ser tão abrupto quanto por aqui – seja pela proximidade das eleições presidenciais quanto pelo cenário mundial.

Na avaliação da XP, contudo, o mercado brasileiro é, sobretudo, sensível aos movimentos globais dos mercados, como a volatilidade cambial, períodos de bonanças e crises econômicas, assim como mudanças nos preços das commodities.

Esses fatores, assinala a XP, podem afetar as ações brasileiras mais do que as incertezas políticas domésticas.

Assim, o Itaú BBA projeta uma queda importante no volume de IPOs em 2022, diante do cenário eleitoral e volatilidade crescente. O banco diz esperar entre 10 a 20 listagens de empresas brasileiras no ano que vem, contra 45 operações registradas neste ano.

BDRs

Outro fator que pode desestimular os IPOs no Brasil é o aumento das ofertas na bolsa americana e listagem de seus BDRs, posteriormente, na bolsa. “A concorrência deixou de ser apenas interna”, diz Schuck.

Se até pouco tempo atrás ser único em um setor era um ponto a favor para uma empresa candidata a abrir o capital, hoje os recibos de ações estrangeiras cumprem um papel de prover acesso a segmentos pouco representados na Bolsa brasileira.

Assim, a expectativa é de que possa ocorrer um maior equilíbrio maior em 2022 entre as listagens brasileiras na B3 e as listagens no exterior do que em 2021, quando a maioria das empresas listava no Brasil.

Ofertas subsequentes devem seguir aquecidas

Mais do que as ofertas primárias, as secundárias também se destacam. No total, incluindo IPOs e follow-ons, as ofertas de ações no Brasil podem atingir R$ 120 bilhões no próximo ano, segundo estimativas do Itaú BBA.

Entretanto, o resultado seria cerca de 15% abaixo do registrado até agora neste ano.

Para Eduardo Mendez, chefe de vendas de ações e mercados de capital de ações para a América Latina do Morgan Stanley, a maior volatilidade deve levar a um ano menos ativo, mas ainda sim construtivo. Várias operações devem ocorrer, principalmente no primeiro semestre de 2022.

Por fim, as instituições financeiras estão contando com uma atividade mais forte de M&A (fusões e aquisições) para compensar parte da desaceleração nas IPOs no país.

Mesmo com a expectativa de IPOs escassos, algumas companhias listadas podem realizar ofertas robustas de ações em 2022.

No radar, a oferta secundária das fatias da Novonor e da Petrobras (PETR3;PETR4) detidas na Braskem (BRKM5). Juntas as companhias possuem 97,1% do capital votante e 74,4% do capital total da petroquímica.

Recentemente, as companhias aprovaram o modelo de oferta secundária de ações preferenciais (follow-on) para venda de fatia de ambas na petroquímica.

Além disso, a gigante Eletrobras (ELET3;ELET6) pode ser privatizada por meio de uma oferta de ações, mas precisará superar obstáculos, incluindo o Tribunal de Contas da União (TCU), que precisa aprovar a operação.

Apesar do adiamento da análise da privatização da elétrica pelo TCU, o governo manteve o cronograma do leilão de capitalização da companhia no primeiro semestre do próximo ano.

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.