Publicidade

A divulgação dos resultados do 2° trimestre de 2022 (2T22) das empresas listadas na Bolsa trouxe muitas sinalizações para o mercado sobre as companhias não só sobre o período de abril a junho, mas também para os próximos trimestres.

No período, o lucro por ação (LPA) do Ibovespa teve queda de 10,3% quando comparado ao 1T22, e também caiu 19,9% em relação ao mesmo trimestre do ano anterior (2T21), em grande parte explicado pela alta inflação e desaceleração econômica. De acordo com dados fornecidos pela Bloomberg para o ano de 2022, destaca a XP, os analistas esperam que os lucros caiam ainda mais no 3T22.

Na avaliação do Bank of America, o segundo trimestre de 2022 foi um case de maiores custos e despesas financeiras, sendo essas as principais preocupações da temporada.

O Safra ainda destaca que a queda nos lucros foi explicada principalmente pelo efeito do aumento na taxa de juros sobre a alavancagem das empresas nos setores de concessão, varejo e saúde, e por alguns itens não recorrentes quando se fala do setor de utilidades básicas.

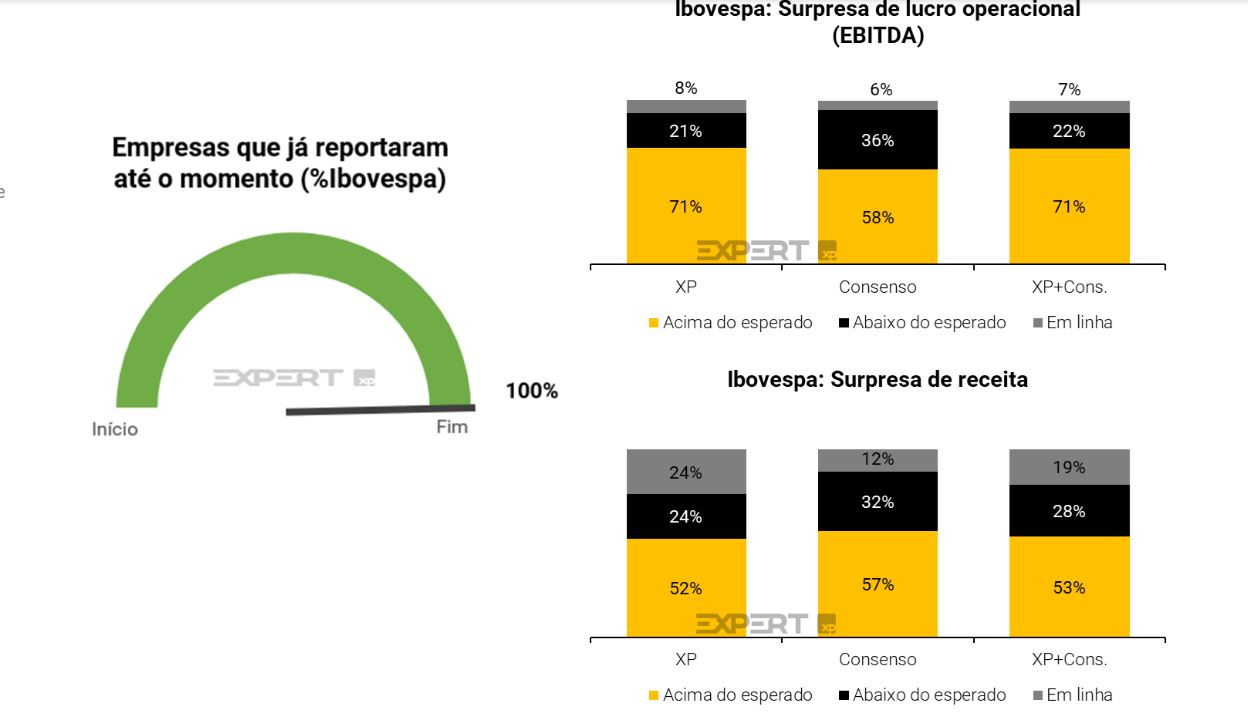

Apesar disso, os estrategistas da XP veem os resultados do segundo trimestre como sólidos, sendo uma temporada semelhante a anterior. Fernando Ferreira, Jennie Li e Rebecca Nossig, que assinam o relatório da XP, destacam que 71% das empresas reportaram lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) acima do que o consenso Bloomberg esperava, 8% foram em linha, e os 21% restantes abaixo do que o consenso projetava. No 1T22, 62% dos resultados superaram as estimativas em termos de Ebitda e no 4T21 foram 44%.

Olhando para a receita líquida, os resultados que superaram as estimativas aumentaram nesse trimestre (alta de 5 pontos percentuais, passando de 47% no 1T22 para 52% neste trimestre). Além disso, as receitas líquidas que ficaram aquém das expectativas da casa diminuíram significativamente (-14 pontos percentuais, de 38% para 24%). Comparando com as estimativas do Safra, o trimestre superou as projeções de receita, Ebitda e lucro líquido em 3,2%, 4,0% e 2,1, respectivamente.

Continua depois da publicidade

“Vemos essa temporada de resultados como positiva, pois um número maior de companhias reportaram resultados acima da expectativa do mercado. Acreditamos que o mercado já esperava uma desaceleração nos resultados do segundo trimestre, que acabou não ocorrendo na magnitude esperada”, avaliam os estrategistas. Dessa forma, as estimativas de lucro esperadas para os próximos 12 meses se mantiveram pelo consenso de mercado, após a conclusão da temporada, avaliam os estrategistas da XP.

Confira abaixo as surpresas negativas e positivas de resultados para o Ibovespa:

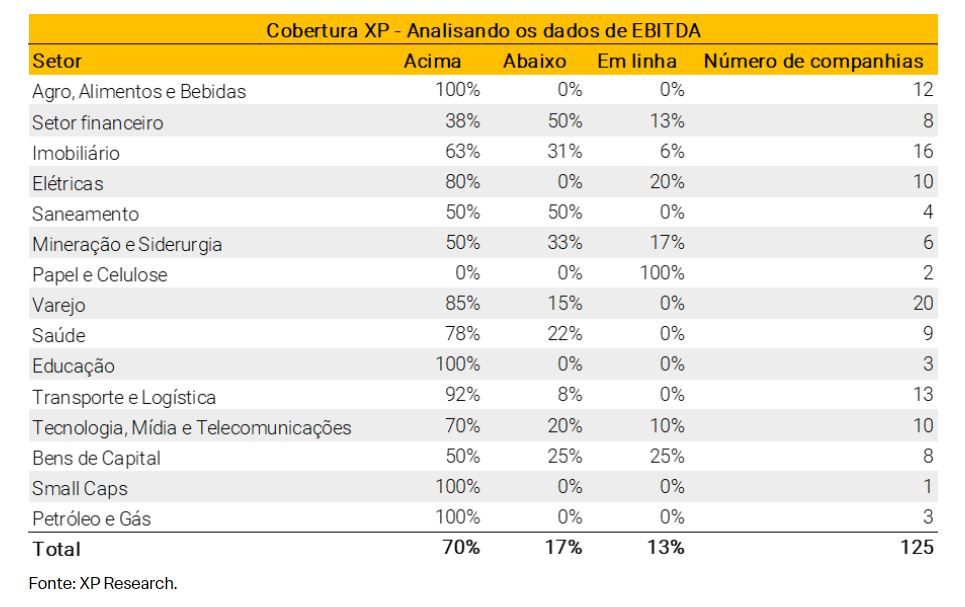

Quanto aos setores, empresas de “Agro, Alimentos e Bebidas”, “Educação” e “Petróleo e Gás” reportaram Ebitda acima das expectativas da XP. De destaques negativos, nos setores de Saneamento e Financeiro algumas empresas desapontaram as projeções, apontam.

Continua depois da publicidade

Confira abaixo os setores que decepcionaram ou superaram as projeções da XP:

Os estrategistas do BofA avaliaram que a temporada de resultados do segundo trimestre de 2022 terminou com uma relação de 1,5 vez entre as empresas que bateram as estimativas (ou cerca de 66%) em relação as que decepcionaram (da ordem de 33% aproximadamente), versus 1,4 vez no primeiro trimestre de 2022.

As receitas cresceram 21% na comparação anual no trimestre excluindo o setor de commodities, enquanto o Ebitda subiu 9%; por outro lado, o lucro por ação caiu 22% na mesma base de comparação. Já com relação às companhias do Ibovespa, houve uma alta de 20% na receita, queda de 5% do Ebitda e também da receita.

Continua depois da publicidade

Empresas do setor financeiro impulsionaram o crescimento do lucro por ação doméstico em relação ao ano anterior.

No setor, Banco do Brasil (BBAS3) e Itaú (ITUB4) foram os destaques, também com revisão do guidance acima das expectativas, principalmente para a instituição financeira estatal. Já a inadimplência do Bradesco (BBDC4) se deteriorou, mas a divisão de seguros surpreendeu positivamente. O Santander (SANB11) decepcionou na linha dos lucros antes de impostos. A seguradora BB Seguridade (BBSE3) superou em resultados operacionais e financeiros, enquanto Porto Seguro (PSSA3) não teve um resultado positivo, segundo o BofA.

O Itaú BBA também aponta que os grandes bancos entregaram a esperada deterioração da qualidade do crédito, enquanto a dinâmica de margem financeira (NII, na sigla em inglês) foi um ponto positivo. Também para a instituição, o Banco do Brasil (BBAS3) mais uma vez se destacou com os melhores resultados. Para as financeiras não-bancárias, os bons resultados da Cielo (CIEL3) e da BB Seguridade foram destaque.

Continua depois da publicidade

Já na projeção da Genial Investimentos, mesmo com a alta da Selic, em conjunto com a desconfiança do investidor sobre o desempenho da economia brasileira em 2022, as empresas que mais foram capazes de surpreender foram aquelas relacionados ao varejo. “Avaliamos esse ponto como positivo, pois poderia indicar que essas empresas estão preparadas para lidar com o cenário mais desafiador e capazes de entregar resultados ainda melhores quando o ciclo se tornar mais favorável”, apontam os analistas.

A Genial avalia que a temporada de balanços foi de suma importância para que o investidores conseguissem avaliar aquelas empresas que estão sabendo lidar com o contexto macroeconômico adverso ou que o melhor momento já pode ter ficado para trás (caso de commodities).

“Entendemos que ainda seguimos dentro de um cenário adverso, mas agora, com a possibilidade de fazermos escolhas mais certeiras no intuito de aproveitar uma reprecificação de virada de ciclo para Selic”, avaliam. Por outro lado, recessão global, subida de juros no mundo desenvolvido e eleições no Brasil ainda são fatores que poderão influenciar negativamente os preços das ações.

Continua depois da publicidade

Commodities: maior cautela para mineradoras deve continuar; petróleo é destaque positivo

As empresas do segmento de matérias-primas/commodities publicaram resultados mistos. Algumas siderúrgicas tiveram dados que superaram a expectativa, com a Gerdau (GGBR4) superando em preços realizados, Usiminas (USIM5) nos fortes embarques, embora a CSN (CSNA3) tenha decepcionado, apontou o BofA.

As mineradoras Vale (VALE3) e CSN Mineração (CMIN3) decepcionaram em termos de custos/volumes; A Vale também decepcionou com os preços realizados. Em papel e celulose, a Suzano (SUZB3) superou em volume, enquanto Klabin (KLBN11) ficou em linha.

Na avaliação do Itaú BBA, os resultados das empresas não trouxeram muita emoção, reforçando a rotação recente vista nas últimas semanas (com a saída dos investidores de ações do segmento), além de refletir um cenário incerto para a atividade econômica global e dinâmica de preços. O ponto baixo foi o aumento dos custos no setor de siderurgia e mineração.

A XP aponta que, no setor de papel e celulose, a Irani (RANI3) apresentou outro conjunto de bons resultados, explicados por: (i) melhor sazonalidade; (ii) altos níveis de preços médios de papelão ondulado; (iii) redução incremental dos preços de aparas.

Na avaliação do BBA, entre as ações de sua cobertura, Suzano (SUZB3) foi o destaque positivo, enquanto Klabin (KLBN11) não agradou tanto. O trimestre foi marcado por fortes preços e volumes de celulose, enquanto a geração de fluxo de caixa livre continua a ser afetada pelo investimento em capital para ambos os nomes, mas a alavancagem em dólares ficou estável para a Klabin, em 2,7 vezes, e caiu para a Suzano, para 2,4 vezes.

Olhando para a frente, o Bank of America destacou, em análise sobre o setor e após rodada de falas com investidores, que há um pessimismo mais generalizado no mercado, com preocupações crescentes sobre uma recessão incipiente na Europa e nos EUA, colapso nos mercados imobiliários chineses, taxas de juros em alta, crise de energia próxima e uma percepção de que os lucros podem ter atingido o pico e as perspectivas de retorno de caixa também.

“Do lado do posicionamento comprado, a Gerdau continua sendo o principal consenso entre a maioria dos investidores com os quais conversamos. Observamos vários investidores vendendo minério de ferro e negativos sobre as perspectivas para as mineradoras, principalmente devido à alta exposição direta à China”, apontam.

Do lado de papel e celulose, o posicionamento permanece ‘muito leve’, pois os investidores estão preocupados com o próximo movimento dos preços da celulose (esperando uma correção próxima), embora a grande maioria concorde com a visão do banco de que as ações do segmento na América Latina estão muito baratos.

Para o BBA, no próximo trimestre, as companhias de papel de celulose devem se beneficiar dos recentes aumentos de preços, bem como da alocação de capital – o setor divergiu de outros empresas de commodities nesse assunto, com um cronograma de investimentos robusto. Já com relação à mineração, o cenário é nebuloso, com os analistas rebaixando recentemente as ações de Vale, com premissas mais conservadoras para o minério de ferro.

No segmento de petróleo e gás, a Petrobras (PETR3;PETR4) apresentou um fluxo de caixa livre sólido e acima das expectativas, destaca também o BofA, enquanto os dividendos anunciados foram o foco. PetroRio (PRIO3) surpreendeu com despesas operacionais mais baixas do que o previsto. No segmento de distribuição de combustíveis, a Vibra (VBBR3) superou as estimativas no segmento corporativo e na aviação, mas o varejo decepcionou. Raízen (RAIZ4) e Cosan (CSAN3) apresentaram forte recuperação de margem no negócio de distribuição de combustíveis. Preços mais altos de açúcar e etanol mais do que compensaram as pressões de custo, avaliaram os analistas do banco americano.

Os produtores de petróleo apresentaram bons resultados no trimestre, também aponta o BBA, beneficiados pelo aumento dos preços da commodity no período. Os analistas também destacam a Petrobras como principal destaque, com dividendos massivos. O Ebitda consolidado ajustado superou as estimativas em 6%, com sólidas contribuições do upstream (exploração e produção) e segmentos de refino.

A geração de fluxo de caixa voltou a ser forte e permitiu dividendos acima das expectativas, rendendo 21% no trimestre, superior ao call do banco de 15%. As empresas juniores também foram beneficiadas por preços mais altos do petróleo e aumento geral da produção na comparação trimestral, em linha com a suas estimativas. No entanto, as despesas de hedge compensaram parcialmente os resultados do 3R ([ativo=RRPR3]) e de PetroReconcavo (RECV3).

De olho no consumo doméstico

No segmento de varejo e consumo, nomes de consumo de alta renda, como Arezzo (ARZZ3), Track&Field (TFCO4), Grupo Soma (SOMA3), Lojas Renner (LREN3) e Vivara (VIVA3) apresentaram forte geração de receita e melhores margens, avalia o Bank of America.

No e-commerce, o Magazine Luiza (MGLU3) decepcionou na visão dos analistas do BofA (bases de comparação difíceis e pressão sobre a renda discricionária), enquanto o Mercado Livre (MELI34) superou a expectativa em negócios de comércio e fintech.

Os varejistas de alimentos tiveram movimento misto – o investimento e a alavancagem de preços pressionaram, mas o Assaí (ASAI3) e o Carrefour (CRFB3) superaram as projeções, enquanto o Pão de Açúcar (PCAR3) teve número pior do que as projeções, avalia o banco americano.

Para o BBA, o setor doméstico foi o foco desta temporada de resultados, pois os investidores estão buscando um ponto de inflexão nos lucros dessas empresas, bem como uma melhor compreensão da dinâmica operacional à frente, já que é provável que o impacto das altas taxas de juros comece a atingir a economia.

“Varejistas de alimentos e vestuário, players locais de alimentos e shoppings entregaram um forte conjunto de resultados neste trimestre, enquanto as construtoras de baixa renda e algumas empresas de saúde estão mostrando os primeiros sinais de melhora para os próximos trimestres”, apontam os analistas.

No segmento de varejo de alimentos, o BBA aponta que os melhores resultados foram entregues pelo Grupo Mateus (GMAT3), que apresentou forte dinâmica de receita, impulsionada pela aceleração do plano de expansão e produtividade acima do esperado, além da diluição de despesas com vendas, gerais e administrativas (SG&A, na sigla em inglês) levando a uma superação da estimativa de margem Ebitda (Ebitda sobre receita líquida)

A equipe de varejo atualizou seus modelos após esta temporada de resultados, colocando o Grupo Mateus como a principal escolha no segmento.

Na área de drogarias, as empresas se beneficiaram do reajuste regulatório de preços; Panvel (PNVL3) e RD (RADL3) se destacaram com a expansão das margens brutas, juntamente com fortes números de receita.

“A Panvel apresentou os melhores resultados, com o SSS [vendas mesmas lojas] mais forte e aumento da receita do setor, impulsionado pela aceleração do seu plano de expansão e pelo sólido crescimento das vendas digitais. PagueMenos (PGMN3) foi a exceção entre os players que cobrimos, apresentando números fracos em uma base relativa apesar dos ventos a favor do setor”, avalia o BBA. O Safra destaca que farmácias apresentaram bom crescimento de vendas, com aumento de margem bruta, efeito do ajuste antecipado no preço dos medicamentos.

Entrando no detalhe do e-commerce, o BBA aponta que o Mercado Livre (MELI34) mais uma vez liderou o segmento, em uma temporada de ganhos nada surpreendente para as outras empresas listadas. A companhia apresentou números mais fortes do que o previsto, liderados pela lucratividade, que superou as estimativas da casa (construtivas e acima do consenso) em 18% para o Ebit e 1,4 ponto porcentual na margem Ebit. “A precificação da operação de

crédito foi outro ponto positivo em um ambiente de inadimplência crescente. Esperamos que a empresa continue a superar seus pares locais”, apontam os analistas.

Voltando aos players de moda/beleza de sua cobertura, é vista uma boa dinâmica pelo banco para as empresas de vestuário, principalmente com exposição à população de alta renda, Arezzo e Soma. Ambas as empresas publicaram resultados de alta qualidade, com forte impulso de vendas e rentabilidade acima do esperado, avaliam. Renner (LREN3) e Guararapes (GUAR3) também tiveram bom desempenho nas divisões de varejo, beneficiadas pela reabertura da economia e pelo início do inverno; mas a qualidade do crédito em suas divisões financeiras foram um ponto comum de preocupação, reduzindo a lucratividade porque de níveis de provisão mais elevados.

Em uma nota negativa, a Natura (NTCO3) apresentou resultados muito fracos, mas um pouco melhores do que os analistas do banco estavam antecipando, dado o desempenho da Natura & Co LatAm, enquanto a The Body Shop pesou sobre os números consolidados.

A EspaçoLaser (ESPA3) também ficou entre os piores resultados em sua cobertura, com números abaixodevido a uma combinação de um cenário desafiador para a demanda, margens apertadas na abertura de lojas, aumento da atividade promocional e maiores despesas gerais e administrativas mais pesadas.

Construção civil e shoppings: foco nas tendências operacionais

Ainda no consumo doméstico, o BofA aponta que os resultados de alta renda entre as construtoras foram em linha com o esperado. Os lucros se mantiveram apesar da inflação de custos, mas o foco está nas tendências operacionais, que enfrentam a demanda mais fraca. Os shoppings apresentaram crescimento de aluguel resiliente, como Multiplan (MULT3), Iguatemi (IGTI11) e brMalls (BRML3).

Para o BBA, entre as construtoras, as voltadas à população de média renda apresentaram resultados pouco animadores no trimestre, com a compressão da margem bruta sendo um ponto comum entre as empresas de sua cobertura. As companhias ainda relataram algumas derrapagens orçamentárias, apesar da redução nos preços das matérias-primas. Em uma base relativa, a Eztec (EZTC3) apresentou resultados amenos, seguindo desaceleração do faturamento e margens pressionadas.

Por outro lado, as empresas de baixa renda conseguiram sustentar a margem bruta, enquanto o faturamento foi apoiado por um volume saudável de lançamentos e vendas no trimestre. Os impactos dos recentes reajustes no programa Casa Verde e Amarela devem ocorrer durante o segundo semestre, marcando um potencial ponto de inflexão para o setor. A Direcional (DIRR3) e a Cury (CURY3) apresentaram os melhores resultados entre as construtoras, avalia o BBA, com faturamento recorde e mantendo margens em níveis saudáveis, indicando uma tendência positiva para os próximos trimestres.

Já para os shoppings, o setor teve uma boa temporada de resultados, pois as empresas conseguiram aumentar a arrecadação de aluguéis após o bom desempenho das vendas dos lojistas em relação aos níveis de 2019, enquanto as taxas de ocupação permanecem saudáveis e os custos de ocupação sob controle.

“As empresas com mais portfólios premium foram capazes de entregar os melhores resultados, pois tiveram um crescimento de vendas superior, aliado a um maior poder de barganha, traduzido em aluguéis mais altos”, avaliam.

A Iguatemi lidera a lista do BBA, pois também conseguiu reduzir os descontos no trimestre, aumentando ainda mais a arrecadação de aluguéis. Em uma base relativa, a brMalls apresentou os piores resultados na visão da casa, já que suas vendas e aluguel de lojistas ficaram abaixo em relação a outros pares listados, o Ebitda cresceu menos que o esperado e as despesas gerais e administrativas ficaram acima do estimado, apesar da reversão de provisões.

“Olhando para frente, as vendas devem continuar crescendo, pois os dados operacionais preliminares de julho divulgados pelas empresas apontam para patamares semelhantes aos do segundo trimestre. Apesar disso, vemos menos espaço para um aumento acima da inflação nos aluguéis, já que a maioria das empresas diminuiu a diferença para o IGP-M nos últimos trimestres”, apontam os analistas do banco.

Saúde: em recuperação

Na visão da XP, no setor de Saúde, a Hapvida (HAPV3) apresentou bons resultados, com destaques positivos para as adições líquidas de 139 mil planos de saúde e a redução de 2,6 pontos percentuais (p.p.) na sinistralidade na base trimestral.

O BBA também aponta que, após um início de ano desafiador, os resultados da Hapvida apresentaram tendências muito melhores no segundo trimestre, superando o desempenho de outras operadoras de planos de saúde e se beneficiando de sua estrutura verticalmente integrada, se destacando como um dos melhores resultados de sua cobertura.

Leia também: Rede D’Or (RDOR3) e Hapvida (HAPV3): 2º tri testou sinergias na saúde e mostrou que ainda há espaço para aquisições

As adições líquidas foram mais fortes do que o esperado, as sinergias de receita foram capturadas e o índice de sinistralidade (MLR) caiu. Mesmo considerando a sazonalidade do segundo trimestre, houve recuperação de procedimentos eletivos e reajustes de preços.

Por outro lado, a Qualicorp (QUAL3) apresentou um dos piores resultados desta temporada, pois apresentou números suaves, com receita líquida e Ebitda contraindo em base trimestral aliados a uma surpresa negativa na base de beneficiários, com perda líquida de 21 mil vidas, enquanto os analistas da casa projetavam adições líquidas de 8 mil. As margens melhoraram, com redução de custos e despesas.

A XP aponta que a Hypera (HYPE3) também apresentou bons resultados, com lucro líquido de R$ 456 milhões (13,7% acima da estimativa da XP). A receita líquida aumentou 26% na base anual, principalmente devido a um aumento de 25% no sell-out (venda direta para o consumidor final) orgânico.

Educação: sinais de recuperação, mas custos continuam preocupando

Os nomes do segmento de educação, como Cogna (COGN3), Ser Educacional (SEER3) e Ânima (ANIM3) mostraram sinais de recuperação, mas as preocupações com custos e concorrência permanecem, avalia o Bank of America.

Na avaliação do Itaú BBA, Ânima (ANIM3) e Cruzeiro do Sul (CSED3) apresentaram os melhores resultados, enquanto a Yduqs (YDUQ3) apresentou os piores.

“Normalmente, o segundo trimestre tende a ser monótono para as empresas de educação, pois os ciclos de admissão geralmente acontecem no primeiro e terceiro trimestres. Vimos tendências positivas nos tickets médios para players orientados para a qualidade, enquanto a dinâmica da lucratividade divergiu entre as empresas que cobrimos”, apontam os analistas.

Leia também: Diferentes dinâmicas de lucro e impacto de despesas financeiras: o 2º tri de 2022 para as empresas de educação

A Cogna, na visão dos analistas do banco, reportou resultados mistos. O desempenho da receita da Kroton foi brando com uma base de alunos mais baixa, enquanto as margens foram uma surpresa positiva. Vasta mais uma vez relatou uma boa receita e margens saudáveis, o que ajudou a compensar o desempenho ainda fraco da Kroton.

Já para o banco, a Ânima reportou resultados positivos, uma vez que o crescimento da receita foi impulsionado por uma melhor dinâmica de ingressos, principalmente devido ao reposicionamento de preços nas unidades em integração, maior diluição de custos e despesas levaram a uma boa rentabilidade.

O Cruzeiro do Sul também apresentou resultados sequencialmente resilientes, respaldados por um sólido desempenho de faturamento, margens saudáveis e geração de caixa. As receitas foram positivamente afetadas pelo crescimento da base de alunos superando as taxas de evasão, tanto presencial quanto à distância, juntamente com tíquetes médios mais elevados. O aumento da participação dos cursos de medicina no presencial e o portfolio de receitas também chamou a atenção do banco pelo lado positivo.

Como um ponto baixo, a Yduqs apresentou uma combinação de receita líquida em declínio, afetada pela dinâmica suave do ticket médio e custos crescentes, levando a lucratividade para baixo em relação ao ano anterior e abaixo das estimativas da casa. O segmento presencial pressionou o nível de lucro antes de juros, impostos, depreciações e amortizações, mais do que compensando as tendências positivas nos cursos premium.

Frigoríficos ainda resilientes; M.Dias Branco se destaca entre as empresas de alimentos

Para a XP, a Jalles Machado (JALL3) apresentou um sólido primeiro trimestre após o início da safra de cana-de-açúcar, ainda sem o recém-anunciado M&A, mas desfrutando de um momento positivo devido aos preços mais altos do açúcar e do etanol.

A Marfrig (MRFG3) também foi destaque, apresentando números acima do esperado principalmente devido à América do Sul, enquanto a América do Norte veio em linha, mas ao consolidar o balanço da BRF nossa percepção para a NewCo é mista.

Na visão do BofA, as empresas de alimentos BRF (BRFS3), Marfrig, Minerva (BEEF3) e JBS (JBSS3) registraram sólido segundo trimestre, com margens melhores no Brasil impulsionadas por fortes vendas de exportação apesar da normalização gradual nos EUA.

O BBA aponta que para as empresas de proteína, o segundo trimestre marcou tanto a queda nas margens das divisões de carne bovina dos EUA, com menor disponibilidade de gado na região elevando os custos, quanto surpresas positivas nas operações brasileiras de carne bovina, pois maiores volumes e preços beneficiaram a maioria das empresas com exposição para a região.

A Marfrig foi a mais atingida na operação de carne bovina dos EUA, mas as operações na América do Sul impulsionaram o Ebitda acima da estimativa. A Minerva também superou as estimativas e está a caminho de entregar resultados sólidos para o restante do ano, beneficiando-se da melhor dinâmica do mercado de gado local. Já as divisões de aves também foram positivas no trimestre, uma vez que o portfólio diversificado da JBS se beneficiou do forte desempenho da Seara e da Pilgrim’s Pride Corporation (PPC), aliviando o impacto das margens mais baixas da carne bovina nos EUA.

Enquanto isso, a BRF entregou fortes exportações de aves, impulsionadas pelas divisões Halal e exportação direta, mais do que compensando o desempenho mais fraco na Ásia, enquanto a operação brasileira ainda está se recuperando de ajustes na cadeia de suprimentos que prejudicaram os resultados do primeiro trimestre.

“Para outras empresas de alimentos em nossa cobertura, a M.Dias Branco (MDIA3) roubou a cena com uma forte estratégia de preços, superando a inflação de custos e mais do que compensando volumes menores, entregando surpresas positivas no Ebitda e margens. A Camil (CAML3) também apresentou bons resultados, com aumentos de preços e volumes resilientes para arroz e contribuições de aumento de margem de novos negócios (café e massas)”, apontam.

Para a Ambev (ABEV3), os volumes sólidos no Brasil Cerveja foram o destaque. Além disso, os resultados consolidados também foram favorecidos pelos preços mais altos na América do Sul, embora a rentabilidade continue pressionada pelos altos preços das commodities, segundo os analistas do BBA.

Transporte, logística e bens de capitais: cenário ainda desafiador

As empresas de bens de capital que cobrimos apresentaram um conjunto de resultados pouco animadores no trimestre,

ainda afetados pela inflação de preços de matérias-primas e pelo cenário macro desafiador, destaca o banco. A Fras-le (FRAS3) apresentou números sólidos no trimestre, com bom desempenho de vendas tanto no mercado interno quanto no externo, ao mesmo tempo em que reafirmou seu guidance (projeção) para o ano.

Apesar disso, os resultados consolidados da Randon vieram (RAPT4) mais fracos do que esperavam, com as divisões de autopeças (ex-Fras-le) e reboques sofrendo desaceleração da demanda e margens pressionadas. Em nota à parte dos analistas, a Tupy (TUPY3) também apresentou bons resultados no trimestre, apesar do cenário desafiador na cadeia de suprimentos da indústria automobilística, marcada por margens sólidas e melhora do retorno sobre capital investido (Roic).

Em transporte e logística, para as locadoras, houve melhores tendências para veículos pesados, com a Vamos (VAMO3) entregando os melhores resultados. A empresa mais uma vez apresentou bons números, com melhora sequencial na receita, Ebtida e lucro líquido, juntamente com novos retornos de 2,7% e o anúncio de um sólido capex (investimentos) contratado, implicando em potencial de aumento para o guidance (projeção) da empresa para o ano fiscal de 2022. No segmento de veículos leves, a Movida (MOVI3) ficou aquém das expectativas do banco em seminovos, enquanto o segmento de aluguel de carros (RAC) e de terceirização de frotas (GTF) foram positivos no trimestre.

Para os analistas, a temporada do segundo trimestre para as companhias aéreas também foi positiva, com as empresas surpreendendo as estimativas em relação ao Ebitda e margem Ebitda, apesar do aumento dos preços dos combustíveis no trimestre. A Azul (AZUL4) apresentou os melhores resultados, com geração de caixa próximo a R$ 800 milhões diante de boas vendas de passagens, enquanto a fabricante Embraer (EMBR3) também surpreendeu positivamente, apesar dos fracos números de entrega, pois as margens e a geração de fluxo de caixa vieram acima do esperado.

Já o Bradesco BBI, após o resultado, cortou as suas projeções para Azul e também para a Gol (GOLL4). O BBI manteve recomendação de compra para AZUL4, mas cortou o preço-alvo de R$ 40 para R$ 30 para o fim de 2022, destacando a visão de combustíveis mais altos para aviação.

Para a Gol, o corte no preço-alvo foi de R4 15 para R$ 12 com recomendação mantida neutra. “A companhia aérea reduziu em 6% a nova orientação para o Ebitda de 2022, que pressupõe um menor crescimento da capacidade e preços mais altos de passagens aéreas, apesar do aumento dos preços do combustível de aviação, o que prejudica os resultados operacionais”, destacam.

Já no espaço logístico, as empresas entregaram bons resultados, com destaque para a Santos Brasil (STBP3), avalia o BBA.

Elétricas e saneamento: distribuidoras têm números melhores

No setor de energia elétrica, foram vistos resultados melhores no segmento distribuição, uma vez que as empresas continuam sendo afetadas positivamente pelo IGP-M, impulsionando o crescimento do Ebitda em base anual, bem como números sólidos em termos de volumes de energia. “Apesar disso, vimos algumas distribuidoras sendo pressionadas por maiores despesas controláveis e, em alguns casos, por provisões extraordinárias relacionadas à devolução dos créditos de PIS/Cofins aos consumidores”, avalia o BBA.

Na frente de geração, os resultados foram mais fracos e, embora o cenário hidrológico esteja muito melhor em relação a 2021, dada a maior pluviosidade, algumas empresas ainda estão sendo afetadas negativamente pelos altos custos da energia comprada, como consequência das estratégias de comercialização adotadas no ano passado.

Em relação aos ativos eólicos, também foram vistos números muito mais fracos, pois a geração eólica efetiva foi impactada pelas chuvas mais fortes no trimestre. Além disso, a geração térmica também foi afetada pela melhora significativa na hidrologia, levando a níveis muito baixos de despachos.

Dito isso, olhando para as empresas integradas, os principais destaques positivos foram Neoenergia (NEOE3), CPFL (CPFE3) e Energisa (ENGI11). Essas empresas se beneficiaram principalmente do descasamento inflacionário (IGP-M x IPCA), mencionado acima, e da entrada em operação de alguns ativos.

“Tanto a Neoenergia quanto a CPFL tiveram um crescimento de Ebitda muito forte em um ano, acima de 30% em termos recorrentes. Para a Energisa, os números ficaram acima das nossas expectativas e tivemos um controle de custos muito sólido, bem abaixo da inflação, ao contrário de seus principais pares”, avalia o BBA.

O principal destaque negativo entre as empresas integradas/distribuidoras foi novamente a Light (LIGT3), segundo os analistas. Apesar do forte crescimento de Ebitda em um ano, a empresa continuou a queimar caixa (R$ 560 milhões no trimestre), dado o impacto muito negativo das altas despesas financeiras líquidas.

Já olhando para as empresas de geração, a AES Brasil (AESB3) foi o destaque negativo, impactado tanto em suas divisões hídrica quanto eólica. Por outro lado, Auren (AURE3) foi uma exceção e se destacou como o melhor resultado entre seus pares. Apresentou geração eólica melhor do que o esperado e sólido crescimento de Ebitda, com avanço de 40% em base anual.

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.