Publicidade

SÃO PAULO – Quem pensava que a maior polêmica com a resseguradora IRB Brasil (IRBR3) seria o conteúdo das duas cartas da gestora carioca Squadra questionando as práticas contábeis realizadas pela resseguradora se enganou.

Se, no começo do mês passado, foi essa notícia que abalou as ações da companhia, desta vez, o que está afetando fortemente as ações é um imbróglio que envolve a Berkshire Hathaway, veículo de investimentos do lendário megainvestidor Warren Buffett.

Com isso, os papéis chegaram a registrar forte baixa de mais de 40% apenas no pregão desta quarta-feira (4). Na mínima do dia, caíram 41,75%, a R$ 16,31, representando uma perda de R$ 10,9 bilhões de valor de mercado; a ação fechou em baixa de 31,96%, a R$ 19,05. Assim, a perda de valor de mercado foi menor, de R$ 8,37 bilhões, mas ainda muito significativa para apenas uma sessão.

Na noite da última terça-feira (3), a Berkshire emitiu comunicado negando possuir qualquer participação acionária na resseguradora. De acordo com a nota, a companhia de Buffett nunca foi acionista e nem tem intenção de comprar ações do IRB.

A nota foi enviada após uma notícia do dia 27 de fevereiro, publicada pelo jornal O Estado de S. Paulo, de que a Berkshire, que já seria acionista do IRB, teria triplicado sua posição na resseguradora.

Repercutindo a reportagem, naquela sessão, os papéis do IRB chegaram a disparar 9%, encerrando o pregão com ganhos de 6,66%.

Continua depois da publicidade

A notícia foi bem recebida pelo mercado uma vez que a entrada de um veículo de investimento tradicional como a Berkshire na companhia poderia dar um sinal de confiança no case.

Isso seria particularmente importante após a forte queda das ações depois do caso Squadra, que tinha feito, até então, os papéis caírem quase 30% no mês de fevereiro. A alta daquela sessão, porém, não evitou a forte queda de 25,83% dos ativos no mês passado.

Contudo, no comunicado do dia 3, a Berkshire foi categórica ao negar a informação e, mais ainda, ao afirmar que não tem a intenção de investir na empresa: “Foram publicadas recentemente matérias na imprensa brasileira de que a Berkshire Hathaway é uma acionista do IBR Brasil Re. Essas matérias são incorretas. A Berkshire Hathaway não é acionista do IRB atualmente, nunca foi acionista do IRB e não tem a intenção de se tornar um acionista do IRB”.

Continua depois da publicidade

Logo após a Berkshire publicar sua nota, o IRB enviou um comunicado em que afirma que verificou, em 27 de fevereiro, que a empresa de Buffett não era acionista detentora de mais de 5%, quando é necessária, pela lei, dar publicidade; a companhia apontou ainda que “nunca afirmou que tal grupo fosse seu acionista”.

Essa foi a grande questão que mexeu no mercado. Afinal, no dia anterior, o IRB havia realizado uma conferência com analistas de mercado, com a participação dos dois principais executivos da companhia: José Carlos Cardoso (CEO) e Fernando Passos (CFO), em que o tema era falar sobre a saída do presidente do Conselho de Administração, Ivan Monteiro, que também estava abalando as ações da companhia quase no mesmo período em que estavam saindo as notícias sobre a Berkshire.

Após a fala inicial, foi aberto um espaço para perguntas. Foi aí que os executivos foram questionados sobre a participação da Berkshire Hathaway na companhia. Em relatório, Carlos Daltozo e Tatiana Brandt, analistas da Eleven Financial Research, destacaram que a informação de que a empresa de Buffett tinha participação na resseguradora foi confirmada pelos dois nomes fortes do IRB. XP Investimentos e Brasil Plural também reiteraram a informação.

Continua depois da publicidade

Segundo o relatório da Eleven, os executivos da resseguradora apontaram que tinham uma relação próxima com Ajit Jain, homem forte da Berkshire e responsável pela operação de seguros da holding americana.

Além disso, continua o texto, afirmaram que a Berkshire é cliente e uma das retrocessionárias do IRB desde a época da abertura de capital na bolsa (IPO, na sigla em inglês) e que depois, passaram a ser investidores e, recentemente, teriam aumentado a posição via Berkshire Hathaway International Insurance Ltd (justamente o trecho desmentido pela companhia americana).

Em conversa com o InfoMoney, um analista de mercado que não quis se identificar apontou ainda a fala dos executivos de que a indicação de Márcia Cicarelli para o conselho fiscal do IRB teria relação com essa elevação de participação. Ela é procuradora do ressegurador eventual Berkshire Hathaway International Insurance Limited no Brasil.

Continua depois da publicidade

Mas não foi só isso: a polêmica sobre a companhia gerou tamanha repercussão que invadiu as discussões nas arenas do chamado “fintwit”, ou seja, as contas de investidores e de participantes do mercado financeiro na rede social Twitter.

Muitas dessas contas repercutiram a informação de que próprios executivos do IRB teriam divulgado uma lista de acionistas da companhia – e nela constava a Berkshire.

No começo da tarde desta quarta, a Coluna do Broadcast, que inicialmente divulgou a notícia de que a empresa de Buffett havia aumentado a sua participação no IRB, destacou que os acionistas da resseguradora que procuraram a companhia receberam a tabela de acionistas da própria empresa.

Continua depois da publicidade

“Era a mesma a qual o Estadão/Broadcast havia tido acesso e que agora circula nas redes sociais”, afirma a reportagem. Segue a lista abaixo:

Após a abertura do mercado, o IRB mandou novo comunicado ao mercado afirmando que seu conselho de administração determinou a realização de uma “análise criteriosa” de sua base acionária. Procurado pelo InfoMoney, o IRB não se manifestou sobre o caso.

Cabe lembrar que não é de hoje que havia a informação de que Buffett estaria interessado em se tornar sócio do IRB; porém, conforme apontou hoje o colunista Lauro Jardim, do jornal O Globo, quem estaria alimentando essa informação – já há quase dois anos – seria justamente o alto comando da empresa.

Governança corporativa em xeque

Conforme destaca a Eleven, tanta confusão sobre o caso gerou um fluxo muito negativo de notícias para ação e gerou uma questão muito importante sobre a governança corporativa do IRB.

“A questão do investimento ou não da Berkshire no IRB é irrelevante para nosso modelo de valuation. Porém, a saída de Monteiro foi feita em um péssimo momento. A cronologia dos fatos deve ser investigada pelos órgãos competentes, principalmente a CVM que, após a carta da Squadra, abriu

alguns processos administrativos contra o IRB. Caso seja detectada alguma falha de conduta, medidas punitivas deverão ser tomadas”, avaliam os analistas da Eleven.

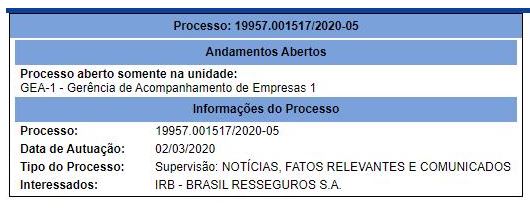

No site da CVM, consta o processo administrativo envolvendo a IRB, como segue abaixo, mas não há mais detalhes, já que ele segue em sigilo.

Vale ressaltar que a conferência com analistas do IRB tinha o objetivo de esclarecer a saída de Monteiro, uma vez que esse caso também foi alvo de muitas polêmicas e repercutiu negativamente nas ações da empresa. A companhia negou a saída (noticiada pelo Valor Econômico) um dia antes para depois confirmar a renúncia.

Os executivos do IRB se explicaram e afirmaram que, segundo comunicado publicado no dia 28 de fevereiro, receberam a carta de renúncia de Monteiro às 18h10 daquele dia e, portanto, no dia 27 de fevereiro, não tinham nenhuma informação sobre a possível renúncia do presidente do conselho e, por este motivo, publicaram um comunicado negando a saída.

Eles ainda buscaram deixar claro que a saída do chairman ocorreu estritamente por motivos de saúde.

Com esse cenário de grande incerteza no radar, a Eleven reduziu, num primeiro momento, o preço-alvo para as ações da companhia de R$ 54 para R$ 38 (uma queda de cerca de 30%). Contudo, ainda representaria uma alta de 100% em relação aos R$ 19 negociados durante a tarde desta quarta-feira.

“Por ora, mantemos a recomendação de compra por entendermos que, conforme escrevemos no relatório de resultados divulgado no dia 19 de fevereiro, os números divulgados pela companhia, assinados por auditores, conselheiros dentre outros, são informações de fontes fidedignas e o guidance divulgado prevê a continuidade do ritmo de crescimento da companhia. Entendemos também que há uma assimetria importante entre preço de tela e o valor”, afirmam os analistas da Eleven. Na mesma linha, das 16 casas de análise consultadas pelo Bloomberg, 12 recomendam compra e apenas 4 recomendam manutenção para as ações.

O Bank of America, que possuía recomendação de compra para as ações da companhia, colocou a recomendação em revisão, citando “mensagens conflitantes”. O relatório também cita questões relacionadas à contabilidade que resultaram na contratação da Ernst & Young pelo IRB para

auditar os resultados junto à PwC. “Não estamos mais confiantes de que temos uma base razoável para avaliar o IRB”, disseram os analistas.

Neste cenário complicado, a empresa atuou com mudanças na direção. A companhia anunciou na noite de quarta-feira que Werner Suffert é o novo vice-presidente Executivo, Financeiro e de Relações com Investidores. O executivo, que ocupou o posto de CFO e diretor de Relações com Investidores da BB Seguridade (BBSE3) pelos últimos seis anos, também assume a posição de CEO interinamente, até a nomeação de um profissional para a função.

Suffert foi eleito pelo Conselho de Administração da companhia após as saídas de José Carlos Cardoso e Fernando Passos, até então vice-presidente Executivo, Financeiro e de Relações com Investidores, ocorridas nesta quarta. Ambos apresentaram suas cartas-renúncia, que foram aceitas pelo Conselho de Administração da companhia.

Os riscos para a companhia aumentaram muito – e a resposta dela para tantos questionamentos do mercado será crucial para definir os próximos passos dela na Bolsa.

Quer investir melhor o seu dinheiro? Clique aqui e abra a sua conta na XP Investimentos

You must be logged in to post a comment.