Publicidade

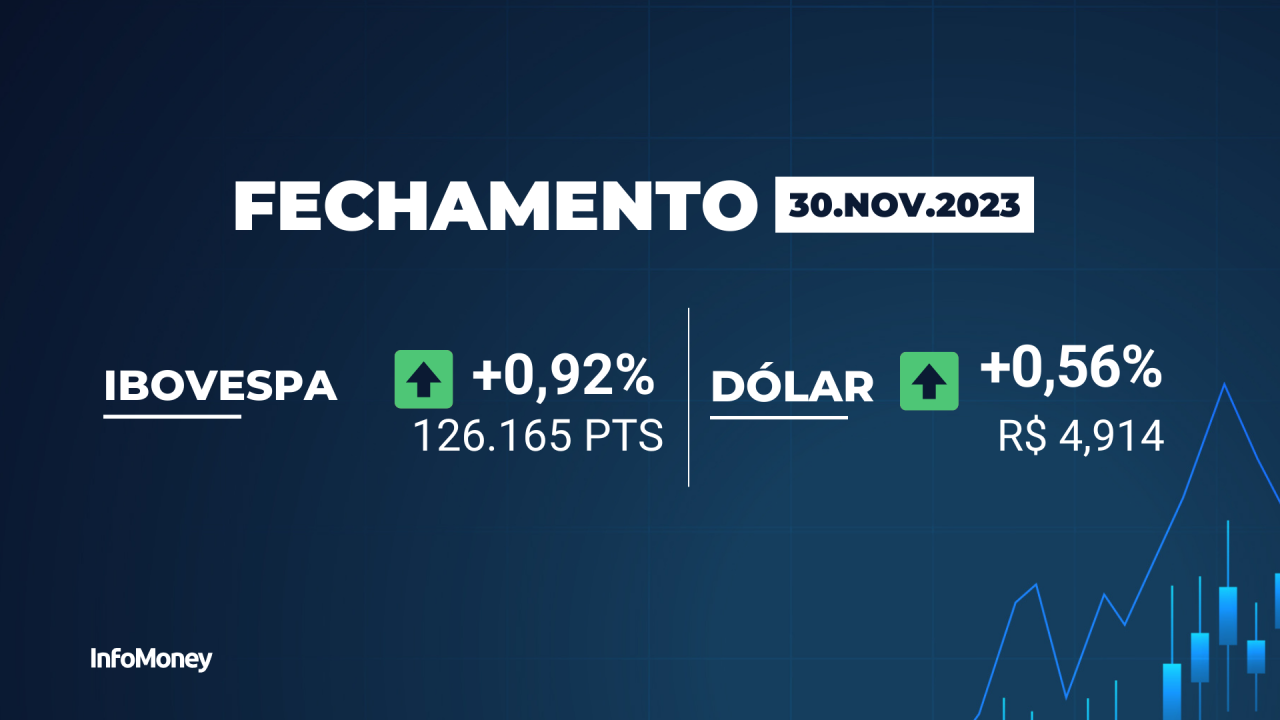

O Ibovespa fechou em alta de 0,92% nesta quinta-feira (30) e consagrou o mês de novembro como o melhor desde novembro de 2020, com uma alta de 12,54%. Além disso, o índice fechou aos 127.331 pontos, o que não era visto desde 15 de julho de 2021.

Se outubro e setembro foram marcados como um período no qual os juros altos nos Estados Unidos minguaram o interesse de investidores por ativos de risco, principalmente nos países emergentes, o que se viu no décimo primeiro mês do ano foi o oposto.

Lucas Souza, economista-chefe da gestora de patrimônio Berkana, explica que houve uma série de fatores que levaram a um recuo das taxas dos treasuries, os títulos do tesouro americano. O para dez anos, por exemplo, saiu de cerca de 4,85% no ínicio do mês para 4,336%.

“Houve uma reprecificação do ciclo de juros. Ao longo do mês, tivemos vários números, várias notícias, que foram sinalizando que o Federal Reserve não deverá mais aplicar novas altas. Se a discussão nos últimos dois anos foi de ‘até quando vão às altas’, agora começou a ser muito mais de quando se inicia o ciclo de baixa”, fala Souza.

Ele menciona, por exemplo, que nos primeiros dias de novembro houve o anúncio do cronograma dos leilões do tesouro americano para o fim do ano, com números abaixo do esperado, o que diminuiu o temor fiscal. Fora isso, a reunião do Fomc (Comitê Federal de Mercado Aberto, na sigla em inglês), com o presidente do Federal Reserv Jerome Powell dando sinalizações menos severas – ou mais dovishs – também foi destaque.

Houve ainda, ele lembra, uma série de indicadores econômicos que vieram mais fracos do que o esperado, também fortalecendo a tese de que os juros nos Estados Unidos não voltarão a subir.

Continua depois da publicidade

Nessa quinta, por exemplo, foi divulgado que os pedidos de auxílio desemprego nos EUA subiram para 218 mil na semana encerrada no dia 25 de novembro, ante 211 mil na semana anterior. Já há cerca de duas semanas, o CPI (índice de preços ao consumidor, na sigla em inglês) trouxe estabilidade, sendo que a projeção era de alta de 0,1%. Isso se repete com vários outros dados de menor ou maior importância, como, por exemplo, o payroll.

Para Souza, os dados fazem parecer “que a economia norte americana está começando a pousar”.

A queda dos juros nos Estados Unidos aumentou o apetite no risco. Por lá, Dow Jones Jones, S&P 500 e Nasdaq subiram, respectivamente, 8,41%, 8,51% e 10,21% no mês. Já nessa quinta, os dois primeiros ganharam 1,47% e 0,38%, enquanto o último recuou 0,23%.

Continua depois da publicidade

Quando os juros caem nos Estados Unidos, países emergentes, como o Brasil, também se beneficiam. Investidores tiram capital de ativos “mais seguros”, como os treasuries, e aceitam tomar mais risco, o que traz dinheiro para a Bolsa brasileira.

“O mês foi marcado por uma expressiva entrada de capital estrangeiro na bolsa e um notável aumento no apetite por risco. Ações cíclicas domésticas figuraram entre as maiores altas, em um cenário favorecido pela diminuição das taxas de juros, tanto no Brasil quanto no exterior”, expõe Bruna Sene, analista da Nova Futura Investimentos.

Entre as maiores altas do Ibovespa no mês ficaram os papéis ordinários da Magazine Luiza (MGLU3), com mais 51,88%, os da Lojas Renner ([ativo=LRE3N]), com mais 33,52%, e os da Totvs (TOTS3), com mais 31,61%.

Continua depois da publicidade

” Os Estados Unidos registraram dados de inflação abaixo das expectativas e há uma perspectiva de desaceleração gradual do crescimento econômico global. Fora isso, a situação mais controlada no Oriente Médio e a perspectiva do término do ciclo de alta de juros nos Estados Unidos, reforçada pela fragilidade nos dados econômicos e pela queda nos preços do petróleo, contribuíram para o desempenho positivo das bolsas globais”, acrescenta.

Até o dia 27 de novembro, o fluxo estrangeiro que chegou na B3 somava R$ 16 bilhões. O número, então, já configurava o melhor mês de 2023.

Ainda falando do cenário externo, por fim, a especialista da Nova Futura destaca também que o minério de ferro ajudou o Ibovespa a subir. As ações ordinárias da Vale (VALE3) ganharam 10,17% em novembro, acompanhando a alta da commodity, na esteira de que a China irá estimular o setor de construção civil.

Continua depois da publicidade

Por fim, no cenário interno, também houve noticias positivas.

“Dados da economia brasileira continuam positivos. Tivemos, por exemplo, o Caged de outubro nesta semana, que mostrou uma queda do desemprego brasileiro, apesar de uma criação de vagas menor do que em setembro. O IPCA de outubro também foi mais ameno do que as expectativas, bem como o IPCA-15 de novembro, que trouxe uma prévia mais benigna”, contextualiza Ariane Benedito, economista e RI da Esh Capital.

Ela lembra também alguns avanços no cenário político brasileiro – caso, por exemplo, da aprovação da PL de tributação de fundos exclusivos feita ontem no Senado, que deve melhorar a situação fiscal do país.

“A curva de juros brasileira surfou em tudo isso. Não só pelas questões internas, mas pelo fechamento dos próprios treasuries, a taxa de juros americana. Esse cenário de juros mais longo em queda, e de arrefecimento gradual do nível de atividade econômica e da inflação no mundo, traz um otimismo”, fala Benedito.

Os DIs para 2025 fecharam a 10,32%, com queda de 13 pontos-base hoje e frente a 11,15% no primeiro dia do mês. Os para 2029 perderam três pontos-base no dia e 107 pontos no mês, indo a 10,53%. Os para 2031, por fim, ficaram em 10,77%, com menos três pontos no dia e 129 em novembro.

O dólar, por fim, acumulou queda de 2,5% em novembro, acompanhando o recuo dos juros norte americanos. Hoje, no entanto, a moeda subiu 0,56%, a R$ 4,914 na compra e a R$ 4,915 na venda.

“O movimento de hoje pode ser atribuído a uma maior cautela após as declarações dos dirigentes do Fed e, aqui no Brasil, à intensificação da disputa entre comprados e vendidos na formação da Ptax”, explica Diego Costa, head de câmbio para Norte e Nordeste da B&T Câmbio.