Publicidade

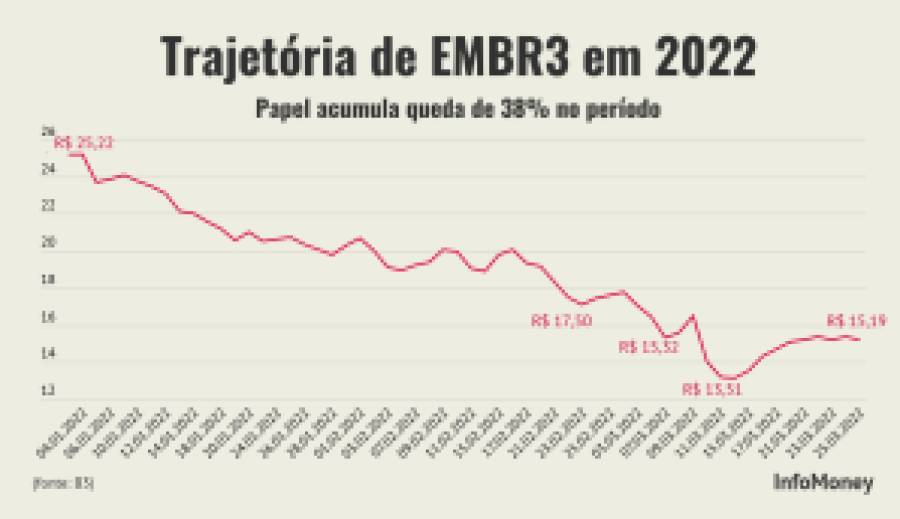

A trajetória da Embraer (EMBR3) na Bolsa em 2022 em nada se parece com a vivenciada pela fabricante de aeronaves no ano passado. A companhia quase triplicou de valor em 2021, obtendo 180% de valorização, na contramão do tombo que o Ibovespa levou no mesmo período. Parte desses ganhos foi devolvida em menos de três meses – do começo do ano até o fechamento da última sexta-feira, a ação da Embraer acumula baixa de mais de 38%.

A maior queda diária foi em 10 de março último, no dia seguinte à divulgação do balanço da companhia. Ainda que a Embraer tenha conseguido reverter prejuízo, com analistas elogiando a geração da caixa da empresa, o papel caiu quase 15% naquele dia.

Porém, a projeção de receita líquida da companhia, de US$ 4,75 bilhões para 2022, ficou abaixo do que o mercado esperava. A Embraer ainda sofre com falta de peças em função na crise de abastecimento na cadeia produtiva, que ainda não se recuperou totalmente. Alta do combustível e guerra na Ucrânia também preocupam.

Contudo, um dos principais vetores para o bom desempenho da Embraer no ano passado continua no radar do mercado. A Eve, braço de mobilidade aérea urbana da companhia, realizou seu investor day na última sexta-feira e trouxe projeções que deixaram os analistas impressionados.

A XP reiterou visão positiva sobre Embraer, suportada pelo potencial da Eve que, para os analistas Lucas Laghi e Pedro Bruno, ainda não foi totalmente precificado. A análise destaca que o eVTOL (sigla em inglês para veículo elétrico de decolagem e pouso verticual) da Eve está com processo de certificação junto à Agência Nacional de Aviação Civil (Anac) desde o último mês de fevereiro, o que abre “caminho para um maior compromisso na comprovação do cumprimento das normas técnicas internacionais” combinado com “a longa experiência da Embraer no processo de certificações de aeronaves”.

Outro ponto positivo para a empresa nesse sentido é a presença de Marion Blakely no conselho de administração da empresa. Mario é ex-administradora da FAA, a agência federal de aviação norte americana, e deve contribuir com conhecimento adicional sobre requisitos de padrões de certificação internacional. A previsão é que o eVTOL da Eve entre em serviço entre 2025 e 2026.

Continua depois da publicidade

A análise da XP também destaca a combinação de negócios da Eve com a Zanite, uma sociedade de propósito específico, formando a Eve Holding. A ideia é listar ações da nova empresa na Bolsa de Nova York, ainda no segundo trimestre deste ano. Durante o investor day, a administração informou que a documentação para a listagem já está em análise pelo orgão regulador do mercado americano, a Securities and Exchange Comission (SEC).

“Além disso, a empresa nota que desde o anúncio da fusão, em dezembro de 2021, mais parceiros estratégicos financeiros entraram no bloco de investimentos (como Acciona, Space Florida e Thales), fornecendo um financiamento adicional de US$ 42 milhões”, descrevem Laghi e Bruno.

A companhia tem divulgado seu eVTOL como um produto diferenciado, com uma configuração de aeronave mais simples que a dos concorrentes, menos complexa em termos de navegabilidade e mais eficiente em relação aos custos. Apesar de ser conhecida como a fabricante de carros voadores da Embraer, a Eve pretende diversificar suas receitas. A expectativa é que, em 2030, 55% do faturamento da companhia – previsto em US$ 4,5 bilhões – venha das vendas das aeronaves, outros 26% sejam obtidos com serviços e suporte e 18% com operações de frota com terceiros (sem aeronaves no balanço e não concorrendo com clientes).

Continua depois da publicidade

“Além disso, a Eve espera monetizar sua plataforma de software UATM [de gerenciamento de tráfego aéreo urbano], apoiando o desenvolvimento da infraestrutura de mobilidade aérea urbana”, concluem os analistas.

O Bradesco BBI destaca que, até 2030, a Eve espera aumentar as entregas para mais de 1 mil unidades até 2030 e reforçou a importância de parcerias estratégicas com empresas de mobilidade aérea urbana e aplicações de pilotagem. “Ao fazer isso, a empresa evita concorrência com clientes potenciais, reduz os riscos de alavancagem financeira (pois não deve reservar nenhuma aeronave em seu balanço) e promove a adoção mais rápida de suas aeronaves no mercado global”, afirmam os analistas Victor Mizusaki, Andre Ferreira e Pedro Fontana.

Eles também chamam atenção para o fato de que a empresa também tem parcerias com operadores de aeroportos e terminais privados e sua demanda por carregamento de baterias das aeronaves deve ser atendida por empresas líderes em energia renovável.

Continua depois da publicidade

“A empresa também coletará dados, à medida que suas operações se expandem, e planeja monetizá-los através de ofertas analíticas. Estes serviços também se estenderão às aeronaves eVTOL de terceiros”, escreveram os analistas, também ressaltando que a Eve quer ser tornar um balcão único de serviços para complementar as vendas da aeronave.

Para o BBI, a Embraer tem experiência o suficiente para desenvolver novas aeronaves dentro do prazo, especificações e do orçamento, o que já foi reconhecido pelo mercado, já que a Eve tem a maior carteira de pedidos de eVTOLs. “Em nossa opinião, a empresa também está reduzindo o risco de seus negócios através de parceiras estratégicas e diversificação de receitas”, concluem os analistas.

O BBI tem recomendação de compra para ações da Embraer, com preço-alvo de R$ 37 ao final de 2022, o que representa um potencial de valorização de 143,5% em relação ao fechamento da última sexta-feira.

Continua depois da publicidade

A XP, por sua vez, tem recomendação de compra para a Embraer e preço-alvo de R$ 27,30, um potencial de valorização de 79,7%.

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.