Publicidade

PRIO (PRIO3), PetroReconcavo (RECV3), 3R Petroleum (RRRP3), Enauta (ENAT3). Na reta final para o segundo turno das eleições e mais ainda depois do resultado do pleito presidencial, as ações das petroleiras brasileiras privadas passaram a chamar ainda mais atenção dos investidores, com a percepção de risco crescente sobre a Petrobras (PETR3;PETR4).

Diversas casas reduziram a recomendação para os ativos da companhia estatal nas últimas semanas, com maiores incertezas sobre a política de dividendos, política de preços de combustíveis e os investimentos que serão feitos a partir de 2023, quando Luiz Inácio Lula da Silva (PT) assumirá a presidência. Isso porque os governos petistas costumam ser mais intervencionistas nas companhias de controle governamental e Lula, durante a sua campanha e depois dela, criticou a condução atual da petroleira.

Com isso, às vésperas da eleição e depois, com os resultados já divulgados, analistas destacaram fluxo saindo de Petrobras e entrando nos papéis de outras companhias, com destaque para PRIO3 e RRRP3, ambas pertencentes ao Ibovespa. Em outubro, os dois ativos lideraram os ganhos do benchmark da Bolsa, com 3R saltando 30,58%, enquanto PRIO subiu 28,55% no mesmo período.

Mas quais são as perspectivas e as indicações para as companhias? A temporada de resultados do terceiro trimestre trouxe algumas indicações sobre isso, também levando em conta as operações atuais das empresas do setor.

No começo do mês, o Bradesco BBI apontou que, no setor de óleo e gás, empresas “juniores” como a PRIO e a 3R deveriam se beneficiar inicialmente da captura de fluxos de Petrobras com fluxos de caixa dolarizados, mas que um risco potencial de longo prazo é o aumento de impostos para o setor, como está sendo discutido atualmente na Colômbia. Por lá, as empresas de petróleo e carvão não poderão mais deduzir pagamentos de royalties para fins do imposto corporativo e terão que pagar impostos adicionais sobre lucros inesperados quando o petróleo e o carvão excederem um determinado preço.

Enquanto as ações das companhias tiveram um salto em outubro, o movimento é mais tímido em novembro, com 3R caindo 9% no acumulado deste mês, enquanto PRIO, por sua vez, acumula ganhos de mais de 5%.

Continua depois da publicidade

A PRIO divulgou seus números do terceiro trimestre de 2022 no dia seguinte ao segundo turno, 31 de outubro, lucrando, de forma líquida, US$ 153,7 milhões no período, cifra 542% maior do que a reportada na mesma etapa de 2021.

Entre os destaques do trimestre, o lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) foi recorde em US$ 295 milhões, enquanto houve maior margem devido à revitalização do Campo de Frade e redução de seu lifiting cost, ou o chamado custo de extração do petróleo, (o primeiro de um dígito) de US$ 9,50 o barril, 14% menor frente o segundo trimestre. Com a redução do lifting cost, o Ebitda e a margem do trimestre crescerem significativamente mesmo com o preço do Brent 13% inferior ao 2T22.

“Embora os resultados tenham saído conforme o esperado, este trimestre apresentou outro conjunto de bons resultados. Vemos a PRIO como a melhor empresa júnior de petróleo e gás para continuar crescendo nos próximos anos com altos retornos”, ressaltou a XP na ocasião, mantendo recomendação de compra para a ação, com preço-alvo para 2023 de R$ 41,60.

Continua depois da publicidade

O Credit Suisse reforçou a PRIO como top pick do setor após os resultados apontando que, embora a Petrobras deva se beneficiar mais dos ventos a favor dos preços do petróleo no curto prazo, existem diversas incertezas relacionadas aos cases das estatais, aponta. “Assim, acreditamos que o PRIO se tornou uma alternativa melhor para os investidores ganharem exposição aos preços do petróleo, bem como o potencial de valorização específico da empresa”, avalia. O preço-alvo para a ação é de R$ 42. Recentemente, o Credit cortou a recomendação para os ativos da Petrobras para equivalente à neutra, destacando justamente o risco político.

A Levante Ideias de Investimentos ressalta movimentações recentes da empresa como: i) aquisição dos 40% restantes do bloco de Itapu, localizado ao norte de Wahoo; e ii) incorporação da Dommo Energia, que possui atualmente participação de 5% no campo de Polvo e TBMT.

“Essas movimentações indicam que a diretoria da empresa já está planejando para além de 2024, pós-perfurações de Wahoo. A PRIO utilizará a sonda contratada na revitalização de Frade para a perfuração de poços no local, com estes sendo ligados ao FPSO (Floating Production Storage and Offloading) de Frade, formando mais um cluster de produção e diluindo custos. O primeiro óleo esperado para este campo é em 2024 e poderá atingir uma produção de até 40 mil boed (barris de óleo equivalente por dia). No momento, o plano de desenvolvimento do campo está em fase de aprovação pela ANP”, destacam os analistas.

Continua depois da publicidade

Os analistas, apesar da performance positiva vista recentemente pelo papel, seguem otimistas com o case, avaliando que o movimento apresentado de troca de Petrobras por ativos da companhia registrados pós-segundo turno deve seguir nos próximos meses, impulsionando PRIO3.

Na avaliação do BTG Pactual, também logo após o resultado, a PRIO está agora em uma posição única no setor brasileiro de petróleo e gás: forte curva de crescimento da produção, espaço para cortar ainda mais os custos (breakeven) e bem capitalizada, o que deve permitir que continue buscando novos ativos e, ao mesmo tempo, devolvendo caixa aos acionistas por meio de programas de recompra.

“Isso, combinado com espaço limitado para surpresas operacionais negativas e nossa posição relativamente otimista sobre os preços do petróleo, preserva um risco/retorno atraente para a tese, apesar do forte desempenho acumulado no ano”, avaliam os analistas, com as ações em alta de cerca de 80% no acumulado do período. Para eles, a PRIO também é uma das melhores maneiras do investidor aproveitar o momento positivo para o setor de petróleo no Brasil à medida que os riscos políticos da Petrobras aumentam.

Continua depois da publicidade

No caso da 3R Petroleum, os números do trimestre não foram vistos como tão bons, mas a visão para a empresa também segue sendo positiva.

A companhia teve lucro líquido de R$ 469,8 milhões no terceiro trimestre, revertendo prejuízo de R$ 14,1 milhões reportado no mesmo intervalo de 2021. Já o Ebitda ajustado totalizou R$ 192,6 milhões no 3T22, um crescimento de 83,6% em relação ao 3T21, mas ainda assim abaixo do consenso de mercado e das estimativas da XP em 15%, principalmente por despesas não recorrentes de R$ 34 milhões vinculadas à mobilização para operação e manutenção de Pescada e Papa Terra (fechamento esperado para o 4T22).

“Ainda vemos os resultados de 3R afetados por diversos fatores pontuais relacionados à incorporação de novas operações. Sentimos que os players do mercado reagem com muita força a qualquer fluxo de notícias relacionado à empresa”, apontaram os analistas da casa.

Leia também:

Contudo, acreditam que esse ceticismo excessivo dos investidores em relação a companhia deve começar a se dissipar ao longo de 2023, já que a empresa passa a operar com todo o seu portfólio, com o fechamento do Cluster Potiguar previsto para 1T23, mantendo assim recomendação de compra, com preço-alvo de R$ 79,30 por ação.

Na mesma linha, o BTG aponta que a companhia apresentou números fracos mas que, embora acredite que os custos de transição possam persistir por mais alguns trimestres, os investidores não devem ignorar os marcos alcançados pela empresa no passado recente.

“A 3R não só foi capaz de construir um portfólio robusto a partir de múltiplos de entrada muito baixos, mas os custos breakeven de seu portfolio também são muito competitivos desde o primeiro dia. Além disso, agora que o cluster Potiguar está totalmente financiado, acreditamos que a equipe de gestão poderá focar nas campanhas de revitalização da empresa”, apontam os analistas.

Eles citam que a RRRP3 informou que as campanhas de perfuração no cluster Macau devem começar em dezembro, e com o início das operações do cluster Papa-Terra e Potiguar previstos para o 4T22 e 1T23, respectivamente, acreditam que as ações em breve irão precificar melhor os seus fundamentos. “Os números do terceiro trimestre sugerem que a tese de investimentos da RRRP está intacta e que, apesar dos atrasos em alguns de seus projetos, o risco/retorno permanece assimétrico do lado positivo”, avalia o BTG.

A Genial Investimentos também tem recomendação de compra para os ativos, apesar do resultado abaixo das estimativas e do consenso do ponto de vista estritamente operacional.

“Observamos evolução na tese de investimento da empresa com a consolidação de mais dois ativos que estavam anteriormente em transição (Polo Peroá e Fazenda Belém)”, avaliam os analistas.

Continua depois da publicidade

Por outro lado, ainda enxergam a empresa entregando resultados abaixo devido a alguns motivos: i) produção do Polo Macau ainda aquém do seu nível esperado devido a questões pontuais em suas operações, ii) A consolidação dos ativos cujo as aquisições foram concluídas nesse trimestre também impõe uma dor de curto prazo à empresa a medida que os ativos vem com uma estrutura de custos ainda não otimizada e sem o impacto correspondente em receita derivada do aumento de produção; iii) aumento da estrutura corporativa/pessoal da empresa para receber a consolidação de todas as operações e, por último, iv) postergação da conclusão de Papa-Terra para o 4T22.

“Entretanto, para além do resultado estritamente operacional, nossa confiança no case da empresa advém do momento de consolidação dos ativos – e que deve ser seguido por um aumento da produção em um prazo de tempo relativamente curto, se considerarmos o que já foi feito nos ativos adquiridos via-a-vis um valuation ainda descontado (…) Por último, vale mencionar que o principal ativo da empresa deve ser consolidado apenas no 1T23 (Polo Potiguar), representando praticamente 42% das reservas 2P [reservas provadas e prováveis] da empresa e que o financiamento para sua aquisição já foi encaminhado nesse trimestre”, avaliam os analistas.

Entre outras casas, Morgan Stanley e Itaú BBA também possuem recomendação equivalente à compra pelos ativos.

Alternativas fora do índice

Com um forte desempenho fora do índice no acumulado de 2022, com ganhos acima de 80%, a tese das ações da PetroReconcavo causa divisão maior entre os analistas de mercado.

A Genial Investimentos destaca seguir com a recomendação de manutenção para os ativos. “Apesar de gostar do case da empresa – com profissionais com longa experiência no setor e com track record [histórico] comprovado no redesenvolvimento de campos, continuamos achando que boa parte das boas notícias da empresa já estão razoavelmente precificadas, principalmente pelo fato que a tese da empresa considera uma expansão de produção mais modesta versus PRIO3 e RRRP3, mesmo considerando a conclusão da aquisição do Polo de Bahia Terra (que vale mencionar, já levantaram os recursos para concluir a aquisição)”, apontam os analistas.

No começo do mês, foi revogada a liminar que paralisava as negociações dos acordos contratuais com a Petrobras referentes ao Polo. As negociações haviam sido suspensas no início de junho.

“Vale mencionar que apesar do fim do litígio, ainda resta a aprovação da ANP [Agência Nacional de Petróleo, Gás e Biocombustíveis] e que, por sua vez, pode levar até um ano para sua conclusão. Aos atuais níveis de preço, vemos a empresa negociando com potencial de valorização limitada em relação ao nosso preço-alvo”. O target dos analistas é de R$ 35 para os ativos.

Na mesma linha, o Morgan Stanley têm recomendação equalweight (exposição em linha com a média do mercado, equivalente à neutra) para as ações RECV3, destacando também que os papéis subiram 80% no acumulado do ano. No final de setembro, o Morgan rebaixou os ativos de modo a realizar lucros, levando em conta também as preocupações em torno da liminar que bloqueava as negociações de aquisição da Bahia Terra com a Petrobras. “Embora a liminar tenha sido removida, ainda permanecemos à margem até obtermos mais visibilidade sobre as próximas etapas da transação e à medida que vemos mais vantagens nos pares 3R e PRIO nos níveis de valuation atuais”, aponta o banco.

Com relação ao resultado divulgado do terceiro trimestre, a Genial destacou que a companhia apresentou Ebitda – de R$ 423 milhões, um avanço de 215% na base anual -, em linha com o consenso e as suas estimativas.

Já a XP apontou que o número ficou 4% acima da sua projeção, apesar das perdas de crédito de R$ 38 milhões relacionadas ao contrato de swap com a Petrobras (sem isso, o Ebitda da empresa seria 13 % acima da projeção da XP). A empresa anunciou a aprovação da construção de uma pequena Unidade de Tratamento de Gás na Bahia (capacidade de 0,4 milhão metros cúbicos por dia) permitindo a venda de gás seco diretamente ao gasoduto Bahiagás.

“Esperamos mais notícias positivas para a companhia nos próximos meses e reforçamos nossa recomendação de compra”. destacou a XP. Segundo a casa, as boas notícias estão relacionadas à monetização do gás e certificação de reservas, a serem divulgadas no próximo ano.

O Itaú BBA também seguiu com recomendação de compra para RECV3, com preço-alvo de R$ 39 ao fim de 2023. “Os números operacionais, previamente divulgados pela companhia, ditaram o ritmo do trimestre com uma maior participação de gás na produção diária da companhia, com o objetivo de aproveitar o bom momento de altos preços no gás. Isto levou a PetroReconcavo a reportar um Ebitda que superou nossas expectativas, que eram de R$ 364 milhões”, avaliam os analistas do banco.

O BTG Pactual foi mais um a reforçar a sua recomendação de compra após o resultado, apontando que, mais do que uma tese de investimento com forte potencial de crescimento da produção (que pode aumentar significativamente se a aquisição da Bahia Terra for assinada) e um longo histórico que reduz a percepção de risco, a RECV é uma das teses mais seguras para quem busca abrigo em um ambiente de crescentes riscos políticos.

Isso porque cerca de 100% de seus custos são denominados em reais o que, juntamente com a postura positiva sobre os preços de petróleo e gás e os riscos de um real mais fraco, oferecem excelente visibilidade de geração de caixa.

Saiba mais:

“Os investidores certamente receberão isso com satisfação e aumentarão gradualmente sua exposição ao setor. Sim, o fato de uma grande parte de sua produção de gás em 2023 já estar protegida por meio de contratos de venda de fornecimento impedirá a captura total de potencial, mas ainda vemos a empresa razoavelmente exposta à dinâmica dos preços spot”, avaliam os analistas.

Por fim, está a Enauta, que também divide a visão dos analistas.

O terceiro trimestre foi visto pela Eleven como “para se esquecer”, mas ainda assim a casa de análise manteve recomendação de compra para os ativos, com preço-alvo de R$ 24.

A companhia apresentou um resultado fortemente impactado pela menor produção ocorrida no trimestre. “Os números vieram abaixo de nossas expectativas devido a uma menor venda de óleo no Campo de Atlanta e um preço médio inferior à nossa estimativa”, apontaram.

A expectativa já era de resultados bastante difíceis devido às interrupções de produção ocorridas no trimestre que fizeram a companhia atingir uma média de 2,9 mil o barril (bbl)/dia no Campo de Atlanta, 74% inferior ao trimestre passado. O Campo de Manati também apresentou uma queda significativa, mas menos acentuada, de 15% sobre o 2T22, com 2,4 milhões de m³/dia.

No entanto, o resultado veio significativamente abaixo dos números da casa devido a uma venda menor de óleo do Campo de Atlanta, que vendeu o correspondente a 75% da produção do trimestre e um preço médio de venda de US$ 93,7/bbl, quando a média do Brent no trimestre atingiu US$ 97,4/bbl.

“Para o próximo trimestre, vemos uma recuperação, com o mês de outubro apresentando uma média de produção de 14,7 mil bbl/dia em Atlanta. Para o 1T23, é esperada a entrada em operação de um novo poço em Atlanta em substituição a

um poço atual, que deve trazer mais estabilidade à produção. Enquanto isso, o Sistema Definitivo (SD) de Atlanta tem apresentado boa evolução, dentro do cronograma e orçamento. O início da campanha de perfuração dos primeiros poços

do SD de Atlanta já começou, esperamos o início da produção em meados de 2024, com uma capacidade de 50 mil bbl/dia, um crescimento significativo sobre os níveis atuais de capacidade do Sistema de Produção Antecipada, que giram ao redor de 20 mil bbl/dia”, destaca a casa.

O Morgan, que também viu os números como fracos, destacando que Atlanta segue como uma “dor de cabeça” para a companhia, possui recomendação neutra para os ativos, com preço-alvo de R$ 21,80.

“Apesar do suporte de preços do petróleo, permanecemos à margem com a ação, pois vemos oportunidades de crescimento mais claras nos pares brasileiros onshore RECV3 e RRRP3”, avalia o banco, destacando que Atlanta enfrenta desafios operacionais contínuos e acha improvável que o mercado precifique os benefícios do projeto antes de 2024-25.

Possíveis aquisições ou fluxo de notícias positivo na campanha exploratória podem ser gatilhos de curto prazo para a tese de investimento, apontam os analistas.

Assim, analistas têm destacado preferência por PRIO e 3R entre as petroleiras para investir fora Petrobras, enquanto PetroReconcavo é vista com mais ressalvas por alguns analistas, mas com uma visão majoritariamente positiva. Enauta, por sua vez, conta com uma divisão maior entre eles, principalmente por incertezas sobre o desenvolvimento dos seus campos.

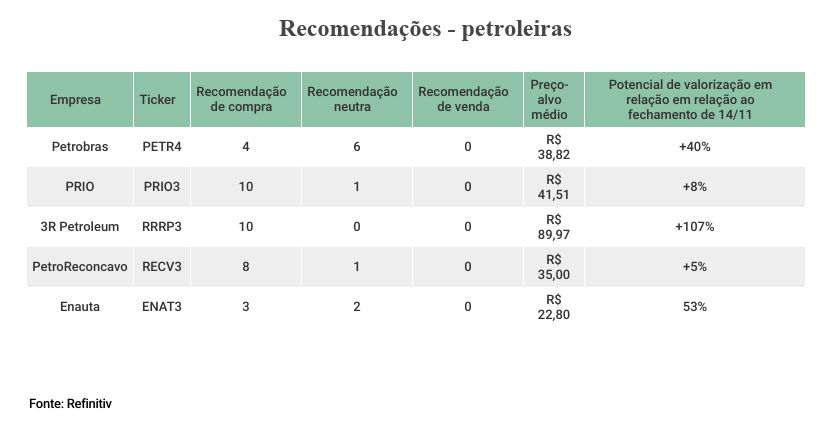

Confira abaixo as recomendações para as ações das companhias, de acordo com dados da Refinitiv:

You must be logged in to post a comment.