Publicidade

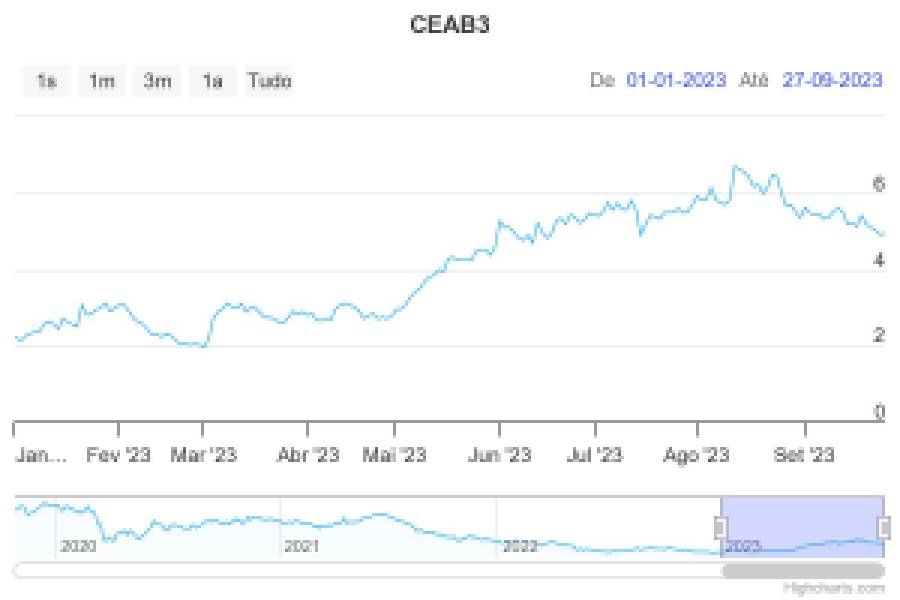

Mesmo em um ano muito difícil para o varejo, as ações da C&A (CEAB3) passam por impressionante alta de 110% em 2023 e avançaram mais de 50% desde setembro do ano passado.

Ainda assim, para o Citi, a recomendação para o papel é neutra, com ressalva de alto risco, mesmo após considerar “excelente virada até agora”, em reunião com o novo CFO, Laurence Gomes, e a gerente de RI, Carol Martins.

Em relatório sobre o encontro, o banco destacou que a mensagem da administração é que a companhia continuará na trajetória iniciada anteriormente, sem grandes alterações na estratégia.

Continua depois da publicidade

“Mais do mesmo”

No encontro, a administração indicou para o banco que a intenção é continuar fazendo “mais do mesmo”.

Isso significa, para o Citi, que a empresa continuará a lançar novos produtos e serviços, investir em uma forma mais dinâmica de precificação para aumentar suas vendas e escalonar seu sistema de pagamento, o C&A Pay. A percepção dos produtos também é considerado um ponto a ser melhorado para a varejista.

A intenção da companhia, segundo apresentado na reunião, é aumentar suas vendas por metro quadrado, o que deve levar a uma maior alavancagem operacional, geração de caixa (também ajudada pela liberação de R$ 1 bilhão em créditos de PIS/COFINS) e, por fim, reduzir a diferença em relação aos seus concorrentes.

Continua depois da publicidade

Outra questão abordada foi a mudança de cultura promovida com a alteração do conselho da varejista. Como principal mudança, Marcos Grasso assumiu como chairman.

Upside não é o suficiente para “compra”

Sobre concorrentes, o Citi destaca que a companhia performou melhor no primeiro semestre de 2023 e aumentou a projeção da companhia para lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) para 2024 (em 6,8%) e 2025 (em 5,3%). O preço-alvo estabelecido também subiu, de R$ 5 para R$ 6, considerando a atualização do modelo e representando um potencial de valorização de 22% frente o fechamento da véspera.

“Mesmo que isso represente um upside considerável nos nossos números, ainda não é o suficiente para justificar a recomendação de “compra” ainda”, diz o Citi, reforçando a manutenção de neutro.

Continua depois da publicidade

O banco não se considera confortável com o valuation da varejista para mudança, uma vez que também incorporou nas estimativas despesas como juros tanto em impostos quanto do Bradescard.

As estimativas do banco para as vendas foram reduzidas em 2,5% para 2024 e 3,1% para 2025, considerando o momento atual do setor.

You must be logged in to post a comment.