Publicidade

A Americanas (AMER3) anunciou recuperação judicial (RJ) no meio do pregão desta quinta-feira (19), poucas horas depois de afirmar que o pedido seria iminente. O pedido aconteceu uma semana após a empresa ter detectado “inconsistências contábeis” de R$ 20 bilhões.

As dívidas da empresa somam R$ 43 bilhões e envolvem credores financeiros, trabalhistas e fornecedores e é o quarto maior caso já registrado no país.

Mais cedo, nesta quinta, a companhia afirmou que sua posição de caixa é de R$ 800 milhões, dos quais “parcela significativa” estava “injustificadamente indisponível para movimentação na data de ontem”, após BTG Pactual (BPAC11) conseguir na Justiça o direito de bloquear R$ 1,2 bilhão sob custódia do banco.

A situação é bem diferente da apresentada pelo ex-CEO da varejista Sergio Rial, que em conferência com o mercado na semana passada afirmou que a companhia tinha um caixa de R$ 7,8 bilhões, o que deixaria a empresa em uma situação confortável para fazer frente às obrigações correntes e tocar a operação enquanto negociava com os bancos, além se seguir com investigações sobre eventuais fraudes. Porém, sem caixa e com poucos ativos, o pedido de RJ passou a ser visto apenas como uma “questão de tempo”, com o pedido sendo confirmado pouco tempo depois.

Durante a tarde, o juiz Paulo Assed, da 4ª Vara Empresarial do Rio de Janeiro, aprovou o pedido.

Com a recuperação judicial agora sendo um fato, o que deve ocorrer com a companhia e as suas ações?

Continua depois da publicidade

Logo após o pedido, o primeiro passo foi a suspensão de negociação das ações temporariamente, o que aconteceu após o pedido de RJ ser noticiado. Depois de ficar cerca de meia hora com as negociações suspensas, os papéis voltaram a negociar, com a empresa informando que solicitou a recuperação à Justiça.

Com o pedido de recuperação aprovado, cabe destacar, a companhia obtém um período de 180 dias (prazo de blindagem) em que todas suas obrigações de dívida ficam suspensas.

Além disso, uma vez que a empresa mudou sua listagem para “recuperação judicial”, as ações saem do Ibovespa e de todos os outros índices. De acordo com a metodologia da B3, companhias em recuperação judicial não são elegíveis para fazer parte de nenhum índice. A sua participação é redistribuída de forma proporcional aos demais integrantes da carteira com o pertinente ajuste nos redutores dos índices.

Continua depois da publicidade

No caso da Americanas, os papéis serão excluídos dos índices B3: IBOV, IGCX, ICO2, ICON, IBXX, IGCT, IGNM, IBRA, IVBX, ISEE, ITAG, SMLL, IBXL e GPTW ao seu preço de fechamento após o encerramento do pregão regular de 20 de janeiro. Vale destacar, porém, que as ações seguirão negociadas na Bolsa brasileira.

Abaixo, segue o quadro dos índices que a Americanas faz parte:

Em relatório anterior, a XP já havia indicado quatro principais implicações para a ação da Americanas frente a uma recuperação judicial.

Continua depois da publicidade

A empresa ficaria nesse estado delicado por um período longo, de no mínimo três anos, estima a casa. A saída do Ibovespa pode impactar negativamente a liquidez dos papéis, avalia.

Além disso, como muitos fundos são atrelados a esses índices (principalmente ao Ibovespa), a pressão deve aumentar sobre os papéis uma vez que esses fundos terão que vender os ativos.

Nesse processo, a “arrumação da casa” ou o rebalanceamento da estrutura de capital da empresa pode ocorrer por venda de ativos, renegociação de dívidas, conversões de dívidas em ações e aumento de capital. No entanto, a dissolução da companhia também não é descartada.

Continua depois da publicidade

Em meio a tudo isso, espera-se muita volatilidade para os papéis. “As ações tendem a sofrer durante processos de recuperação judicial, uma vez que as medidas são focadas nos credores e são geralmente diluitivas aos acionistas”, escreveram os analistas Daniela Eiger, Gustavo Senday e Thiago Suedt.

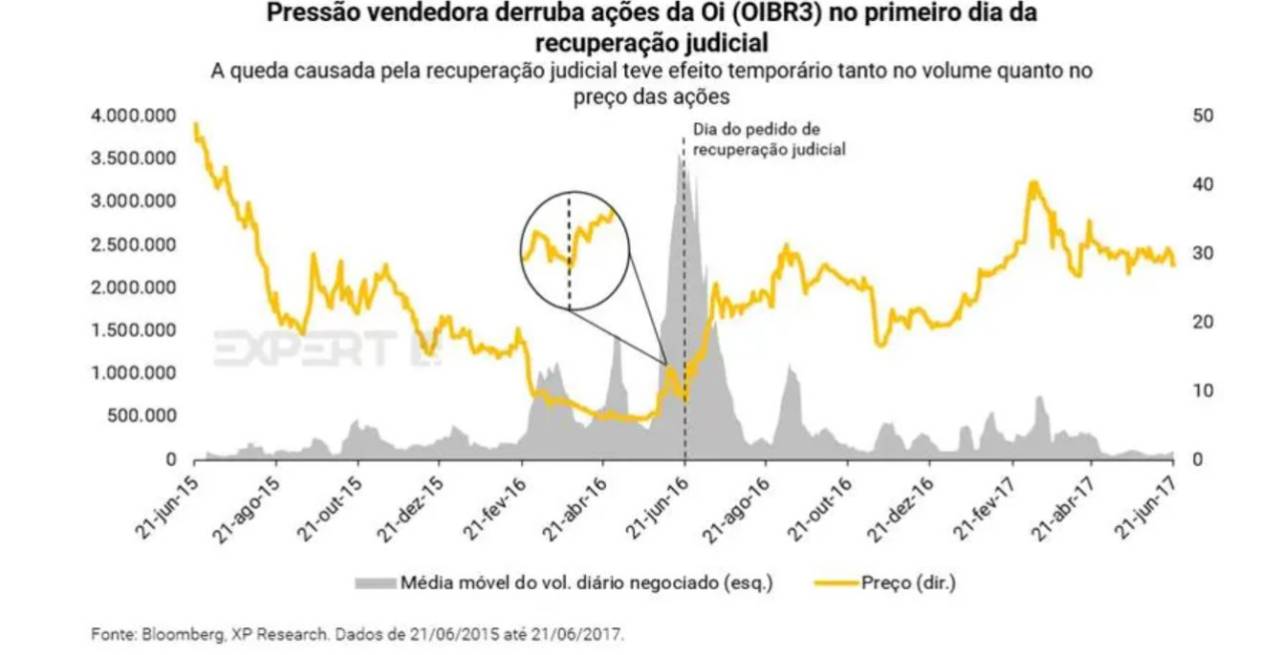

No relatório mais recente, a XP também destacou o que ocorre na sessão após o pedido de recuperação judicial, com forte queda dos ativos, lembrando o caso de Oi (OIBR3;OIBR4). A empresa pediu recuperação judicial em 20 de junho de 2016 e, no dia seguinte, as ações preferenciais fecharam em queda de mais de 18%, após terem desabado mais de 30% na mínima da sessão do dia 21. A empresa, cabe destacar, deixou a recuperação em dezembro do ano passado, o que levou a uma disparada das ações na sessão pós-anúncio. No caso da Americanas, as ações desabavam mais de 30% logo após o anúncio do pedido da RJ.

A XP mantém a recomendação “em análise” para a Americanas, em linha com a recomendação em revisão dos ativos por diversas casas de análises logo após o anúncio das bilionárias inconsistências contábeis.

Continua depois da publicidade

Ao falar também sobre o impacto nas operações da empresa, o Morgan Stanley destacou que, na recuperação judicial, as companhias podem continuar operando, enquanto entram em um processo que acaba resultando em uma reestruturação financeira.

Assim, os analistas da casa acreditam que uma recuperação judicial pode acelerar o ritmo em que a Americanas cede participação no e-commerce nacional (cerca de 15%, segundo projeção para 2022), aponta o banco.

O Morgan Stanley vê o Mercado Livre (MELI34) provavelmente sendo o que capturará a maior participação de mercado deixada pela Americanas, enquanto Magazine Luiza (MGLU3) e Via (VIIA3) também aparecem entre as potenciais beneficiários.

Confira os próximos passos da Americanas caso haja recuperação judicial, conforme destaca a XP:

- Apresentação do plano de Recuperação Judicial: a companhia tem até 60 dias para apresentar a primeira versão de um plano de reestruturação, com as principais medidas a serem tomadas para o balanceamento de sua estrutura de capital, que geralmente foca em três principais pilares:

(i) Gestão dos passivos: pode ser feita através da negociação de dívidas (cortes ou extensão de prazo) e conversão de dívida em ações;

(ii) Injeção de capital: a XP estima serem necessários entre R$ 10 bilhões e R$ 20 bilhões;

(iii) Desinvestimento de ativos: os analistas da XP acreditam que o Hortifruti Natural da Terra, Grupo Uni.co (Puket e Imaginarium) e a Joint Venture Vem Conveniência podem ser potenciais candidatos.

- Convocação de uma assembleia de credores: a companhia tem até 150 dias para convocar uma assembleia de credores para aprovar o plano;

- Aprovação do plano de reestruturação: a lei prevê que o período de blindagem seja suficiente para a aprovação de um plano, apesar de poder ser estendido por mais 180 dias.

You must be logged in to post a comment.