Publicidade

O banco Inter iniciou a negociação de ações na Nasdaq, em Nova York, nesta quinta-feira (23). Os papéis passam a ser negociados com o ticker INTR. O primeiro dia foi negativo para os ativos, fechando com uma forte baixa de 12,56%, a US$ 3,48.

Os planos da migração para os EUA foram retomados e concretizados após uma tentativa frustrada no final de 2021. Com a mudança, a expectativa é por mais visibilidade, acesso a uma base de investidores mais diversa e também opção como aumento de capital mantendo a estrutura sob controle.

Os acionistas poderão investir na Inter&Co diretamente pela bolsa dos EUA. Os investimentos no Inter já podiam ser feitos via BDRs (Brazilian Depositary Receipts) de Inter & Co INBR31desde o dia 20 de junho; a última sexta-feira marcou o último dia de negociação das ações BIDI3 e BIDI4, além das units BIDI11 na B3, em meio ao processo de migração da base acionária para os EUA.

Viva do lucro de grandes empresas

Em comunicado, o banco explicou que, desde o último dia 22 de junho de 2022 os acionistas que tiverem recebido BDRs poderão, a qualquer tempo, solicitar a conversão dos BDRs de sua titularidade em Class A Shares de emissão de Inter & Co (INTR) nos EUA. Isto mediante instrução à sua instituição custodiante para que esta solicite ao Banco Bradesco, instituição depositária do programa de BDRs do Inter, a respectiva conversão.

O acionista deve ter uma conta válida junto a uma corretora de valores nos Estados Unidos, à qual serão destinadas as Class A Sharessubjacentes aos BDR desmontados.

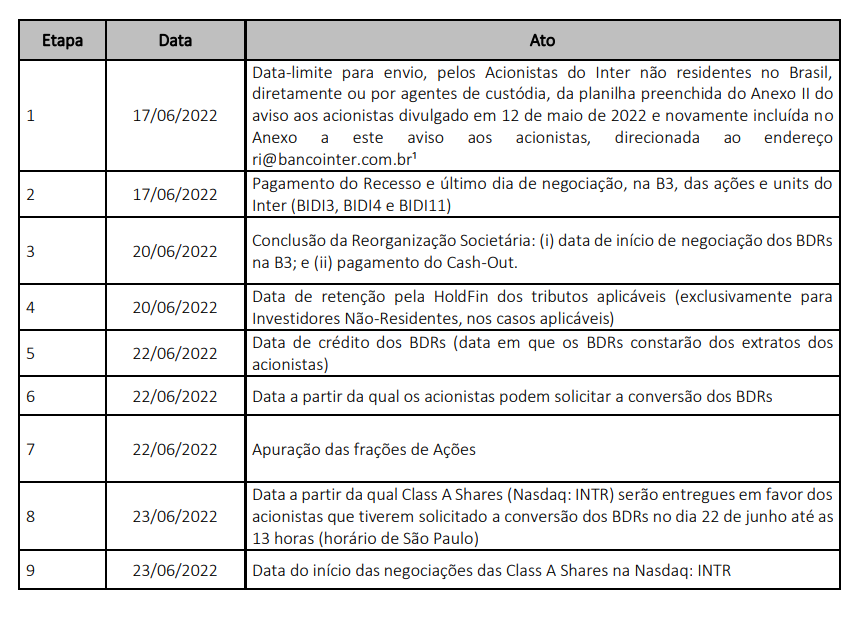

Confira abaixo o cronograma da migração para a Nasdaq:

Como parte do processo de reorganização societária, o Inter definiu o valor final de R$ 39,18 por papel a ser pago aos acionistas que optarem pelo cash-out — a saída da base da companhia em troca de quantia em dinheiro.

Continua depois da publicidade

O valor considera o preço de R$ 38,70, correspondente ao valor econômico por ação preferencial ou ordinária de emissão do banco fixado nos termos do Laudo do Cash-Out e é atualizado conforme variação da taxa DI apurada entre a data de realização da assembleia-geral extraordinária (AGE) sobre a reestruturação — 12 de maio de 2022 — e a data do efetivo pagamento do resgate, em 20 de junho.

De acordo com a empresa, nos primeiros 30 dias de negociação dos BDRs na B3, os acionistas terão cobertura de suas taxas referentes à conversão em ações da Inter&Co na Nasdaq. Se optarem por manter os BDRs, o Inter informou que não será necessário que o acionista faça nada para receber. Os BDRs já seriam automaticamente depositados na conta do acionista na corretora.

Em maio (entre os dias 13 e 20), o Banco ofereceu duas alternativas para os detentores de papéis BIDI3, BIDI4 e BIDI11: a opção do recebimento de BDRs Nível 1 lastreados em Class A Shares da Inter&co ou a opção Cash-out, na qual era possível receber o valor destacado acima por cada 6 ações do Banco Inter. Nessa hipótese, essas 6 ações dariam direito a uma Ação Preferencial Resgatável em dinheiro da HoldFin.

Para aqueles que optaram por receber BDRs, a quantidade se modificou proporcionalmente ao valor detido anteriormente. Para cada 6 ou mais ações ordinárias ou preferenciais (BIDI3 OU BIDI4), foi entregue um BDR. Já no caso das Units, BIDI11, cada duas deu direito a um BDR (um BIDI11 corresponde a 0,5 BDR).

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.