O mercado de ações está em evidência, e há cada vez mais investidores interessados nele. Para muita gente, a bolsa de valores ainda pode parecer um ambiente distante e difícil de acessar. Na prática, não é nada disso. Existe uma lógica própria, mas totalmente compreensível.

Este guia foi preparado pelo InfoMoney exatamente com o objetivo de apresentar aos novos investidores a bolsa de valores, o mercado de ações e como eles funcionam. Confira:

O que é o mercado de ações

Uma ação representa a menor parcela do capital de uma empresa. Quem compra ações de uma companhia adquire também os direitos — e os deveres — de um sócio.

Se for uma companhia aberta, registrada na Comissão de Valores Mobiliários ( a CVM, órgão que regula e fiscaliza o mercado de capitais brasileiro), suas ações podem ser negociadas publicamente na bolsa de valores.

Uma das principais vantagens de se tornar acionista de uma empresa é poder se beneficiar de parte dos resultados que ela obtiver. Quando uma companhia aberta tem lucro, uma parcela dele é distribuída aos sócios na forma de dividendos, na proporção do número de ações que cada um possuir.

O acionista pode ganhar ainda com a possível valorização do preço dos papéis — que, além do desempenho financeiro da empresa, depende também das perspectivas para o setor em que ela atua e para a economia em geral.

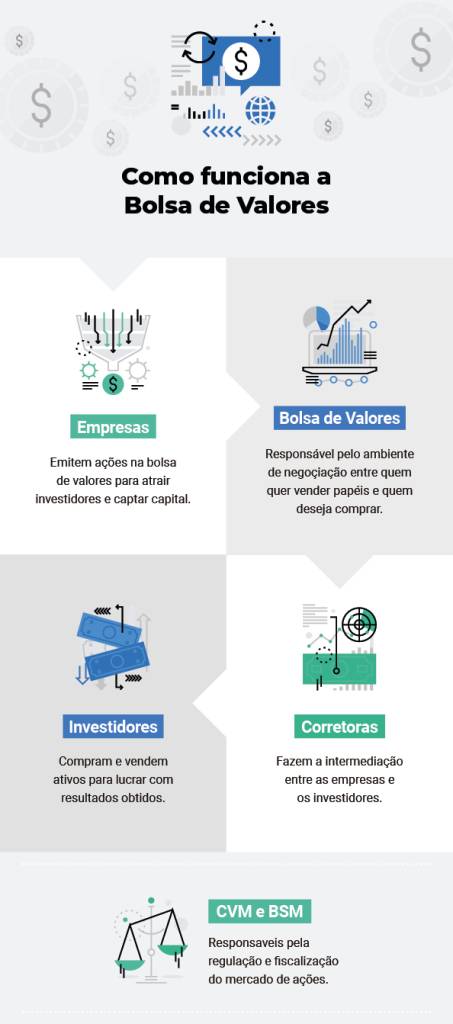

Mas como funciona na prática o investimento em ações? Antes de mais nada, é preciso saber que o ambiente em que essas operações acontecem é formado por diversas instituições diferentes, cada uma com uma função específica. Conheça as principais:

Negociação

A bolsa de valores é o ambiente em que as compras e vendas de ações acontecem de fato. É nela que quem quer vender seus papéis encontra quem quer comprá-los, por meio de sistemas sofisticados e processos padronizados passa assegurar transparência e liquidez ao mercado.

No Brasil, a única bolsa de valores existente é a B3, resultado da fusão entre as antigas Bovespa, BM&F e Cetip.

Sendo a principal instituição de intermediação do mercado de capitais, a B3 desenvolve, implanta e provê sistemas para a negociação de ações, derivativos de ações, títulos de renda fixa, títulos públicos federais, derivativos financeiros, moedas à vista e commodities agropecuárias.

Nas suas plataformas acontecem a listagem de ações e outros ativos, o registro, a compensação e a liquidação das compras e vendas feitas pelos investidores, além da divulgação de informações ao mercado.

Também faz parte das atividades da B3 o gerenciamento de riscos das operações, e por isso ela atua como contraparte nos negócios.

O objetivo é assegurar aos investidores a oportunidade de se desfazerem das suas aplicações em ações quando precisarem ou quiserem, dando liquidez ao mercado e estimulando o interesse das pessoas por adquirir as ações das empresas.

Isso é importante porque as companhias oferecem seus papéis aos investidores justamente para levantar recursos e, com eles, realizar investimentos e fomentar o seu crescimento no segmento em que atuam.

Regulação

O ambiente em que acontecem os negócios com ações é regulado por algumas entidades. Entre elas se destaca a CVM, autarquia do governo federal que atua como uma espécie de “xerife do mercado”. Suas principais funções são disciplinar, fiscalizar e desenvolver o mercado de valores mobiliários no Brasil.

As atividades da CVM têm como objetivo proteger os investidores contra emissões irregulares de valores mobiliários, contra atos ilegais de administradores e acionistas das companhias abertas e também contra o uso de informação privilegiada não divulgada a todo o mercado.

Procura ainda coibir modalidades de fraude ou manipulação que criem condições artificiais de demanda, oferta ou preço das ações e outros ativos. Entre outras ações, faz isso assegurando o acesso do público a informações sobre os ativos e as companhias emissoras.

Outra entidade que atua na frente da regulação é a BSM Supervisão de Mercados, empresa integrante da B3 e criada para fiscalizar os mercados administrados pela própria bolsa.

No dia a dia, sua atuação envolve o monitoramento das operações, das ofertas e dos negócios realizados na bolsa, a supervisão dos participantes e até o ressarcimento de prejuízos, além da aplicação de ações disciplinares a quem desobedecer às normas do mercado. Assim, pode identificar violações nas negociações ou comportamentos anormais do mercado.

Na vida prática de quem opera na bolsa, a BSM Supervisão de Mercados também é quem administra o MRP, Mecanismo de Ressarcimento de Prejuízos que devolve aos investidores até R$ 120 mil por perdas causadas pela ação de corretoras, distribuidoras ou agentes autônomos.

O MRP cobre prejuízos decorrentes de operações não realizadas conforme o solicitado, por exemplo, mas não perdas por conta dos movimentos naturais do mercado.

Estão sob a alçada do MRP apenas as negociações realizadas na bolsa com valores mobiliários, como a compra e venda de ações, fundos imobiliários e derivativos.

Operações realizadas no mercado de balcão e outros investimentos intermediados pelas corretoras – como títulos públicos, CDBs e letras de crédito – não contam com essa proteção.

Intermediação

Os investidores não podem negociar ações diretamente no pregão da B3. Para isso, precisam da ajuda de intermediários, como as corretoras de valores.

Essas instituições financeiras têm como principal atividade realizar as ordens de compra e de venda de ativos para os investidores na bolsa de valores. Não são as únicas a exercer essa função: desde 2009, as distribuidoras também podem operar no mercado.

As corretoras e distribuidoras oferecem serviços variados a seus clientes, entre eles suporte sobre o funcionamento da bolsa, dados sobre o mercado e relatórios de recomendação de ações, ferramentas como o home broker (que permite negociar ações pela internet) e sistemas para análise de ações, informações sobre o recebimento de dividendos, e muitos outros.

Empresas negociadas

As grandes interessadas no mercado de capitais são as empresas. Elas utilizam a bolsa de valores como um ambiente para acessar os investidores que podem ser atraídos pelas suas ações.

Emitir ações, para elas, é uma forma de levantar recursos para financiar grandes investimentos, promover projetos de expansão e ganhar mercado.

As empresas precisam cumprir uma série de exigências para poderem abrir o capital e se listar na bolsa de valores. Têm de dar um grau elevado de transparência sobre suas informações financeiras, por exemplo. Também precisam condições igualitárias de participação aos investidores, na proporção do tipo e da quantidade de ações que possuírem.

Investidores

No mercado de ações, pessoas como você costumam ser chamadas de investidores individuais ou investidores pessoas físicas, que compram ações com o objetivo de participar dos resultados das companhias emissoras. Eles são cada vez mais numerosos e importantes para a bolsa brasileira – mas não são os únicos.

Os investidores institucionais também têm um papel de destaque no mercado. São os fundos de pensão e fundos de investimento, que em geral movimentam volumes elevados de ações em cada operação. Como normalmente possuem um patrimônio elevado para investir, é comum que cheguem a compartilhar o controle do capital das empresas emissoras com outros grandes acionistas.

Outro grupo grande de investidores são os estrangeiros, ou seja, não residentes que trazem dinheiro para o país para aplicar nas ações brasileiras.

Cada um desses grupos de investidores tem objetivos específicos para suas aplicações, de acordo com os volumes que pretendem negociar, os prazos que têm em vista, os setores em que preferem investir e as estratégias que costumam adotar.

O que leva uma empresa a abrir capital na Bolsa?

Abrir o capital é o mesmo que permitir aos participantes do mercado se tornarem sócios de uma empresa.

Para fazer isso, ela precisa ser constituída como sociedade anônima, além de cumprir uma série de requisitos para se registrar como companhia aberta na Comissão de Valores Mobiliários (CVM). E para ter ações negociadas na bolsa de valores, precisa de um segundo registro, diretamente na B3.

Mas por que uma empresa decide abrir o capital na bolsa? Existem algumas razões que podem motivar esse movimento. Entre elas, as principais são:

Acesso a capital

Para realizar projetos e expandir suas operações, uma empresa precisa obter recursos de alguma maneira. O jeito mais tradicional é buscando empréstimos em instituições financeiras, mas nem sempre essa é a melhor alternativa. Os juros podem ser altos demais ou os prazos, curtos. Nesse caso, a abertura de capital se torna uma opção interessante.

Veja Também: Em curso, analista mostra combinação de técnica e estratégia para escalar patrimônio no Mercado

Ao fazer esse procedimento, a empresa pode aumentar o seu capital social emitindo novas ações, que são colocadas à venda no mercado. Com o dinheiro levantado, pode realizar seus planos. Uma vantagem para a empresa é que, ao contrário de um empréstimo, as ações não têm um prazo de amortização ou resgate. Ela, portanto, não precisa se preocupar com “devolver” os recursos aos investidores, que serão remunerados com dividendos (e não juros). O custo do dinheiro também costuma ser mais baixo do que o das operações de crédito.

Liquidez patrimonial

Nem sempre uma abertura de capital é feita com novas ações emitidas pelas empresas. Muitas vezes, os papéis vendidos no mercado já existem e pertencem aos empreendedores e outros sócios. Assim, recorrer à bolsa pode ser uma maneira de possibilitar a estes acionistas transformarem suas ações da empresa em dinheiro.

Para companhias que receberam aportes de fundos de private equity ou venture capital, a abertura de capital costuma ser uma alternativa já pensada desde o início do investimento. Esses investidores costumam ajudar empresas com grande potencial de crescimento a se desenvolverem, em troca de uma parcela do capital – desde que vislumbrem maneiras de se desfazer dela no futuro, com lucro.

Visibilidade

Até por conta do volume de informações que são obrigadas a prestar ao mercado, as companhias abertas costumam ganhar projeção e reconhecimento perante o público, pois precisam ser acompanhadas regularmente pela comunidade financeira. Esse ganho para a imagem muitas vezes permite às empresas negociar melhor com fornecedores e obter o reconhecimento e o engajamento dos funcionários.

Formas de negociação

Na bolsa de valores, existem especificações de mercado de ações. Às vezes, as diferenças entre eles são sutis. Em outras, são marcantes e determinantes. Conheça um pouco mais sobre os termos mais comuns a esse respeito:

Mercado primário e Mercado secundário

Quando uma ação é negociada no mercado primário, significa que ela está sendo vendida pela primeira vez aos investidores. É como se o papel “saísse” da empresa que fez a emissão e chegasse diretamente ao investidor, antes de passar pela bolsa de valores.

Em outros termos, o mercado primário abarca as ofertas públicas de ações. É o caso, por exemplo, dos IPOs – sigla em inglês para “initial public offering”, ou oferta pública inicial.

Um IPO marca a estreia de uma empresa no mercado de ações. Outro tipo de ofertas públicas são as conhecidas como “follow-on”, que representam novas emissões de ações por empresas que já estão listadas no pregão.

O mercado secundário, por sua vez, é onde acontecem as negociações de ações que já estão nas mãos dos investidores. É exatamente o que representa a compra e a venda de ações na bolsa de valores.

A B3 é o espaço onde um investidor que, por alguma razão, já não está mais interessado em manter determinados papéis na carteira pode encontrar outros investidores dispostos a comprá-los. Nesse caso, as ações e o dinheiro são transferidos de um investidor para outro, e não da empresa para o investidor.

Mercado de balcão

O mercado de balcão é onde ocorrem as compras e vendas de ações (e outros títulos) que não são negociados na bolsa de valores. As operações também são registradas e fiscalizadas pela CVM – no entanto, as condições acordadas entre o comprador e o vendedor não precisam ser divulgadas de maneira contínua e com tanta transparência quanto no mercado de bolsa.

O balcão, ao contrário da bolsa, é um ambiente de negociação descentralizado. As operações, então, podem ser realizadas por telefone, e-mail e por um canal eletrônico.

Para as empresas que não preenchem todos os requisitos necessários para serem listadas na bolsa, o balcão é uma maneira simplificada de acessar os investidores.

Ativos negociados na bolsa

É possível negociar diversos tipos de ativos diferentes na bolsa de valores, tanto de renda variável como até mesmo de renda fixa. Conheça os mais populares dentre eles:

Compra direta de ações

As ações são os ativos clássicos negociados na bolsa de valores. Há perto de 400 empresas com ações listadas no pregão da B3, segundo os dados apurados pela bolsa em 2019. Para os investidores que querem participar dos ganhos das principais companhias do Brasil, compra-las na B3 é o caminho.

Opções de ações

As opções representam o direito de comprar ou de vender uma ação por um preço fixo numa data futura. O mercado de opções – que têm um custo em reais, chamado de “prêmio” – é bem desenvolvido na B3.

Quem compra uma opção tem o direito de exercê-la – adquirindo ou vendendo a ação em questão pelo preço acordado na data estabelecida. No entanto, não é obrigado a fazer isso. Pode simplesmente deixar a opção vencer, se assim for conveniente.

Fundos de investimento

Na bolsa também são negociadas as cotas de fundos de investimentos fechados. É o caso, por exemplo, dos fundos imobiliários.

No pregão, as cotas podem ser operadas do mesmo jeito que uma ação. A diferença é que em vez de serem emitidas por uma empresa, elas representam uma pequena parcela do patrimônio de um fundo administrado por um gestor profissional.

Fundos de índices (ETF)

Os ETFs – ou Exchange Traded Funds – são outro tipo de fundo com cotas negociadas na bolsa de valores. Eles são referenciados, o que significa que replicam a carteira de um índice de referência, que pode ser de renda variável ou de renda fixa.

Assim, existem ETFs de Ibovespa, por exemplo, que reproduzem a carteira teórica do principal índice de ações do mercado brasileiro. Há também ETF referenciado no IMA-B, um índice que acompanha o desempenho de títulos públicos federais atrelados à inflação.

Formação de preço

A formação de preços de uma ação envolve uma série de fatores. São determinantes os aspectos relacionados ao seu balanço – como o tamanho do patrimônio e os resultados anuais – além das perspectivas para os negócios no futuro.

Tudo isso define se o papel é considerado atrativo ou não para o mercado, e consequentemente o nível de demanda por ele. Quanto maior for a demanda, maiores as chances de que tenha um preço valorizado. O contrário também é verdadeiro.

Níveis de governança e tipos de ações

As ações são classificadas em grupos diferentes segundo as características que apresentam e os direitos que garantem aos investidores. Entre eles estão:

Ações ordinárias

A principal característica desse tipo de papel é o fato de que assegura ao investidor o direito a voto nas assembleias de acionistas. Cada ação ordinária representa um voto.

Quando se diz que um investidor é majoritário em uma empresa, significa que ele detém mais da metade dos papéis ordinários – e, por isso, possui o controle administrativo dela.

Ações preferenciais

São os papéis que, embora não deem direito a voto nas assembleias de acionistas, asseguram vantagens como a prioridade na distribuição de dividendos. É uma vantagem econômica que procura compensar a representatividade limitada dos acionistas preferencialistas.

O mais comum é que elas ofereçam dividendos pelo menos 10% maiores do que pagos pelas ações ordinárias. As preferenciais podem ser ainda subdivididas em várias classes (como preferencial classe A, classe B), com direitos específicos estabelecidos no Estatuto Social da companhia.

Units

As units não são ações, mas conjuntos que podem ser formados por algumas ações ordinárias e algumas preferenciais, emitidos por algumas companhias.

Esses pacotes podem ser compostos, por exemplo, por uma ação ordinária e duas preferenciais, ou por duas ordinárias e cinco preferenciais. A configuração é variável, conforme os interesses da empresa emissora.

Blue chips

Uma analogia às fichas azul do pôquer, que são as mais valiosas, o termo blue chip se refere às ações de empresas de grande porte e bem estabelecidas, com resultados robustos no longo prazo.

Esses papéis costumam ter um volume elevado de negociação na bolsa e são os que compõem os principais índices acionários mundo afora – assim como o Ibovespa.

Small caps

As small caps são as ações de empresas com baixo valor de mercado e liquidez restrita – o que significa que o volume de compras e vendas diárias na bolsa é considerado pequeno. Por isso, podem apresentar oscilações bruscas no pregão. Ao mesmo tempo, podem apresentar um grande potencial de valorização no longo prazo.

Tipos de ofertas

As ofertas de ações são acompanhadas com entusiasmo pelo mercado, e pelos investidores individuais em especial. Elas representam o momento em que uma empresa disponibiliza seus papéis publicamente, permitindo que novas pessoas e instituições se tornem seus acionistas.

Essas operações podem ser de tipos diferentes, com características distintas. Saiba mais sobre elas:

Ofertas primárias

É a venda de novas ações emitidas pelas companhias no mercado. O dinheiro levantado nessa operação vai para o caixa das empresas, que aumentam seu capital social. Os recursos podem ser usados para diversas finalidades, como realizar investimentos ou ampliar os negócios.

Ofertas secundárias

Ao contrário das primárias, as ofertas secundárias representam uma venda de ações que já existiam. As empresas, nesses casos, não realizam um aumento de capital.

Em geral, esses papéis pertencem a sócios que, por alguma razão, querem reduzir sua participação no negócio ou se desfazer delas. O dinheiro da operação não vai para o caixa da companhia, e sim para o bolso dos proprietários dos papéis vendidos.

IPO (Initial Public Offering)

É a primeira oferta pública de ações realizada por uma companhia. Marca a estreia da empresa no mercado. Não é o mesmo que uma oferta primária, embora algumas pessoas confundam os dois conceitos. Um IPO pode ser realizado com ações já existentes, em uma oferta secundária, sem que haja um aumento de capital na companhia.

Follow-on

Representa uma nova oferta de ações realizada por uma companhia que já tenha o capital aberto na bolsa de valores, tendo realizado anteriormente uma primeira oferta. Esse tipo de emissão também é conhecida como ofertas subsequente.

Entenda os códigos dos ativos

Como saber, na prática, que tipo de ação você está comprando na bolsa de valores? Cada papel listado na B3 é identificado por um código de negociação formado por quatro letras e um número.

As quatro letras fazem alguma referência ao nome da empresa emissora. Assim, os códigos das ações da Petrobras começam com PETR. As da Vale, com VALE. As do Banco do Brasil, com BBAS. E as do Bradesco, com BBDC.

Depois das letras vem um número que indica o tipo de papel que representa. Confira;

| Código | Tipo de Ação |

| 1 | Direito de subscrição de uma ação ordinária |

| 2 | Direito de subscrição de uma ação preferencial |

| 3 | Ação Ordinária |

| 4 | Ação Preferencial |

| 5 | Ação Preferencial – Classe A (PNA) |

| 6 | Ação Preferencial – Classe B (PNB) |

| 7 | Ação Preferencial – Classe C (PNC) |

| 8 | Ação Preferencial – Classe D (PND) |

| 9 | Recibo de subscrição sobre ações ordinárias |

| 10 | Recibo de subscrição sobre ações preferenciais |

| 11 | BDRs e Units |

Você pode encontrar códigos de ações terminando com a letra F – como em PETR4F. Significa que são papéis negociados no mercado fracionário, onde não é preciso comprá-los ou vendê-los em lotes padrões (normalmente de 100 papéis).

Horários de negociação da bolsa

O pregão da bolsa de valores começa com um leilão de pré-abertura, realizado entre as 9h45 e às 10h. Nesses 15 minutos, os investidores colocam suas ofertas pretendidas de compra e venda, de modo a ajustar os preços de acordo com os acontecimentos da noite. Eventuais negócios são efetivados somente depois que o mercado abre.

A abertura do pregão se dá às 10h, e as negociações se estendem até às 16h55. Nos cinco minutos finais do dia ocorre o chamado “call de fechamento”, um novo leilão em que é determinado o preço de fechamento das ações naquele dia.

Às 17h30, as negociações recomeçam durante o chamado after-market, um período de operação fora do horário regular de pregão. Ele visa a permitir que investidores acessem o mercado de renda variável com maior facilidade.

O after-market envolve algumas restrições. Não é possível, por exemplo, negociar opções de ações nesse período – e sim, apenas ações à vista.

Também só podem ser comprados e vendidos os papéis que fazem parte do Ibovespa e que já tiverem sido negociados durante o pregão regular no mesmo dia. Há um limite de até R$ 900 mil em negócios por CPF e a volatilidade dos papéis não pode superar 2% em relação ao fechamento do pregão regular.

A bolsa também pode alterar o horário de negociação em um determinado período do ano, estendendo o pregão em uma hora e eliminando temporariamente o after-market.

Isso ocorre quando há o chamado horário de verão, para que a diferença no período de negociação aqui não fique muito distante do praticado nos Estados Unidos, onde muitas empresas brasileiras também têm ações listadas.

| 09h45 às 10h | Pré-abertura |

| 10h às 16h55 | Negociação |

| 16h55 às 17h | Call de fechamento |

| 17h30 às 18h | After-market |

Circuit Breaker

Em situações muito especiais — e normalmente, dramáticas — o pregão da B3 pode ser interrompido por um “circuit breaker”. Ele é um mecanismo de proteção ao investidor, porque defende os participantes de variações bruscas e dá tempo para os investidores agirem com calma e se planejarem diante de uma situação extrema.

Proventos

Os proventos são a maneira como os investidores compartilham dos resultados obtidos por uma empresa. Eles são pagos de acordo com o desempenho financeiro. Uma companhia que registre lucro muito provavelmente distribuirá parte dele aos seus acionistas – se não precisar do dinheiro para outras finalidades, como investir no seu próprio crescimento ou fazer frente a alguma obrigação passada. Os tipos de proventos mais comuns são:

Dividendos

Assim é chamada a parcela do lucro líquido de uma empresa que é compartilhada com seus acionistas. O valor total é dividido entre o número de ações existentes, e cada investidor recebe um montante de acordo com o volume de papéis que possuir. A legislação diz que cada companhia tem de estabelecer um dividendo obrigatório, que é um percentual mínimo dos ganhos que serão distribuídos aos investidores. No Brasil, a maioria das empresas adota um dividendo obrigatório de 25% do lucro líquido.

Juros Sobre Capital Próprio

Os juros sobre capital próprio – ou JCP – são uma maneira alternativa de as empresas distribuírem ganhos aos acionistas. A diferença para os dividendos é contábil. Isso porque enquanto os dividendos representam uma parte do lucro líquido apurado, os JCP entram antes no balanço, como uma despesa da companhia.

A vantagem, para as empresas, é que essa “despesa adicional” reduz o valor final do lucro líquido, sobre o qual incide Imposto de Renda. Assim, a tributação acaba sendo menor.

Já para o investidor, a situação é inversa. Quando recebe dividendos, eles são isentos de IR, porque já foram tributados no balanço da empresa. Já o valor referente aos JCP, que sai da companhia antes de serem tributados, têm Imposto de Renda recolhido quando chegam ao investidor.

Bonificação

As bonificações são benefícios esporádicos recebidos pelos investidores. As empresas são autorizadas a destinar parte dos ganhos para uma conta de reservas – que podem, em outro momento, ser distribuídas aos acionistas na forma de bonificações. Elas tanto podem ser pagas em dinheiro como em novas ações da companhia.

Bônus de subscrição

Esses títulos emitidos pelas companhias dão aos acionistas o direito de subscrever novas ações. Eles podem ser concedidos como uma vantagem adicional sem custo a quem participou de uma emissão de ações feita pela empresa.

Dica extra!

Agora que você já conhece os fundamentos do mercado de ações e da bolsa de valores, passe para a segunda parte deste guia e aprenda a investir em ações.

Por fim, para ter sucesso no mercado de ações é fundamental estar bem informado. Não deixe de acompanhar as notícias no InfoMoney e de utilizar as nossas ferramentas com as cotações da bolsa.

You must be logged in to post a comment.