SÃO PAULO – Em meio a uma expectativa praticamente unânime por parte do mercado, o Comitê de Política Monetária (Copom) do Banco Central deve voltar a cortar a taxa básica de juros na reunião desta quarta-feira.

Pesquisa elaborada pela equipe de fundos da XP na terça-feira (5) com 30 gestores de fundos de estratégia multimercado macro aponta para uma redução de meio ponto percentual, com a Selic passando de 3,75% para 3,25% ao ano. Cinco entrevistados, contudo, apostam em uma redução mais expressiva, de 0,75 ponto.

Este será o terceiro encontro do Copom no ano, em um ambiente ainda rodeado por incertezas resultantes dos efeitos da epidemia do coronavírus na economia global e, no Brasil, com um ambiente político conturbado adicionando preocupações sobre o futuro.

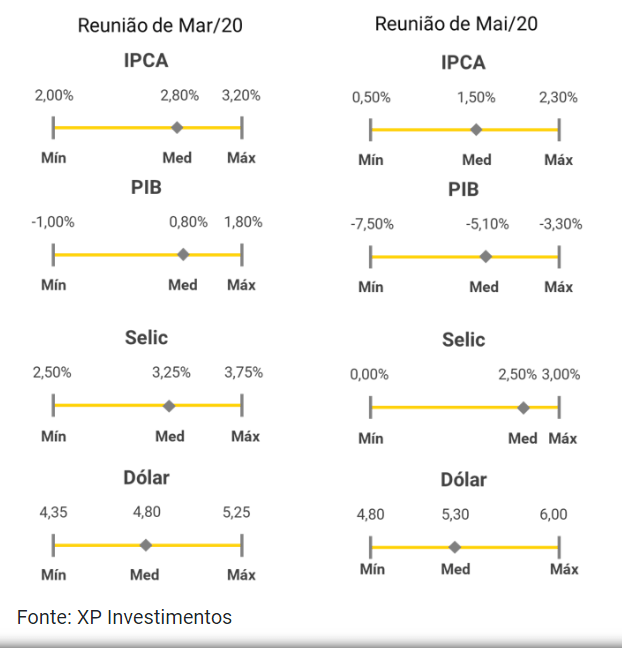

Como resultado, o processo de flexibilização monetária deve ser maior que o previsto. A expectativa para a taxa básica de juros ao fim de 2020 caiu de 3,25%, na consulta feita em março, para 2,50%, agora.

Pessimismo aumenta

O levantamento ainda mostra gestores mais pessimistas com o rumo da economia, com ajustes expressivos em suas expectativas para inflação, para o desempenho da atividade e para o câmbio.

“Em linhas gerais, nas últimas semanas, cresceu a perspectiva de uma retomada mais lenta da atividade econômica no Brasil, que, somada ao aumento de pressões desinflacionárias, levariam à adoção de estímulos mais intensos pelo Banco Central”, destaca a XP, em relatório.

A expectativa mediana para a inflação medida pelo IPCA caiu de 2,80% para 1,50% em 2020, enquanto a projeção para o desempenho do Produto Interno Bruto (PIB) brasileiro passou de alta de 0,80%, na pesquisa de março, para queda de 5,10%, neste levantamento. Há gestora projetando retração da ordem de 7,50% neste ano.

“As revisões baixistas em relação à atividade são reflexo de que o acompanhamento da curva da epidemia no Brasil indica que podemos ter um período mais prolongado e aprofundado de recessão. Como fator agravante, o país apresenta uma camada de incerteza política e conflitos entre os Poderes que contribui para a queda da confiança empresarial”, observa a XP.

Por fim, a projeção mediana para a cotação do dólar aumentou de R$ 4,80 para R$ 5,30, em dezembro.

Diante do cenário traçado, em termos de alocação, as posições predominantes nos portfólios são as apostas a favor da queda de juros com vencimentos curtos e a compra de dólar – seja como um aposta direcional ou como um elemento de proteção para o fundo. Segundo a XP, a compra de Bolsa, tida como a posição mais comuns entre os fundos no começo do ano, tem hoje menor representatividade nos portfólios.

Participaram do levantamento Ace Capital, ARX, AZ Quest, Bahia Asset, Blue Line, BTG Pactual, Canvas, Claritas, Gap Asset, Garde, Ibiúna, JGP, Kairós, Legacy, Macro Capital, Mauá Capital, MZK, Novus, Occam, Opportunity, Pacífico, Paineiras, Perservera, Porto Seguro, SulAmérica, Truxt, Vinci Partners, Vinland, Vintage e XP Asset.

Quer viver do mercado financeiro ou ter renda extra? Experimente de graça o curso do Wilson Neto, um dos melhores scalpers do Brasil

You must be logged in to post a comment.