Publicidade

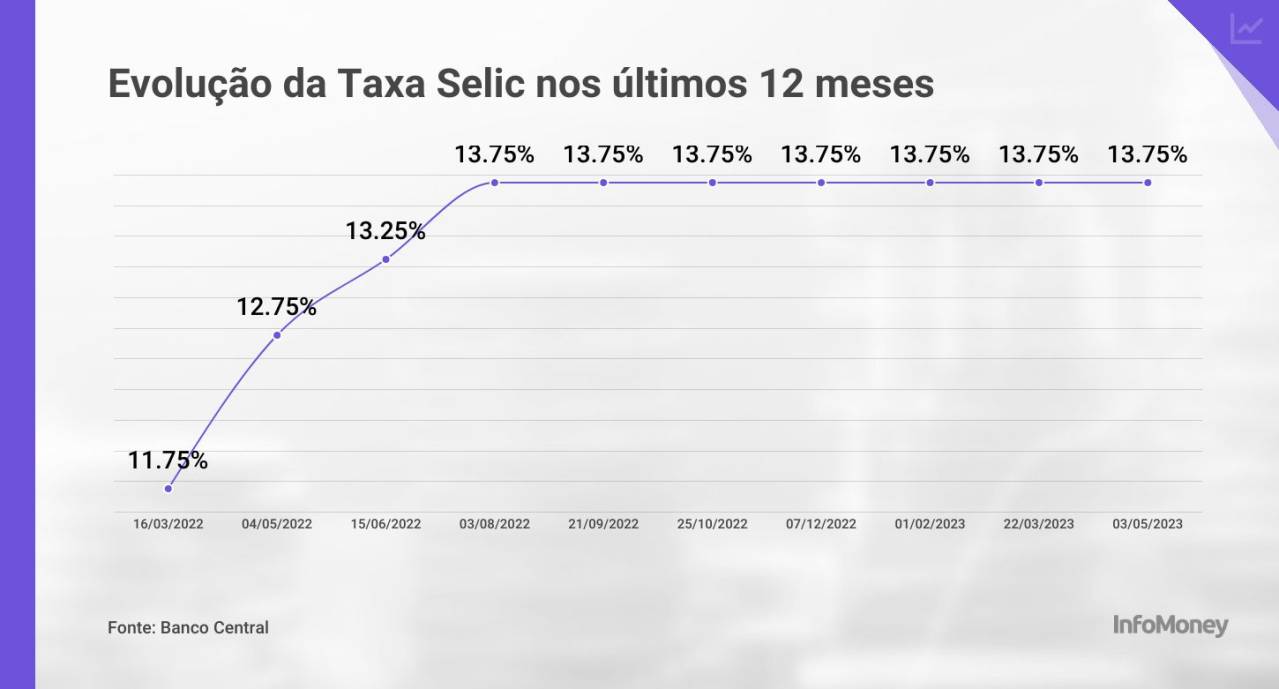

Em sua terceira reunião de 2023, o Comitê de Política Monetária (Copom) do Banco Central decidiu novamente por manter a taxa Selic em 13,75%. Pelo sexto encontro consecutivo, a autoridade optou por não mexer nos juros. A decisão foi unânime.

Leia mais:

Em 21 de setembro do ano passado, o Copom interrompeu um ciclo de 12 altas seguidas na Selic, iniciado em março de 2021.

Apesar de pressões do governo para que a taxa seja reduzida, havia unanimidade no mercado de que a taxa de juros seria mantida no atual patamar.

No comunicado que acompanha a decisão, o Copom afirma que a conjuntura demanda paciência e serenidade na condução da política monetária.

“O Copom enfatiza que, apesar de ser um cenário menos provável, não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado”, diz o texto.

Continua depois da publicidade

Repetindo um discurso recente feito pelo presidente do BC, Roberto Campos Neto, o comunicado do Copom fez referência ao arcabouço fiscal. Na avaliação do Copom, ainda que a proposta reduza parte da incerteza vinda da política fiscal, ela não está relacionada diretamente à convergência da inflação às suas metas.

“O Copom enfatiza que não há relação mecânica entre a convergência de inflação e a aprovação do arcabouço fiscal, e avalia que a desancoragem das expectativas de longo prazo eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional”, diz o texto.

Nesse cenário, o BC volta a dizer que conduzirá a política monetária necessária para o cumprimento das metas.

Continua depois da publicidade

“A inflação ao consumidor, assim como suas diversas medidas de inflação subjacente, segue acima do intervalo compatível com o cumprimento da meta para a inflação”, diz o comunicado.

O Copom explica que o processo desinflacionário tende a ser mais lento em ambiente de expectativas de inflação desancoradas, o que demanda maior atenção na condução da política monetária.

“Considerando a incerteza ao redor de seus cenários, o Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período prolongado será capaz de assegurar a convergência da inflação”, diz o texto.

Continua depois da publicidade

Confira a íntegra do comunicado a seguir

O ambiente externo se mantém adverso. Os episódios envolvendo bancos no exterior têm elevado a incerteza, mas com contágio limitado sobre as condições financeiras até o momento, requerendo contínuo monitoramento. Em paralelo, os bancos centrais das principais economias seguem determinados em promover a convergência das taxas de inflação para suas metas, em um ambiente em que a inflação se mostra resiliente.

Em relação ao cenário doméstico, o conjunto dos indicadores mais recentes de atividade econômica segue corroborando o cenário de desaceleração esperado pelo Copom, ainda que exibindo maior resiliência no mercado de trabalho. A inflação ao consumidor, assim como suas diversas medidas de inflação subjacente, segue acima do intervalo compatível com o cumprimento da meta para a inflação. As expectativas de inflação para 2023 e 2024 apuradas pela pesquisa Focus elevaram-se marginalmente e encontram-se em torno de 6,1% e 4,2%, respectivamente.

Continua depois da publicidade

As projeções de inflação do Copom em seu cenário de referência* situam-se em 5,8% em 2023 e 3,6% em 2024. As projeções para a inflação de preços administrados são de 10,8% em 2023 e 5,2% em 2024. Em cenário alternativo, no qual a taxa Selic é mantida constante ao longo de todo o horizonte relevante, as projeções de inflação situam-se em 5,7% para 2023 e 2,9% para 2024.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma maior persistência das pressões inflacionárias globais; (ii) a incerteza ainda presente sobre o desenho final do arcabouço fiscal a ser aprovado pelo Congresso Nacional e, de forma mais relevante para a condução da política monetária, seus impactos sobre as expectativas para as trajetórias da dívida pública e da inflação, e sobre os ativos de risco; e (iii) uma desancoragem maior, ou mais duradoura, das expectativas de inflação para prazos mais longos.

Entre os riscos de baixa, ressaltam-se (i) uma queda adicional dos preços das commodities internacionais em moeda local; (ii) uma desaceleração da atividade econômica global mais acentuada do que a projetada, em particular em função de condições adversas no sistema financeiro global; e (iii) uma desaceleração na concessão doméstica de crédito maior do que seria compatível com o atual estágio do ciclo de política monetária.

Continua depois da publicidade

Por um lado, a reoneração dos combustíveis e, principalmente, a apresentação de uma proposta de arcabouço fiscal reduziram parte da incerteza advinda da política fiscal. Por outro lado, a conjuntura, caracterizada por um estágio em que o processo desinflacionário tende a ser mais lento em ambiente de expectativas de inflação desancoradas, demanda maior atenção na condução da política monetária.

O Copom enfatiza que não há relação mecânica entre a convergência de inflação e a aprovação do arcabouço fiscal, e avalia que a desancoragem das expectativas de longo prazo eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas.

Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 13,75% a.a. O Comitê entende que essa decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2024. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

Considerando a incerteza ao redor de seus cenários, o Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período prolongado será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.

O Comitê avalia que a conjuntura demanda paciência e serenidade na condução da política monetária. O Copom enfatiza que, apesar de ser um cenário menos provável, não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.

Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Diogo Abry Guillen, Fernanda Magalhães Rumenos Guardado, Maurício Costa de Moura, Otávio Ribeiro Damaso, Paulo Sérgio Neves de Souza e Renato Dias de Brito Gomes.

* No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 5,05, evoluindo segundo a paridade do poder de compra (PPC). O preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “verde” em dezembro de 2023 e de 2024. O valor para o câmbio é obtido pelo procedimento usual de arredondar a cotação média da taxa de câmbio USD/BRL observada nos cinco dias úteis encerrados no último dia da semana anterior à da reunião do Copom.